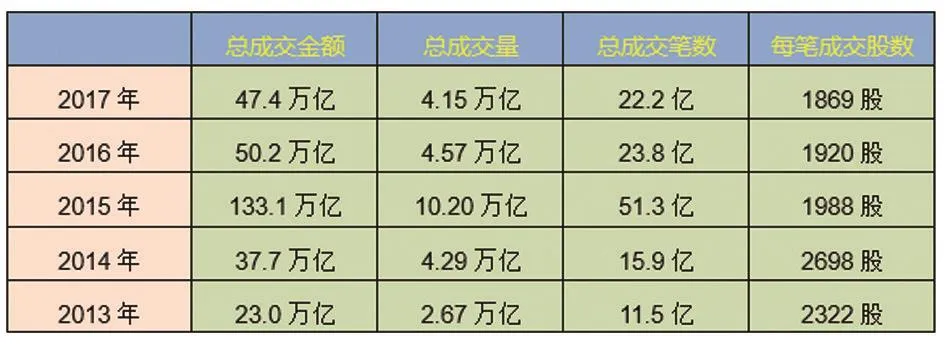

上交所每笔成交股数逐年下滑

卧龙

卧龙,接触股市20余年。1995年开始给《股市动态分析》投稿,1996年入职深圳新兰德,1998年转职大鹏证券,2000年初因生性喜爱自由转做个人投资者至今。

商业资源公司Expert Market详细分析财富500强公司,按人均利润计算,排头位的竟然是美国抵押贷款公司房利美(Fannie Mae),人均利润高达175.9万美金,房地美(Freddie Mac)亦排名第三,人均利润为130.6万美金。亚军是生物制药公司Gilead Sciences,人均利润超150万美金。人称“非死不可”的Facebook人均利润近6万美元排“梗颈四”,主要原因是员工超过17万,是房地美的3倍。高盛集团排名第10。排行榜中20强有12家美国公司,4家中国(含台湾)公司,2家澳大利亚公司,日本及英国各1家。中国公司中,台湾的台积电及大陆的腾讯、浦发银行、兴业银行分列第9、14、16及20位。沃尔玛虽然盈利能力强,但230万员工数量导致其排名只能列第99位。虽然排行榜提供了参考信息,但不同的行业不应该有相同的对比,应该在同一行业下进行对比。

中国股市在低波动率中度过了2017年。上海股市2017年总成交金额47.4万亿元人民币,总成交量4.15万亿股,总成交笔数22.2亿笔,折合每笔平均成交股数1865股。而2016年总成交金额50.2万亿元,总成交量4.57万亿股,总成交笔数23.8亿笔,折合每笔平均成交股数1918股。换言之,上海证券交易所今年成绩出现倒退。看看动荡的2015年,总成交金额133.1万亿,总成交量10.2万亿股,总成交笔数51.3亿,折合每笔平均成交股数1988股。2014年上述数据分别是37.7万亿、4.29万亿、15.9亿及2698股。而更早的2013年上述数据是23.0万亿、4.29万亿股、15.9亿笔及2322股。

最值得关注的数据是2013年行情虽然低迷,但每笔平均成交股数达2322股,2014年升至2698股,因为牛市降临。2015年中期见顶,后股灾崩盘,每笔平均成交股数滑落至1988股。2016及2017年的“慢牛”反而上述数据下跌至1920股及1869股。而最近两个月(指10月及11月,因12月统计数据未出炉),更跌至1745股及1805股。市场人士认为中国股市将去散户化,但现实是股市交易更散户化,因为机构大户逐步退出市场。中国证券登记结算有限公司网站以往公布每月数据时公布持仓账户的数据,但现在已经不再公布,使得投资者无法了解机构大户的持仓动向。

2014年2月15日写过《两年300万散户退场》一文,详细分析了持仓账户变动,2011年至2013年持仓市值1万至10万组减少205万户,总持仓账户减少313万户,散户退场迹象非常明显。同年8月2日再写《大户陆续入场 散户悲愤逃亡》一文,文中写道:“不过细心分析,看似吃人的中国股市,却暗藏发达信号:大户陆续入场,散户悲愤逃亡。”散户逃离,大户入市,必然是牛市到来。此后的大牛市各位都已经见到。而当下,虽然持仓市值等数据无法了解,然而从交易数据则可猜测。机构大户逐步退场,散户却勇字当头。每笔成交股数持续下滑,正是散户愈来愈多的证据。看看每日升幅榜,总有不怕死的散户投资者拼命追高,什么打板战法、敢死队不一而足,而机构大户则是逢高减磅。证券报刊奋力推介蓝筹股绩优股,详细分析未来业绩,按照业绩明年股价升幅可达多少云云。殊不知中国股市总是不按规则出牌,股票不是债券,不会线性上升。

2017年股市收官,反映整体股市表现的国证A股指数全年升幅约3%,波幅16.6%。细看平静的整体大市,其实并不平静。上证50指数全年上升约24.8%,波幅33%。沪深300指数上升约21%,波幅30%。中证500指数微跌0.5%,波幅16%。创业板综合指数下跌15.6%,波幅21.5%。国证2000指数下跌17.2%,波幅21.3%。看来上证50指数升幅最大,但波幅亦最大,说蓝筹股稳定只是美丽的谎言。不但整体市场表现出大型股好、小型股差的局面,即便是银行股,大银行与小银行的表现亦有不小的差异。沪深300银行股今年上升约14.3%,波幅24.8%;中小银行指数(880875)2月22日指数收市999点,如今跌至897点,跌幅约10%(参考国证A股指数,2月22日时指数与目前相差无几)。大银行升14.3%,小银行跌10%。可见,并非所有的银行股都有投资价值。

上周文章最后,分析国证A股指数走势,指“自11月14日见顶以来,日线图上出现一组5浪下跌局面,其后的走势应当是3浪反弹。不过国证2000指数及创业板指数走势较差,即使反弹空间亦是有限。”本周的情况是国证A指先跌后回升,估计小b浪回吐已经结束,进入小c浪反弹之中。11月份的高位5051点跌至12月6日的4683点,是一组清晰的5浪下跌,看作浪1,其后的反弹是为浪2.分析60分钟走势图,浪2可能是一个平台型态,反弹最终将受制于55日平均线。