内部控制质量、自由现金流量与非效率投资

李 伟,李艳鹤

(大连海事大学 航运经济与管理学院,辽宁 大连 116025)

内部控制质量、自由现金流量与非效率投资

李 伟,李艳鹤

(大连海事大学 航运经济与管理学院,辽宁 大连 116025)

目前我国上市公司普遍存在因委托代理冲突和信息不对称产生的非效率投资问题,从而出现资源配置效率低下、资源浪费和投资机会丧失的情况。本文以2011—2016年沪市交通运输业上市公司为研究对象,分析了内部控制质量对非效率投资的影响、自由现金流量与非效率投资之间的关系以及高质量的内部控制对自由现金流量引起的非效率投资是否具有抑制作用。研究发现:内部控制质量与非效率投资之间负相关,内部控制质量越高,公司非效率投资行为越少;自由现金流量短缺的公司倾向于发生投资不足行为;高质量的内部控制能够抑制自由现金流量对投资不足的影响。

内部控制质量;自由现金流量;非效率投资;交通运输业;上市公司

一、问题的提出

交通运输业是我国国民经济的重要组成部分之一,也是经济发展的重要通道,投资又是公司最重要的财务管理活动之一,而交通运输业的投资具有投资大、回收期长和风险高的特点。从我国整个资本市场来看,上市公司普遍存在着融资约束或经理人随意支配公司自由现金流量的行为,从而导致非效率投资行为,即投资不足或投资过度问题。如何提高交通运输业上市公司的投资效率是急需解决的问题。本文在回顾前人研究的基础上,从自由现金流量和内部控制质量等方面研究如何解决非效率投资问题。

对于非效率投资的研究,国内部分学者发现非效率投资主要是由信息不对称下的委托代理冲突与融资约束引起的。蔡吉甫[1]研究发现非效率投资行为会给公司发展造成负面影响,其中投资不足后果更严重。夏宁和邱飞飞[2]研究发现显性激励可以通过提升投资效率而改善公司业绩,隐性激励则没有这样的作用。Stein[3]研究发现信息不对称会造成投资不足,委托代理问题可能会造成投资不足或投资过度。马春爱[4]基于财务柔性角度探讨非效率投资问题,研究发现财务柔性过高或过低都会导致公司出现非效率投资现象,对于财务柔性较低的公司,其表现多为投资不足且投资较为谨慎。

对于自由现金流量与非效率投资之间的关系,饶育蕾和汪玉英[12]通过实证研究发现上市公司的投资与现金流量之间显著正相关。Richardson[13]研究发现公司治理机制能阻隔过度投资与自由现金流量之间的关系。Jensen[14]发现公司经理人是自利的,在自由现金流量富裕的公司里极易存在投资过度现象。Vogt[15]基于美国制造业上市公司的数据,对自由现金流量和投资效率进行敏感性分析,并建立自由现金流量和企业价值模型,实证分析得出公司成长机会越低,投资净现值为负的可能性越大,公司代理问题越严重,自由现金流量与非效率投资中的投资过度相关性越高。

综上所述,国内学者关于内部控制质量对非效率投资影响的研究还比较少,研究结论还存在分歧,本文将内部控制质量、自由现金流量和非效率投资放在同一框架下,以2001—2016年沪市交通运输业上市公司为例,分析了内部控制质量对非效率投资的影响、自由现金流量与投资效率之间关系以及高质量的内部控制对自由现金流量引起的非效率投资是否具有抑制作用,从而为抑制非效率投资提供借鉴。

二、研究假设

内部控制质量是公司投资效率的重要影响因素之一,高质量的内部控制可以防止公司投资出现过冷或过热的现象。公司治理也可以抑制管理层主观意愿上的非效率投资行为,而内部控制制度可以从投资活动的事前、事中和事后整个过程中抑制非效率投资。随着公司的发展逐步成熟,越来越多的公司认识到了内部控制的好处,且我国财政部、证券监督管理委员会等监管部门也逐渐要求上市公司实行内部控制制度,年报中除了要披露财务报告意见,也要披露内部控制质量报告。因此,笔者认为如果公司内部控制质量比较高,就能够保证权力的有效制衡和合理分配,能够提高信息的传递速度和准确性,减少信息不对称和股东与管理者之间的委托代理问题,从而抑制因投资过度而造成的资源浪费或投资不足而丧失公司发展扩大的机会。基于以上分析,笔者提出如下假设:

H1:内部控制质量与非效率投资负相关。

非效率投资主要是由委托代理冲突和信息不对称引起的。对于公司内部来说,公司代理人的投资决策受到股东的制约,同时通过内部审计可以监督经理人有没有滥用资金为自己谋利;对于外部投资者来说,上市公司内部控制质量越高,披露的信息越可靠,从而可以有效监督经理人和控股股东,以约束经理人利用自由现金流量进行过度投资的行为。基于以上分析,笔者提出如下假设:

H2:内部控制质量越高,越能抑制自由现金流量滥用引起的投资过度行为。

有一部分经理人因自身性格会厌恶风险或为了避免承担责任而拒绝投资净现值大于零的项目,这时候可以在公司内部控制制度中建立高管激励机制,将经理人的利益与公司利益联系起来。例如,经理人的业绩达到相应目标可以持有公司一定比例的股份,这样经理人为了实现自身利益就会主动寻找净现值大于零的项目进行投资,从而减少投资不足现象。基于以上分析,笔者提出如下假设:

H3:内部控制质量越高,越能抑制自由现金流量短缺引起的投资不足行为。

三、研究设计

1.样本选取与数据来源

本文选取2011—2016年沪市交通运输业上市公司为研究样本,共有55家上市公司,其中有20家因上市时间晚于2011年导致一些指标搜集不到,还有一些停牌公司数据存在特殊性。因此,本文对上述数据予以剔除,以保证数据的可获取性和普遍性。由于内部控制质量、自由现金流量、新增投资支出和经营现金流量等指标无法从网上直接获得,这些指标均通过手工整理得到,其余数据均来自Wind资讯数据库和相关公司年报。本文主要用EXCEL和SPSS软件来处理和分析数据。

2.变量定义与模型设计

(1)新增投资支出模型

本文借鉴Richardson[10]研究自由现金流量投资时所采用的方法测算交通运输业上市公司的投资效率,主要选取以下指标:

被解释变量。被解释变量为公司的新增投资支出(Inv),具体包括预期投资支出(Exp_Inv)和非效率投资支出(Ine_Inv)两部分。新增投资支出由资本性支出(CAPEX)和净营运资本变动(NWC)计算得到,即Inv=(CAPEX+NWC)/期初资产总额,其中资本性支出是指公司对固定资产的投资,由本期新增固定资产净值和折旧两部分构成,即CAPEX=本期新增固定资产净值+折旧。净营运资本变动是指公司除了对固定资产投资之外的流动资产的投资,由期末流动资产与流动负债的差额减去期初流动资产与流动负债的差额计算得到,即NWC=(期末流动资产-期末流动负债)-(期初流动资产-期初流动负债)。

解释变量。解释变量包括成长能力(Growth)、资本结构(Lev)、现金持有量(Cash)、权益报酬率(Roe)、公司规模(Size)、上市年限(Age)和上一年投资支出(Inv)。其中成长能力(Growth)用市净率衡量,市净率=每股市价/每股净资产×100%;资本结构(Lev)用资产负债率衡量,资产负债率=负债总额/资产总额×100%;现金持有量(Cash)=(货币资金+各项短期投资额)/资产总额;权益报酬率(Roe)=净资产/权益总额×100%;公司规模(Size)取年末总资产的自然对数;上市年限(Age)取公司上市年限的自然对数。

控制变量。本文选取年度(Year)作为控制变量,用于控制年份的影响。

基于以上变量,本文建立模型(1):

Invit=α0+α1Growthi,t-1+α2Levi,t-1+α3Cashi,t-1+α4Roei,t-1+α5lnSizei,t-1+α6lnAgei,t-1+α7Invi,t-1+∑Year+εit

(1)

(2)非效率投资模型

被解释变量。被解释变量为非效率投资水平,具体包括投资过度(Over_Inv)和投资不足(Under_Inv)两个指标。这两个指标均是由模型(1)进行回归分析后的残差得到。当残差大于0时,表示投资过度,当残差小于0时,表示投资不足。

解释变量。解释变量包括自由现金流量(FCF)和内部控制质量(ICQ)。其中自由现金流量(FCF)等于经营活动现金净流量(OCF)与新增投资支出之差的自然对数,即FCF=ln(OCF-Inv)。内部控制质量是衡量公司内部控制制度制定和执行情况的指标,通过观察公司年报和重大事件,如果发现公司出现违规行为、年度亏损和财务报告被出具非标准意见等情况视作公司内部控制质量较低,ICQ取0;反之,认为公司内部控制质量较高,ICQ取1。

控制变量。资产负债率(Lev):反映公司利用债权人资金进行经营活动的能力,公司投资资金一般有两个来源,其中一个是向外部借款或发行债券,因而资产负债率对公司投资活动会产生非常重要的影响。股权集中度(Dr):反映公司的股权分布状态,公司投资资金的另一个来源是发行股票融资,从已有研究可以看出,一股独大现象在我国普遍存在,股权集中度较高,第一大股东就容易操控公司的重大决策,大股东大量占有自由现金流量对非效率投资也会有影响。权益报酬率(Roe):反映公司盈利能力的高低,投资行为与公司盈利能力相关,因而把权益报酬率也作为控制变量之一。年度(Year):用于控制年份的影响。

基于投资过度和投资不足与自由现金流量和内部控制质量之间的关系,本文建立模型(2)和模型(3):

Over_Invit=β0+β1FCFit+β2ICQit+β3FCFit×ICQit+β4Levit+β5Drit+β6Roeit+∑Year+θit

(2)

Under_Invit=γ0+γ1FCFit+γ2ICQit+γ3FCFit×ICQit+γ4Levit+γ5Drit+γ6Roeit+∑Year+μit

(3)

四、结果分析

1.描述性统计分析

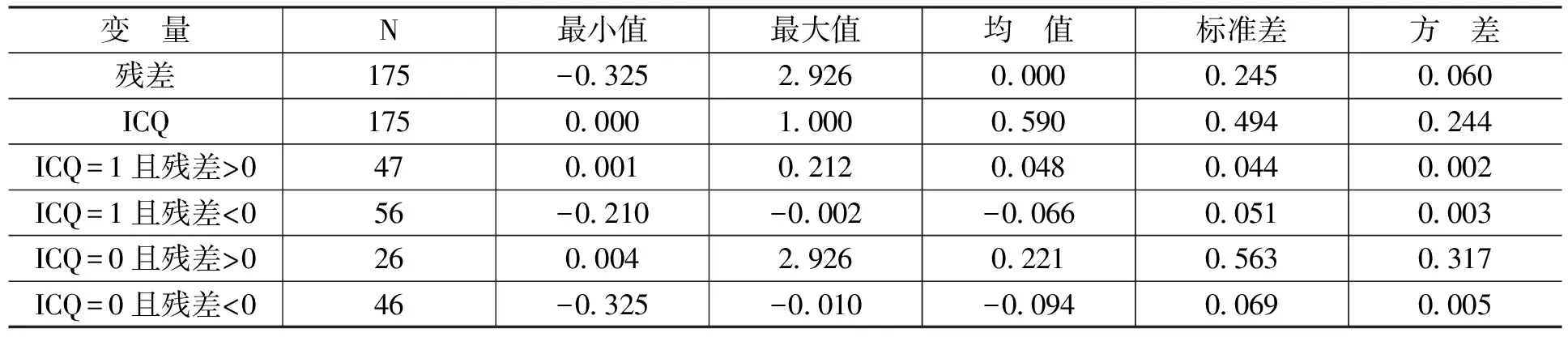

本文对模型(1)进行回归,得到的残差是沪市交通运输业上市公司投资过度和投资不足的衡量指标,将其与内部控制质量相结合对非效率投资进行描述性统计,结果如表1所示。

表1 非效率投资的描述性统计

从表1可以看出,沪市交通运输业非效率投资指标共有175个统计量。从整体上来看,内部控制质量较高的公司投资过度的有47个,投资不足的有56个;内部控制质量较低的公司投资过度的有26个,投资不足的有46个。这说明非效率投资问题是比较严重的,且投资不足问题比投资过度问题更严重。从残差来看,其最大值为2.926,最小值为-0.325,最大值与最小值的差值达到3.251,标准差为0.245,说明非效率投资问题比较严重。内部控制质量最大值为1.000,最小值为0.000,平均值为0.590,说明公司内部控制目标实现得不是特别理想。内部控制质量标准差为0.494,说明公司整体内部控制质量波动性较大,公司与公司之间内部控制质量存在着较大差别,总体的内部控制质量水平参差不齐,整个交通运输业的内部控制质量需要进一步完善。内部控制质量较高的公司出现投资过度的均值为0.048,内部控制质量较低的公司投资过度的均值为0.221,大于内部控制质量较高的公司。内部控制质量较高的公司投资不足的均值为-0.066,而内部控制质量较低的公司投资不足的均值为-0.094(负号表示投资不足,这里应比较两者的绝对值),也是大于内部控制质量较高的公司。因此,内部控制质量对抑制非效率投资是有效的。同时,从标准差来看,内部控制质量较高的公司投资过度的标准差0.044,内部控制质量较低的公司投资过度的标准差为0.563,远远大于内部控制质量较高的公司;内控制质量较高的公司投资不足的标准差为0.051,内部控制质量较低的公司投资不足的标准差为0.069,也是大于内部控制质量较高的公司。与内部控制质量较低的公司相比,内部控制质量较高的公司非效率投资的波动性小,说明内部控制质量在一定程度上抑制了非效率投资。

2.相关性检验

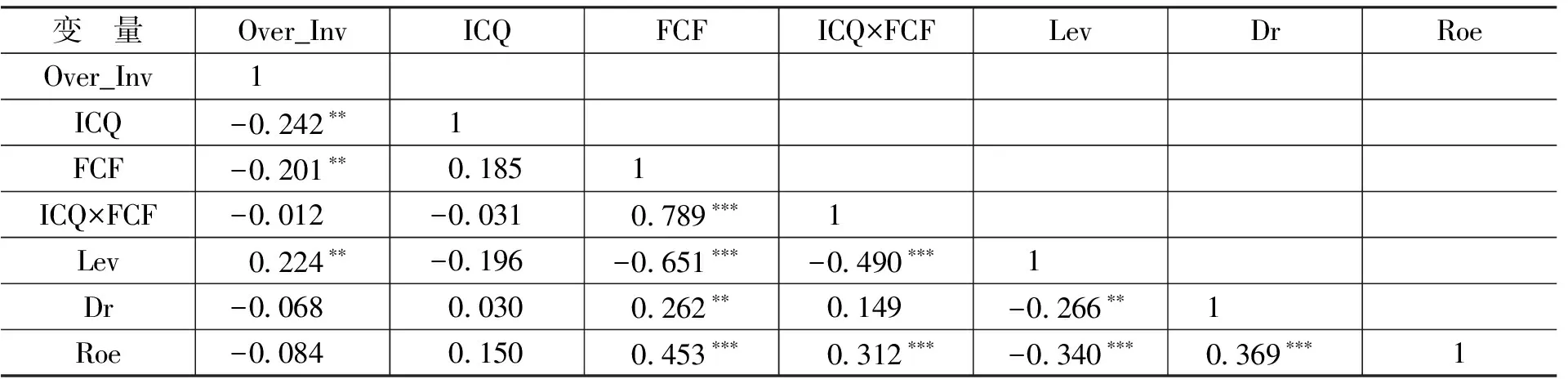

投资过度的变量相关性检验如表2所示。

表2 投资过度的主要变量相关性检验

注:*、**和***分别表示在10%、5%和1%的水平上显著,下同。

从表2可以看出,内部控制质量与投资过度在5%的显著性水平上呈现负相关关系,相关系数为-0.242,与预期方向一致,初步认为加强内部控制可以减少公司的投资过度行为;自由现金流量与投资过度在5%的显著性水平上呈现负相关关系,相关系数为-0.201,与预期方向相反,这里初步认为公司拥有的自由现金流量越少,越可能会投资过度。这可能是因为公司自身自由现金流量短缺的时候,其进行的投资资金是外部借款,这一点从表2可以看出,资产负债率与投资过度在5%的显著性水平上呈现正相关关系,相关系数为0.224,大于自由现金流量给投资过度带来的影响,资产负债率越高,越可能出现投资过度行为。自由现金流量与资产负债率在1%的显著性水平上呈现负相关关系,相关系数为-0.651,说明公司投资资金来源主要就来自于自由现金流量和外部借款,两者之间是此消彼长的关系,自由现金流量少的公司要想投资主要是靠外部借款。

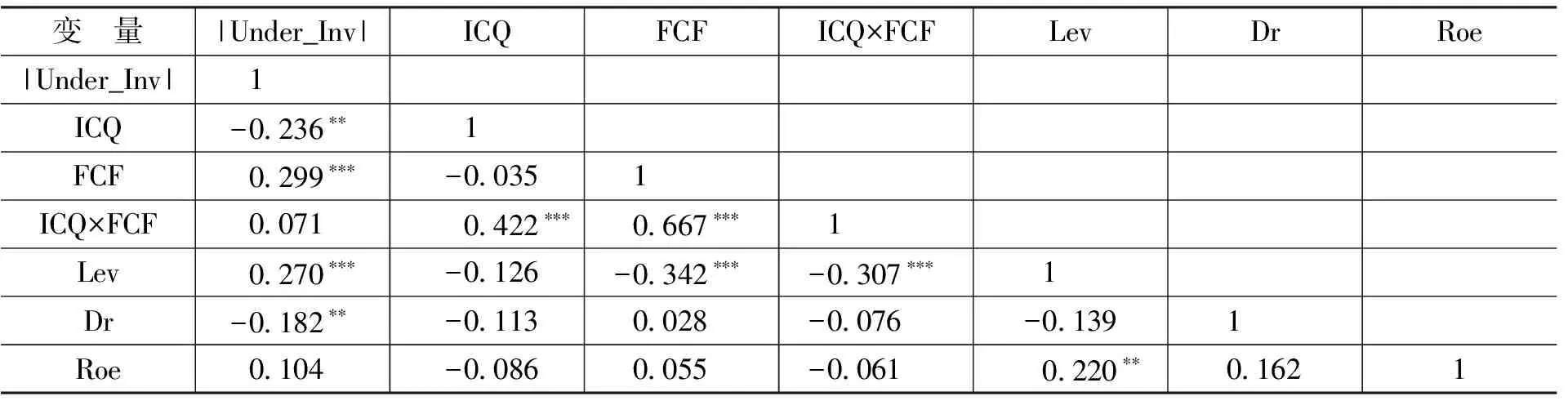

投资不足的变量相关性检验如表3所示。

表3 投资不足的主要变量相关性检验

从表3可以看出,内部控制质量与投资不足在5%的显著性水平上呈现负相关关系,相关系数为-0.236,与预期方向一致,初步认为高质量的内部控制质量可以减少公司的投资不足行为;自由现金流量与投资不足在1%的显著性水平上呈现正相关关系,相关系数为0.299,与预期方向一致,初步认为上市公司拥有的自由现金流量越少,越可能出现投资不足行为。此外,资产负债率与投资不足在1%的显著性水平上呈现正相关关系,相关系数为0.270;资产负债率与自由现金流量在1%的显著性水平上呈现负相关关系,相关系数为-0.342,与本文预期的公司投资资金来源一致。

3.多元回归结果

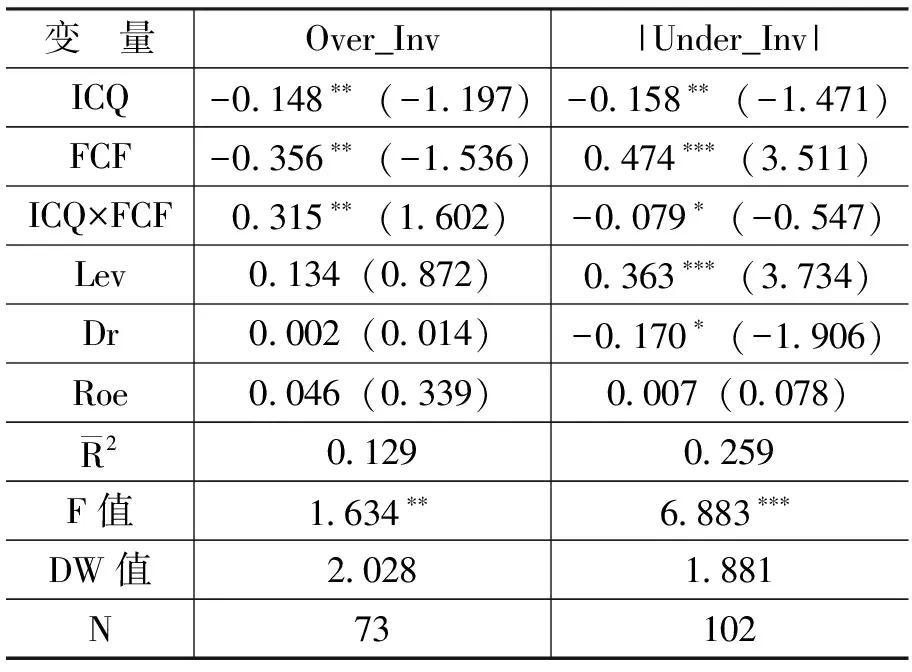

本文使用SPSS软件通过多元回归进一步研究投资过度(Over_Inv)和投资不足(Under_Inv)与内部控制质量(ICQ)、自由现金流量(FCF)之间是否存在因果关系及具体的影响程度,回归结果如表4所示。

表4 回归结果

注:括号内为t值。

从表4可以看出,DW值分别为2.028和1.881,说明各变量之间不存在共线性问题。F值显著性水平分别为5%和1%,说明本文的回归结果是可靠的。

从内部控制质量与非效率投资的回归结果可以看出,投资过度的样本有73个,内部控制质量与投资过度在5%的显著性水平上呈现负相关关系,相关系数为-0.148;内部控制质量与投资不足在5%的显著性水平上呈现负相关关系,相关系数为-0.158。这说明内部控制质量越高,公司投资过度和投资不足的行为越少,内部控制质量与投资过度和投资不足均呈现负相关关系,H1得到验证。

从自由现金流量与投资过度的回归结果可以看出,投资不足的样本有102个,比投资过度的样本多。自由现金流量与投资过度在5%的显著性水平上呈现负相关关系,相关系数为-0.356,说明自由现金流量多的公司反而会抑制投资过度,这与前人的研究结果相反。内部控制质量和自由现金流量的交乘项与过度投资在5%的显著性水平上呈现正相关关系,相关系数为0.315,说明高质量的内部控制不能抑制自由现金流量对投资过度的影响,H2并没有通过验证。出现这种结果可能是因为:其一,本文研究的是2011—2016年沪市交通运输业上市公司的数据,样本数量比较小。其二,本文的研究是建立公司提供的财务信息完全真实可靠的基础上,但事实上上市公司很可能存在财务粉饰情况,从而给模型带来一定偏差。

从自由现金流量与投资不足的回归结果可以看出,自由现金流量与投资不足在1%的显著性水平上呈现正相关关系,相关系数为0.474,说明自由现金流量越少,上市公司越可能出现投资不足。内部控制质量和自由现金流量的交乘项与投资不足在10%的显著性水平上呈现负相关关系,说明高质量的内部控制可以抑制自由现金流量对投资不足的影响,H3得到验证。

此外,从控制变量的回归结果来看,股权集中度与投资不足在10%的显著性水平上呈现负相关关系,相关系数为-0.170,说明公司股权集中度越高,越容易出现投资不足。资产负债率与投资不足在1%的显著性水平上呈现正相关关系,与前文的相关性检验一致。

五、研究结论与政策建议

本文以2011—2016年沪市交通运输业35家上市公司的相关数据为样本,采用Richardson投资效率测算模型来衡量上市公司的非效率投资程度,采用内部控制质量、自由现金流量及两者的交乘项来衡量投资过度和投资不足的影响因素,同时引入资产负债率、股权集中度、权益报酬率和年度等控制变量,研究内部控制质量、自由现金流量与非效率投资的关系,研究发现:我国交通运输业上市公司明显存在非效率投资行为,且投资不足问题比投资过度问题更严重;高质量的内部控制质量对非效率投资具有明显抑制作用,可以抑制自由现金流量对投资不足的影响。

第一,通过实证分析可以发现,公司内部控制质量较高会在一定程度上抑制非效率投资行为,尤其是对投资不足的抑制作用更显著。因此,我国交通运输业上市公司需要进一步完善内部控制质量,不仅仅是在形式建立内部控制制度,而且要真正执行各项内部控制制度。同时,监管部门要引导上市公司完善内部控制标准和内部控制披露内容,定期和不定期对上市公司内部控制质量进行监督和检查。

第二,交通运输业上市公司的自由现金流量对投资不足存在显著正向影响。由于公司存在大量未利用的自由现金流量,如果没有足够的投资,公司不可能进一步发展壮大,因而投资不足的公司应该在合理的风险范围内有效利用好自由现金流量,抓住投资机遇扩大投资。

第三,从样本公司第一大股东持股比例可以看出,一股独大现象在我国交通运输业上市公司普遍存在,没有相应的权力制衡,公司是否投资和投资什么都是由最大的股东决定,这样就很容易出现投资不足和投资过度现象。因此,应该在一股独大的交通运输业上市公司中改革股权结构,适当地分散股权,以防止出现大股东侵占小股东利益的现象。

[1] 蔡吉甫.非效率投资、公司业绩及其影响因素研究[J].财会通讯,2010,(9):109-111.

[2] 夏宁,邱飞飞.高管激励、非效率投资与公司业绩[J].审计与经济研究,2014,(2):68-78.

[3] Stein,J.C.Efficient Capital Markets,Inefficient Firms: A Model of Myopic Corporate Behavior [J].Quarterly Journal of Economics,1989,104(4):655-669.

[4] 马春爱.企业财务弹性指数的构建及实证分析[J].系统工程,2010,(10):61-66.

[5] 张超,刘星.内部控制缺陷信息披露与企业投资效率——基于中国上市公司的经验研究[J].南开管理评论,2015,(5):136-150.

[6] 方红星,金玉娜.公司治理、内部控制与非效率投资:理论分析与经验证据[J].会计研究,2013,(7):63-69.

[8] 张会丽,吴有红.内部控制、现金持有及经济后果[J].会计研究,2014,(3):71-78.

[9] 于忠泊,田高良.内部控制评价报告真的有用吗——基于会计信息质量、资源配置效率视角的研究[J].山西财经大学学报,2009,(10):110-118.

[10] 孙慧,程柯.政府层级、内部控制与投资效率——来自国有上市公司的经验证据[J].会计与经济研究,2013,(3):65-74.

[11] 成玲.内部控制信息披露对上市公司投资效率的影响研究[D].杭州:浙江理工大学硕士学位论文,2013.

[12] 饶育蕾,汪玉英.中国上市公司大股东对投资影响的实证研究[J].南开管理评论,2006,(5):67-73.

[13] Richardson,S.Over-Investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2):159-189.

[14] Jensen,M.C.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers[J].The American Economic Review,1986,76(2):323-329.

[15] Vogt,S.C.The Cash Flow/Investment Relationship: Evidence From U.S.Manufacturing Firms[J].Financial Management,1994,23(2):3-20.

(责任编辑:孙艳)

2017-08-19

李 伟(1981-),女,辽宁大连人,副教授,博士,主要从事公司财务管理和内部控制等方面的研究。E-mail:13332267609@189.cn

F275;F425

A

1000-176X(2017)11-0079-06