房企计提税金核算的变化

王志曦 李伟毅

房企计提税金核算的变化

王志曦 李伟毅

房地产开发企业作为一类特殊行业,税金核算经历了四个阶段:行业会计制度阶段、新税制阶段、两准则并用阶段、营改增阶段。

一、1993年7月1日行业会计制度阶段

在这一阶段,房企会计核算计提税金时,设“经营税金及附加”科目及“管理费用——税金”科目。

“经营税金及附加”科目核算企业应由当月经营收入负担的经营税金及附加,包括按规定应交纳的营业税、城市维护建设税和教育费附加等。

“管理费用——税金”核算企业经营活动发生的房产税、土地使用税、车船使用税、印花税等。

与之对应的会计科目是“应交税金”、“其他应交款”。

1.房地产开发企业的开发产品包括土地、房屋、配套设施和代建工程等。按5%税率缴纳营业税。

2.“其他应交款”科目核算企业除应交税金、应付利润等以外的其他各种应交的款项,包括应交的教育费附加、矿产资源补偿费、住房公积金。

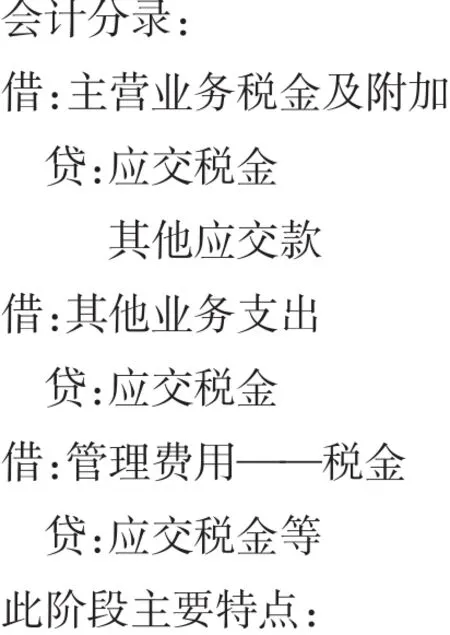

二、1994年1月1日新税制阶段

设“主营业务税金及附加”科目、“管理费用——税金”科目。

“主营业务税金及附加”核算企业经营活动发生的营业税、消费税、城市维护建设税、资源税、土地增值税、教育费附加等税费。

“管理费用——税金”核算企业经营活动发生的房产税、土地使用税、车船使用税、印花税等。

与之对应的会计科目是“应交税金”、“其他应交款”。

1.房地产开发企业适用《营业税暂行条例》“转让无形资产”、“销售不动产”、“建筑安装”等税目缴纳营业税。

2.开征了土地增值税。土地增值税以土地增值额为征税对象,其土地增值额的主要来源:一是土地使用者对土地的投资所引起的土地、地上建筑物及附着物的增值;二是由于人口的增加和社会的发展与土地的稀缺性的矛盾所导致的土地供不应求,从而带来土地的增值;三是通货膨胀所引起的土地、地上建筑物及其附着物的增值;四是政府利用公共支出完善城市基础设施所引起的土地、地上建筑物及附着物的增值。

3.主营业务税金与其他业务税金是分开核算的。房地产开发企业开展其他经营业务,按规定应交纳的营业税、产品税、城市维护建设税和教育费附加等,应在“其他业务支出”科目核算,不在“主营业务税金及附加”科目核算。

三、两准则并用阶段

2007年1月1日《企业会计准则》下设“营业税金及附加”科目、“管理费用——税金”科目。

“营业税金及附加”核算企业经营活动发生的营业税、消费税、城市维护建设税、资源税、土地增值税、教育费附加等税费。

“管理费用——税金”核算企业经营活动发生的房产税、土地使用税、车船使用税、印花税等。

与之对应的会计科目是“应交税费”。会计分录:

借:营业税金及附加

贷:应交税费

借:管理费用——税金

贷:应交税费等

2013年1月1日《小企业会计准则》下设“营业税金及附加”科目

10月27日,湖北省恩施州国税局赴湖北民族学院,开展2018年考试录用公务员宣讲活动。通过宣讲,广大毕业生对恩施州国税的基本情况和2018年度招录职位设置的专业要求、户籍限制等详细信息有了更为全面的认识,受到师生们的好评。 (图/文:恩施国)

“营业税金及附加”核算企业经营活动发生的营业税、消费税、城市维护建设税、资源税、土地增值税、教育费附加、房产税、土地使用税、车船税、印花税等税费。

与之对应的会计科目是“应交税费”。代表会计分录:

借:营业税金及附加

贷:应交税费

此阶段主要特点:

1.大中型企业、上市公司执行《企业会计准则》,小规模企业执行《小企业会计准则》;

2.主营业务税金与其他业务税金不再作分开核算。3.将“应交税金”和“其他应交款”合并为“应交税费”。

4.2012年1月1日起施行《车船税法》。

四、现行(营改增)阶段

2016年5月1日全面试行营业税改征增值税后,自2016年12月3日起“营业税金及附加”科目名称调整为“税金及附加”科目。

“税金及附加”科目核算企业经营活动发生的消费税、城市维护建设税、资源税、教育费附加及房产税、土地使用税、车船税、印花税等相关税费。

与之对应的会计科目是“应交税费”。会计分录:

借:税金及附加

贷:应交税费此阶段主要特点:

1.自2016年5月1日起取消营业税;

2.自2016年12月3日起启用“税金及附加”科目,“营业税金及附加”随营业税的取消而寿终正寝。3.实现所有企业的税费会计核算统一。

小结:

1.从增值税上看,1983、1984年利改税只对部分工业产品试行增值税,到1994年1月1日推行新税制,再到2016年5月1日全面营业税改征增值税,增值税先是由价内税变成了价外税,征税范围从部分工业产品扩大到货物、修理修配和工业性劳务,最后取消了营业税,其间经历2009年1月1日起在全国范围内实施增值税转型改革,从生产型增值税转变为消费型增值税。

2.在计提税金的会计核算上,适用会计科目依次“经营税金及附加”——“主营业务税金及附加”——“营业税金及附加”——“税金及附加”,或“管理费用——税金”——“营业税金及附加”——“税金及附加”。

3.计提税金核算的对方科目依次“应交税金”和“其它应交款”——“应交税费”。