存货投资、财务杠杆与公司绩效

——基于房地产上市公司的经验证据

黄 硕,张雪娇,胡盛昌

HUANG Shuo1, ZHANG Xue-jiao2, HU Sheng-chang3

1. 福州大学 经济与管理学院,福建 福州 350108;2. 南京财经大学 会计学院,江苏 南京 210023;3. 福建工程学院 管理学院,福建 福州 350118

1. Fuzhou University, Fuzhou, Fujian 350108; 2. Nanjing University of Finance and Economics, Nanjing, Jiangsu 210023; 3. Fujian University of Technology, Fuzhou, Fujian 350118

存货投资、财务杠杆与公司绩效

——基于房地产上市公司的经验证据

黄 硕1,张雪娇2,胡盛昌3

HUANG Shuo1, ZHANG Xue-jiao2, HU Sheng-chang3

1. 福州大学 经济与管理学院,福建 福州 350108;2. 南京财经大学 会计学院,江苏 南京 210023;3. 福建工程学院 管理学院,福建 福州 350118

1. Fuzhou University, Fuzhou, Fujian 350108; 2. Nanjing University of Finance and Economics, Nanjing, Jiangsu 210023; 3. Fujian University of Technology, Fuzhou, Fujian 350118

库存量大和杠杆率高是中国经济面临的严重问题,在房地产企业中表现得尤为突出。在中央大力推进“三去一降一补”政策的背景下,论文以2007年—2015年中国A股房地产上市公司为样本,建立了财务绩效模型和市场绩效模型,探讨了存货投资、财务杠杆与公司绩效三者之间的内在联系。研究发现,总体而言,存货增加会导致房地产企业盈利能力和市值下降;存货投资不能有效地提高样本公司的绩效;高财务杠杆对房地产企业的绩效会产生显著的负面影响。这些结果表明,“去库存”“去杠杆”总体上有助于提升房地产上市公司的财务绩效和市场绩效。

存货投资;总负债;财务杠杆;财务绩效;市场绩效

一、引言

产能过剩、库存增加和负债率上升是中国经济发展面临的突出问题。为解决这些问题,2015年12月举行的中央经济工作会议提出把“三去一降一补”(去产能、去杠杆、去库存、降成本、补短板)作为深化供给侧结构性改革的重要任务。其中,“去库存”主要针对楼市库存过大而提出,“去杠杆”是针对许多企业倾向于使用财务杠杆融资导致金融风险增加的现象提出的。

存货投资是当期产出与总销量之差(许志伟等,2012)[1]。存货投资既具有盈利性也具有风险性。一方面,作为企业的一项重要流动资产,存货的变现能力强,持有存货可以提高企业的盈利能力和偿债能力。另一方面,过度的存货投资也可能给企业带来负面影响,过多的资金占用可能制约企业的可持续发展能力。在投资存货时,公司股东由于希望充分利用财务杠杆实现财富最大化,更倾向于选择债务融资(阮素梅、杨善林,2013)[2]。Lang等(1996)[3]的研究表明,财务杠杆与企业未来成长是负相关的,但这种关系只适用于低成长性的企业,在高成长性企业中相关性不显著。黄乾富、沈红波(2009)[4]的研究表明,商业信用对过度投资有抑制作用。也有研究认为负债融资既可能导致投资不足也可能导致投资过度(黄珺、黄妮,2012)[5]。那么,在存货投资存量大的条件下,是否应利用财务杠杆融资呢?这取决于利用财务杠杆能否提高公司绩效。但关于存货投资、财务杠杆与公司绩效三者之间关系的研究,国内鲜见。而这正是本文研究的重点。

已有研究表明存货投资与宏观经济波动密切相关(许志伟等,2012)[1];易纲、吴任昊,2000[6-7];俞静等,2005[8]),那么从微观视角看,存货投资是否与公司绩效存在显著的相关关系呢?Cannon(2008)的研究表明,存货投资对公司绩效的提高无显著影响[9];Capkun等(2009)通过控制行业、年度、规模和财务绩效指标上期值后发现,存货投资存量与财务绩效有显著负相关关系[10]。而徐志平、姚明安(2008)认为存货与公司绩效的关系并非单一的线性关系[11]。国内对存货投资与公司绩效关系方面的研究较少。

纵观上述研究,可以发现,关于存货投资与财务杠杆关系的研究并没有一致的结论,从微观视角研究存货投资与经济活动关系的文献较少,把存货投资、财务杠杆和公司绩效三者联系起来的研究更少。而目前中国许多企业都出现高存货、高杠杆的现象,使中国经济的金融风险增大,“去库存”“去杠杆”成为中国经济亟待解决的问题。房地产业的这一问题尤为突出。因此,本文以2007年—2015年中国A股房地产上市公司为样本,以存货投资和财务杠杆为自变量,以财务绩效和市场绩效为因变量,建立财务绩效模型和市场绩效模型进行了统计分析和实证检验。

二、房地产上市公司存货投资、财务杠杆与公司绩效统计分析

(一)存货投资、财务杠杆与公司绩效的计量方法

1.公司绩效的计量

公司绩效可以分为财务绩效和市场绩效。本文用总资产净利率(ROA)和净资产收益率(ROE)反映财务绩效,用市净率(PB)和托宾Q值(TBQ)反映市场绩效。

总资产净利率(ROA)是净利润与平均资产总额的百分比,ROA=净利润/总资产平均余额×100%。反映公司利用全部资产获得利润的能力。ROA的值越高,说明公司资产的利用率越高,获利能力越强。净资产收益率(ROE)是净利润与所有者权益比率,ROE=净利润/股东权益平均余额×100%。反映公司所有者权益的收益率,可以衡量公司自有资本的投资效率。ROE的值越高,说明自有资本的投资回报越高。

市净率(PB)等于“市值/账面价值”,反映市场价值对账面价值的倍数。托宾Q值(TBQ)等于“市值/资产总计”,反映市场价值对资产总额的倍数。市净率(PB)和托宾Q值(TBQ)越大,说明市场绩效越好。

2.存货投资的计量

本文分别用存货投资存量、存货投资增量和存货周转率计量存货投资。其中,存货投资存量(CTC)等于“本期期末存货/本期期末资产总额”;存货投资增量(增长率,CTZ)等于“(本期期末存货-上期期末存货)/上期期末存货”;存货周转率(次数,ZZR)等于“营业成本/存货期末余额”。

3.财务杠杆的计量

本文分别用总负债比例、有息负债比例、商业信用比例和银行信用比例计量财务杠杆。其中,总负债比例(ZFZ)等于“年末负债总额/年末资产总额”;有息负债比例(YXFZ)等于“(年末短期借款+年末长期借款+年末应付债券+年末长期应付款+年末专项应付款)/年末资产总额”;商业信用比例(SYXY)等于“(年末应付账款+年末应付票据+年末预收账款)/年末负债总额”;银行信用比例(YHXY)等于“(年末短期借款+年末长期借款)/年末负债总额”。

(二)样本选择与数据来源

以在上海证券交易所和深圳证券交易所上市的A股房地产公司作为研究样本,不包括ST和PT公司。样本时限是2007年—2015年。全部原始数据来源于国泰安数据库。

首先,从国泰安数据库中下载所需要的原始数据;然后,在EXCEL 2007中计算所需要的统计量,把存在缺失值的样本数据全部删去;再利用STATA 13.0对数据进行5%的缩尾处理,最后得到579个观测值。

(三)存货投资、财务杠杆与公司绩效分年度统计分析

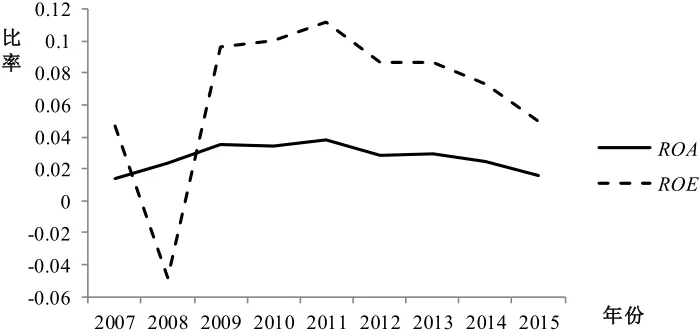

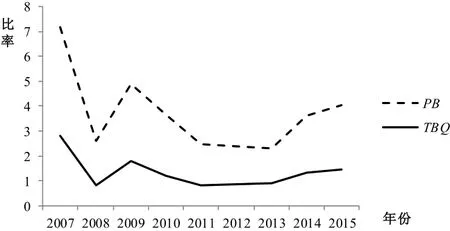

A股房地产上市公司存货投资、财务杠杆与公司绩效分年度统计结果见表1。根据表1中的数据,可以绘制出图1、图2、图3和图4。因为存货投资、财务杠杆和公司绩效各计量指标的数值差别较大,所以分别绘制在四张图中。

表1 存货投资、财务杠杆与公司绩效分年度统计表

图1 2007年—2015年房地产上市公司财务绩效

图2 2007年—2015年房地产上市公司市场绩效

图3 2007年—2015年房地产上市公司存货投资

图4 2007年—2015年房地产上市公司财务杠杆

通过表1,以及图1、图2、图3和图4的对照可以发现:(1)2008年,财务绩效(ROA)、市场绩效(PB、TBQ)都急剧下降;2009年,ROA、PB、TBQ都急剧上升。这是金融危机影响的结果。2009年以后,财务绩效和市场绩效的变化趋势不一致。总体上看,财务绩效先升后降,呈倒“U”型;市场绩效先降后升,呈“U”型。(2)存货投资存量(CTC)总体呈上升趋势,存货周转率(ZZR)总体呈下降趋势;2009年以后,存货投资增长率(CTZ)总体呈下降趋势。随着存货投资存量的增加,房地产公司的财务绩效有所下降;而存货投资增长率(CTZ)与托宾Q值(TBQ)的变动趋势大体一致。从2009年到2013年,总体上呈下降趋势。2013年以后开始有所上升。(4)总负债(ZFZ)变动平缓,总体上呈上升趋势,但上升幅度很小;商业信用(SYXY)和银行信用(YHXY)的变动比较平缓;除了2013年下降幅度较大外,其他年份有息负债(YXFZ)的变动幅度较小。2013年以后,有息负债与市场绩效(PB、TBQ)一样,都呈上升趋势。

三、房地产上市公司存货投资、财务杠杆对公司绩效的影响

(一)理论假设

1.关于存货投资与公司绩效

一般认为,降低存货储存量,加速资金周转,有利于提高企业的财务绩效和市场绩效。徐志平、姚明安(2008)认为,企业的存货量与绩效呈倒“U”型关系[11]。林发彬(2010)认为,存货增加过大会造成资源和产品价值的浪费,会造成产能过剩问题[13]。闫甜、李峰(2011)研究了我国房地产业的存货投资行为,认为存货投资规模的大幅度增加,会使企业跌价风险增加[14]。基于此,本文提出假设1(H1)。

假设1(H1):存货投资(库存)与公司绩效显著负相关。

包括:存货投资存量与公司财务绩效显著负相关(H1-1);存货投资存量与公司市场绩效显著负相关(H1-2);存货投资增量与公司财务绩效显著负相关(H1-3);存货投资增量与公司市场绩效显著负相关(H1-4);存货周转率与公司财务绩效显著正相关(H1-5);存货周转率与公司市场绩效显著正相关(H1-6)。

2.关于财务杠杆与公司绩效

过高的负债会对企业财务绩效和市场绩效产生负面影响。Harris、Raviv(1991)[15]、Bhabra等(2008)[16],以及张兆国等(2007)[17]、邬晓超(2014)等[18]研究均发现,财务杠杆与企业绩效显著负相关。前面的统计分析表明,房地产上市公司的负债水平较高。因此,提出假设2。

假设2(H2):财务杠杆与公司绩效显著负相关。

包括:总负债与公司财务绩效显著负相关(H2-1);总负债与公司市场绩效显著负相关(H2-2);有息负债与公司财务绩效显著负相关(H2-3);有息负债与公司市场绩效显著负相关(H2-4);商业信用与公司财务绩效显著负相关(H2-5);商业信用与公司市场绩效显著负相关(H2-6);银行信用与公司财务绩效显著负相关(H2-7);银行信用与公司市场绩效显著负相关(H2-8)。

(二)回归模型

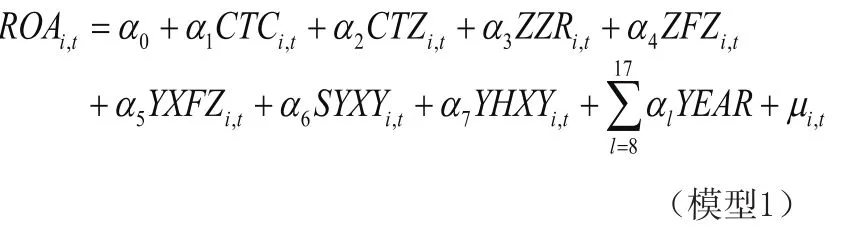

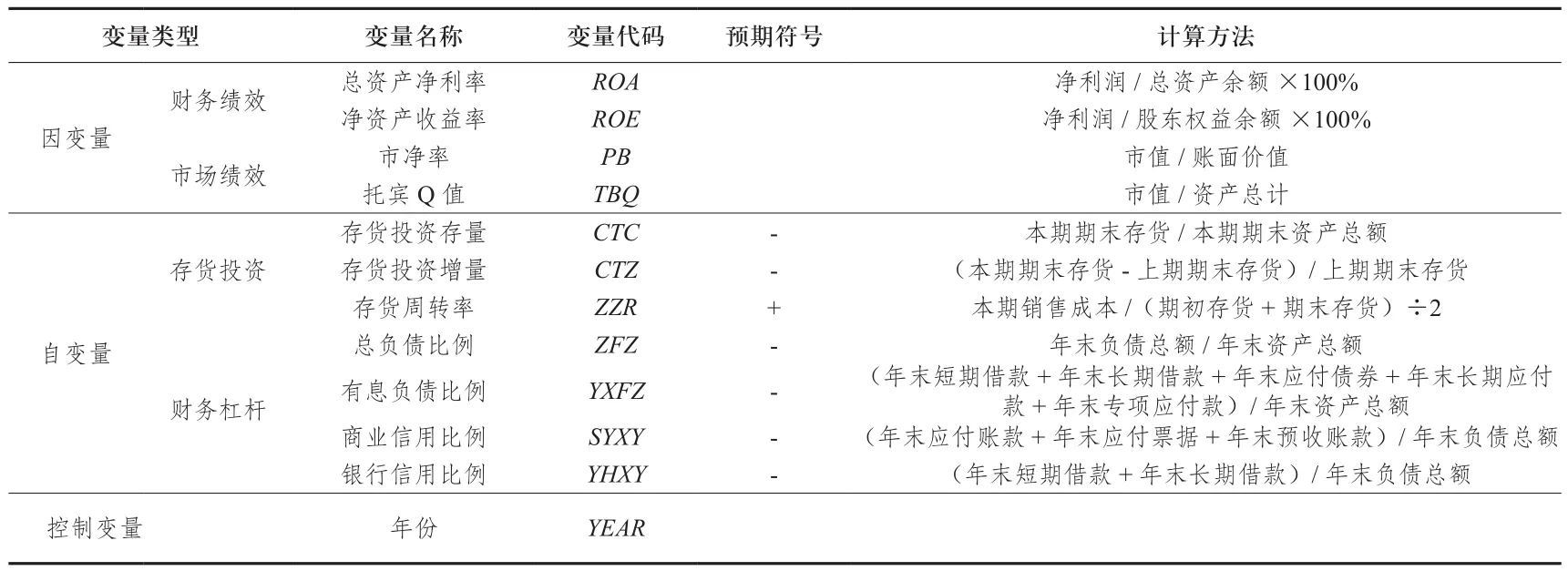

为了检验上述理论假设,分别建立财务绩效模型和市场绩效模型(变量见表2)。

1.财务绩效模型

2.市场绩效模型

表2 各变量的类型、名称、代码、预期符号和计算方法

(三)描述性统计分析

房地产上市公司存货投资、财务杠杆对公司绩效描述性统计分析结果,见表3。

从表3中可以发现:(1)在存货投资指标中,存货投资存量(CTC)的均值为50.93%,说明存货占资产总额的一半以上,房地产上市公司存货很多;存货投资增长率(CTZ)的均值为36.62%,增幅较大;存货投资周转率(ZZR)的均值为0.979次,周转速度偏低。(2)在财务杠杆指标中,总负债(ZFZ)的均值为62.58%,说明资产负债率较高。其中,有息负债(YXFZ)、商业信用(SYXY)和银行信用(YHXY)的均值分别为31.74%、28.53%和34.98%。(3)在公司绩效指标中,房地产上市公司总资产净利率(ROA)的均值为2.98%,净资产收益率(ROE)的均值为8.81%,市净率(PB)的均值为3.397,托宾Q值(TBQ)的均值为1.225。

表3 描述性统计分析表

(四)相关分析

房地产上市公司存货投资、财务杠杆对公司绩效相关分析结果,见表4。

存货投资存量(CTC)与总资产净利率(ROA)的相关系数为-0.024,且不显著;存货投资增长率(CTZ)与总资产净利率(ROA)的相关系数为0.050,且不显著;存货周转率(ZZR)与总资产净利率(ROA)的相关系数为-0.056,且不显著;总负债(ZFZ)与总资产净利率(ROA)的相关系数为-0.183,在5%水平上显著;有息负债(YXFZ)与总资产净利率(ROA)的相关系数为-0.0950,且不显著;商业信用(SYXY)与总资产净利率(ROA)的相关系数为0.0185,且不显著;银行负债(YHXY)与总资产净利率(ROA)的相关系数为0.040,且不显著。存货投资存量(CTC)与净资产收益率(ROE)的相关系数为0.214,在5%水平上显著;存货投资增长率(CTZ)与净资产收益率(ROE)的相关系数为0.092,且不显著;存货周转率(ZZR)与净资产收益率(ROE)的相关系数为-0.172,在5%水平上显著;总负债(ZFZ)与净资产收益率(ROE)的相关系数为0.212,在5%水平上显著;有息负债(YXFZ)与净资产收益率(ROE)的相关系数为0.021,且不显著;商业信用(SYXY)与净资产收益率(ROE)的相关系数为0.112,且不显著;银行信用(YHXY)与净资产收益率(ROE)的相关系数为0.049,且不显著。存货投资存量(CTC)与市净率(PB)的相关系数为-0.296,且在5%水平上显著;存货投资增长率(CTZ)与市净率(PB)的相关系数为0.003,且不显著;存货周转率(ZZR)与市净率(PB)的相关系数为0.235,在5%水平上显著;总负债(ZFZ)与市净率(PB)的相关系数为0.001,且不显著;有息负债(YXFZ)与市净率(PB)的相关系数为-0.118,且不显著;商业信用(SYXY)与市净率(PB)的相关系数为0.062,且不显著;银行信用(YHXY)与市净率(PB)的相关性为-0.236,在5%水平上显著。存货投资存量(CTC)与托宾Q值(TBQ)的相关系数为-0.476,在5%水平上显著;存货投资增长率(CTZ)与托宾Q值(TBQ)的相关系数为-0.076,且不显著;存货周转率(ZZR)与托宾Q值(TBQ)的相关系数为0.347,在5%水平上显著;总负债(ZFZ)与托宾Q值(TBQ)的相关系数为-0.471,在5%水平上显著;有息负债(YXFZ)与托宾Q值(TBQ)的相关系数为-0.372,在5%水平上显著;商业信用(SYXY)与托宾Q值(TBQ)的相关系数为0.0431,但不显著;银行信用(YHXY)与托宾Q值(TBQ)的相关系数为-0.362,在5%水平上显著。

此外,存货投资存量(CTC)与总负债(ZFZ)的相关系数为0.467,在5%水平上显著,即显著正相关;存货周转率(ZZR)与总负债(ZFZ) 的相关系数为-0.235,在5%水平上显著,即显著负相关。

表4 相关分析表

(五)回归分析

1.财务绩效模型

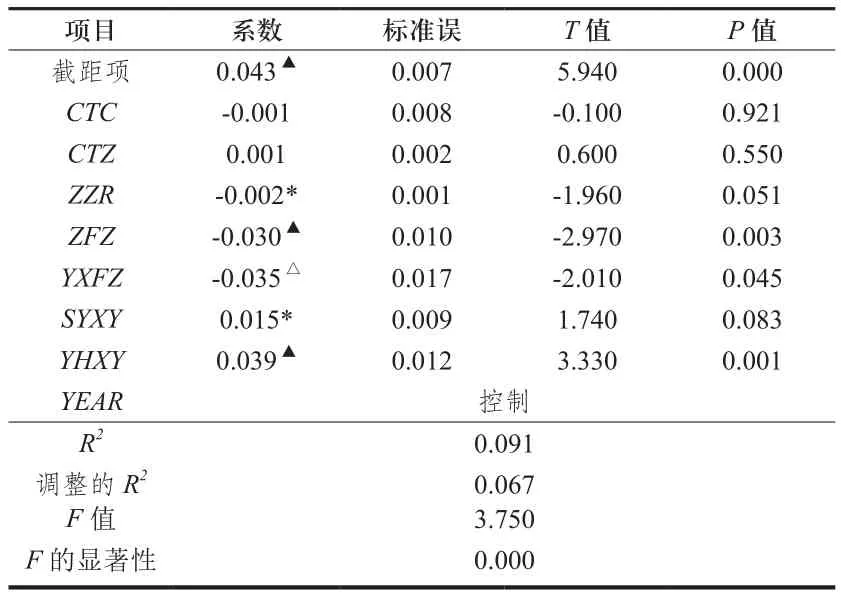

财务绩效模型的回归分析结果,见表5。

表5 财务绩效模型回归结果

从表5中可以发现,F值为3.750,在1%的水平上显著,说明模型通过了F检验。R2为0.0909,说明模型具有较强的解释能力。

存货投资存量(CTC)的回归系数为-0.001,P值为0.921,不显著。存货投资增长率(CTZ)的回归系数为0.001,P值为0.550,不显著。存货周转率(ZZR)的回归系数为-0.002,P值为0.051,在10%水平上显著。总负债(ZFZ)的回归系数为-0.030,P值为0.003,在1%水平上显著。有息负债(YXFZ)的回归系数为-0.035,P值为0.045,在5%水平上显著。商业信用(SYXY)的回归系数为0.015,P值为0.083,在10%水平上显著。银行信用(YHXY)的回归系数为0.039,P值为0.001,在1%的水平上显著。

也就是说,存货投资存量(CTC)和存货投资增长率(CTZ)对总资产净利率(ROA)没有显著的影响,这与H1-1和H1-3不一致;存货周转率与总资产净利率(ROA)显著负相关,这与H1-5正好相反。

总负债(ZFZ)对财务绩效有显著的负面影响,这与H2-1一致;有息负债(YXFZ)对财务绩效有比较显著的负面影响,这与H2-3基本一致;商业信用(SYXY)对财务绩效有比较显著的正面影响,这与H2-5相反;银行信用(YHXY)对财务绩效有显著的正面影响,这与H2-7相反。

2.市场绩效模型

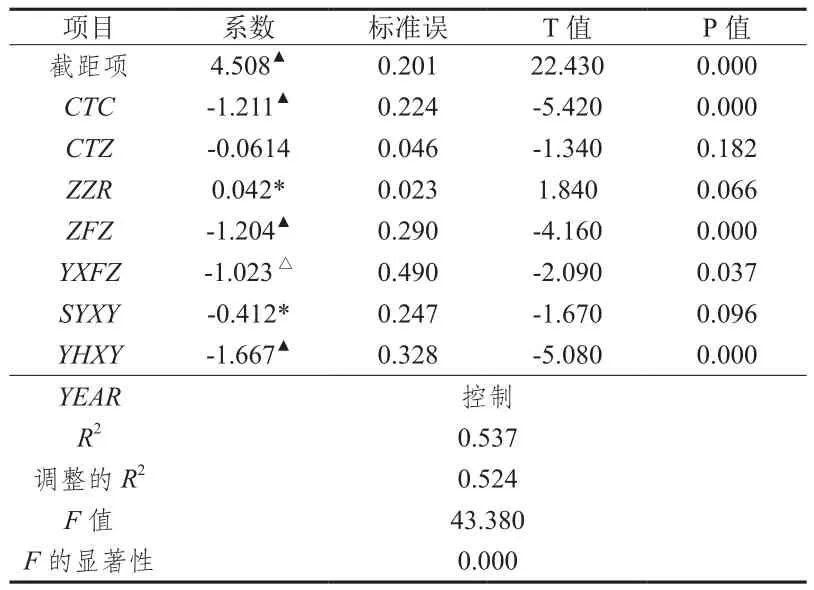

市场绩效模型的回归分析结果,见表6。

从表6中可以发现,F值为43.380,在1%水平上显著,说明模型通过了F检验。R2为0.537,调整的R2为0.524,说明模型有很强的解释能力。

存货投资存量(CTC)的回归系数为-1.211,P值为0.000,在1%水平上显著。存货投资增长率(CTZ)的回归系数为-0.061,P值为0.182,不显著。存货周转率(ZZR)的回归系数为0.042,P值为0.066,在10%水平上显著。总负债(ZFZ)的回归系数为-1.204,P值为0.000,在1%水平上显著。有息负债(YXFZ)的回归系数为-1.023,P值为0.037,在5%水平上显著;商业信用(SYXY)的回归系数为-0.412,P值为0.096,在10%水平上显著。银行信用(YHXY)的回归系数为-1.667,P值为0.000,在1%水平上显著。

也就是说,存货投资存量(CTC)对托宾Q值有显著负面影响,这与H1-2一致;存货投资增长率(CTZ)对托宾Q值的影响不显著,这与H1-4不一致;存货周转率(ZZR)对托宾Q值有比较显著的正面影响,这与H1-6基本一致。

表6 市场绩效模型回归结果

总负债(ZFZ)对市场绩效有显著的负面影响,这与H2-2一致;有息负债(YXFZ)对市场绩效有比较显著的负面影响,这与H2-4基本一致;商业信用(SYXY)对市场绩效有比较显著的负面影响,这与H2-6基本一致;银行信用(YHXY)对市场绩效有显著的负面影响,这与H2-8一致。

(六)稳健性检验

用净资产收益率(ROE)替换总资产净利率(ROA)对财务绩效模型进行稳健性检验,主要解释变量的系数符号与显著性水平都没有发生大的改变,说明财务绩效模型比较稳健。

用市净率(PB)替换托宾Q值对市场绩效模型进行稳健性检验,主要解释变量的系数符号与显著性水平都没有发生大的改变,说明市场绩效模型比较稳健。

四、研究结论

通过统计分析发现:(1)总体上看,财务绩效先升后降,呈倒“U”型;市场绩效先降后升,呈“U”型。(2)存货投资存量(CTC)总体呈上升趋势,存货周转率(ZZR)总体呈下降趋势。随着存货投资存量的增加,房地产公司的财务绩效有所下降。(4)总负债(ZFZ)总体上呈上升趋势,但上升幅度很小。

通过实证检验发现:(1)存货投资存量(CTC)与总负债(ZFZ)显著正相关,存货周转率(ZZR)与总负债(ZFZ)显著负相关。(2)存货投资存量(CTC)和存货投资增长率(CTZ)对财务绩效没有显著的影响,存货周转率对财务绩效有显著的负面影响;总负债(ZFZ)和有息负债(YXFZ)对财务绩效都有显著的负面影响。(3)存货投资存量(CTC)对市场绩效有显著的负面影响,存货周转率(ZZR)对市场绩效有比较显著的正面影响;总负债(ZFZ)、有息负债(YXFZ)、商业信用(SYXY)和银行信用(YHXY)对市场绩效都有显著的负面影响。

上述研究发现表明,总体而言,存货增加对房地产上市公司财务绩效的影响不显著,但对房地产上市公司的市场绩效具有显著的负面影响;高财务杠杆对房地产企业的盈利能力和市场表现都有显著的负面影响。所以,减少库存、降低杠杆总体上有助于提升房地产上市公司的绩效,特别是市场绩效。当前高库存、高杠杆的房地产企业,应当积极响应中央“三去一降一补”政策,通过“去库存”“去杠杆”提高公司绩效。

本文的主要贡献在于:第一,弥补了国内对存货投资与公司绩效之间关系研究的缺陷。国内关于存货投资的研究主要集中于宏观层面,本文从微观视角丰富了存货投资与公司绩效之间关系的研究;第二,为深化供给侧结构性改革提供了理论支持。本文的研究证明了“去库存”“去杠杆”是符合房地产企业实际的,有助于提高房地产企业的绩效;第三,为加强房地产企业的存货管理和财务管理提供借鉴。本文的研究表明,过度的存货投资对房地产企业的成长有抑制作用,房地产企业需要合理控制存货存量;第四,本文发现高杠杆对公司绩效具有不利影响,为降低房地产企业资产负债率、避免金融风险(刘洪玉等,2012)[12]等论断提供了佐证。

[1] 许志伟, 薛鹤翔, 车大为. 中国存货投资的周期性研究——基于采购经理人指数的动态视角[J]. 经济研究, 2012(8): 81-92.

[2] 阮素梅, 杨善林. 经理激励、资本结构与上市公司绩效[J]. 审计与经济研究, 2013(6): 64-70.

[3] LANG L, OFEK E, STULZ R. Leverage, Investment and Firm Growth[J]. Journal of Financial Economics, 1996, 40: 3-29.

[4] 黄乾富, 沈红波. 债务来源、债务期限结构与现金流的过度投资——基于中国制造业上市公司的实证证据[J]. 金融研究,2009(9): 143-154.

[5] 黄珺, 黄妮. 过度投资、债务结构与治理效应——来自中国房地产上市公司的经验证据[J]. 会计研究, 2012(9): 67-72.

[6] 易纲, 吴任昊. 论存货与经济波动(上)——理论回顾与对中国情况的初步分析[J]. 财贸经济, 2000(5): 5-9.

[7] 易纲, 吴任昊. 论存货与经济波动(下)——理论回顾与对中国情况的初步分析[J]. 财贸经济, 2000(6): 17-22.

[8] 俞静, 王作春, 甘仞初. 关于我国存货投资和通货膨胀的协整关系分析[J]. 统计研究, 2005(8): 61-64.

[9] CANNON A R. Inventory Improvement and Financial Performance[J]. International Journal of Production Economics,2008, 115: 581–593.

[10] CAPKUN V, HAMERI A P, WEISS L. On the Relationship Between Inventory and Financial Performance in Manufacturing Companies[J]. International Journal of Operations and Production Management, 2009, 29: 789–806.

[11] 徐志平, 姚明安. 库存管理与企业绩效分析——以我国制造业上市公司的实证分析为例[J]. 汕头大学学报(人文社会科学版),2008(1): 60-64.

[12] 刘洪玉, 姜沛言, 吴璟. 存货规模、房价波动与房地产开发企业风险——基于中国上市房地产开发企业的实证分析[J]. 浙江大学学报(人文社会科学版), 2013(1): 43-57.

[13] 林发彬. 从存货投资波动透视我国产能过剩问题[J]. 亚太经济,2010(2): 115-118.

[14] 闫甜, 李峰. 我国房地产企业存货投资行为研究[J]. 会计之友,2011(34): 37-38.

[15] HARRIS M, RAVIV A. The Theory of Capital Structure [J].Journal of Finance, 1999, 46(1): 297-355.

[16] BHABRA H S, TONG L, TIRTIROGLU D. Capital Structure Choice in a Nascent Market: Evidence from Listed Firms in China [J].Financial Management, 2008, 37(2): 341-364.

[17] 张兆国, 何威风, 梁志刚. 资本结构与公司绩效——来自中国国有控股上市公司和民营上市公司的经验数据 [J]. 中国软科学,2007(12): 141-151.

[18] 邬晓超. 上市公司资本结构对企业绩效的影响研究——基于制造业视角[D]. 成都: 西南财经大学, 2014.

Inventory Investment, Financial Leverage and Firm Performance—Evidence from Chinese Listed Companies of Real Estate

Large inventories and high leverage are serious problems that China’s economy faces, which are particularly prominent in real estate companies. On the background of the policy of “Capacity reduction, Destocking, Deleveraging, Cost reduction, Improving underdeveloped areas” which are vigorously promoted by the central government, we took samples of 2007-2015Chinese listed companies of real estate and established financial performance model and market performance model to probe into the relationship among inventory investment,financial leverage and corporate performance. The findings show that the increase in inventories might lead to a decline in the profitability and market value of real estate companies in general; inventory investment could not effectively improve the performance of sample companies; high financial leverage has a significant negative impact on the corporate performance of real estate. These results show that “de-stocking” and “deleveraging” are generally helpful in improving the financial performance and market performance of real estate listed companies.

investment inventory; total liabilities; financial leverage; financial performance; market performance

F275.5

A

1007-6875(2017)05-0097-07

10.13937/j.cnki.hbdzdxxb.2017.05.014

国家自然科学基金面上项目“异质性内部控制的缺陷及其经济后果”(71572038)。

黄硕(1993—),女,湖北武汉人,会计学硕士研究生,研究方向为财务、内部控制与公司治理。张雪娇(1992—),女,江苏宜兴人,硕士研究生,主要研究方向为财务、审计与公司治理。胡盛昌(1975—),男,江西抚州人,四川大学博士研究生,福建工程学院副教授,主要研究方向为机构投资者与财务。

(责任编辑:杜 敏)