基于GARCH族模型的人民币汇率波动性分析

许佳

[摘要]人民币汇率波动特征的分析是国内外经济金融界的一个热点问题,在2015年关联储加息的强大压力下,人民币不断升值,通过对美元兑人民币汇率数据的统计特征分析与模型建立深度解析汇率走势状况,选取2019-2016年1698个美元兑人民币汇率每日中间价数据,以ARMA模型建立均值方程模型,结合GARCH模型族中的GARCH模型、TGARCH模型、EGARCH模型和GARCH-M模型对汇率的对数收益率数据进行数据分析及模型拟合,通过对模型系数显著性、AIC和BIC准则以及模型本身要求等各方面的筛选最终选用GARCH-M(1,1)作为最优拟合模型,并发现美元兑人民币汇率具有集群性、非对称性和杠杆效应等特征。

[关键词]人民币汇率 GARCH族模型 ARMA模型

1选题背景

自2005年7月21日起,我国开始实行以外汇市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,形成了更富弹性的人民币汇率机制。在富有弹性的浮动汇率制下,汇率的波动幅度大,变化突然,波动频繁,其变动会对经济领域产生广泛的影响。在2016年,在美联储加息的强大压力下,人民币贬值的幅度也特别大,在2016年12月,两度传出人民币对美元汇率“破7”的传言,根据各个金融数据终端,我们可以看到汇率最高上升至6.98。在现如今开放的大背景下,汇率的走势与一国宏观经济息息相关,因此,了解汇率的变动趋势及特征并对汇率变化进行准确预测对我国宏观经济研究意义更加重要。

2模型介绍

在金融市场中,金融数据往往会出现方差随着时间波动而不断变化,即条件异方差性,这种情况需要对条件异方差进行预处理才能够更加精确地解决汇率、利率和价格等问题的模型拟合结果分析。经济学家Engle于1982年提出自回归条件异方差(ARCH)模型,其后其学生Bollerslev于1986年将ARCH模型扩展为广义自回归条件异方差(GARCH)模型。根据金融时间序列特性,后人逐步研究出具有针对性的时间序列模型,如GARCH-M模型、EGARCH模型等。这些模型逐渐成为金融领域数据分析及波动性研究不可缺少的重要方法。

3实证分析

3.1数据来源

本文采用2010年1月4日至2016年12月30日美元对人民币每日中间价这1698个数据作为研究数据,数据来源于choice金融终端,本文对数据的处理主要通过STATA软件进行。首先,我们数据进行单位根检验,发现数据并不是平稳的,且存在单位根,在研究汇率日收益率过程中,我们使用对数差分法对源数据进行进一步分析处理,经过检验,人民币汇率中间价的日收益率序列是平稳的,而且具有很强的丛聚效应,且数据呈现右偏性和尖峰厚尾性,样本数据不服从正态分布。

3.2数据预处理——平稳性与相关性检验

样本数据平稳性是对时间序列进行回归分析的前提条件,我们将通过判断一个时间序列是否存在单位根来判断该序列的平稳性的方法称为单位根检验。在数据分析过程中,为了避免数据存在异方差,我们通过采用PP检验作为单位根检验,其原假设为:H0:γ=0即存在单位根,序列为非平稳时间序列。通过检验我们得知,PP检验统计值在1%的显著性水平上高度显著,因此可以拒绝原假设,即认为该序列平稳,不存在单位根。

3.3ARCH效应检验

为了更好的建立GARCH模型,我们需要对收益率序列进行ARCH效应检验。运用最小二乘法进行线性回归,并结合AIC和BIC准则,选取ARMA(1,1)模型对数据进行初步拟合,所得最优均值方程系数均具有高度显著性,均值方程如下:

γt=0.3806436γt-1-0.2469923εt-1+εt

运用STATA对残差序列进行ARCH-LM检验,模型残差序列在1%的显著性水平上具有高阶ARCH效应,因此运用GARCH模型对样本数据进行拟合是合适的。

3.4GARCH族模型建立

3.4.1GARCH模型的建立

通过ARCH检验得出收益率序列具有高阶ARCH效应,在均值方程为ARMA(1,1)模型基础上,建立GARCH(p,q)模型拟合取对数数据。经过反复拟合比较实验数据,求得GARCH(1,1)较好-地拟合了所给数据,拟合所得的美元兑人民币参数模型如下:

对GARCH(1,1)模型拟合后残差进行序列相关检验,条件异方差已经消除,残差序列不存在ARCH效应。在GARCH模型的拟合过程中发现,GARCH模型并不能很好地拟合美元兑人民币汇率,根据BIC准则发现,运用GARCH(1,1)模型的拟合结果为一18214.74,为此本文将深入研究其它GARCH族模型以建立更加贴合的模型。

3.4.2EGARCH模型的建立

在ARMA(1,1)基础上建立EGARCH模型,经过反复拟合比较实验数据,求得EGARCH(1,1)较好地拟合了所给数据,拟合所得的美元兑人民币参数模型如下:

经过对EGARCH(1,1)模型拟合后残差进行序列相关检验,条件异方差已经消除,残差序列不存在ARCH效应。另外在拟合过程中,条件方差方程中杠杆效应系数不为零,即信息具有非对称作用,美元兑人民币汇率波动性对利差消息比利好消息反应更强烈。

3.4.3GARCH-M模型的建立

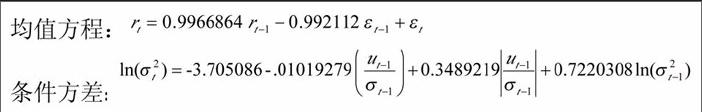

对收益率数据建立GARCH-M模型,以ARMA(1,1)作为均值方程,运用STATA对数据进行反复操作实验,求得GARCH-M(1,1)拟合效果较好,系数统计显著性均通过检验,拟合所得的美元兑人民币汇率模型如下:

经过对GARCH-M(1,1)模型拟合后残差进行序列相关检验,条件异方差已经消除,残差序列不存在ARCH效应。

3.5小结

本文通过采用GARCH模型、EGARCH模型、TGARCH模型、GARCH--M模型结合ARMA模型对人民币兑美元汇率的日中间价进行对数差分处理并建立模型,所得模型估计的AIC和BIC准则结果如表2所示:将四类GARCH模型族拟合结果结合AIC及BIC准则,在系数均显著的情况下,我们发现选用GARCH-M(1,1)模型能够更好地拟合所得数据。

我们通过GARCH-M拟合的结果进行样本内的预测,选取2016年12月5日到2016年12月29日共计20个数据,通过比较我们可以看到美元兑人民币的预测值和真实值的差异较小,说明模型很好的拟合了数据,可以进行短期预测。

综上所述,本文选取GARCH模型族中的GARCH模型、EGARCH模型以及GARCH-M模型结合ARMA作为均值方程模型对美元兑人民幣汇率每日中间价进行数据处理与拟合,另外选取正态分布综合GARCH模型族各模型建立时间序列模型,在模型拟合过程中,我们发现美元兑人民币汇率波动具有集群性与非对称性,另外EGARCH模型拟合中发现人民币汇率对于利好消息和利坏消息具有杠杆效应。在拟合过程中我们发现自我国开始实行新的汇率政策以来,人民币汇率的统计分布特征发生了一系列的变化,其均值相比之前逐渐减小,且峰值远远大于正态分布的峰值3,这表明美元兑人民币汇率不服从正态分布。另外人民币汇率分布的偏度大于零,表明美元兑人民币汇率呈现右厚尾性。通过汇率自相关偏自相关图得出美元兑人民币汇率呈现出的相关性较弱,具有长期拖尾的特点,即表明汇率市场对于信息冲击具有持久性影响。endprint