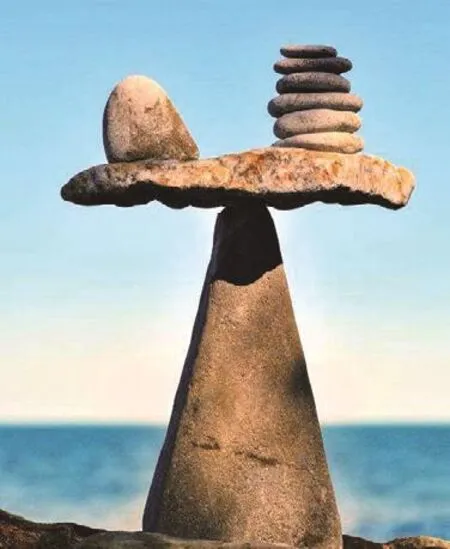

探索争创新与避风险的平衡之道

文/任春伟

探索争创新与避风险的平衡之道

文/任春伟

金融科技改变传统金融模式的关键在于大数据服务,当前大数据处理技术相对成熟,计算成本显著下降,能有效提高金融监管的精准度和有效性,金融市场的不断变化要求金融机构能以更快速度计算风险敞口、迅速交易和管理,强大的计算引擎对实时风险管理、抵押品管理,以及投资组合风险暴露的估计和计算非常有价值。

在此大环境下,国内外金融机构都加强了对金融科技的应用研究。通过收购金融科技公司InvesCloud改善其在财富管理移动端的应用,摩根大通利用200多年的财富管理经验,为客户提供个性化定制的综合体。摩根大通开发的一款金融合同解析软件COIN,不仅将原先律师和贷款人员每年需要36万个小时的工作量缩短至以秒计,错误率也大幅降低。高盛集团利用金融科技提升金融核心业务能力,与已有业务产生协同效应,并帮助其开拓新智能业务,进而提升高盛的竞争力。

金融行业的创新一直推动着金融进行技术革新和盈利模式的变革。未来金融行业将可能以横向分工体系的轻资产基础架构为主,其信息基础设施由云端存储及计算技术构造,由交易基础设施、数据基础设施、金融支付基础设施及其他基础设施共同组成,尝试高频次高效的利用和共享信息基础设施来优化金融行业运营效率,让信息基础设施发挥更大的价值和效用,降低金融行业的成本,借助技术的革新创造出原来难以推出的产品和服务,给客户提供更高效率的产品体验和服务,从而将资源的利用和效率最大化。

金融科技的迅速发展给传统金融业带来竞争压力,对其盈利模式和盈利能力均形成巨大挑战。而信息科技在助力传统金融的同时,由于其自身极强的专业性使金融风险更隐蔽,信息科技风险和操作风险突增,监管部门在短期内难以配备相配套的监管措施应对系统的实时监测和突发事件,部分金融科技的创新产品可能通过规避监管而谋利。为提高监管机构的执法能力、增加透明度、降低合规成本,一些国家的监管机构提出多样化的解决方案,出台法规强制数据存储的“数据本地化”。

金融业的发展永远是在金融效率与金融安全之间寻求平衡的过程。金融科技无法改变金融的本质,但对金融机构和监管提出了新要求,金融监管越来越需要数据支撑,而当下金融机构在使用金融科技时,正面临复杂和不确定的监管环境。面对传统商业模式规则设计,存储和转换数据限制对金融科技的挑战,部分国家和地区出台了一些监管新举措。如英国创造性地推出“监管沙盒”,通过负责监测并评估全过程测试创新业务,以实现金融创新与防范金融风险之间的平衡。澳大利亚、新加坡也相继推出了“监管沙盒”。

当前,我国可充分考虑境外对金融科技的监管模式,在鼓励金融机构为消费者提供新产品和新服务的同时,消除不必要的监管障碍,加强对投资者的保护。监管部门需密切跟踪研究金融科技发展对金融业务模式的影响,关注其风险特征,促进有效的风险识别,进行风险加权、监察和数据分析,将现实环境和自身禀赋相结合,强化专业资源配置和政策辅导,确保监管的有效性,为监管机构和受管制机构提供数据标准化及可视化的分析方案。

(作者系中国中投证券有限责任公司监事长、高级经济师)