浅析金融风险国际传染效应最新发展趋势

——基于影响因素作用机理视角

(中国人民银行长沙中心支行,湖南 长沙 410005)

浅析金融风险国际传染效应最新发展趋势

——基于影响因素作用机理视角

王达

(中国人民银行长沙中心支行,湖南 长沙 410005)

针对金融风险国际传染效应日益复杂以及我国相关监管较为薄弱的现象,本文分析了此类传染效应影响因素的具体作用机理,并根据当前各类影响因素的重要程度对传染效应的最新发展趋势进行了判断,即在当前非危机时刻,传染效应主要体现为短期性、快速性,而在未来的危机时刻,传染效应长期性、滞后性的一面也将凸显出来。针对上述分析,本文建议从明确央行核心地位、优化金融市场环境建设、构建统筹协同监控体系、提升针对性调控能力四个方面对现有金融监管政策体系进行优化。

金融风险国际传染效应;影响因素;最新趋势;政策优化

我国受到的金融风险国际传染效应并没有随着金融危机的平息而消散,它始终存在并不断酝酿。自2016年中旬以来英国脱欧、意大利公投等多起重大政治经济“黑天鹅”事件引起了全球金融市场的动荡,而2017年伊始美国新任总统“反全球化”政治经济主张的施行更进一步加剧了全球金融市场的不稳定性。与此同时,我国国内影子银行、房地产泡沫、国有企业高杠杆、地方债务、违法违规集资等“灰犀牛”问题逐步显现,同样让金融市场人心惶惶,并导致国内市场与国际市场的联动性不断加强。这些“黑天鹅”事件和潜在的“灰犀牛”问题使得当前金融风险国际传染效应呈现出常态化、短期化、迅速化的新特征,更加难以被科学研究和管理。而我国目前对于金融风险国际传染效应的管理能力偏低,一方面,我国政府对于风险跨国传染效应的预警意识和能力较为欠缺;另一方面,我国政府对于金融风险国际传染效应影响因素的作用机理存在一定误判,导致处置不当的现象时有发生。

在此情况下,从问题源头着手,进一步深化对金融风险国际传染效应影响因素的作用机理研究,并由此发现金融风险国际传染效应的最新发展趋势,从而提升我国对此类传染效应的管理能力尤为必要。

一、影响因素作用机理分析

根据国内外相关研究经验,本文将金融风险国际传染效应的影响因素分为基础因素和渠道因素两类,并分别对其进行作用机理分析。

(一)基础因素

基础因素是指与国家特征相关的宏观经济金融因素,主要体现为经济周期、信用风险、流动性风险、本国投资者情绪等因素。这些因素的恶化会为金融风险的传染创造先天性的条件,可能扩大金融风险传染的效果,形成风险放大器的机制。由于这个因素对传染效应的作用偏向于被动,因此可认为其不具有单独的传染时滞。

(二)渠道因素

渠道因素包括国际贸易渠道、金融联系渠道和投资者行为渠道三类,其中前者的作用时滞较长,偏向于长期影响;而后两者的作用时滞较短,偏向于中短期影响。

国际贸易渠道是指一国产生金融风险后导致与其在进出口贸易方面联系密切的国家贸易以及经济面恶化的传染路径,其作用时滞较长。该渠道可进一步细分为需求导向型传染路径和供给导向型传染路径。

在需求导向型传染路径中,金融风险主要通过贸易伙伴国传染。一国产生金融风险时往往表现为货币贬值、国内消费减少、进口下降等现象,这些会导致贸易伙伴国的贸易赤字增加、外汇储备减少,此时贸易伙伴国可能成为投机者冲击的对象,使贸易伙伴国爆发货币危机,导致金融风险从本国向贸易伙伴国传递。

在供给导向型传染路径中,金融风险主要通过贸易竞争国进行传染。由于本国与贸易竞争国的出口产品竞争于同一个国际市场,当本国遭受货币危机使得货币大幅度贬值时,自身出口商品的竞争能力提升,使得贸易竞争国出口商品的竞争力相对下降,此时贸易竞争国很可能为了维护本国贸易稳定而采取本币贬值的措施以保持本国商品的国际竞争力。这种竞相主动贬值的不良竞争行为易引发大规模的货币危机,导致传染以一种自我实现的方式发生。

金融联系渠道认为,一国的金融危机会传导至与该国金融联系紧密的其他国家,导致其他国家陷入金融危机。国际金融市场上投资者的资产组合中一般包含了多个国家多个市场的资产,一旦某国发生金融动荡导致投资者在本国的资产受到损失,其可能会为了适应资产组合的最低资本金和保证金需求,或是为了锁定组合收益,从而被动或主动地抛售自己在其他国家的金融资产,使得其他国家金融资产价格同步下跌,形成金融风险的跨国传染。

值得注意的是,上述金融联系大致可分为短期投机资本交易以及长期债权股权关系两大类,前者对应的传染渠道作用速度相对较快,属于短期冲击;后者对应的渠道作用速度相对较慢,属于中期冲击。

投资者行为渠道的传染机制大致可分为唤醒效应、注意力配置效应和羊群效应三种。

唤醒效应认为一个国家发生的危机会影响国际市场上投资者对其他国家经济前景的预期,进而导致金融风险的传染。通常而言,部分投资者由于所拥有的信息不完全和信息处理能力低下的原因,很难区分具有相似特征的国家间的真正区别,容易将一国经济的波动看作是类似国家所共有的现象。因而当一个国家发生危机后,投资者可能主动抛售在其他具有类似经济或文化属性国家的资产,造成金融风险的蔓延与扩散。该效应的时滞较短,通常会导致短期冲击。

注意力配置效应认为投资者对高波动市场的过分关注可能减少对其他低波动市场的资产配置,进而引发风险跨国传染。由于投资者的注意力是有限的,这使得投资者在多个市场投资时能够获取的市场信息总量也是有限的,波动较为剧烈的市场可能产生更多的市场信息,从而对投资者的国际资产组合配置决策产生显著影响。一方面投资者可能会由于无暇他顾而降低在其他国家的资产配置比例,另一方面其对资产组合风险的容忍度会随风险爆发国市场不确定性的增加而不断降低,从而降低其他国家风险资产的配置比例,这两方面行为都会导致投资组合在投资者获取的信息内容及其权重变化的情况下实现重新配置,从而导致另一国资产价格下降,实现金融风险的国际传染。该效应的时滞也较短,其作用速度快、影响时间短。

羊群效应指在信息不对称的情况下,投资者的行为易产生“趋同”现象,从而导致金融风险跨国传染。由于信息不对称,市场动荡带来的个人恐慌心理会因示范效应和博弈作用而变成集体的非理性行为,使得股市大幅动荡,货币大幅贬值,资产迅速缩水,最终导致金融危机的自我实现。此外,恐慌心理的产生会危害到一国金融市场的信用基础,破坏金融市场稳定,甚至容易引发社会和政治动荡。该效应的时滞相对较长,会造成中期影响。

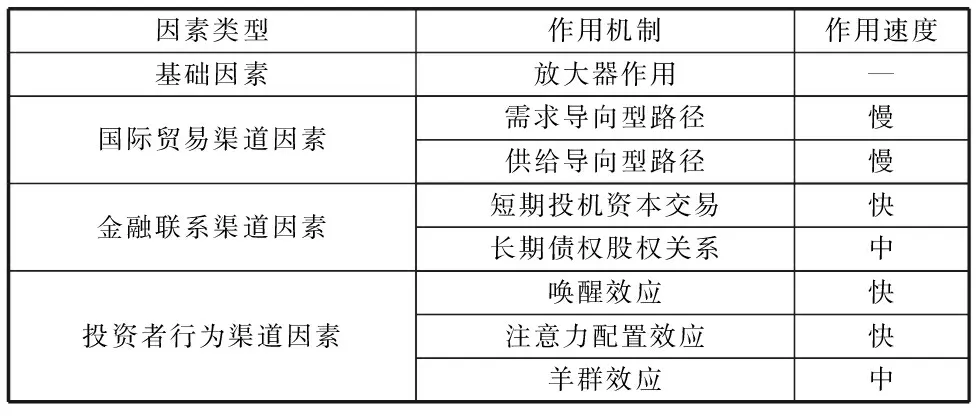

综上所述,影响金融风险国际传染效应的相关因素及其作用时滞如下表所示。

表1 金融风险国际传染效应的影响因素及其作用速度

二、传染效应最新趋势分析

由于各影响因素中不同作用机制的时滞存在明显差异,因此不同作用机制的重要性程度将极大地影响金融风险国际传染效应的总体表现。

在当前的非危机时期,由于近年来全球经济发展增速总体放缓,各国之间的贸易总量也随之下降,使得国际贸易渠道的重要性有所下降。而与之相反,受益于跨国金融机构的飞速发展、跨国金融产品创新能力的不断增强以及各国对外金融管制的放松,全球金融联系日益紧密,特别是短期的投机资本交易规模显著增加;同时,信息成本的降低以及电子和网络交易手段的发展也强化了人们对于他国经济金融事件的反应与决策能力,唤醒效应和注意力配置效应得到明显强化,上述两点意味着金融联系渠道与投资者行为渠道中作用速度更快的机制在金融风险国际传染中发挥着越来越重要的作用,风险传染的短期性、快速性特征得以凸显。

而在未来的危机时期,由于一国的经济基本面将出现重大变化、同时国际贸易环境也将明显恶化,因此国际贸易渠道的重要性将会加强;同时金融联系渠道与投资者行为渠道中作用速度更慢的长期债券股权关系和羊群效应将开始生效,这些因素的强化使得金融风险国际传染效应的长期性和时滞性逐渐显现。

三、政策优化建议

针对金融风险国际传染效应的最新发展趋势对其进行科学管理,对于我国防范系统性风险、保持金融市场平稳健康发展具有重要意义。针对上述影响因素作用机制和传染效应最新发展趋势分析,本文认为我国政府可以从以下四方面进行政策优化。

第一,立足金融稳定发展委员会办公室职能,强化中国人民银行的统筹协调管理能力。由于中国人民银行行使着金融稳定发展委员会办公室的职能,可以有效地通过金融稳定发展委员会的已有机制进行相关信息汇总、协商讨论、政策制定及推广落实工作。

第二,解决当前国内基础因素的已有问题,提升对金融风险国际传染效应的抵抗力。经济周期、信用风险、流动性风险、本国投资者情绪是主要的基础因素,而我国在这四个方面仍有需要改进之处。面对经济周期下行压力,需要政府进一步简政放权,释放市场创新活力,化解银行不良资产和地方隐性债务风险。针对金融市场上频发的“失信”事件,需要金融监管部门对失信机构进行整肃,并积极营造“诚实守信”的市场环境。受到发达经济体货币政策收紧导致的流动性紧缩影响,中国人民银行应进一步提升货币政策工具运用的常规性和前瞻性以平顺流动性供给的波动,同时和外汇管理局一道加强对资本流出合理性的审核。考虑到我国市场投资者非理性程度较高的现状,金融监管部门应进一步加强投资者教育和引进合格投资者,并及时对重大国际事件进行信息披露和影响解说。

第三,结合日常式监控与差异式监控,构建统筹协同的传染效应监控机制。一方面,要设立金融风险国际传染效应的日常监控机制,强化效应管理的前瞻性、及时性和主动性。另一方面,由于在非危机时期传染效应以短期性、快速性为主要特征,因此我们可以在日常监管中仅监控高频的金融风险国际传染效应,在其连续一周较上周传染效应的平均强度增加一定倍数以上时再进入危机预警状态,同时加入中频和低频的传染效应监控,同时向金融稳定发展委员会进行报备。

第四,综合监控数据与各部门情报,强化对主要传染渠道的针对性干预能力。在进入危机预警阶段后,金融稳定发展委员会应该结合监控数据与各部门情报正确判断金融风险的国际传导途径,并采取针对性的措施。若金融风险主要通过国际贸易渠道进行传染,一方面可以采取增加贸易成本的方式减少短期内他国危机对本国经济的冲击;另一方面应加大对经常项目的监管力度,及时核查外汇收支活动与实际贸易活动的一致程度,以防范套利投机资金通过虚假交易等渠道跨境转移。若金融风险主要通过金融联系渠道进行传染,一方面可以增加金融资产跨国流动的成本;另一方面要严格审查国际资本进出的合理性,同时严厉打击“地下钱庄”和规范商业银行国际业务。此外,为防止放开资本和金融项目可能引起的风险国际传染,国家对于已有资本和金融项目管制的解除必须在相关金融体系成熟和法规制度完善的情况下才能进行。若金融风险主要通过投资者行为渠道进行传染,政府一方面要及时对突发事件进行分析解说,使投资者了解事件的本质和具体影响,避免出现群体非理性行为;另一方面又可以通过采取积极的货币和财政措施来对冲风险传染效应的不良影响,稳定投资者对国家经济发展状况的预期。

[1] 刘思跃,梁鉴标.国际市场恐慌情绪传染分析与风险预警[J].商业研究,2016,(3):59-68.

[2] 马丹,刘丽萍,陈坤.关联效应还是传染效应[J].统计研究,2016,33(2):99-106.

[3] Marta G.,S.Simon.Causes and hazards of the euro area sovereign debt crisis:Pure and fundamentals-based contagion[J].Economic Modelling,2016,56(8):133-147.

[4] Edward M.,W.Edward,M.Yu.Systemic risk,financial markets,and performance of financial institutions[J].Annals of Operations Research,2016,88(12):1-25.

[5] Liu X.,H.An,S.Huang,S.Wen.The evolution of spillover effects between oil and stock markets across multi-scales using a wavelet-based GARCH-BEKK model[J].Physica A Statistical Mechanics & Its Applications,2017,465(1):374-383.

[6] 尹力博,柳依依.中国商品期货金融化了吗?——来自国际股票市场的证据[J].金融研究,2016,(3):189-206.

[7] Mollah S.,A.Quoreshi,G.Zafirov.Equity market contagion during global financial and Eurozonecrises:Evidence from a dynamic correlation analysis[J].Journal of International Financial Markets,Institutions & Money,2016,41(2):151-167.

[8] 李岸,夏越,乔海曙.国际股票市场联动的影响路径与机制研究[J].南京社会科学,2016,(7):23-29.

[9] Algieri B.,A.Leccadito.Assessing contagion risk from energy and non-energy commodity markets[J].Energy Economics,2017,62(2):312-322.

[10] Ding Z.,Z.Liu,Y.Zhang,R.Long.The contagion effect of international crude oil price fluctuations on Chinese stock market investor sentiment[J].Applied Energy,2017,187(2):27-36.