广东省融资租赁业务风险分析与控制研究

姚佳欣 廖君衡

【摘 要】融资租赁作为一种创新的金融方式对我国企业的发展起到了积极的促进作用。本文针对广东省融资租赁行业的实际情况,根据调研结果,分析融资租赁交易过程中所面临的来自外部环境、承租人、设备供应商、金融机构、租赁物和融资租赁企业自身的六类风险。在此基础上就如何控制与降低风险提出建议。

【关键词】供应链金融;融资租赁;风险控制

Risk Management of Financial Leasing in Guangdong Province

YAO Jia-xin LIAO Jun-heng

(Guangdong Pharmaceutical University,Guangzhou Guangdong 510006,China)

【Abstract】As an innovative financial instrument,financial leasing plays an important role in the development of Chinese companies.Bases on the data collected in Guangdong Province,this paper analyzes risks of financial leasing activities from different angles including environment,lessee,equipment suppliers, investor,lease item and leasing companies.At last,this paper provides suggestion for risk control of financial leasing activity.

【Key words】Supply chain finance;Financial leasing;Risk control

0 引言

现代租赁产生于20世纪50年代初的美国[1],作为供应链金融和现代租赁业结合的一种创新形式,逐渐在国际市场上兴起。据《世界租赁年报》的统计资料显示,在经济发达的国家和地区,融资租赁已成为仅次于银行信贷的第二大融资方式[2]。

在我国,融资租赁对于企业在资金不足的情况下迅速获取设备进行生产、优化财务结构、减少负债、提高企业收益等方面都具有重要的促进作用。现时融资租赁已被广泛应用于交通、建筑、医疗设备等众多行业。而如南方航空、广州地铁、深圳地铁、中国医药集团等大批企业都已利用融资租赁这种新型融资工具为企业降低成本和增加效率。同时,融资租赁也被广泛认为是解决中小企业融资难问题的重要手段。

近几年,由于政策的支持,融资租赁行业迅速成长,据零壹融资租赁研究中心的统计资料显示,截止2015年年底,全国融资租赁企业总数为4508家,比2014年底的2202家增加了2306家,同比增长105%。其中,注册在运营的融资租赁公司约1305家,包括金融租赁公司25家,内资试点租赁公司123家,外商投资租赁公司1202家,注册资本金合计超过1022亿[3]。

1 融资租赁的主要模式

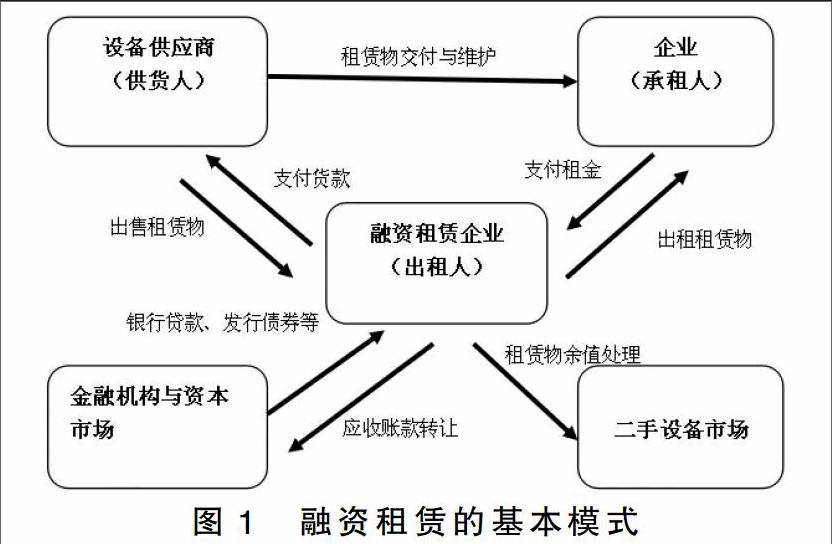

一般的融资租赁业务模式至少存在三方当事人,分别是设备供应商、出租人和承租人。融资租赁公司(即出租人)根据承租人的特定要求从设备供应商处购进设备,并以承租人支付租金为条件,将设备的占有、使用和收益权转让给承租人,而所有权仍归出租人所有。期满之后,承租人可以选择支付一定的金额保留设备(租赁物)或是退还[4]。此外,各类金融机构以及二手设备市场的参与让融资租赁模式的内涵不断丰富。

图1 融资租赁的基本模式

由于市场环境与需求的变化,融资租赁逐渐形成了直接融资租赁、售后回租、委托租赁、转租赁、杠杆租赁、结构化共享式租赁、风险租赁、捆绑式融资租赁、融资性经营租赁、项目融资租赁等多种业务模式,这也使得融资租赁同时具备了融物与融资两大功能。

由于融资租赁业务在我国起步较晚,发展相对滞后,再加上融资租赁交易涉及对象多、环节复杂,其中任一方或任一环节所产生的风险将对整个融资项目产生影响,因而其风险分析所包括的对象和内容也更加复杂。

2 融资租赁的风险分析

结合以往融资租赁文献以及对国内融资租赁相关企业负责人、从业者及研究人员的调研结果,本文将融资租赁业务所面临的风险按照风险来源归纳为六类,包括:来自外部环境的风险、承租人的风险、设备供应商的风险、金融机构的风险、租赁物的风险以及融资租赁企业自身的风险。

表1 融资租赁业务各类风险

2.1 来自外部环境的风险

外部风险指的是由于外部环境的变化对融资租赁公司造成的影响,具体可以划分为政策、法律风险和金融風险两种。

2.2 来自承租人的风险

承租人风险指承租人因各种主客观原因不履约或不完全履约对融资租赁公司造成的损失,具体包括承租人信用风险和承租人财务风险。

2.3 来自设备供应商的风险

设备供应商与融资租赁公司交易主要是设备买卖。对于融资租赁企业而言,与设备供应商合作最关注的是供应商信用风险,即是否能够完整拥有设备所有权,交易过程是否合法等。

2.4 来自金融机构的风险

许多融资租赁企业本身也是通过融资完成正常经营的,例如向银行贷款等等。由于运营资金是通过贷款筹集,贷款条件限制、贷款时限以及贷款利率变动等,都有可能影响融资租赁公司业务的正常开展。特别是交易在涉及国际业务时,汇率波动极易造成融资风险。

2.5 来自租赁物的风险

租赁物本身的属性也可能会给租赁公司带来损失,具体分为设备经济寿命风险和技术落后风险。设备经济寿命风险指的是设备从使用到报废的时间段。一般情况下,设备使用者在购进设备之时都会对其经济寿命有所预测。但市场环境是动态变化的,设备实际经济寿命能否达到生产者的预期是不确定的,理论上,设备的经济寿命也是造成融资租赁业务达不到预期效果的风险之一。技术落后风险指的是由于市场需求变化的原因造成设备技术更新的需要,旧的设备已经无法满足生产需求,导致租赁标的物价值下降,融资租赁项目收益减少。另一方面,设备落后也有可能造成承租人盈利减少,甚至无法按时交纳租金,给融资租赁企业带来财务上的问题。endprint

2.6 来自企业本身的风险

来自企业本身的风险即为内生性风险,在融资租赁企业中主要表现为行业选择不准确和员工素质无法胜任工作而造成的经营风险。

3 融资租赁的风险评估

尽管大多数融资租赁从业者都认可风险控制的重要性,但对于风险的影响程度并不能给出一个明确具体的评价标准,多数仅单纯凭借经验,根据对客户的审评结果去判断。针对此现象,本文拟用分层-模糊综合评价法建立融资租赁风险评价体系,为融资租赁企业提供一种可行的风险评价方式。

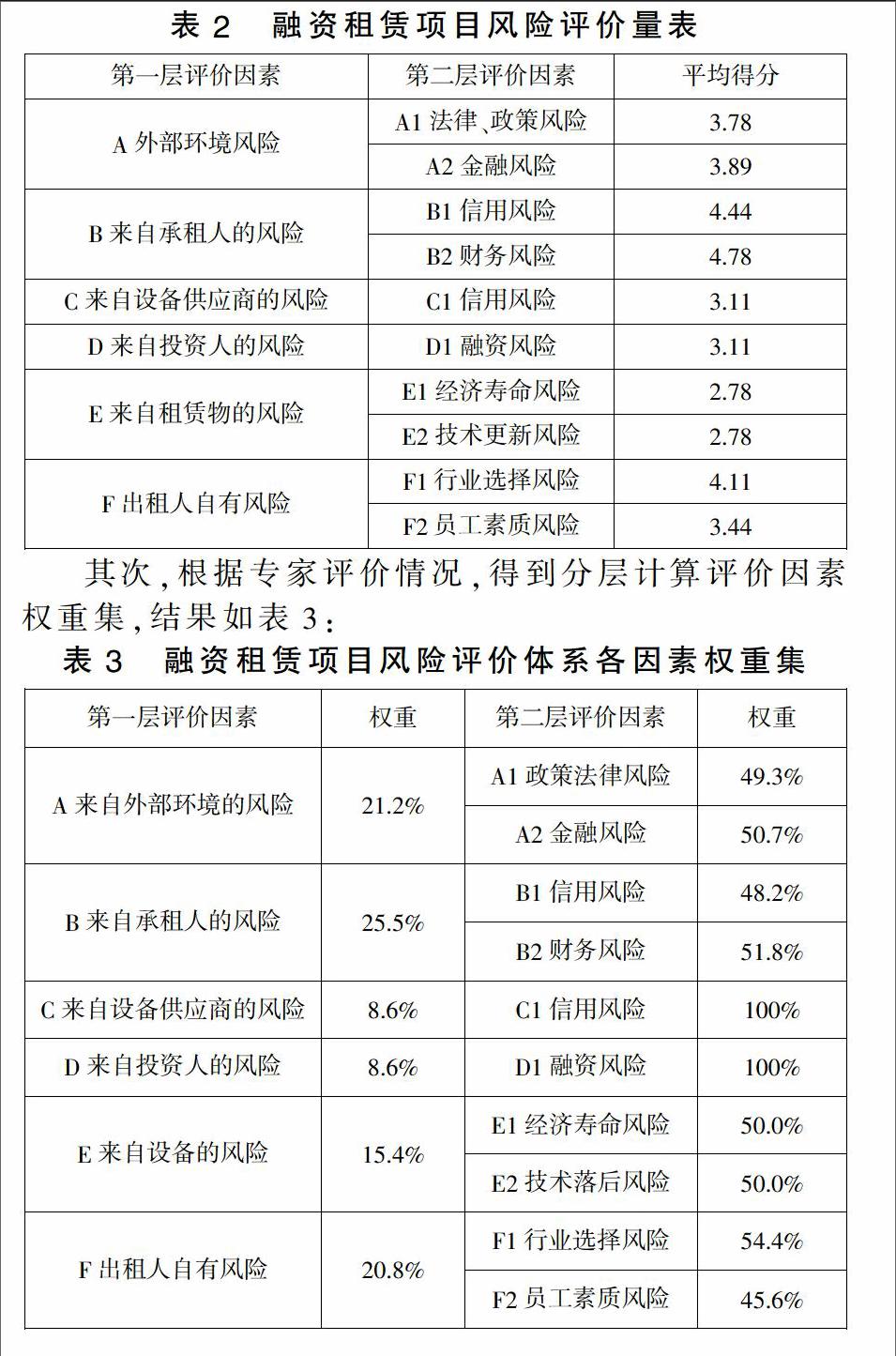

根据风险来源的不同,本文已将各类风险划分为两个层级,共六大类十项风险类型。首先使用德尔菲法,采用5级量化表示风险的影响程度,得到风险评价量表(如表2)。其中得分越高表示影响程度越大。

表2 融资租赁项目风险评价量表

其次,根据专家评价情况,得到分层计算评价因素权重集,结果如表3:

表3 融资租赁项目风险评价体系各因素权重集

最后,根据模糊综合评价数学模型B=R·A可以计算出融资租赁项目风险第一层因素的综合评价结果:

B=(0.02,0.17,0.19,0.30,0.32)

=(■,■,■,■

■),

檢验0.02+0.17+0.19+0.30+0.32=1,该评价结果无需进行归一化处理。根据最大隶属度原则,因0.32>0.30>0.19>0.17>0.02,该公式表明此六类十项风险的综合影响较大。对融资租赁风险第二层因素的评价结果同上。

一般来说,融资租赁企业对于风险的审评不如银行等金融机构细致,特别是针对中小企业的租赁项目,复杂性较低,使用简洁的分层-模糊评价体系更为实用。实际操作时,可由风控人员根据项目的具体情况对各评价因素进行判断和评分,如风险低则得分为80-100分,风险中等则得分60-80分,风险高则得分为40-60分,最终结果为各项风险因素得分与其权重(见表3)的乘积。这样的评价方式,既从租赁公司的角度考虑了融资租赁项目的实际情况,又能通过数值大小直观地表示各类风险的影响程度,更有利于决策者做出客观判断。

4 融资租赁风险控制方法

针对广东省融资租赁业务的现实情况,融资租赁企业提高风险控制能力,需要从以下几个方面做出努力。

1)高效采集信息。与项目相关的信息获取是风险分析的前提条件,为了得到尽可能准确的风险预测结果,信息采集环节必须严格把控。这一阶段,要求风控人员严格审查客户法律资质文件(营业执照等)、经营性质资料(生产、经营活动等)、财务资料(资产相关凭证、负债于权益相关凭证、损益相关凭证、资金流转相关凭证等)等书面资料,通过与客户直接对谈以及对合作企业的实地考察,判断业务的真实性以及承租人还款能力、信誉等信息。

2)全面评价风险。评价风险需要全面分析多方面因素,而不只是考量个别影响较大的风险,例如,在考察客户信誉资质的同时,也应该结合外部环境,分析行业发展状况,判断景气程度。除此之外,还应该考虑租赁物的先进性以及技术更新情况,结合多方面因素判断项目期内承租人的还款来源及还款能力。

3)适当分散行业。单一行业景气程度难以准确预测,企业若将投资集中到一个行业中,一旦该行业环境发生改变,将影响到整体投资收益,进而给投资人带来较大的损失。适当将资金分散进入到多个行业,可以有效分散风险。

4)创新业务模式。目前我国的融资租赁业仍以售后回租和直租为主要模式,而个别规模较大、实力较强的融资租赁企业已经率先尝试转租赁、委托租赁、杠杠租赁等业务模式。创新业务模式,能更好地为具体的客户量身定做合适的融资租赁方案,从而降低风险。

5)多方共担风险。融资租赁业务中存在着出租人单方风险过大的问题。典型的解决方案是三井住友融资租赁有限公司在开展业务时,设备供应商为其提供了回购保障,针对承租人无法履约等情况,设备供应商同意将设备购回,免去了租赁公司处理设备的环节。与上下游企业达成供应链合作伙伴关系,是租赁公司降低风险的一种持续有效的长期策略。

5 结语

融资租赁作为新生事物,既是机遇也是挑战。目前广东省融资租赁行业的参与者需要把融资租赁业务视为一条完整的供应链,从链上的各个环节进行风险分析和控制,实现所有相关方风险共担、利益共享。这需要上下游各企业达成共识,建立起供应链合作伙伴关系。

【参考文献】

[1]裘企阳.融资租赁:理论探讨与实务操作[D].北京:中国财政经济出版社,2001.

[2]Ed.White.2015 Global Leasing Report[R].UK:White Clarke Group,2015.

[3]零壹融资租赁研究中心.2015年全国金融租赁及非金融租赁公司统计[R].中国:零壹融资租赁研究中心,2016.

[4]李喆.融资租赁项目风险分析:知与行[M].北京:中国发展出版社,2014:3-195.

[5]朱伟良.以融资租赁撬动珠三角产业转型[N].南方日报,20150421(A29).

[6]郭丁铭,罗时贵.融资租赁实务精解与百案评析[M].北京:中国法制出版社,201504.

[7]朱俊杰.融资租赁企业风险控制初探[J].当代经济,2014(20).

[8]李照林.WSB融资租赁公司经营风险防范与控制研究[D].西安:西安理工大学,2007.

[9]徐敏.融资租赁风险管理机制的研究[D].上海:同济大学,2006.

[10]沈静.商业银行融资租赁业务的机会与风险分析[J]. 工业技术经济,2005,24(6):1-4.

[11]倪仕水.中国融资租赁企业资金瓶颈问题及对策浅析[N].建设机械技术与管理,2010.09.

[12]夏立明.中小企业信用风险评价指标体系的构建-基于供应链金融视角的研究[J].金融论坛,2011,(10):1-7.

[13]徐来辉.融资租赁企业风险预警与控制机制研究[D].宁波:宁波大学,2014.endprint