第三方互联网支付对商业银行净利差的影响

李淑锦,陈银飞

(杭州电子科技大学 经济学院,杭州 310018)

财政金融研究

第三方互联网支付对商业银行净利差的影响

李淑锦,陈银飞

(杭州电子科技大学 经济学院,杭州 310018)

基于中国16家上市银行2007至2015年年度数据,以Ho&Saunders的交易者模型为理论基础,构建了银行净利差模型,利用E-views7.2进行了实证检验,探讨第三方互联网支付对银行净利差的影响。结果显示,在1%显著性水平下第三方互联网支付规模和银行净利差是负相关的;资本充足率和营运资本与总资产比值与银行净利差是正相关的。

商业银行;净利差;第三方支付;Ho&Saunders模型

一、引 言

近年来我国上市商业银行的非利息收入比重在不断加大,从同花顺数据可得中国各上市商业银行年非利息收入占比,我们发现2015年,民生银行的非利息收入占比最高,达到38.96%,南京银行的非利息收入占比最低为17.53%。然而这些数据仍表明利息收入是商业银行的主要收入来源,而银行净利差是衡量银行利息收入重要指标,因此本文研究对象为商业银行净利差,且银行净利差影响因素的研究一直是学术界与实务界的热点问题。

国内外学者已对以上热点问题做过大量的研究[1-11]。Ho&Saunders(1981)最早提出了交易者模型,指出银行净利差的大小取决于市场结构、管理者的风险厌恶程度、交易规模和利率波动四个因素;Angbazo(1997)进一步考虑了信用风险和利率风险对于银行净利差的影响;Allen(1998)放宽了Ho&Saunders模型中贷款同质性的假设,考虑贷款异质性条件下对银行净利差的组合效果,为银行业务多元化和提高非利息收入的比重提供了理论模型上的支持;Maudos&Solis(2009)以墨西哥银行为研究对象,结果表明运营成本和非传统业务是其净利差的主要影响因素;黄国平等(2007)进行定性分析,在其提出的理论模型中指出存贷款利差的合理水平取决于违约率、损失率、流动性风险、资本缓冲与信贷类资产的比率及无风险基准利率;周鸿卫等(2008)以我国26家商业银行为样本分阶段研究指出1999~2004年,影响我国商业银行净利差的影响因素有存贷款基准利差、银行资本充足性、经营成本、储备机会成本,2005-2006年则应考虑违约风险、资产管理质量、流动性风险等;张育红和张宗益(2010)以2000~2008年23家商业银行为样本,对面板数据实证分析得出风险厌恶程度、营运成本、信用风险、资产规模等是银行净利差的影响因素。

随着互联网金融在国内的蓬勃发展,商业银行传统业务面临极大的冲击。不少国内学者开始关注互联网金融对商业银行业务发展的影响。代表性的研究成果有[12-13]:宫晓林(2013)认为互联网金融模式短期内不会影响商业银行传统的经营模式,但长期内商业银行应大力利用互联网金融;冯娟娟(2014)对互联网金融背景下商业银行的竞争策略进行了研究,提出了商业银行应对的相关意见与政策。从目前已有的研究成果可以看出,对于商业银行净利差的研究,大多数学者停留在了商业银行净利差的影响因素的探究,以及互联网金融对商业银行经营模式的影响的定性研究,鲜有学者基于互联网金融这个背景对商业银行的净利差的影响因素进行定量分析。互联网金融在中国有五种主要的业态:第三方支付、P2P网络借贷、众筹融资、互联网理财以及金融互联网,而目前来看,发展最成熟的当属第三方支付。因此本文将在互联网金融发展的背景下研究第三方互联网支付对商业银行净利差的影响,着重从第三方互联网支付规模这个角度来分析其对传统的金融机构业务带来的挑战,即其对于银行净利差造成的影响。

二、理论分析及模型构建

(一)理论分析

第三方支付是指具备实力和信誉保障的第三方企业和国内外的各大银行签约,为买方和卖方提供的信用增强。其具体流程为:在银行的直接支付环节中增加一中介,在通过第三方支付平台交易时,买方选购商品,将款项不直接打给卖方而是付给中介,中介通知卖家发货;买方收到商品后,通知付款,中介将款项转至卖家账户。人们可以通过互联网和移动端完成第三方支付,由于互联网支付数据较为完善,跨度较大,本文着重研究第三方支付下第三方互联网规模和商业银行净利差之间的关系,并记第三方互联网支付规模为TPS。

第三方互联网支付规模的扩大使得第三方支付的沉淀资金在第三方交易平台不断增加,而沉淀资金存放时间较为短暂,我国政府规定第三方支付平台必须留有备用金于商业银行,从某种程度上说将扩大与第三方支付平台合作的商业银行的存款数量,相应增加该银行能够投放的贷款数量,对于商业银行利差收入产生积极作用,有利于提高银行净利差。我们称该效应为合作效应。与此同时,由于第三方支付的操作快捷性,能给客户更好的消费体验,会培养客户的消费习惯的“黏性”,将大量资金存放在第三方支付平台,使得银行吸收存款的数量减少,并且迫使银行提高其吸引存款的利率水平,增加了净利差业务的成本,对于净利差产生消极影响;虽然第三方支付平台的沉淀资金部分将被回笼,但肯定存在资金漏出,该现象将相应减少商业银行能够投放的贷款数量,不利于银行开展资产业务,其利差收入收益将减小,即对于净利差产生消极影响。我们称该效应为竞争效应。

因此,基于交易者模型,从理论上分析可得第三方互联网支付规模的扩张通过影响银行交易规模,对银行净利差产生的影响是不确定的。根据多数学者的讨论,大家均认为第三方支付的发展对商业银行的发展带来的冲击较大,因此笔者提出如下原假设:

H0:第三方支互联网付规模和银行净利差之间为负相关关系。

表1 模型变量、选取原因及其与因变量预期符号

(二)模型构建

本文基于Ho&Saunders的交易者模型,结合上述理论分析得到下面的理论模型:

NIMit=a+b1*lnCSRit+b2*lnSIZEit+b3*COSTit+b4*BLRit+b5*lnDLRit+b6*lnTPSt+eit

其中字母i代表第i家上市商业银行个体,字母t表示不同的商业银行在t时期的数值,eit表明第i家上市商业银行在t年的随机误差项;控制变量的说明及其经济意义如下。

资本充足率(CSR):基于该经典的交易者模型,本文用资本充足率(CSR)来反映管理者的风险厌恶程度,是银行净利差的一个影响因素。资本充足率越高,管理者的风险厌恶程度越高,则其要求的净利差水平越大。两者之间呈正相关关系。

存贷比(DLR):存贷比是指银行的贷款总额与银行的资产总额的比值,银行的存贷比反映银行面临的流动性风险。存贷比越高,则表明银行的流动性越低,银行面临的流动性风险越高。本文认为,若银行面临的流动性风险越高,则其要求的净利差水平将会相应增加。因此,本文预期存贷比和净利差水平之间应该是正相关的关系。

不良贷款率(BLR):不良贷款率是指银行的不良贷款占总贷款余额的比重,其用来刻画商业银行面临的信用风险。若银行的不良贷款率越高,则银行会要求较高的净利差来弥补其所面临的信用风险,因此本文预期两者是正相关的关系。

贷款规模(SIZE):银行贷款总规模是度量银行交易规模的一个指标。随着贷款规模的增大,银行面临的信用风险(贷款出现坏账的可能性)将会增加,使得商业银行希望获得更高的净利差来弥补这一风险溢价。因此本文认为两者之间的关系是正相关的。

营运成本与总资产比率(COST):营运成本与总资产之比可以用来刻划因第三方互联网支付规模扩大、银行营运成本增加对银行净利差的影响(因为每个银行规模不一样,所以取营运成本和总资产的比值为自变量来保证各个银行的可比性)。若其比率越高,银行则会要求更高的净利差来弥补这一支出,因此本文预期两者之间存在正相关的关系。模型自变量整理如表1。

三、实证过程与结果

(一)样本选取及其描述性统计

本文选取的样本是16家上市银行,包括5家国有银行和11家股份制银行,采用样本有关变量2007至2015年年度数据,共计1 008个数据。因变量数据(商业银行年度净利差)来源于同花顺,自变量数据中关于银行的变量来源于同花顺,年度第三方互联网支付规模来源于wind资讯。各主要指标描述性统计如表2所示。

表2 2007~2015各主要指标的描述性统计分析

数据来源:同花顺、wind咨询。

描述性统计结果表明:第三方支付规模持续扩大,商业银行净利差出现了较大的波动,其极差达到了1.43,下降较为明显。与此同时,银行贷款规模也呈现出上升趋势。银行的不良贷款率是在几个变量中波动最大的,并且其极差是最大的,银行不良贷款率的下降趋势表明银行在其风险控制方面,尤其是其面临的信用风险控制做的越来越完善。

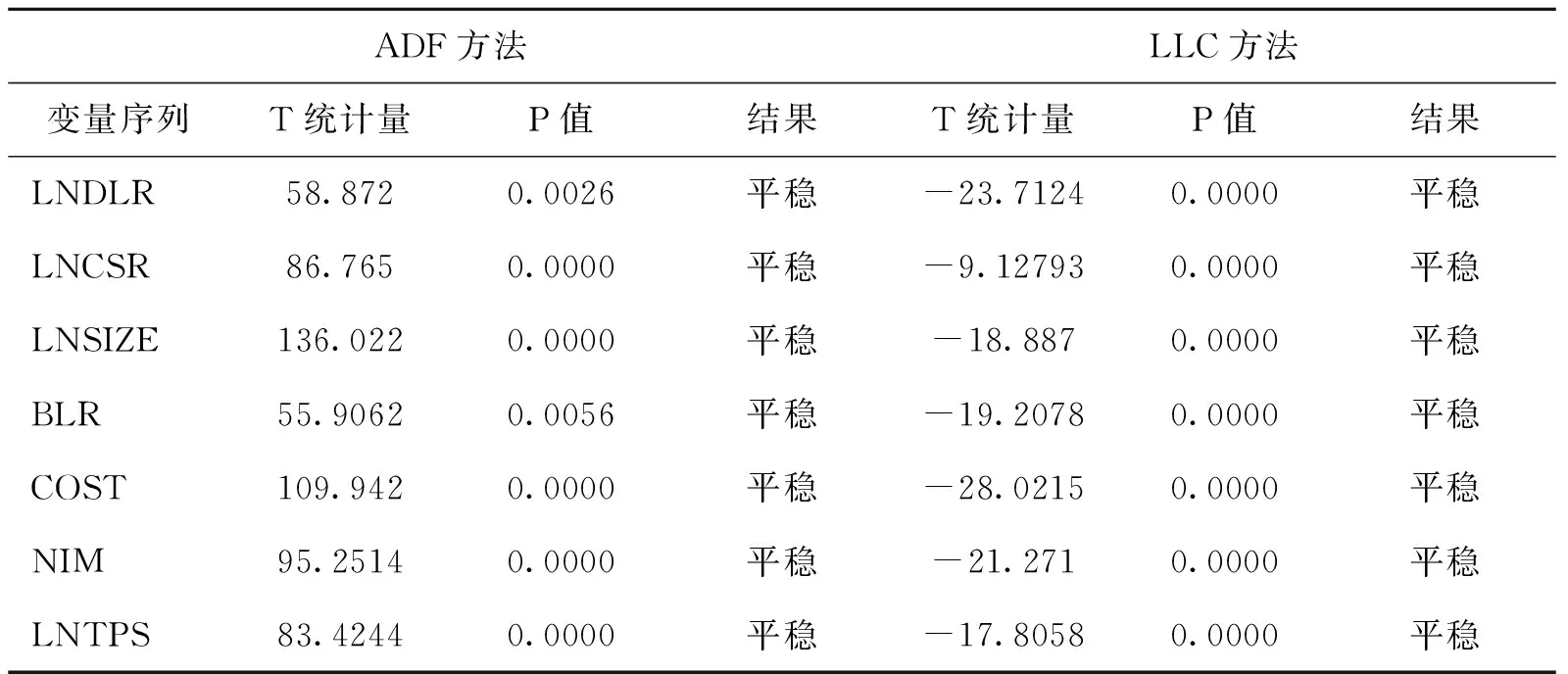

(二)面板数据单位根检验及其结果

因为经济学上的面板数据通常具有不稳定性,所以在进行回归之前必须对面板数据的平稳性进行检验,当数据原序列不平稳时,应对面板数据进行协整检验,以防止出现伪回归的情形。本文通过ADF和LLC方法对于每个变量的原序列进行单位根检验。若两种检验方法都可以确认原序列是平稳序列的时候,就能说明面板数据中各自变量及因变量原序列是平稳的。

表3 原变量序列平稳性检验结果

数据来源:同花顺和中国国家统计局官网。

从表3中可以看出所有变量序列用ADF和LLC检验方法,其在1%的显著性水平下均拒绝原序列非平稳的假设,因此本文选取的面板数据各自变量及因变量原序列平稳。

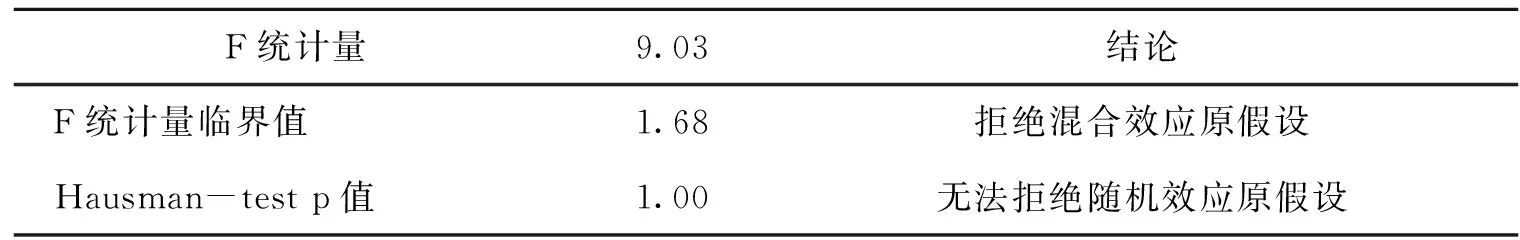

(三)F检验,Hausman检验

本文首先利用协方差法对面板模型是否适合混合效应进行检验。借助E-views软件分别对面板数据进行混合效应(不变截距和不变系数)、固定效应中可变系数回归,得到两个回归后的残差平方和记为s1,s2。

表4 F检验,Hausman检验结果

注:F统计量临界值为5%的显著性水平下。

因此,表4结果表明本文应采用随机效应对银行净利差影响因素模型进行回归。

(四)随机效应面板协整结果

本文运用E-views7.2,采用随机效应对面板数据进行回归,得到表5中的结果。

表5的结果表明:第三方互联网支付规模在1%的显著性水平下与银行的净利差之间为负相关关系,充分说明第三方互联网支付规模的扩张对于银行净利差产生的消极影响不容忽视,这也验证了本文与理论分析部分提出的原假设;银行的资本充足率、营运成本与总资产比值均在1%的显著性水平下和银行的净利差之间为正相关关系,这与本文预期相符。银行的贷款规模在1%的显著性水平下和银行净利差之间存在负相关关系,这与本文预期相违背。而不良贷款率和存贷比与银行的净利差之间不存在显著的影响关系。

表5 面板协整回归结果

数据来源:同花顺和中国统计局官网。①②分别表示在1%,5%的显著性水平下显著。

本文得到的实证结果如方程(1)所示:

NIM=2.714 535+0.337 6LNCSR-0.094 1LNSIZE+0.383 4COST-0.056 0LNTPS .

(1)

(2.114 4②) (2.629 8①) (-3.224 3①) (5.815 2①) (-3.492 8①)

四、实证结论及政策建议

通过实证分析,本文得到四个主要的结论。

银行的贷款规模和银行的净利差之间存在负相关的关系,这与交易者模型中的结论并不一致,我们认为,Ho&Saunders提出的交易者模型是针对外国的商业银行提出的模型,其结论在中国并不一定适用,交易者模型中指出两者之间应存在正相关的关系是基于风险角度考虑,其指出随着贷款规模的扩大,银行面临贷款信用风险将增大,因此要求更高的净利差水平来弥补这一风险溢价,然而,我们通过实证结论可以看出银行的坏账率对于银行净利差并不存在显著影响,表明银行采取的信用风险控制措施十分有效,即交易者模型中提出的影响机制在我国上市银行中并没有得到很好的反映,我们认为银行贷款规模对于我国上市商业银行净利差的影响机制是在信用风险能得到控制的前提下,随着银行贷款规模的扩大,银行能收取利息的基础扩大,其要求的净利差水平可以相应减少,而该行为又能进一步吸引贷款需求者,使得银行能放出贷款数量进一步增加,从而形成一个良性循环,在净利差较低的情况下,维持银行总体的盈利能力。因此,两者之间最终表现为负相关关系,我们称其为“贷款规模效应”。

互联网支付规模与银行的净利差之间为负相关关系,笔者认为在贷款规模效应的前提下,商业银行越来越重视与第三方互联网支付平台的合作,合作效应的作用大于第三方互联网支付规模扩张对银行净利差产生的竞争效应。第三方互联网支付规模的扩张对于商业银行交易规模表现为积极影响,而其最终和银行净利差之间为负相关关系。

银行的资本充足率,营运成本与总资产比值和银行的净利差之间为正相关关系,这与本文预期相符,表明作为银行的风险厌恶程度代理指标的银行资本充足率的提高以及操作资金成本上升都会驱使银行加大其净利差来弥补相应的风险缺口和付出的成本。

银行不良贷款率和存贷比并没有对于商业银行的净利差带来显著影响。笔者认为在本文研究的样本时间区间内,我国上市银行对于风险控制的把握做的越来越好。不良贷款带来的信用风险对于商业银行净利差作用不明显,还可能和我国宏观经济形势有关。在经济发展良好的前提下,不论是企业还是个人都有能力偿还贷款,不良贷款率将维持一个正常水平,而对银行净利差不产生显著影响。

由此,从提升商业银行净利差乃至整个商业银行利润的角度,本文提出如下的建议:

因为第三方互联网支付规模的扩张会对银行的净利差产生显著的负面影响,所以如果银行能够及时创新,开拓中间业务,增加非利息收入,那么银行的总体盈利能力不会被第三方支付规模的增长而削弱。

银行在做好风险把控的前提下,应该加强和第三方支付平台的合作,使其在第三方互联网支付规模的扩大同时,享有其带来的商业银行贷款规模增加的优势,在较低的净利差前提下稳定银行总体的盈利水平。

[1]Ho T,Saunders A.The Determinants of Banks Internet Margins: Theory and Empirical Evidence[J]. Journal of Financial and Quantitative Analysis,1981,(4):581-600.

[2]Angbazo L.Commercial Bank Net Interest Margins, Default Risk,Interest-rate Risk, And off-balanced Sheet Banking[J].Journal of Banking and Finance,1997,(21):55-87.

[3]陈一洪.基于SFA的鲁浙苏城商行技术效率对比及影响因素研究[J].财经理论研究,2014,(1):64-70.

[3]Allen L. The Determinants of Bank Internet Margins: A note[J]. The Journal of Financial and Quantitative Analysis,1998,(2):231-235.

[4]斯琴塔娜.利率市场化攻坚与制度惯性影响下的商业银行压力、风险及对策[J].财经理论研究,2014,(5):83-88.

[5]邱济洲,范文婷.农村信用社贷款利率定价模式现状及改进——以内蒙古农村信用社为例[J].财经理论研究,2016,(1):27-33.

[6]Maudos J,Guevara J. Factors Explaining the Interest Margins in the Banking Sectors of the European Union[J]. Journal of Banking and Finance,2004,(3):2259-2281.

[7]黄国平.存贷款利差定价分析[J]. 经济理论与经济管理,2007,(10):37-44.

[9]周鸿卫,韩忠伟,张蓉.中国商业银行净利差影响因素研究——基于1999-2006年的经验证据[J].金融研究,2008,(4):69-84.

[10]张育红,张宗育.中国银行业净利差的影响因素[J].金融论坛,2010,(6):22-27.

[11]周开国,李涛,何兴强.什么决定了商业银行的净利差?[J].经济研究,2008,(8):65-75.

[12]宫晓林.互联网金融模式及对传统银行业的影响[J].金融实务,2013,(5):86-88.

[13]冯娟娟.互联网金融背景下商业银行竞争策略研究[J].现代金融,2014,(4):14-16.

[责任编辑:刘炜]

10.3969/j.issn.1672-5956.2017.05.012

F724.6;F832.22

A

1672-5956(2017)05009407

20170113

浙江省教育规划研究课题“金融工程实验教学设计与创新人才培养研究”(SCG256);浙江省智慧城市区域协同创新中心项目“智慧经济-互联网金融研究”(ZXZH1401009)

李淑锦,1967年生,女,山西原平人,杭州电子科技大学教授,博士,研究方向为金融工程,(电子信箱)jslsj@163.com。陈银飞,1993年生,女,浙江绍兴人,杭州电子科技大学硕士生,研究方向为互联网金融。