投资型寿险产品发展现状及保险公司风险分析

符 宁,于 震

(吉林大学 经济学院,吉林 长春 130012)

投资型寿险产品发展现状及保险公司风险分析

符 宁,于 震

(吉林大学 经济学院,吉林 长春 130012)

近年来投资型寿险产品在我国发展迅速,众多保险公司凭借投资型寿险产品扩大了保费规模,增强了市场竞争力,然而保险公司在经营投资型寿险时所面临的风险也逐渐显露。其中对保险公司影响显著的主要为利率风险、退保风险、偿付能力风险以及品牌价值风险。通过建立最优投资策略模型并应用随机模拟分析发现,保险公司所面临的风险主要受市场波动率、保险期限及投保人数的影响,提出了改变经营策略、调整产品结构,发展保险证券化,完善保单后续服务的相关建议。

投资型寿险产品;保险公司;随机模拟

一、引 言

近年来随着我国寿险费率市场化改革的推进,产品结构不断调整,投资型寿险所占的市场比例也逐渐增加。相较于传统人寿保险产品大多只提供死亡保障,投资型寿险在提供死亡保障的基础上为投保人提供了一定的投资收益,因此对只注重短期投资收益,以及兼顾短期投资收益和长期死亡保障的投保人群都具有较大的吸引力。投资型寿险起源于上世纪50年代的英国,最初是应广大民众的需求,由一些规模相对较小的保险公司开发,最主要的特点是被保险人在合同到期后所能获得的保险金额是不确定的,其价值与保险公司所投资的风险资产价值相关,因此投资型产品对通货膨胀具有一定抵御作用,被定义为金融类保险产品,相比传统寿险产品更注重投资功能。投资型寿险的问世,使得在传统保障型寿险上无法与大型保险公司抗衡的中小型保险公司能够为自身的发展提供新的空间,同时也促进了市场的良性竞争。因此,凭借以上优势,投资型寿险产品得以迅速发展,在世界各国的寿险市场上都拥有很高的市场占有率。

本文首先对投资型寿险的发展现状进行研究,指出了当前我国保险公司在运营投资型寿险过程中所存在的风险主要有利率风险、退保风险、偿付能力风险以及品牌价值风险,并应用随机模拟分析了保险期限及投保人数对保险公司所面临风险的具体影响,最后提出了保险公司控制投资型寿险风险的相关建议,希望能够对我国投资型寿险产品的发展有所帮助。本文对投资型寿险的定义,主要取决于寿险产品是否设有独立的投资账户,典型代表产品有变额寿险、变额年金及万能寿险等。

二、我国投资型寿险产品发展现状

上世纪90年代末,投资型寿险在我国寿险市场上推出,主要以万能寿险和投资连结寿险为主,由于投资型寿险设有专门的投资账户,保险公司扣除初始费用后投保人可选择将剩余的现金价值存入投资账户以赚取投资收益,到期后被保险人可获得的保险金额取决于投资账户下的资产价值。万能寿险和投资连结寿险的最主要区别就在于是否具有最低担保金额,对于万能寿险产品,如果到期后投资账户金额价值低于最低担保金额,被保险人可选择获取最低担保金额,即保险公司替被保险人承担了一部分投资风险;而投资连结寿险则没有最低担保金额,被保险人需要自己承担相应的投资风险。虽然投资型寿险具有一定的风险,在发展初期产品的资产管理、资金运营监督等方面还需要进一步完善[1]21-24,且该类产品的广泛普及有可能使其作为一种投资工具在资本市场上与银行理财和证券投资类产品进行竞争,从而在一定程度上偏离了传统寿险的保障特点[2]11-12。但相比于传统型寿险,投资型寿险产品具有较高的投资收益,能够吸引更多具有投资需求的被保险人,提升保险公司的产品竞争力,拓宽寿险市场,进而带动整个寿险业的发展[3]118-119[4]23-24。2004年至2007年期间,投资型寿险的保费收入实现了快速增长,特别受2007年股市大涨的影响,投资型寿险保费增长达到了一个高峰,其中万能险同比增长113%[5]44-46,投连险同比增长约500%[6]16-17。随着投资型寿险的热销,合理借鉴欧美等发达国家投资型寿险的发展经验,改进和完善我国的投资型寿险产品[7]81-85[8]61-63,也成了当时寿险行业的热门问题。进入2008年后,股票市场的动荡导致投资型寿险的收益出现了下降甚至亏损,同时由于保险公司缺少相关经验,对出现的短期风险没有采取妥善的应对措施,使得投资型寿险产品的热潮慢慢消退,并持续了一段时间的低迷。随着2013年底我国股票市场的逐渐复苏,投资型寿险产品的收益率逐渐增长,保险公司也对自身产品进行了改进,推出了高现金价值的中短期产品,在极大程度上满足了人们的购买需求,投资型寿险产品又进入了飞速发展的阶段,产品销售收入逐年递增,市场份额也不断扩大。由于投资型寿险产品在寿险市场上的地位越来越重要,使得保险监督管理委员会(以下简称保监会)在2013年后保险业经营情况统计中将万能险和投连险的销售情况单独列出,新设立了“保户投资款新增交费”(未通过重大保险风险测试的万能险保费收入)、“投连险独立账户新增交费”(未通过重大保险风险测试的投连险产品的保费收入)两个标准,区别于传统保险产品的原保费收入[9]。由表1可知,在2014年和2015年,体现保障型寿险产品的原保费收入增长率分别为15.67%、21.46%;体现万能险产品的保护投资款新增交费增长率分别为21.93%、95.23%;投连险独立账户新增交费增长率分别为248.06%、134.16%。相比之下,投资型寿险产品的保费收入增长明显高于传统型保障产品,在短短两年的时间里大幅度提升了市场份额,而投资型寿险产品保费收入在短期内迅速增长的一个主要原因就是中小型保险公司的崛起。

表1 2013—2015年寿险业经营情况 万元

数据来源:中国保险监督管理委员会统计数据。

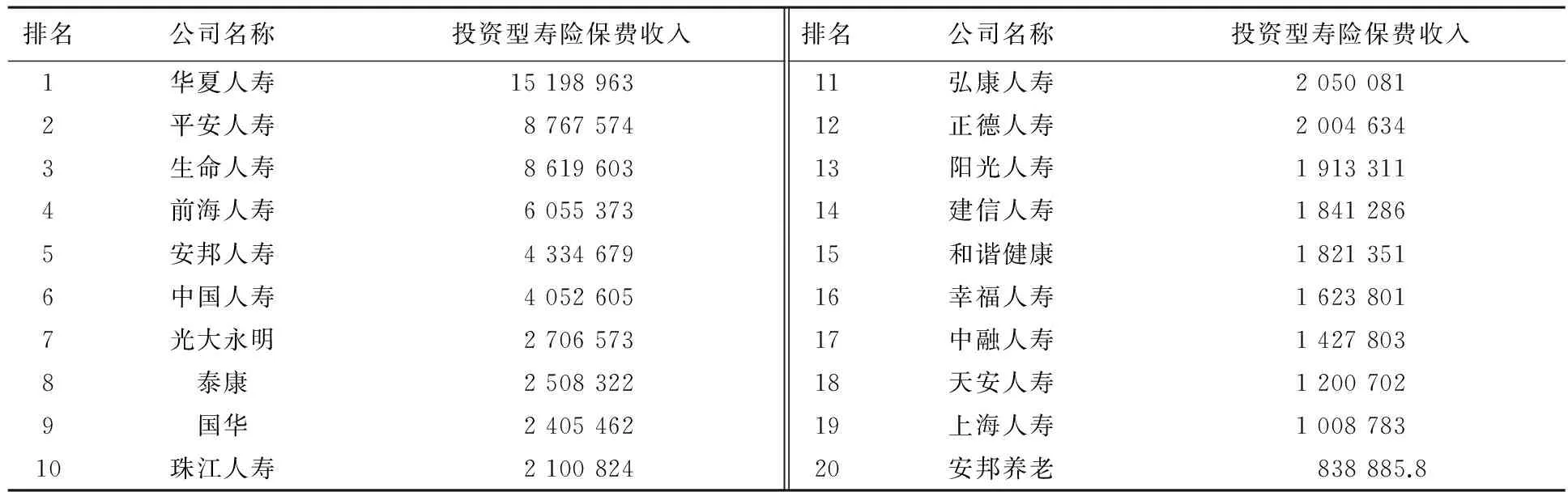

表2 2015年人身保险公司投资型寿险保费收入情况 万元

数据来源:中国保险监督管理委员会统计数据。

表3 2015年人身保险公司原保险保费收入情况 万元

数据来源:中国保险监督管理委员会统计数据。

根据调查显示,从2013年到2015年末,中小型保险公司投资型寿险的保费收入一直处于快速增长的状态。其中,2013年代表中小型保险公司的生命人寿和华夏人寿,其投资型寿险保费收入分别为4 854 621万元和3 319 788万元,排名3、4位,仅次于中国人寿和平安人寿,其他如前海(1 391 408万元)、正德(1 144 694万元)、国华(824 441万元)等中小型保险公司也进入保费收入排行前20名,生命(7 078 905万元)和华夏人寿(3 696 192万元)更是依靠投资型寿险进入了规模保费收入排行的前10名*中国保险年鉴2014。2014年,华夏人寿和生命人寿继续保持强劲势头,投资型寿险保费收入分别为6 735 180万元和3 280 382万元,在平安人寿之后排名2、3位,排名前20的中小型保险公司除了前海(3 144 633.23万元)、国华(1 429 561.61万元)和正德(459 281.9万元),又新加入了光大永明(2 911 226.3万元)和珠江人寿(1 000 252.41万元),华夏和生命人寿继续依靠投资型寿险的收入在规模保费收入榜上保持了前10的排名*中国保险年鉴2015。根据表2的数据统计,2015年投资型寿险保费收入排名前20的保险公司,中小型保险公司占据绝大部分,其中华夏人寿的投资型寿险保费收入更是达到了近1 400亿元;另外对比表3可知,华夏人寿的投资型寿险保费收入几乎是其原保费收入的3倍,其他在规模保费收入排名前20如生命人寿、前海人寿、光大永明、幸福人寿、正德人寿等中小型保险公司的投资型寿险保费收入也都远远高于其原保费收入。通过对表3的数据进一步分析发现,2015年规模保费收入排名前20的保险公司中,中国人寿、平安人寿、新华保险、人保寿险、太保寿险和太平人寿这六家传统的上市大型保险公司的保费收入明显偏重于传统保障型产品。这主要是由于大型保险公司自身实力较为雄厚,发展时间较长,很多传统的保障型寿险类产品已经成型,在广大消费群体中具有良好的口碑,因此其保障型产品的市场份额较高,产品收益也比较稳定,并不急于扩展投资型寿险业务。相比之下,一些中小型保险公司由于资产规模较小,成立时间相对较短,在传统的保障型产品市场基本稳定的情况下,已经无法同大型寿险公司竞争,因此抓住了我国推动寿险费率市场化改革的机遇,大力发展投资型寿险产品,迅速抢占市场份额。此外,通过对我国投资型寿险的现状研究发现,中小保险公司所发售的投资型寿险产品以中短期为主,且收益率大多达到7%以上,远高于同期银行理财产品,从而吸引了大量的投资者争相购买,保险公司也依靠该类产品迅速扩大了保费规模。由此可见,在我国投资型寿险产品已经成了中小型保险公司抗衡大型保险公司、抢占市场份额的重要手段,符合投资型寿险产品最初的开发目的。

另一方面,由于市场上的投资型寿险以中短期高现值产品为主,这类产品虽然使保险公司在短期内提升了市场竞争力,扩大了保费规模,但在运营过程中保险公司所面临的风险也越来越显著,如果保险公司对风险意识不足或重视不够,不仅不会使自身收益,还会对投资型寿险的整体发展造成严重的影响。

三、保险公司运营投资型寿险产品所面临的主要风险

(一)利率风险

投资型寿险产品的主要收入来自于利差益,即是通过运作投资资金所获取的投资收益,一旦市场利率下降,保险公司的投资收益就会受到影响,利差益有可能变为利差损。截至2015年底,央行已经连续降息5次,市场利率持续下行,势必会影响到保险公司的投资收益,投资型寿险产品的高预期收益和较低的实际投资收益之间所产生的利差,将会使保险公司面临较大的利率风险。另一方面,市场利率的不断下降,使得保险公司将更多资金投入到股票市场,而我国股市自2015年下半年后一直处于低迷状态,且波动性较大,容易造成保险公司短期投资收益受损,进而产生利差损。而且保险公司所投资的股票如果持续下跌造成停牌,不仅会令其受到严重的利率风险,还有可能引发流动性风险。

(二)退保风险

影响退保风险的因素主要是投资风险引起的投资收益损失。由于投资型寿险产品下的投资账户往往以风险资产为主,投保人的投资收益与投资账户下风险资产的价格变化密切相关,因此,若资本市场波动较大,则可能会使投资账户短期收益下降甚至为负,如在2015年6月至9月,由于受到股市低迷的影响,投连险相关投资账户总体平均回报率连续4个月为负,分别为-5.85%、-6.67%、-5.66%和-0.33%。而目前我国保险市场上购买投资型寿险的消费者主要重视产品的短期收益,当投资账户收益出现较大波动时,往往会选择退保,而这又可能使一些注重长期投资和保障功能的消费者对产品本身丧失信心,跟风退保,进而引发较大规模的退保现象。我国寿险业在2001年和2008年经历的两次较大规模的投连险退保风波均跟上述因素有直接关系[10]1248-1253。

(三)偿付能力风险

现阶段影响保险公司偿付能力的最主要因素就是投资型寿险产品结构。近年来,中小型保险公司为了抢占市场,扩大保费规模,不惜同银行理财产品竞争,以发售中短期高收益投资型寿险为主,而随着这些中短期高收益投资型寿险产品开始陆续到期,使得保险公司面临高额的满期给付金压力;而保险公司的投资收益主要来源于一些稳定的长期项目,2015年众多保险公司运用投资型寿险资金频频举牌上市公司,也是以优质上市公司的长期收益为主,这种产品投资期限和给付期限的错配令保险公司面临巨大的现金流压力,从而严重影响其偿付能力。其次,受到当前资本市场利率下行的影响,当前大部分低风险短期理财产品年收益率降至5%以下,而中小保险公司所发售的投资型寿险产品的预期收益率仍然能达到6%甚至7%以上,利率风险的增加会直接影响保险公司的偿付能力,甚至有可能导致保险公司破产。日本的NISSAN MUTUA LIFE(简称NML),就是因为出售高利率年金险,当政府债券跌至历史最低时,NML承诺的利率与投资收益之间出现过大利差,引发了公司的偿付危机,于1997年4月25日成为日本50年来首家破产的保险公司。除此之外,从2016年起正式实行的“偿二代”标准也在一定程度上影响了保险公司的偿付能力。相比于“偿一代”,“偿二代”对市场风险的敏感性显著增强,对以短期高现金价值投资型寿险为主的中小保险公司的资本充足率要求更高。因此,“偿二代”的实施,在倒逼中小保险公司转型产品的同时,也增加了中小保险公司的资本压力[11]。

(四)品牌价值风险

相比于传统寿险,由于投资型寿险在我国寿险业市场上开展时间较短,处在不断发展和完善的阶段,大众对其认知度和了解度远没有传统保障型产品熟悉,因此树立良好的品牌价值对投资型寿险的发展有着重要意义。结合当前投资型寿险的具体情况,可以得出影响其品牌价值的主要因素有以下两点:1.销售误导。在投资型寿险产品的销售过程中对产品本身的功能和利益介绍不全面,或是刻意夸大利益部分,隐瞒损失风险部分,欺骗消费者购买,使得消费者对投资型寿险产品评价下降,从而导致产品品牌价值下滑。2.退保引发的连锁反应。若投资型寿险的实际收益低于预期收益,消费者会产生较大失望情绪,而这种失望情绪通过不同渠道传递后扩大,容易使个别保险公司的小规模退保事件升级成针对该类产品的全行业退保风波[12]5-16。如2001年平安公司的投连险退保事件,被媒体广泛传播后其品牌价值在广大消费者心目中一路下降,最后演变成了针对投连险产品的退保风波,投连险产品一度无人问津,多家人寿保险公司集体停售投连险,品牌价值严重受损。此外,部分保险公司采取降低退保费用甚至强制退保的方式缩短保险期限,保证产品的高收益。2015年6月媒体就爆出购买终身万能险的消费者遭遇强制退保的事件[13]。这种不顾消费者人身保障、强制退保的违规行为引起了保监会的重视,大部分网售万能险产品被勒令下架整改,严重影响了产品的品牌价值。

四、保险公司投资型寿险产品风险影响因素:模型及模拟

本文假定保险公司运营投资型寿险产品时所面临的投资风险最小,即在给定最优投资策略的前提下,运用随机模拟方法分析投资型寿险产品的投保人数和保险期限变化对保险公司的具体影响。

(一)模型的建立

首先应用风险最小理论得到保险公司的最优投资策略。风险最小理论最早由Follmer和Sonderman提出[14]205-223,之后被Moller应用到保险合约当中[15]17-47[16]79-95。对于投资型寿险,保险公司给付被保险人的保险金额f(ST)是不确定的,其价值等价于所投资的风险资产价值ST,定义一个关于交易策略φ=(ξ,η)的贴现随机价值过程:

(1)

(2)

(3)

函数μ是关于被保险人的死亡力函数,对上式进一步求解有:

(4)

(5)

(6)

(7)

(8)

(9)

进一步可得保险公司的期望负债现值为:

(10)

(二)随机模拟分析

在确定投资策略是最优策略的基础上,应用死亡力函数:

μx+t=0.000 5+0.000 075 858·1.091 44x+t

得到一个x岁的人在t时仍然生存的概率为:

假定被保险人初始年龄为50岁,风险资产的初始价格S0=100,无风险利率r=0.11,市场波动率σ=0.3,将负债价值过程随机模拟100万次,定义模拟过程中负债价值大于0的次数比上总的模拟次数为负债概率,并以此作为保险公司发售的投资型寿险产品收益情况的指标,则在不同的保险期限下,保险公司运营投资型寿险的负债概率具体变动如表4。

表4 投资型寿险的负债概率被保险人数n=10 000

由表4可知:在被保人数不变的情况下,保险公司的负债概率随着保险期限的增加而降低,保单期限越短,保险公司承受的风险就越大,负债概率就越高;而保单的合约期限越长,保险公司的收益就越稳定,负债概率也随之降低,特别是保险期限为1、3、5年的中短期投资型寿险产品,负债概率均高达99.99%。由此可知,中短期产品虽然能迅速提高保险公司的保费收入和市场占有率,但却增加了公司亏损负债的可能性,因此以中短期投资型寿险产品为主的中小型保险公司应该多推出长期投资型产品,长期投资型产品在降低了保险公司负债概率的同时也会为保险公司提供更高的资金流动性,增强偿付能力。

表5 投资型寿险的期望负债保险期限T=50

另外由表5可知,在保险期限不变的情况下,保险公司的期望负债随着被保险人数的增加而大幅度减小,保险公司若能控制退保率,增加投保客户,就能够降低公司自身风险,提高产品收益。

随机模拟的结果表明,在无风险利率较低、风险资本的市场波动率较高的情况下,保险公司所面临的风险主要受保险期限以及投保人数的影响。下文将根据分析结果,结合投资型寿险的实际情况,对保险公司如何完善产品、降低风险提出相关的几点建议。

五、保险公司投资型寿险产品风险控制的相关建议

(一)改变经营策略,调整产品结构

由于中短期高现值投资型寿险产品容易导致保险公司面临较大的风险,保监会在2016年3月18日最新发布的22号文件中也明确对以万能险为主的中短期产品进行了限制*中国保监会关于规范中短存续期人身保险产品有关事项的通知。。因此,保险公司应该及时地改变经营策略,减少发售中短期高现值产品,并合理定价产品收益率,调整投资结构,降低风险资产投资比例,减少利率风险的影响。另外,随着我国人口老龄化程度逐渐加深,养老问题受到越来越多人的关注,相关研究也表明老龄人口的增加会加快寿险行业的发展,提升寿险密度和寿险深度[17]25-38。保险公司应针对人们日益增长的养老需求,以投资型终身年金产品为主,结合健康险,开发收益稳定、保障功能全面的综合型产品。此外,随着人民生活水平的提高,我国人均寿命增长,死亡率也相应降低,保险公司在发展长期险产品的同时应适当放宽投保年龄,吸引更多的投保人群。

(二)积极发展保险证券化

保险证券化可以将保险公司流动性较差的资产以证券化的形式重新流通到资本市场,能够有效盘活保险公司资产,增加资金的流动性,在一定程度上减少产品期限错配所带来的保险金给付压力,提升保险公司的偿付能力。2015年3月28日,太平人寿同华泰证券合作发行了我国第一款保单贷款证券化产品,发行规模5亿元[18]。由此可见,保险证券化在我国保险市场上具有相当的可行性,发展空间巨大。发展保险证券化,对于重组保险公司资产结构,增加保险金给付能力,降低公司偿付能力风险有着重要意义。

(三)完善保单后续服务

对于代理公司、银行网络代售的产品,应配合产品期限开展持续的跟踪服务,便于消费者全面了解产品相关信息,同时也能使保险公司及时了解客户在不同时期对产品的满意程度。虽然保险公司会增加一定的成本费用,但可以有效降低退保风险,提升产品的品牌价值。

[1] 郑东风.论投资型寿险产品的相关法律问题与政府监管[J].上海保险,2000(5).

[2] 蒋晓虎.论投资型寿险的适用性与局限性[J].保险研究,2001(12).

[3] 张彤.我国投资型寿险开发的前景与问题[J].企业经济,2000(11).

[4] 杨晓灵.投资型寿险产品的发展研究[J].保险研究,2002(10).

[5] 张绍白.万能险中国十五年[J].中国保险,2014(11).

[6] 郝演苏.从投连险看保险投资[J].大众理财,2008(4).

[7] 中央财经大学课题组.中、美、英投资型寿险产品发展及影响因素分析[J].中央财经大学学报,2007(5).

[8] 石小航.20世纪末西欧投连险的发展及启示[J].中国保险,2007(9).

[9] 黄蕾,卢晓平.保监会细化保费统计口径,保险公司差异化“脸谱”曝光[N].上海证券报,2013-05-28(F07).

[10] 王焕平.对我国两次投连险退保风波的思考[A].中国保险学会学术年会入选论文集,2010.

[11] 穆迪:偿二代将改善保险公司业务组合[EB/OL].[2016-04-03].http://finance.caixin.com/2015-03-24/100794226.html.2015-03-04.

[12] 中国人寿保险(集团)公司财务部课题组,缪建民.我国寿险行业系统性风险的评估、计量与防范[J].金融会计,2015(7).

[13] 郭家轩.终身万能险一年后“被退保” 在第三方平台购买要小心[N].南方日报,2015-06-15(A22).

[14] Follmer H,Sondermann D.Hedging of non-redundant Contingent Claims, in Contributions to Mathematical Economics[M].Elsevier Science,1986.

[15] Moller T.Risk-minimizing hedging strategies for unit-linked life insurance contracts[J].Astin Bulletin,1998(28).

[16] Moller T.Hedging equity-linked life insurance contracts[J].North American Actuarial Journal,2001, 5(2).

[17] 敖玉兰,韩晓峰.人口年龄结构与保险业发展的国际趋势——基于分位数回归的实证研究[J].保险研究,2015(2).

[18] 我国首个保单贷款ABS项目落地[EB/OL].[2016-04-03].http://news.cnstock.com/news/sns_bwkx/201604/3753274.htm.2016-04-01.

[责任编辑:秦卫波]

TheAnalysisofDevelopmentonEquity-linkedLifeInsuranceProductandRiskofInsuranceCompany

FU Ning,YU Zhen

(School of Economy,Jilin University, Changchun 130012, China)

In recent years,equity-linked life insurance product developed rapidly in China,which made many insurance companies enlarge the scale of premium and enhance their market competitiveness. However,the risk is revealed gradually when insurance companies are operating equity-linked life insurance. Insurance company is mainly influenced by interest rate risk,surrender risk,solvency risk and brand value risk. By optimal investment strategy model and stochastic simulation,market volatility,insurance period and insured numbers affect the risk of insurance company apparently. Furthermore,some suggestions including operation strategy and product structure adjustment,insurance securitization development,policy service improvement are proposed.

Equity-linked Life Insurance Product;Insurance Company;Stochastic Simulation

10.16164/j.cnki.22-1062/c.2017.05.005

2017-01-04

国家社科基金青年项目(12CJY109);教育部人文社会科学研究青年基金项目(11YJC790113);吉林省社会科学基金博士扶持项目(2014BS39);吉林大学科学前沿与交叉学科创新项目(2011QY022)。

符宁(1981-),男,吉林长春人,吉林大学经济学院讲师,理学博士,2012年赴英国拉夫堡大学商学院研修;于震(1976-),男,吉林长岭人,吉林大学经济学院教授,博士生导师。

F840.31

A

1001-6201(2017)05-0031-07