新三板市场融资状况探析

文彩霞+吴金波

【摘要】新三板(全国中小企业股份转让系统),作为多层次资本市场体系的重要组成部分,解决中小企业“融资难、融资贵”等问题发挥了重要作用。自2013年6月新三板扩容至全国以来,挂牌企业数量、成交量、成交额等取得重大突破;2014年9月做市商制度的推行,近两年新三板市场发展迅猛,挂牌企业数量呈现井喷式增长。本文通过探讨新三板市场的融资现状,分析了新三板市场融资的不利因素,进而提出相应的改进建议。

【关键词】新三板市场 中小企业 融资现状 融资问题

一、新三板市场的发展概况

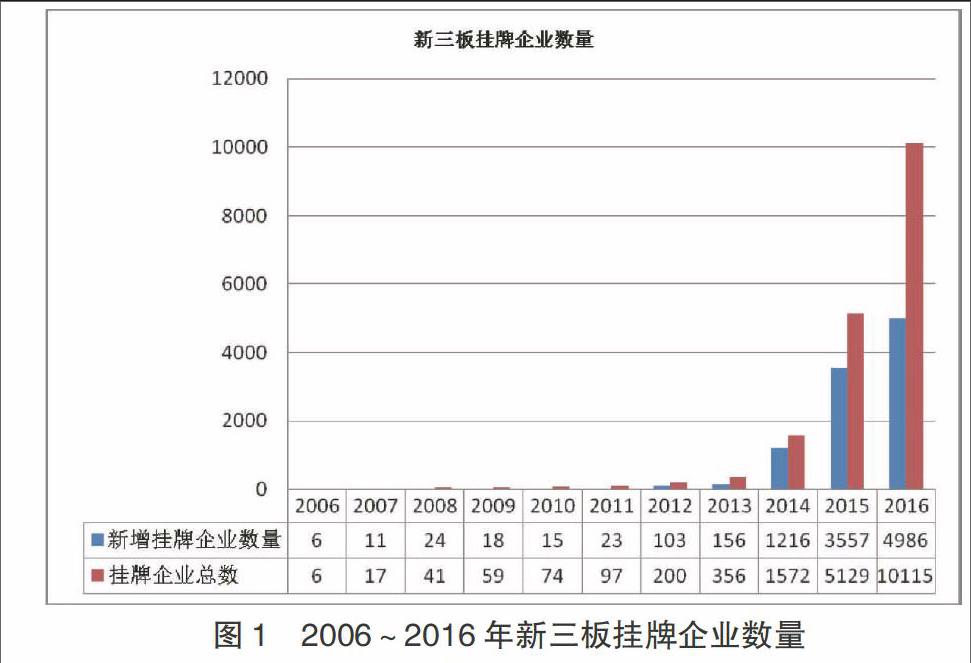

(一)新三板挂牌企业数量

为解决高新技术企业股权转让和融资难的问题,2006年1月,全国中小企业股份转让系统成立,即“新三板”。“新三板”市场原指中关村科技园区代办股份股份转让的试点,因此在股转系统成立初,其挂牌企业都是高新科技型企业,挂牌企业数量很少,新三板市场发展十分缓慢;2012年8月国务院将试点扩容至多个园区,将天津滨海、上海张江和武汉东湖三个高新科技园区纳入试点范围,带来103家企业挂牌新三板;2013年12月新三板扩容至全国,鼓励创新型、创业型中小企业融资发展,又吸引156家企业入驻新三板,挂牌企业总数突破300家;2014年8月做市商制度的实行,新三板市场迎来大飞跃,挂牌数量猛增,达到1572家;2015年挂牌数量突破5000家;截止到2016年12月底,新三板挂牌企业达到10115家,新三板市场日益蓬勃发展壮大。

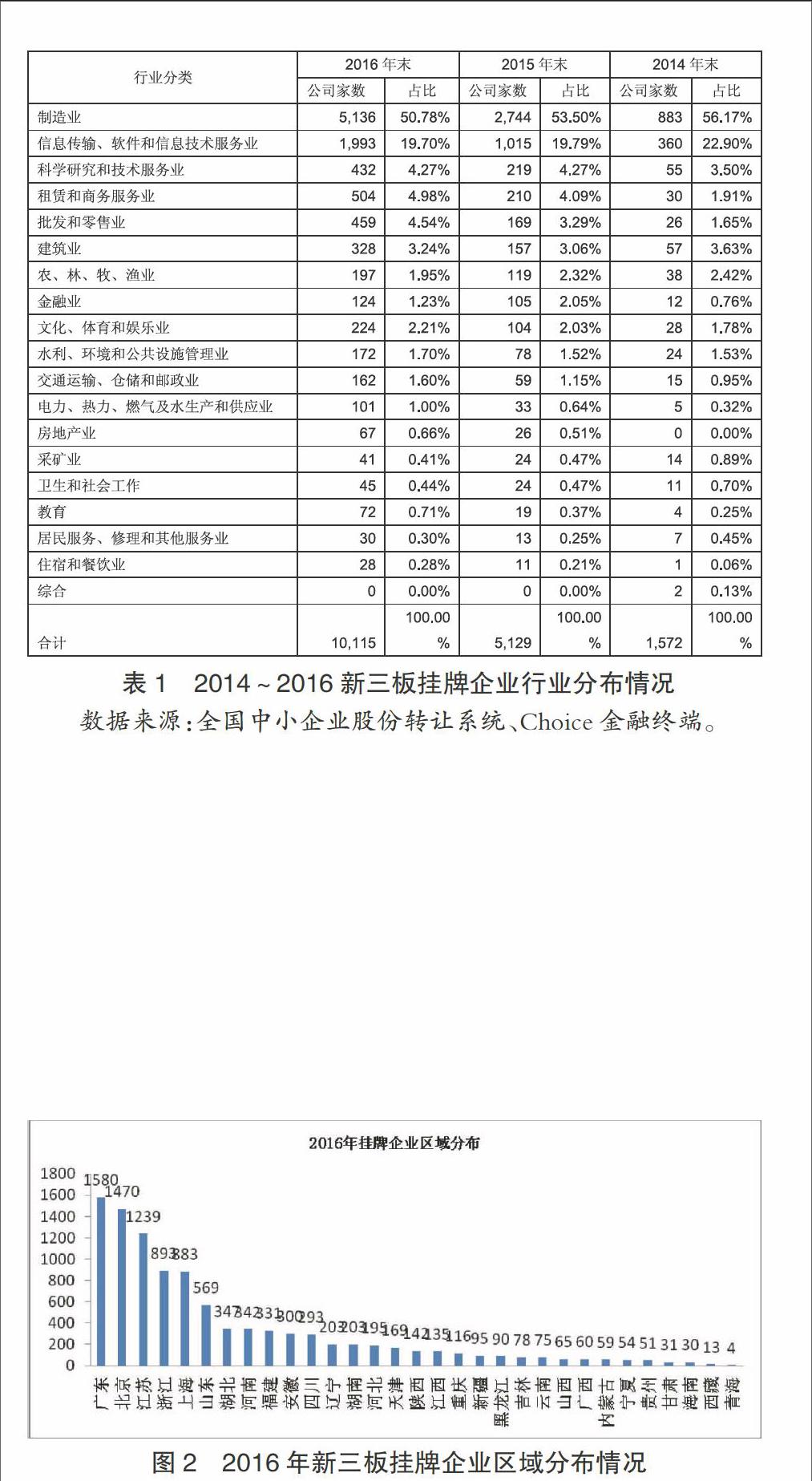

(二)新三板挂牌企业行业分布

自2013年新三板扩容以来,挂牌企业数量不断增加的同时,行业的覆盖面也越来越广,涵盖了制造业、软件信息服务业、租赁和商务服务业、批发和零售业、建筑业等18个行业。其中,制造业占据新三板挂牌企业的“半壁江山”,其次是软件信息服务业,是新三板中的第二大行业;如表1所示,2014年~2016年制造业和信息软件技术服务业占比有所下降,其他行业总体占比略有提升,表明行业集中趋势有所淡化,行业多样化趋势更加明显。

(三)新三板挂牌企业区域分布

截止到2016年底,新三板挂牌企业主要集中在广东、北京、江苏、浙江、上海等五个省市,共计6634家,占比65.59%。如图2所示,广东省挂牌数量最多,为1580家;北京挂牌数量1470家,两地区相差不大;江苏、浙江、上海挂牌数量分别为1239、893、883家。由此可见,挂牌企业主要集中在北京、广东、江浙沪等东部沿海地区, 主要原因是这些地区地理位置优越,经济发达,科技创新水平较高;而吉林、黑龙江等东北地区科技创新水平较低,甘肃、青海等西北地区及云南、四川等西南地区经济发展相对落后、对资本市场的认识不足等原因,挂牌数量较少。

二、新三板市场的融资现状

(一)新三板市场的融资规模

2006~2013年新三板的融资规模较小,2013年12月新三板扩容至全国及2014年8月做市商制度的实行,极大提高了新三板市场的流动性,成交量、成交额大幅提升,融资规模迅速扩大,如表2所示,2014年融资成交数量22.82亿股,成交额130.36亿元;2015年成交量278.91亿股,同比增长超过12倍,成交额1910.62亿元,同比增长超过14倍。2014年的换手率由2013年的4.47%增长至19.67%,2015年增长至53.88%。2016年,虽然融资成交量及成交额均有所提升,但总体趋势放缓,且换手率降低,说明新三板市场的融资规模仍不断扩大,但市场流动性不足。

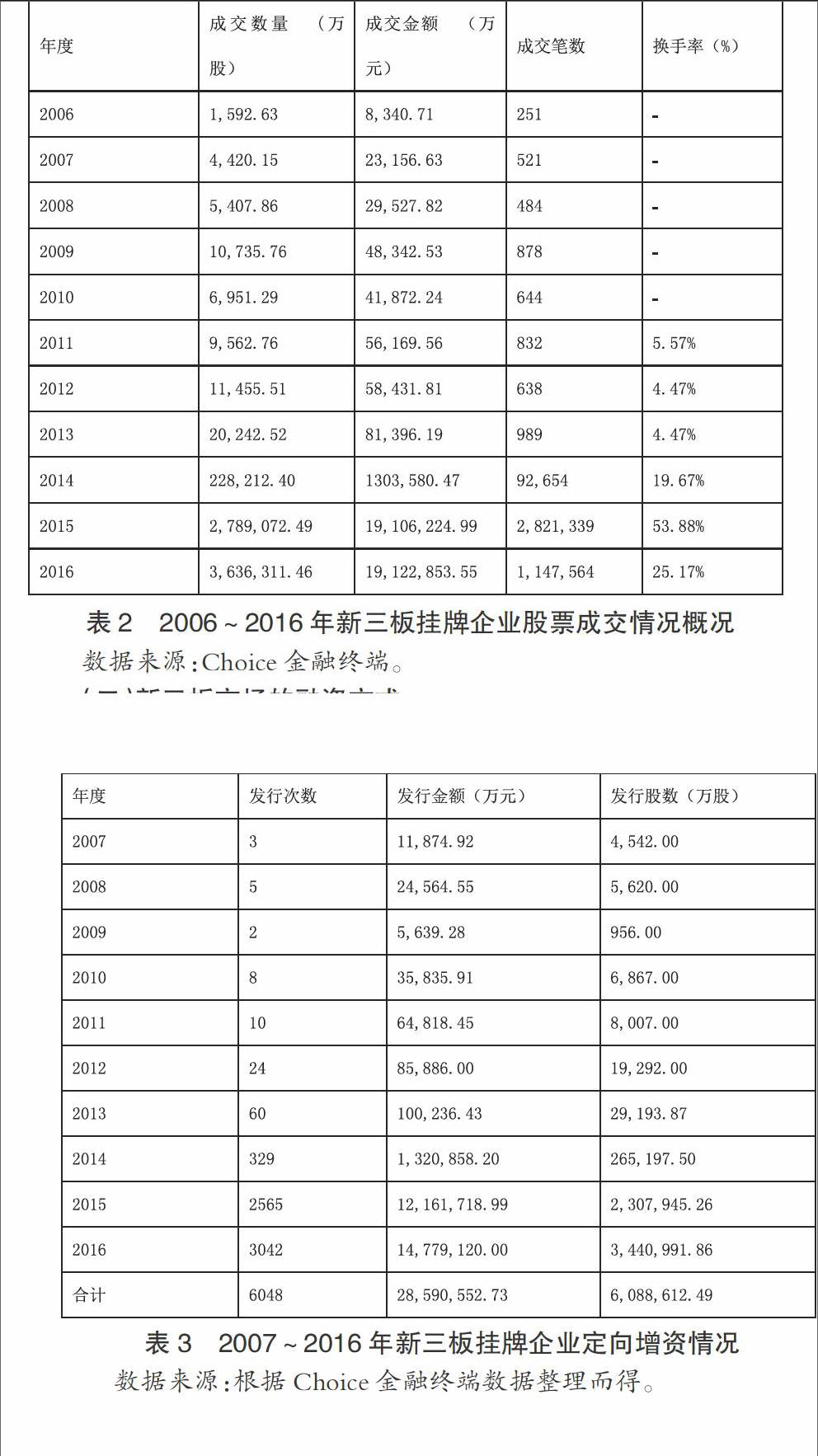

(二)新三板市场的融资方式

目前,定向增发是新三板市场的主要融资方式,2007年北京时代完成首笔定向增发,但在新三板的初期发展阶段,交易活跃度较低。如表3和图3所示,在2007~2010年挂牌企业定向增发仅有18笔,2011~2012年情况有所改善,2011年定向增发10次,2012年为24次;2013年定向增发60次,募集资金总额超过10亿元。新三板的全面扩容及做市商制度的实行,使新三板市场交易活跃度大幅提升,2014年定向发行股票329次,募集资金总额132亿元,是2013年募集资金总额的13倍。2015年定向发行股票2565次,发行金额1216亿元;2016年定向增发6048次,发行金额2859亿元,定向增发的能力显著增强,说明随着新三板市场政策的不断完善,新三板市场的融资能力不断增强。

(三)新三板市场转板情况

新三板转板,是指企业在新三板挂牌融资,待企业的相关指标达到相关标准后,再申请由三板市场转入符合条件的创业板、中小板及主板市场上市。截止到2016年底,新三板市场共有12家企业成功转板,分别是久其软件、北陆药业、世纪瑞尔、佳讯飞鸿、紫光华宇、博晖创新、东土科技、安控科技、双杰电气、康斯特、合纵科技和江苏中旗;行业主要集中在工业制造业、计算机及信息软件服务业。但是,这12家转板企业均是通过从新三板摘牌退市再重新实施IPO才实现的转板,不是真正意义上的转板。

新三板成立之初虽有相关政策文件提到,凡符合中小板、创业板条件的新三板挂牌企业可直接转到相关板块上市,但至今没有一家企业实现真正意义上的转板,而是暂停新三板挂牌,走上漫长的IPO排队之旅,主要原因是新三板转板对挂牌企业自身条件要求高、转板机制不完善,这使得转板实际操作难度非常大。

三、新三板市场融资存在的问题

(一)融资方式相对单一

新三板挂牌企业不能像主板、创业板的上市公司那样公开发行股票,不能向公众公开筹集资金,但可以通過定向增资这种非公开的方式筹集资金。定向增发因其规模、价格、次数均没有限制,是目前新三板挂牌企业的主要融资方式。新三板挂牌公司也通过股权质押的方式进行融资,但是优先股、私募债和公司债等融资工具新三板还没有正式推出,导致新三板中小企业融资数量及融资规模不及创业板及主板市场。endprint

(二)新三板市场的流动性不足

从整体数据来看,新三板市场的成交量和成交额呈上升趋势,新三板市场的的流动性得到显著提升,但2014年和2015年新三板市场流动性的迅速提高,2016年市场流动性的急速下降,暴露了新三板市场的流动性危机。新三板市场流动性显著提高可能是由以下两方面原因造成:(1)新三板扩容和做市商制度的实行,使得新三板挂牌企业数量呈现井喷式增长,挂牌企业的规模效应带动了新三板市场的流动性;(2)2014年下半年至2015年上半年正值A股市场的牛市,带动了新三板的市场行情。新三板市场企业数量虽高于创业板、中小板等上市板块,但其成交量和成交额却远远低于其他板块,流动性不足依然是新三板的顽疾。

(三)新三板市场交易方式不完善

新三板市场股票交易方式主要有两种,即协议转让和做市商转让。协议转让对投资者的专业性水平要求较高,交易具有偶然性,市场流动性较差。做市商转让是指证券公司作为挂牌公司的做市商,在市场上提供双向报价,同时作为卖方和买方进行交易,这种方式可以增加交易量,减少股价波动,提高市场流动性。然而,新三板市场2年多的实践表明:做市商转让这种交易方式在稳定股价、提高市场流动性等方面并不理想,这一交易方式目前并不完善,主要体现在以下三方面:(1)做市商制度缺乏透明度,买卖盘信息集中在做市商手中,做市商易利用行情信息优势提前调整报价,导致股票价格的大幅度波动;(2)做市商“低价吸、高价抛”的盈利方式使做市商缺少在二级市场交易的动机;(3)新三板没有明确规定做市商必须为股票的流动性负责,做市商没有义务承担股票下跌的风险以维持市场的流动性。

(四)新三板转板机制不完善

从2006年新三板设立到2015年这10年间,符合创业板上市条件的企业有100多家,但截止到2016年底,仅有11家企业实现转板,转板效率非常低。一方面,新三板与沪深两市制度设计不同,新三板成立初就将其定义为独立市场,有自己的制度体系和发展模式,新三板挂牌企业竞相转板并不符合新三板的发展方向,因此,新三板挂牌企业大规模转板很难实现。另一方面,《证券法》还不完善,沪深交易所对新三板挂牌企业“符合条件即可转板”还没有相应的制度准备,新三板挂牌企业大规模转板,沪深两市将面临巨大的扩容压力,市场能否承受令人深思。

四、对新三板市场的相关建议

(一)健全新三板市场机制,丰富融资方式

目前,新三板市场融资主要以定向增发为主,融资方式相对单一。新三板市场除了定向增发股票融资外,还可以通过股权质押、发行优先股和私募债的形式筹集资金。目前,新三板挂牌的中小企业进行股权质押、发行优先股和私募债融资的并不多。因此,建议新三板尽快将优先股、私募债、公司债等融资方式放开,引入民间资本;进一步完善市场条件及市场机制,推动企业选择适合自己的融资方式实现融资需求。

(二)完善做市商制度,建立充分竞争的做市商市场

做市商作为内幕信息的知情人,容易出现内幕交易和操纵市场的可能性,因此应完善《证券法》内幕交易的相关规定,明确做市内幕交易和操纵市场的标准,加强对做市商的监管力度,推动做市商转让合法合规运行;建立充分竞争的做市商市场,引入更多机构参与做市,保障市场上有足够的做市商,让做市商不再成为市场的稀缺资源。

(三)适时推出竞价交易机制,提高市场流动性

当前,我国新三板市场的发展阶段及特点,决定了应继续实行和完善做市商转让这一交易方式,发挥其提高市场流动性的作用。另外,主板、中小板和创业板所采用的集中竞价交易机制被认为是解决新三板市场流动性的一劑良药,因此,在新三板市场基础条件成熟及制度完善的前提下,适时推出竞价交易机制。

(四)推行市场分层制度,逐步完善新三板转板机制

新三板作为我国多层次资本市场体系的重要组成部分,对主板、中小板、创业板的发展起着重要的促进作用。2016年5月底正式实施新三板分层方案,将新三板分为两层——创新层和基础层,以期实现分类服务和分层监管。分层制度是转板的前提,因此应进一步推行和完善市场分层制度,促进新三板挂牌企业优胜劣汰的同时,实现基础层到创新层的转板。

新三板转板的实现,是一个循序渐进的过程,但目前新三板市场发展仍不完善。因此,实现新三板转板应从以下几个方面入手:第一,新三板市场应不断完善交易规则、信息披露和监管制度,逐步完善自身,为转板创造条件;第二,新三板应加强与沪深交易所的沟通协调,促进新三板市场与交易所市场的有机衔接;第三,完善《证券法》,增加对多层次场外市场的整体设计,对不同层次资本市场之间的转板机制进行规定;第四,对于确需转板的企业可以开设专门通道,根据市场的承受能力审核转板企业,批准符合条件的企业在交易所上市。

五、结语

新三板作为我国多层次资本市场体系的重要组成部分,对中小企业的融资与发展起着至关重要的作用。目前,虽然新三板市场存在一些缺陷,但随着新三板市场机制和相关政策法规的不断完善,新三板市场必能突破困境、发展壮大,成为专门为中小企业量身打造的金融平台。

参考文献

[1]陈利叶.浅析新三板市场发展现状[J].金融视线,2015,12.

[2]戴坚.我国三板市场法律研究[D].北京:对外经贸大学,2012.

[3]钟扬.新三板的定义、特点和现状[J].新经济,2016.

[4]汤一凡.我国新三板市场的现状与前景分析[J].品牌,2015,(5).

[5]徐洪才.解决我国中小企业融资问题的对策[J].经济管理,2009,(3).

[6]鲍珍慧.新三板挂牌与交易法律制度研究[D].华东政法大学,2012.

[7]王栋玉.我国创业板与新三板间双向转板制度研究[D].对外经济贸易大学,2015.

[8]杨雪莹.我国新三板证券交易市场做市商制度的构建[D].西南政法大学,2012.

作者简介:文彩霞(1990-),女,汉族,山东省山东农业大学经济管理学院,会计学研究生,财务管理研究方向;吴金波,山东农业大学经济管理学院,副教授。endprint