“逆周期因子”下的市场机遇

文/李刘阳 编辑/王莉

“逆周期因子”下的市场机遇

文/李刘阳 编辑/王莉

面对市场与日俱增的避险需求,银行可通过提供不同的金融衍生工具,合理对冲外汇风险敞口。

目前,外汇市场已开始在人民币中间价报价中引入“逆周期因子”(试运行)。这对适度对冲市场情绪的顺周期波动将起到了积极作用,同时也能缓解外汇市场可能存在的“羊群效应”。新规试运行后,市场需求出现了哪些变化,银行又该如何利用人民币汇率双向波动预期加大的机会,帮助企业合理进行汇率风险规避呢?为此本文进行了探讨。

市场新变

在人民币汇率供求的“顺周期性”下,出口企业会延迟结汇或私人部门增持海外资产。此类操作会放大私人部门的外汇敞口,容易造成短期的恐慌情绪蔓延,并引发系统性风险。在中间价机制加入逆周期因子后,人民币汇率的短期波动将会与一篮子货币的加权变化更为紧密地联动。这将使人民币汇率的短期变化变得难以预测。由此,此前存在于外汇市场中的非理性预期也会得到修正。在这个前提下,企业和个人可能会将此前因对市场的单边预期而囤积的外币存款陆续结汇。这类结汇需求将成为平衡外汇市场供求的“变量”。那么,相应的市场变化会有哪些呢?

变化一:随着人民币单边预期的逆转,市场积累的延迟结汇规模会逐步释放。中国外汇市场的参与者需要提供贸易或投资的实际交易需求证明,这类参与者以从事进出口的外贸企业为主体。如果这类企业对外汇市场的变动方向没有自主预期,理论上其会将进出口差额的部分完全兑现,也就是将实现的贸易顺差完全结汇,或贸易逆差全额购汇;但在实际操作中,外贸企业往往会根据对汇率的预期调整结/售汇的操作行为。在人民币调整预期较强的时候,出口型企业往往会选择将美元收入持有在在岸/离岸的外币账户中,而将对外支付尽量用购汇去完成,这就形成了延迟结汇的头寸。

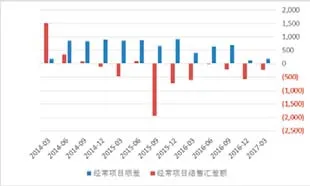

图1 经常项目余额与结售汇余额比较

图2 金融机构各项外汇存款余额

图3 金融账户资产净获得

根据过去一年的数据,人民币单边预期逆转后,每月新增的结汇需求预计在50亿—150亿美元之间。再假定“新汇改”以来累计的延迟结汇金额能有一半会在未来的两年内入场结汇,这样每个月会额外再带来160亿美元左右的结汇需求。这两项叠加,足以逆转近一年以来月均170亿美元的代客结售汇逆差。

变化二:证券投资项目的资产创造速度将会有所放缓。我国当下总体国际收支存在逆差,所以经常项目顺差对应的是资本项目逆差。在外贸顺差或经常项目顺差延迟结汇后,企业或个人可将此类外汇用于对外直接投资、并购、证券投资、对外放贷、贸易融资、存款或理财等。在这其中,企业和居民的外币存款或理财属于外储中“藏汇于民”的部分,这类资产的活性较高,在趋势逆转时最有可能成为潜在的结汇“子弹”。一旦汇率预期逆转,投资回报的差异会令外币理财的投资者将一部分到期资金结汇转为人民币理财。这样,证券投资项目的资产创造速度将会有所放缓。而出口商则会考虑将海外资金结汇,用于弥补境内的资金缺口。

衍生品避险建议

在当前人民币投资收益显著高于美元的背景下,只要汇率单边预期逆转,在过去两年中积累的潜在结汇需求就有可能会逐步入场结汇,成为平衡市场供求的有生力量。对此,商业银行可根据客户的具体需求推荐相关的金融衍生工具,合理对冲外汇风险敞口。

策略一:对于并不熟悉衍生品的贸易企业,可以尝试从较简单的远期结汇合约作为切入点,进行汇率避险。假设美元/人民币即期价格为6.80,如果客户在3个月之后有一笔美元收入,又担心人民币对美元升值后外币收入出现汇兑损失,则可根据当前掉期市场3个月420个基点的水平将3个月后的结汇成本锁定在6.84。这样,客户可以在现金流确定的情况下提前锁定美元/人民币的汇率,规避人民币进一步走强的风险。不仅如此,客户还可以在不需付出任何成本的前提下,享受到掉期贴水所给与的中美息差收益。即使人民币对美元三个月后维持在现有水平或是小幅回调,远期结汇的汇率也会好于当时的即期汇率水平。

策略二:对于有一定衍生工具避险基础的客户,可基于对未来汇率走向的判断选择相应的期权产品。假设即期汇率6.80,一家有稳定外币现金流收入的外贸企业判断未来人民币兑美元的汇率反弹至6.90以上的可能性很小,其则可以在原远期交易的基础上卖出一个看涨6.90的外汇期权,卖期权所获取的期权权利金可以改善原远期结汇的锁定成本。如果即期汇率在期权到期日回到了6.90以上,企业则需要将到期日的一笔美元收入按6.90的汇率结汇。一般而言,此价格水平往往会高出企业的合意结汇汇率。

策略三:对于需要锁定汇率波动风险,但又判断汇率不会大幅度升值的客户,可利用海鸥期权组合的结构来管理汇率风险,优化避险成本。海鸥期权组合通过买入一个看涨人民币的期权,再叠加卖出一个执行价更高的看跌人民币期权和一个执行价更低的看涨人民币期权的结构重建了外汇风险收益模式,从而实现结汇价格的优化。举例来说,按目前6.80的即期水平,客户可卖出6.90看跌人民币期权和6.78看涨人民币期权,买入6.85看涨人民币期权。在汇率波动并不大或者贬值的情况下,客户可以以好于远期锁定价格的汇率水平进行结汇。即使人民币出现大幅升值,客户也可以通过期权金的补贴获得比即期结汇更优惠的价格水平。

策略四:对于手头有美元存款,但既不安于当前美元存款的偏低收益,又担心全额结汇可能存在的汇率波动风险的客户,可利用结构性存款的方式提高外币存款收益。如果客户看好人民币不会趋势性下跌,可在外币存款中嵌套卖出一个看涨美元的期权,收取的期权金可以增加外币存款的收益。即使最终期权被执行,结汇的汇率水准是卖出期权的执行价,而通常企业会将这个水平设定为高于企业合意的结汇汇率。若到期时期权未执行,可分为两种情况:一是贸易企业有结汇需求,则可按照当时即期结汇的水平办理结汇。由于有期权金的存在,其结果会好于外币存款到期后直接结汇。二是无需马上结汇,企业则可以选择继续办理外币结构性存款。

在汇率双向波动的大环境下,贸易企业对于未来预期有所分化。具体到各家企业,其盈亏平衡的汇率点位也会有很大差异。面对不同的风险偏好和承受能力、时限要求、现金流情况、汇率预期以及财务负责人对衍生品避险的熟悉程度,商业银行需要为他们度身提供合适的避险工具,帮助企业建立汇率风险管理体系。在控制风险的同时,适当降低避险成本,并保有足够的灵活性,这样才能够让外汇市场的参与者摆脱投机心态,成熟面对市场波动。?

作者系招商银行总行金融市场部外汇首席分析师