上半年公募基金净值表现可观

李泓然

2017年上半年已经收官,在市场持续震荡、监管强度进一步提升的情况下,各类基金表现如何?下半年投资者应重点关注哪类基金?

上半年,政府监管层层趋严,蓝筹个股高歌猛进,成长股持续低迷。在此背景下,公募基金紧咬牙关,为投资者博取了一份来之不易的收益。

权益类基金逆市盈利,QDII及股票基金盈利能力突出

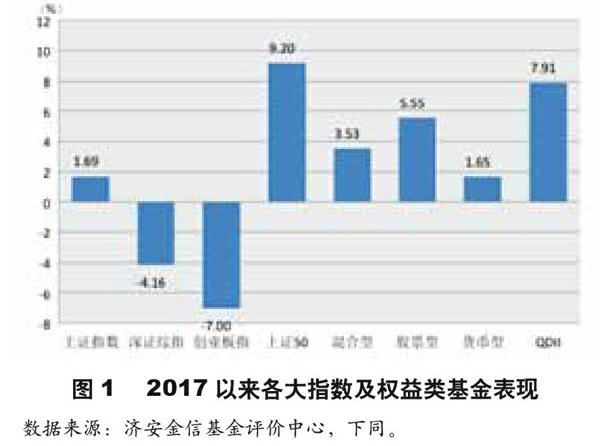

2017年以来,各大指数及权益类基金表现如图1所示。

QDII基金净值表现持续优异

2017年上半年已经收官,权益类公募基金在上半年的表现整体较好,QDII基金延续了2016年的表现,平均净值增长率领跑于各类权益类公募基金。该类基金自2016年A股市场整体走弱后表现较好,主要原因是该类基金投资标的为海外市场个股,其中包括但不限于美股、港股等,并且含有多种投资主题,如大宗商品、能源、黄金等,上半年美股三大股指不断刷新历史新高及港股整体上涨,促使了该类基金净值的上涨。值得注意的是,虽然该类基金净值涨幅较大,但并没能跑赢海外市场的主要指数,由此可见,我国公募基金对海外市场的投资能力还需增强。

股票基金盈利能力突出

主要投資于A股市场权益类基金中的股票型、混合型基金平均净值皆小幅上涨,且涨幅超过市场主要指数。截至6月21日,股票型基金今年以来的平均净值增长率为5.55%,混合型基金平均净值增长率为3.53%,同期上证指数上涨1.69%,创业板指下跌7.00%,受市场关注较多的上证50指数上涨9.20%。从某种角度来看,公募基金管理人通过自身主动管理,使得旗下基金持续跑赢市场标志性指数,也是对公募基金管理公司主动管理的肯定。

截至6月21日,股票型基金今年以来的平均净值增长率为5.55%,其中137只实现上涨,53只小幅下跌。区间内净值增长率排名第1的基金为易方达消费行业股票,该基金成立于2010年8月20日,现为易方达旗下112只产品中唯一的股票型基金,股票投资仓位长期保持在80%~95%之间。该基金是一只行业主题产品,主要投资于消费行业,如食品、烟草、白酒等,且其投资于中证指数公司界定的主要消费行业和可选消费行业股票的比例不得低于该基金股票资产的95%。该基金长期保持高仓位投资消费行业的优势是不会因为错误择时而错过行业上涨的机会,劣势是无法通过减仓来规避行业整体下跌的风险。从投资者的角度来讲,该基金较为适合偏好长期投资或对消费行业有一定自主择时能力的人。另外,该基金设计定位、投资方向、投资策略均较为鲜明,适宜当前的基础市场行情背景。

固定收益类基金稳扎稳打,持续推荐货币型基金

今年以来,各类固定收益基金表现如图2所示。

低风险投资首推货币市场基金

今年以来,各类固定收益类公募基金皆实现正收益,其中货币型基金今年以来的净值增长率为1.65%,领跑于各类固收基金。

在金融去杠杆背景下,央行货币政策仍将保持中性偏紧格局,且近期公开市场到期量较大、超储率处于较低位、半年末敏感时点趋近,短期内资金面可能较难出现宽松。同时,银行体系面临新一轮MPA考核,这将给货币市场带来阶段性冲击,资金面或将进一步收紧。另外,同业存单方面,6月同业存单到期量创历史新高,供需缺口加大同样会对资金面造成一些压力,商业同业存单发行量与期限均出现收缩,收益率持续推升,货币基金收益或进一步提高,笔者维持对货币基金的重点推荐和配置。

短期内债券基金观望为佳

短期内债券市场出现了些许转变,根据国家统计局公布的我国5月各项宏观和金融数据,CPI同比增速低位运行,低于2%的水平,PPI自3月以来涨幅回落,PMI中制造业指数持平前期,财新数据已回落至50枯荣线之下,固定资产投资方面,基建数据表现为回落态势,市场普遍预计今年三季度宏观经济将出现缓慢回落的可能,这为债市提供了一定支撑,利好利率债。信用债方面,由于此前理财和委外资金的扩张,信用利差持续压缩,但随着近期调整,信用利差回升至历史均值的水平,目前高等级信用债或具有较高的配置价值,相关的指数债基已经表现出了部分市场情绪。

整体来看,目前债市的风险依旧较大,不可控因素较多,建议投资者对债券基金采取谨慎观望态度,如投资债券基金,建议关注短债基金品种和主要投资于高等级信用债的产品。

本文作者系济安金信基金评价中心基金研究员