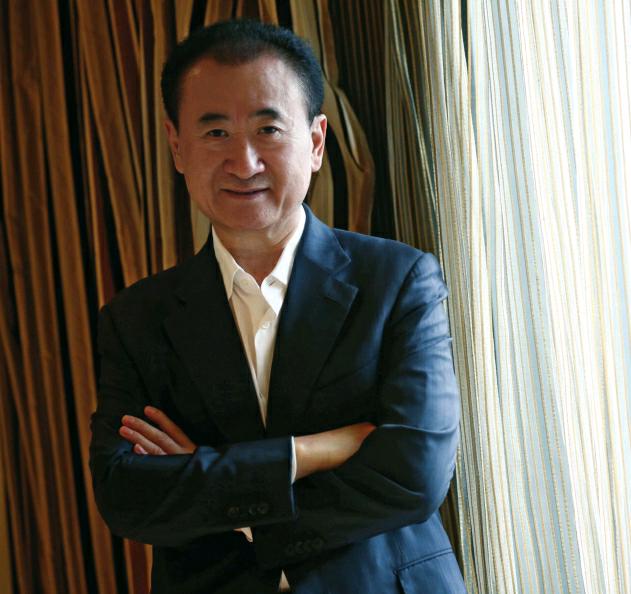

630亿资产大出售,王健林缺钱吗?

谭保罗

7月10日,中国“前首富”王健林突然卖掉了相当部分的“家当”。万达将部分主营业务,即文旅和酒店项目出售给了孙宏斌掌舵的融创。

根据双方的联合公告,万达的卖价为631.7亿。其中,13个文旅项目的91%股权作价295.75亿,76个酒店项目则以335.95亿元被融创收购,两者合计631.7亿。

在国内,万达的主营业务主要是四块,分别是商业物业、影视、文旅和酒店项目。此外,还有金融、网络等,但并非主业。本轮出售,可以说是王健林卖掉了国内资产四大板块中的两个,这是一次真正的主业出售。

此前,王健林曾一度宣称,文旅项目要“超越迪尼斯”,而万达的确对文旅投入了大量资源。那么,一直深谙国情的首富为何突然掉头转向?长期因炫富而著称的顶级“富二代”、青年风险投资家兼创业者王思聪,他的父亲真的会缺钱吗?

在中国,对达到一定“档次”的富豪来说,利润似乎并没有那么重要,“盘子”有多大才要紧。很多时候,资产规模代表着在中国社会一种隐性的权力和影响力。因此,万达“瘦身”,卖出主业,背后的故事到底是什么?国内的故事,可能要从国外说起。

境外境内都有故事

资本管制,这是当前中国金融领域最大的“政治”,但一直“懂政治”的王健林似乎没有打算完全停下来。一边是国内主营业务的出售,一边是境外运作的继续。

6月中旬,一家中国中部地区的城市商业银行为北京万达文化产业集团(下简称万达文化)投放了内保外贷1.5亿美元。这笔业务被该银行视为地方金融业创新的一项“成绩”,报给了地方金融办。

不光是这个1.5亿,今年以来,这家城商行当地的省会分行共为万达文化办理应付类跨境融资性担保业务4亿美元。不过,该行可能并没有太多海外业务经验和资源,只能通过和其他更大银行的海外分行、离岸部门的“合作”,才完成了这一系列业务。

万达文化是万达集团旗下的“超级明星”子公司,万达近年来的一系列海外并购项目,都被收入其麾下。它们包括了,美国知名电影制作企业传奇影业、美国和世界最大的单一院线AMC以及世界顶级奢华游艇品牌圣汐游艇公司等,涵盖电影、影院和体育、游艇等大文化产业。

必须注意的是,以前,万达的海外融资业务主要是通过一些大银行来做,比如中国银行、工商银行、中国进出口银行、招商银行等,但这次却是一家名不见经传的小型城商行。

这家城商行“故事”也不少。《南风窗》记者查阅资料发现,该行股权结构松散,股东除了当地国资机构之外,还有一些民营财团和地产企业,比如万科就一度持有其总股份的8%。此外,该银行因贷后监控等问题,曾一个月内五次收到银监部门罚单。

为何一家名不见经传的小银行获得了万达这样的超级大客户?这是否和近期大型机构收紧民营财团境外融资的“紧箍咒”有关?

6月中旬,金融监管部门紧急要求银行排查对部分大财团的授信和海外融资特别是并购贷款、内保外贷等业务的风险。其中,包括了万达、海航、复星等数家企业,它们都是近年来海外投资比较凶猛的民营财团。

消息不胫而走, 6月22日,万达地产债暴跌,银行纷纷抛售手中万达债券。此外,海航、复星等企业旗下多只股票和债券也同时集体下跌。随后,万达紧急公告称,有人在故意“抹黑”万达,说万达有“政治风险”。“我们正在收集证据,一旦取证完毕,将立即予以起诉。”

外界并没有等来万达对“抹黑者”的起诉,却等来了7月10日万达对部分主营业务的出售公告。万达到底卖掉了什么?

卖掉的13个文旅项目主要位于二线、三线城市,包括西双版纳、南昌、合肥、哈尔滨、无锡、青岛、广州、成都、重庆、桂林、济南、昆明、海口等地的万达文旅项目。其中,只有广州一座一线城市。

被卖掉的76个酒店则包括了曾被王思聪“骂”过的长沙万达文华酒店。2016年7月,因为入住信息被泄露,王思聪曾在微博上痛骂长沙万达文华酒店,还用了不文明词汇,让网友大跌眼镜。

这些被卖掉的业务就资产占比来算,在万达“盘子”中的占比非常巨大。2017年半年报显示,万达商业累计持有物业面积3387万平方米,累计土地储备面积7332.6万平方米。融创本次收购的项目包含建设用地约6000万平方米,粗略比较,可以发现万达约八成土地储备被出售。

说万达卖掉的是主营业务,一点都不夸张。在市场看来,这些业务却都是“烧钱机”。万达文旅项目一直需要后续投资,超过“迪斯尼”更是遥遥无期,而万达也缺乏足够的酒店管理经验,酒店出现了泄露客人信息这种事,实属行业罕见。

但是,纯粹用“太烧钱”这样的理由来解释这笔交易,显然太单薄了。尤其是对于王健林这個“档次”的企业家来说,更是如此。

国有金融机构的转向

万达卖掉文旅和酒店项目,最常见的一种解释是,是迫于“按时”回归A股的压力。

整个大万达即万达集团,旗下的产业板块众多,但其控股的上市公司目前只有两家,一家是在A股上市的万达电影,装入的是影院资产,另一家是在港股上市的万达酒店发展,装入的是部分海外地产、酒店业务。

此前,还有一家是万达商业,曾在港股上市,装入的是万达真正的主营,即商业地产。2016年9月,万达商业从港股私有化退市,希望重新登陆A股。

万达商业在香港退市之前,曾和投资机构有对赌协议,即保证在A股的重新上市的时间,以便于投资人后续退出。否则,将承担对应的“责任”。

据一份《万达商业私有化投资基金推介说明书》显示,如果私有化(退市)完成两年后未完成A股上市,那么万达集团或其指定第三方提供以10%每年(单利)回购 (由万达集团提供回购保证)。如未能成功IPO,扣除各项税费后投资者预期可获得最高不超过 5.5%的收益。

此外,若万达商业成功私有化之后,未能如约在国内实现上市,万达集团将会以每年10%向基金回购全部股权,费用前总回报约为20%,而需扣除主要费用,如利息、过桥、承诺函、2年管理费及通道管理费等开支,预计扣除费用总计约为16.5%-20%。

通俗来说,这两个条款意味着万达最好在2018年9月(退市于2016年9月)之前在A股上市,否则将支付巨额的回购款、利息和相关费用。如果最终上市失败,那么成本会更高,万达未来的现金流将更加吃紧。

目前,万达商业的确进入了A股的排队名单,但无奈被监管部门归为“地产类”,而地产类并不是监管鼓励的上市对象。所以,外界认为,卖掉文旅和酒店项目主要要剥离“地产属性”,扫清上市的政策性障碍。

此外,王健林在接受媒体采访时,差不多也说了一些大实话。他说,万达商业的负债并不算高,通过这次资产转让,负债率将大幅下降,回收资金全部用于还贷。万达商业计划今年内清偿绝大部分银行贷款。王健林显然也知道,在A股,较低的负债率一直都是上市审核的重要指标。

可以说,王健林现在的核心目标只有一个,就是登陆A股。如果无法实现这个“小目标”,将可能给万达带来一次不小的财务问题。在这个意义上,也就不难理解6月万达债券为何被机构抛售了。

债券的价格以及投资者持有它的意愿,代表着对企业未来还本付息能力的预期,而对万达来说,这个预期的好坏将取决于万达在A股的上市成败。因为,如果上市失败,万达的债务偿付将集中爆发,债券的兑付是否会是个问题?那么,神通广大的国有金融机构到底有什么样的预期,才敢于抛债,恐怕已经不言自明。

实际上,监管要求金融机构排查民营财团海外融资风险,和财团国内债务的偿付能力,两者似乎关系并没有想象的大。在严格的资本管制下,内债显然会优先于外债得到清偿,即便是民营财团海外投资失败,最后要以境内金融资产清偿海外债务,要突破资本管制,显然也并非易事。因此,另一种可能的解释是,监管的排查要求,不过是客观上给了金融机构抛售万达债券一个的理由。

一直以来,万达作为一家商业地产巨头,其“特殊性”可能被过分夸大,而企业家基于中国金融市场的现实,也乐于利用这种信息的不对称。但任何工具,都是一把双刃剑,而且还存在“有效期”。

国有金融机构的集体抛债,就是一个印证,深谙国情的大佬,不会不知道国有金融机构的转向。一切为了上市,这不是“小目标”,而是可能压倒一切的“终极目标”。

为实现这个目标,万达甚至都不惜“借钱”给融创,让对方收购自己。融创的一笔支付款就是由万达委托贷款来实现的,根据披露,“万达收到第三笔款项5个工作日后,通过指定银行向融创发放一笔296亿元的贷款”。对此,市场人士认为,万达本次资产大出售,可谓坚决又急迫。

为了上市?

那么,事情的起源似乎都可以归结为一个,即万达的A股回归战略。实际上,这种坚定A股回归战略,凸显了王健林正在成为真正意义具有“全球视野”的企业掌门,他逐渐懂得全球资产腾挪的妙处何在。

近年來,回归A股几乎是所有相对优质,有着一定体量的中概股(美国)、红筹股(香港)的梦想,比如奇虎360等等,希望回归者如过江之卿。这种趋势的背后,是这些财团掌门和资本大佬对中国未来政经大势,特别是金融市场某种变革的坚定判断。

三个判断,趋势明显。首先,未来一段时间,资本管制将成为中国金融体系的核心问题,过剩资本将堆积在国内。再者,房地产调控会一直持续,房价不能降,但暴涨势头会被遏制,投资价值下降。那么,资金很可能被挤入股市,为国企降杠杆。

但是,随着资本市场的改革特别是IPO审批的加速,A股股票将实现快速分化,即垃圾股票将逐渐“仙股化”,愿意爆炒的资金会也越来也少,而相对靠谱的蓝筹股,将获得史无前例的“蓝筹溢价”。万达、奇虎360这样的企业,将成为追捧对象。A股大变革之后的“蓝筹溢价”,会给这些“蓝筹新贵”带来极为低廉和海量的资金。

2008年之后,万达将总部从大连迁到北京,开始了全国扩张之路。目前,万达已是全球第一大的商业地产公司,并成为中国经济领域的一种“特殊存在”。

某种意义上讲,万达的逻辑很简单,即从金融系统中融资,通过那些有着万达logo的地产项目,不断拓展城市的空间边界,增加地方政府可以用来土地资本化的地皮面积。逻辑就这么简单。

公开报道显示,近年来,王健林可能是与地方大员见面最多的企业家。这代表着一种无形的能量,在金融市场中,尤其是和银行系统地方分行的贷款合作中,这更是一种强大的“隐性信用”。

但换个角度看,一家民营企业拥有如此大的“能量”,在“大而不能倒”的路上不断狂奔,把自己不断绑定于国有的金融系统,那么,在特殊的变革时期,这是否也蕴含着一种非市场化的风险以及压力?

对王健林家族自身来说,尽管贵为“首富”,但万达并未成为一个真正意义的财团,在A股,家族真正可以掌控的上市平台只有万达电影一家。换句话说,过去的万达,是一台土地资本化的超级负债机,却并没有像其他那些民营财团那样,斩获中国金融市场独有的“超额收益”。这是不是一种需要现在来“弥补”的缺憾?

2014年12月,万达商业在港交所主板挂牌上市,结果首日破发。市场的说法很多,但核心只有一条,即香港市场的“中国故事”早已经被土豪们过度透支,海外投资者已经不再买账。王健林已经晚了一步。

更重要的是,2014年中国GDP同比增长7.4%,创24年新低,和城市化深度捆绑的万达模式更加不会得到海外投资者认可。

因此,长期背负着“首富”之名,掀起国内拿地和负债的狂飙,但企业真正产生的利润和现金,却和万达这个庞然大物的地位严重不匹配。这是王健林心中的一块心病,怎么办?

但考察万达在国外的投资狂潮,或许豁然开朗。目前,万达海外资产板块已相当庞大,超出外人想象。

据澎湃新闻一份不完全统计,万达在海外的投资总额已高达2450亿元(人民币),投资遍布美国、欧洲、澳洲和印度,领域涵盖地产酒店、影视、娱乐设施和奢侈品巨头等。其中,还有莫奈和毕加索的两幅画。而且,万达对外投资的步伐并无完全停止迹象,以上城商行6月刚为万达做的内保外贷就是印证。

实际上,王健林正在成为一位李嘉诚式的全球宏观投资者,他的“小目标”有两个:一是在中国资本管制趋严的环境下,上市A股,斩获“蓝筹溢价”;二是继续配置海外资产,对赌本币汇率之变。

王健林的创业历程始于大连,他知道同城企业家的故事。“亲近政府,远离政治”,说过这话的王健林,现在要的只是上市。