投资者情绪及其对股票市场的影响研究

周 亮

(湖南财政经济学院,湖南 长沙 410205)

投资者情绪及其对股票市场的影响研究

周 亮

(湖南财政经济学院,湖南 长沙 410205)

选取2011年1月初至2017年3月底新增投资者数量、换手率、平均市盈率及历史波动率四个指标的所有周数据,构造了投资者情绪指标并考察了其与沪深股市及巨潮规模指数的相互影响,结果发现:笔者所构造的投资者情绪指标能够较好的拟合股指的走势,与上证综指的相关系数达到0.8552,与深证综指的相关系数达到0.8837;投资者情绪对短期股票指数有反方向影响,但是对跨期的股票指数有正方向影响;对不同规模指数而言,在低情绪时期,中盘指数表现最佳,在中情绪时期,大盘指数表现最佳,而在高情绪时期,小盘指数表现最佳。

投资者情绪;股票指数;规模效应

一、引言

行为金融学是从微观个体行为以及产生这种行为的心理等动因来解释、研究和预测金融市场的发展。这一研究视角认为投资行为其实很大程度上受投资者的情绪左右。投资者对投资标的(股票、房产等)的价值的看法并非按照科学的估算,而是按照情绪来决定。投资者情绪是投资者对未来预期的系统性偏差,是个难以度量的概念,反映了市场参与者的投资意愿或者预期。投资者情绪能够对股票市场产生重要的影响,国内外许多学者的研究已经证明了这一点。高涨的投资者情绪能够带来正收益和更大的波动性,而低迷的投资者情绪会带来负收益和更小的波动;但是当情绪过度高涨或者过度低迷的时候,往往就是行情的拐点,这也正是巴菲特所述“在别人贪婪时我恐惧,在别人恐惧时我贪婪”的重要注解。

正是因为投资者情绪对市场有如此重大的影响,因此国内外学者对投资者情绪进行了大量而深入的研究,通过各种直接指标或间接指标对其进行度量,采用单一指标度量或用降维的方式组合多个代理变量,从而获得最终的投资者情绪指标,取得了大量的研究成果。笔者拟借鉴大多数学者的研究方法,采用主成分分析法组合多个代理变量,从而获得投资者情绪指标,并研究了投资者情绪对股票市场的影响。与其他学者对投资者情绪和股票市场的关系研究不同,笔者的创新之处在于,除了研究投资者情绪对股票整体市场的影响外,还重点考察了不同情绪期不同股市规模指数的表现,从而识别出不同情绪与不同规模指数的不对称影响。笔者的研究对于进一步的理论研究有一定的引领作用,对于金融实践操作,更是具有极大的应用价值。

二、理论背景和研究设计

1. 理论背景

目前学者们对投资者情绪的测度主要采用直接指标和间接指标两种方法。直接指标是发布机构通过直接向投资者调查而获取编制的,它主要反映投资者对市场的看涨、看跌或者悲观、乐观等心理,包括国内的央视看盘指数、巨潮投资者信心指数和国外的美国个人投资者协会指数、投资者智慧指数等;间接指标则是通过相关数据计算得出能反映出投资者情绪的代理变量。

在直接指标的研究方面,De Bondt(1993)对美国个体投资者协会(AAII)通过调查125个成员所得的投资者情绪指标进行研究后发现,个体投资者的情绪与股票市场总体表现(道琼斯工业指数)具有显著的相关关系[1]。王美今和孙建军(2004)以央视看市数据测度了投资者情绪,发现机构投资者情绪变化将对中国沪深两市收益产生显著影响[2]。余佩棍和钟瑞军(2009)选取华鼎多空民意调查结果作为个人投资者情绪的数据来源,发现市场收益有助于个人投资者情绪指数的预测,个人投资者情绪却无助于市场收益的预测[3]。王春(2014)以开放式股票型基金资金净流入作为投资者情绪度量指标,研究了投资者情绪对股票市场收益和波动的影响后发现,投资者情绪与股票市场收益之间存在正向反馈作用[4]。

在间接指标的研究方面,Baker and Wurgler(2006)使用纽约股票市场换手率、封闭式基金折价率、IPO数量、IPO平均首日收益率、IPO首发股数、分红与不分红公司平均资产市值比的对数比率等6个变量,构建了一个投资者情绪综合指标[5]。Verma(2007)研究发现,市场收益率、红利率以及通货膨胀率对投资者情绪都有显著影响,并且对机构投资者情绪的影响要显著大于个人投资者[6]。张丹和廖士光(2009)利用封闭式基金折价率以及认购权证隐含波动率间接反映中国证券市场的投资者情绪,研究了中国证券市场投资者情绪与市场走势之间的关系,结果发现:封闭式基金折价率可以间接反映机构投资者情绪,认购权证隐含波动率可以间接反映个人投资者情绪;投资者情绪显著影响市场收益率与收益的波动性,投资者情绪变化是影响市场收益的系统性因素,投资者情绪对未来市场收益与市场收益的波动性均有较强的预测能力[7]。张宗新和王海亮(2013)选取封闭式基金折价率、市场换手率、投资者新增开户数、上涨下跌家数比、平均市盈率和上证指数振幅六个指标构造了投资者情绪指标,并通过实证研究发现,投资者情绪对市场收益率和波动率存在显著的正面冲击[8]。李合龙和冯春娥(2014)选取封闭式基金折价率、新增股开户数、沪深成交量来构造投资者情绪指标,并发现,投资者情绪与股指价格波动在不同时间尺度下呈现出不同的波动关系:短期投资者情绪与股指价格波动存在双向影响,中期投资者情绪波动领先于股指价格波动,而长期则转变为股指价格领先投资者情绪波动[9]。高大良、刘志峰和杨晓光(2015)选取封闭式基金折价率、IPO数量、IPO首日收益和换手率四个指标来刻画投资者情绪,并发现高情绪会削弱总体风险-收益关系[10]。

也有学者将投资者情绪或者股票市场进行了区分,以研究不同投资者情绪对股票市场的影响,或投资者情绪对不同股票市场的影响。Fisher and Statman(2000)研究了情绪间的关联性以及大小不等的三组情绪分别对收益的预测能力,发现不同情绪对收益的预测能力存在显著的不同[11]。张强和杨淑娥(2009)研究发现,投资者情绪是影响股票价格的系统因子,股票价格随着投资者情绪波动而波动,而且情绪的上涨和下降对股票价格的影响是不对称的,情绪上涨对股票价格的影响要比下降强的多[12]。池丽旭等(2012)选取封闭式基金折价率、IPO发行量与IPO首日收益率、消费者信心指数为代理变量,构造了过滤市场噪声的投资者情绪指标,结果发现,大规模公司股票的收益对投资者情绪的影响程度高于小规模公司股票,而投资者情绪对小规模公司股票的影响显著高于大规模公司的股票,并且情绪波动能够预测小规模股票的短期收益惯性和跨期收益反转的特征[13]。

2. 研究设计

但是考虑到很多指标由于政策或市场等因素的变化,已经不太适合作为代理变量来构造投资者情绪,如IPO受政策的影响过于明显[14],经常会出现停发新股等情况,而封闭式基金现在又主要是以分级基金为主,经常性的上下折导致数据无法连续,因此笔者拟选取新增投资者数量、换手率、平均市盈率及历史波动率四个指标来构造投资者情绪指标。

向量自回归模型(VAR)是基于数据的统计性质建立模型,把系统中每一个内生变量作为系统中所有内生变量的滞后值的函数来构造模型,可以较好的考察不同变量之间的波动传导机制。因此笔者拟采用VAR考察投资者情绪指标对沪深两市整体市场的影响,研究两者之间的关系。

并且考虑到不同规模的股票受投资者情绪的影响可能会有所不同,因此最后将按照一定标准对投资者情绪分为高、中、低三档,从而研究不同投资者情绪对巨潮大盘指数、巨潮中盘指数及巨潮小盘指数的影响。

考虑到月度数据量过少,而新增投资者数量为周数据,因此采用2011年1月初至2017年3月底所有的周度数据作为研究对象,共319组,所有的数据均来自东方财富金融数据库。

三、投资者情绪指标的构建

1. 数据说明

采用新增投资者数量、换手率、市盈率、波动率作为投资者情绪的基本源指标。各指标的定义及说明如表1所示:

表1 变量的定义

注:预期关系指的是预期变量与最终获得的投资者情绪指数的关系,“+”表示正向相关,“-”表示负向相关。

由表1最后一列可以看出,预期这些指标均与投资者情绪呈正相关关系,也就是说新增投资者数量越多、换手率越大、市盈率越高、波动率越高,很可能预示着投资者情绪越高。同时考虑到宏观经济对这些指标也会产生影响,从而实现理性的预期,因此为了更好的体现出投资者情绪所代表的投资者的非理性情感因素,在构建最终的投资者情绪指标时,需要将宏观经济因素剔除,这里选取CPI、PPI和M2作为宏观控制变量。

2. 数据描述性统计

表2报告了各变量的描述性统计信息以及相互间的相关系数。可以看出,新增投资者均值为3.38,最大为6.09,最小为0.474;周均换手率为3.4%,其中最大达到了14.2%,最低只有0.2%;市盈率平均值为11.56,最大为18.78,最低只有7.94;波动率的平均值为1.38%,最大为4.59%,最低只有0.41%。从相关系数上,四个变量之间两两均显著相关,其中最高的NIA和PE达到了0.725,最小的为NIA和VOL之间为0.256。从相关系数上来看,通过主成分分析方法来构造投资者情绪指标是合适的。

3. 提前与滞后变量的确定

不同指标对于投资者情绪的反映可能存在着提前和滞后的关系,因此对各个指标的提前和滞后变量进行主成分分析,按照累计方差解释率至少达到85%的标准,选取了前6个主成分(累计方差为88.76%)并加权平均,从而构造出一个包含8个变量的投资者情绪指数(ISI1)。表3报告了ISI1与4个变量的提前与滞后变量的相关关系,可以看出,ISI1与NIAt、TURNt-1、PEt、VOLt的相关程度比较高,因此在接下来的研究中采用这四个指标作为构建ISI指标的最终源指标。

表2 变量的描述性统计

注:***表示在1%的水平下显著,**表示在5%的水平下显著,*表示在10%的水平下显著;下同。

表3 ISI1与8个变量的相关性

4. 投资者情绪指标的构建

为了控制宏观经济的影响,将NIAt、TURNt-1、PEt、VOLt四个指标分别与CPI、PPI和M2三个宏观经济变量进行回归,用回归后的残差序列NIAr、TURNr、PEr、VOLr作为主成分分析的源变量,从而构建出最终我们所需要的控制了宏观经济因素影响的投资者情绪指标ISI。主成分分析中的前3个主成分的累计方差达到88.46%,因此对这3个主成分进行加权平均,从而得到了最终的投资者情绪指标:

ISI=0.27*NIAr+0.296*TURNr+0.315*PEr+0.117*VOLr

图1 投资者情绪与沪深300指数的走势图

投资者情绪指标与沪深300的走势如图1所示。可以看出,笔者所构造的投资者情绪指标能够较好的刻度出沪深300指数的走势,指数的最高点往往就是投资者情绪的最高点,指数的最低点几乎就是投资者情绪的最低点。

四、投资者情绪对股票市场的影响

1. 投资者情绪对整体市场的影响

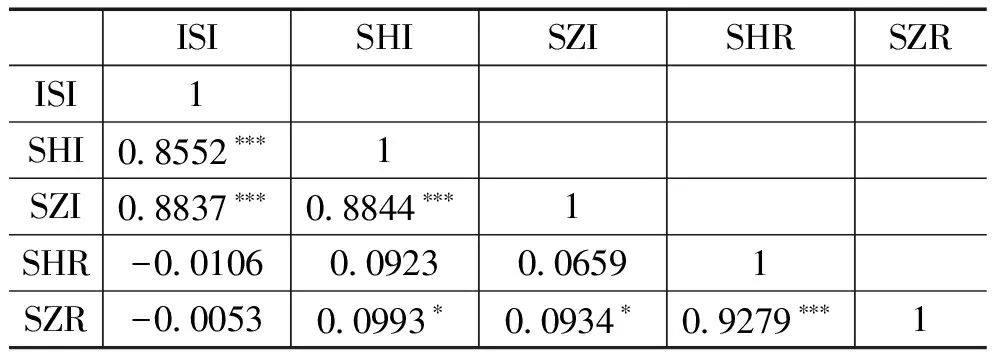

表4报告了投资者情绪与沪深股市之间的相关系数,其中SHI和SZI分别表示上证综指和深证成指,SHR和SZR分别表示上证综指和深证成指的周收益率。可以看出,投资者情绪与综合指数之间具有明显的相关性,与上证综指的相关系数达到0.8552,与深证综指的相关系数达到0.8837;但是投资者情绪与指数的收益率之间没有明显的相关性,相关系数均非常小,而且不显著。

表4 投资者情绪与沪深指数的相关系数

投资者情绪与指数之间高度相关,因此可以建立向量自回归(VAR)模型以更深入的研究两者之间的关系。向量自回归模型通常用于相关时间序列系统的预测和随机扰动对变量系统的动态影响,模型避开了结构建模方法中需要对系统中每个内生变量关于所有内生变量滞后值函数的建模问题。计算结果如表5所示:

表5 投资者情绪与股票指数的VAR计算结果

由表5可以看出,投资者情绪主要是受到自身滞后项的影响,股票指数对其的影响均不显著;但是股票指数除了受自身的影响外,投资者情绪的滞后项对其的影响极为显著。对于上证指数来说,滞后一期的投资者情绪ISI(-1)和滞后两期的投资者情绪ISI(-2)的系数分别是-0.0218和0.01696;对于深证成指来说,ISI(-1)和ISI(-2)的系数分别是-0.0202和0.0161。这说明,投资者情绪对股票指数存在着显著的影响,对短期股票指数有反方向影响,但是对跨期的股票指数有正方向影响。

2. 投资者情绪对不同规模指数的影响

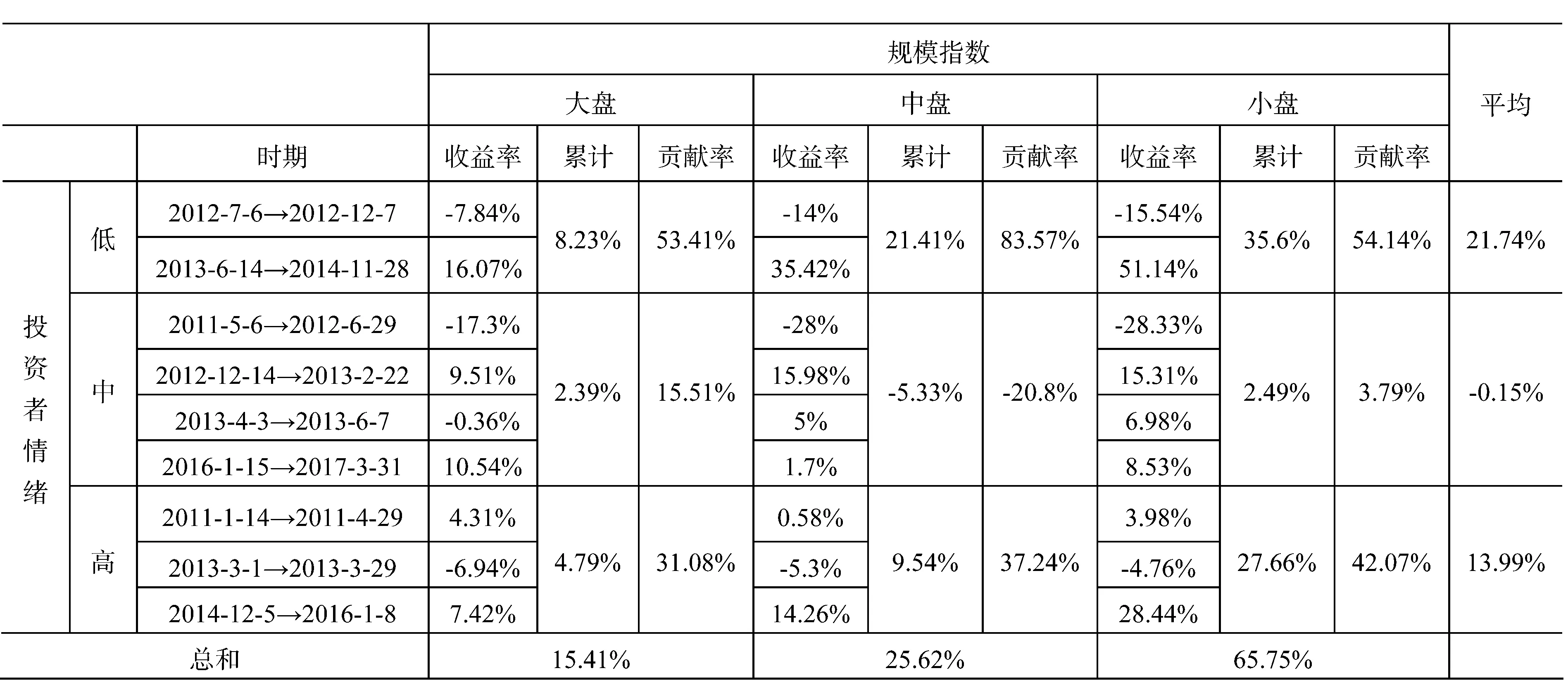

投资者情绪对不同规模的股票或者指数,所产生的影响可能会不同;同样,相同规模的股票或指数,在高情绪的市场和低情绪的市场中,表现也很可能会有不同。因此,为了考察不同投资者情绪区间对不同规模的市场指数的影响,笔者将投资者情绪分为低、中、高三个区间,其中低区间为3.5 表6 投资者情绪与规模指数之间的关系 表6第3列表示,按照(3.5,4.8)、(4.8,5.4)、(5.4,8.8)划分投资者情绪区间,则可以将研究期间分为9个子时期,其中2012-7-6→2012-12-7、2013-6-14→2014-11-28为低情绪时期,2011-5-6→2012-6-29、2012-12-14→2013-2-22、2013-4-3→2013-6-7、2016-1-15→2017-3-31为中情绪时期,2011-1-14→2011-4-29、2013-3-1→2013-3-29、2014-12-5→2016-1-8为高情绪时期;第4、7、10列分别表示大盘指数、中盘指数和小盘指数在各子时期的收益率;第5、8、11列分别表示在大盘指数、中盘指数和小盘指数在各情绪时期的累计收益率;第6、9、12列分别表示各情绪时期收益率对大盘指数、中盘指数和小盘指数整个时期内的整体收益率的贡献率,整体收益率见最后一行,其中大盘指数获得了15.41%的收益,中盘指数获得了25.62%的收益,小盘指数获得了65.75%的收益;最后一列表示在各情绪时期大盘指数、中盘指数和小盘指数的平均收益率。 从表中数据可以看出,对于不同情绪时期来说,低情绪时期获得了21.74%的平均收益,中情绪时期获得了-0.15%的平均收益,高情绪时期获得了13.99%的平均收益。中情绪时期的收益率最低,出乎意料的是低情绪时期的收益率最高,超过了高情绪时期。但是深思原因,可能在于高情绪时期指数上涨的很快,但是回落的更快,这点从图1可以很形象的看出;反而是低情绪时期,由于投资者情绪比较低迷,反而利于一些黑马股的杀出,这也可以从低情绪时期小盘股最高的35.6%的收益得到验证。因此,对于投资者来说,在低情绪时期建仓,如果在情绪高涨的时候卖出,不仅可以获得情绪升高带来的溢价,低情绪时期本身甚至可以带来更高的收益。 对于不同规模的指数来说,规模效应得到了充分的体现,在研究期间,小盘指数获得了65.75%的收益,远远跑赢了大盘指数的15.41%和中盘指数的25.62%。但是抛开规模效应本身来看,各个情绪期对于整体收益的贡献率可以更直观的看到投资者情绪对于不同规模指数的影响。在低情绪时期,中盘指数贡献了整体收益的83.57%,远超大盘指数的53.41%和小盘指数的54.14%;在中情绪时期,大盘指数贡献了整体收益的15.51%,大幅超过了小盘指数的3.79%,更不要提中盘指数的-20.8%;而到了高情绪期,小盘指数贡献了整体收益的42.07%,超过了大盘指数的31.08%和中盘指数的37.24%。因此,笔者认为,在低情绪时期选择中盘指数、在中情绪时期选择大盘指数、在高情绪时期选择小盘指数,是撇开股市“小市值效应”而言的最佳投资策略。该策略在研究期可以获得51.46%的收益,虽然逊于小盘指数的65.75%,但是加入了大盘指数和中盘指数的投资策略,在风险暴露上肯定会有所降低。 选取2011年1月初至2017年3月底新增投资者数量、换手率、平均市盈率及历史波动率四个指标的所有周数据,构造了投资者情绪指标并考察了其与沪深股市及巨潮规模指数的相互影响,结果发现:笔者所构造的投资者情绪指标能够较好的拟合股指的走势,与上证综指的相关系数达到0.8552,与深证综指的相关系数达到0.8837,但是与指数的收益率之间没有明显的相关性;VAR模型的结果显示,投资者情绪对股票指数有显著影响,对短期股票指数有反方向影响,但是对跨期的股票指数有正方向影响;对不同规模指数而言,在低情绪时期,中盘指数表现最佳,在中情绪时期,大盘指数表现最佳,而在高情绪时期,小盘指数表现最佳。 笔者的研究在投资者情绪的构造及对不同规模指数的影响研究方面,具有一定的理论和应用价值,但是仍然有很多值得深入探讨的地方:一方面,可以利用个股的面板数据更加深入的探讨投资者情绪与股票规模之间的相互影响;另一方面,可以在投资者情绪的研究中,加入其他更新颖的内容,如期权的隐含波动率、期货的折溢价、融资融券数据、通过爬虫程序抓取和提炼出的网页搜索内容等。 【注 释】 ① 为了比较准确的反映的沪深股市的全貌,因此波动率采用沪深300指数日收益率来计算。 ② ISI指标的最小值为3.54,最大值为8.73,4.8和5.4是三分之一和三分之二位数。 [1]De Bondt W.P.M. Betting on trends:intuitive forecasts of financial risk and return[J].Internantional Journal of Forecasting,1993(3):355-371. [2]王美今,孙建军.中国股市收益、收益波动与投资者情绪[J].经济研究,2004(10):75-82. [3]余佩棍,钟瑞军.个人投资者情绪能预测市场收益率吗[J].南开管理评论,2009(1):96-101. [4]王 春.投资者情绪对股票市场收益和波动的影响——基于开放式股票型基金资金净流入的实证研究[J].中国管理科学,2014(9):49-56. [5]Baker M,Wurgler J. NIAestor sentiment and the cross- section of stock returns[J].Journal of Finance,2006(4):1645-1680. [6]Verma R.Noise trading and stock market volatility[J].Journal of Multinational Financial Management,2007(3):234-243. [7]张 丹,廖士光.中国证券市场投资者情绪研究[J].证券市场导刊,2009(10):61-68. [8]张宗新,王海亮.投资者情绪、主观信念调整与市场波动[J].金融研究,2013(4):142-155. [9]李合龙,冯春娥.基于EEMD的投资者情绪与股指波动的关系研究[J].系统工程理论与实践,2014(10):2495-2503. [10]高大良,刘志峰,杨晓光.投资者情绪、平均相关性与股市收益[J].中国管理科学,2015(2):10-20. [11]Fisher K.L,Statman M.Investor sentiment and stock returns[J].Financial Analysts Journal,2000(12):16-23. [12]张 强,杨淑娥.噪音交易、 投资者情绪波动与股票收益[J].系统工程理论与实践,2009(3):40-47. [13]池丽旭等.投资者情绪指标与股票市场——基于扩展卡尔曼滤波方法的研究[J].管理工程学报,2012(3):122-129. [14]陈鹏程,周孝平.市场情绪、承销商声誉与IPO首日收益[J].财经理论研究,2015(4):40-54. [15]周 亮. 影响股票收益的基本面因子略探——基于中小板上市公司的实证分析[J].金融理论与实践,2017(2):93-98. (编辑:蔡玲;校对:余华) Research on Investor Sentiment and Its Impact on Stock Market ZHOU Liang This paper selects all the weekly data of the four indexes, the turnover rate, the average price-earnings ratio and the historical fluctuation rate which were selected from the beginning of January 2011 to the end of March 2017, and constructs and examines the investor's emotional indicators and its impact on tide scale index. The results show that: the investor's emotional index can fit the trend of the stock index, and the correlation coefficient of the Shanghai Composite Index is 0.8552, and the correlation coefficient of the Shenzhen Composite Index is 0.8837; investor sentiment has a negative impact on the short-term stock index, but it has a positive impact on the stock index; for different size indices, during the low emotional period, the mid-disk index is the best, In the middle emotional period, the broader market index performed the best, and in the high emotional period, the best performance of small-cap index. investor sentiment; stock index; scale effect 2017-04-19 基金项目:湖南财政经济学院青年教师科研基金项目“科技政策对湖南省全要素生产率的影响研究”(项目编号:Q201408) 周 亮(1986- ),男,湖南邵阳人,湖南财政经济学院学报编辑,硕士,研究方向:宏观经济、金融工程 10.16546/j.cnki.cn43-1510/f.2017.03.011 F830.9 A 2095-1361(2017)03-0094-07

五、结论

(EditorialDepartmentofHunanUniversityofFinanceandEconomics,ChangshaHunan410205)