CFO特征对现金持有量影响及其区域市场化差别

李晓玲++葛长付++侯啸天

摘要:国内外学者基于权衡理论、融资优序理论和代理理论三大理论对现金持有量影响因素做了大量研究,而鲜有文献研究CFO特征对企业现金持有量的影响。以中国2006~2014年沪深两市A股上市公司数据为样本,实证研究了CFO特征对现金持有量的影响以及在不同区域市场化环境下的差异表现。研究表明:女性CFO所在的上市公司现金持有量低于男性CFO的上市公司;CFO年龄与上市公司现金持有量显著负相关,CFO的年龄越大,企业现金持有量越小;具有会计师、注册会计师、经济师等专业资格的CFO所在上市公司的现金持有量多于不具有这些专业资格的CFO所在上市公司;CFO股权激励与现金持有量显著正相关,但CFO学历对现金持有量没有显著影响;研究还发现,在不同市场化进程下,各地区CFO特征对现金持有量影响有明显差异。

关键词:CFO;现金持有量;区域市场化;股权激励;公司治理结构

中图分类号:F275

文献标志码:A文章编号:16716248(2017)03004512

[GK-2!-2]

The effect of CFO characteristics on cash holdings and the

difference in regional marketization

LI Xiaoling, GE Changfu, HOU Xiaotian

(School of Business,Anhui University,Hefei 230601, Anhui, China)

Abstract: Cash holdings Scholars home and abroad made a large number of research on the influencing factors of cash holdings based on tradeoff theory, pecking order theory, and agency cost theory. However, there is very few literature for the research of the impact of CFO characteristics on the cash holdings of enterprises. Taking Shanghai and Shenzhen Ashare listed companies data from 2006 to 2014 as sample, this paper did an empirical study on the effect of CFO characteristics on the cash holdings and the difference in regional marketization. The result shows that the listed companies with female CFO have lower cash holdings than that with male CFO. CFOs age is negatively correlated to the cash holdings of listed companies. The older the CFO gets, the smaller the cash holdings of listed companies becomes. The listed companies with the CFO who has more professional qualifications such as public accountants, CPA and economists have more cash holdings than that with the CFO who doesnt have. The correlation between stock option incentive and cash holdings is significantly positive, but there is no significant correlation between CFO education level and cash holdings. In addition, in the process of different marketization, the impact of CFO characteristics on cash holdings is obviously different in different regions.

Key words: CFO; cash holdings; regional marketization; stock option incentive; corporate governance structure

[GK-2!-2]

现金是企业的“血液”,是最为重要的流动资产,能够提高公司的财务柔性,降低财务风险。现金持有量是企业财务决策的核心内容,它关系到企业的正常生存和发展[12]。企业持有足够的现金可以减少外部融资需求,应对可能出现的风险。然而,持有较多现金会使企业出现投资不足,增加管理层利用现金谋私利的风险[3]。因此,研究现金持有问题具有重要的理论和现实意义。学者主要基于权衡理论、融资优序理论和代理理论三大理论,分别从公司治理结构[45]、财务特征[6]、投资者保护环境[7]、宏观经济政策[89]等方面研究了对现金持有水平的影响因素,取得了显著成果。

通过对现有关于现金持有行为研究的文献阅读,发现很少有將管理者个人特征纳入到对现金持有水平研究中。Bertrand等指出,管理者是影响公司决策的关键因素,公司的相关决策中往往会体现管理者的个人印记,因此在公司现金持有行为研究中忽略管理者个人特征是不完整的[10]。曾三云等研究发现CEO背景特征对企业现金持有行为具有显著影响[11]。而现金持有是一项重要的财务决策,CFO主要职责就是公司财务战略的制定、资金管理、投资决策方案制定管理。相对于公司其他管理者,CFO在公司财务决策上拥有更多话语权,能直接影响公司现金持有水平决策。国内外相关研究表明,CFO 特征如性别、年龄、受教育程度等能够对管理决策产生不同的影响。Ge等就指出,CFO 的特征是公司会计政策选择的一个重要决定因素,且 CFO 个人风格对会计政策选择的影响远大于 CEO 的影响[12]。在国内学术界鲜有研究CFO的特征与现金持有量之间的关系问题,仅李小荣等研究发现女性CFO会导致企业持有更多现金[13]。另外,根据理性经济人假设,CFO在做出管理决策时,除了会受自身经历、知识水平、工作经验的影响外,还会受自身利益驱动[14]。CFO是否持有公司股份,必定会对其管理决策产生影响。综上所述,本文选择重点研究CFO相关背景特征和股权激励特征对公司现金持有行为的影响。

行为主义理论认为,企业管理者会根据所处的外部环境来做出相应的管理决策。因此企业的经营决策及投融资行为会受到外部环境显著的影响。改革开放以来,中国经济发展迅速,各地区经济发展不均衡。通常,经济发展水平较高地区的市场化进程也会相对较高,不同市场化水平会带来不同经营环境。因此,结合市场化进程的背景来研究不同地区CFO特征与现金持有量的影响差异具有重要的意义。

本文以中国2006~2014年A股上市公司为样本,对样本公司CFO的年龄、性别、教育背景、持股情况等对现金持有量的影响进行实证检验;再采用分组的方法,检验不同市场化进程地区CFO特征和现金持有量的影响差异。

一、理论分析与研究假设

Hambrick等提出高管梯队理论,认为管理者是有限理性的,高层管理者在决策时通常会受到个人偏好、价值观、性格特征的影响。管理者个人偏好、价值观、性格特征往往会受到性别、年龄、学历等人口统计学特征的影响。管理层背景特征的不同,其所作的决策也会有差异[15]。

诸多研究发现管理层性别特征会在不同层面给公司带来影响,一般来说,女性高管会在做出决策时更加注重规避风险。Croson等研究发现,与男性相比,女性在决策行为中更加厌恶风险;女性高管在进行管理决策时,一般会比较保守,采用低风险管理策略[16]。

因此,当女性担任CEO或CFO时,可能更为谨慎而做出较为保守的管理决策。国内外学者针对女性高管的管理决策行为已经进行了大量的研究。Martin等研究发现CEO为女性的的公司风险较低[17]。Peng等以美国上市公司为样本,研究发现女性CEO在投资决策往往表现不过度自信,这使得女性CEO的投资决策对现金流敏感性较低[18]。Francis等研究表明女性在财务决策上更保守,降低公司风险和盈余操纵;企业持有现金水平越高,越容易应对可能出现的风险;因此,女性高管更倾向于采用高现金持有水平的决策[19]。许晓芳等以中国A股上市公司为样本,研究发现在政府干预程度高的地区,CEO为女性的公司现金持有水平较高[20]。周泽将等研究发现女性高管会显著增加企业现金持有水平[21]。女性CFO在财务决策中同样会表现出女性高管的特质[22]。Huang等考察了CFO变更前后的公司财务表现,结果发现前后任CFO性别差异会显著影响公司的投融资决策等相关财务决策;相比于男性CFO,女性CFO在相关财务决策中表现得更为谨慎与防范风险[23]。Liu等也得出了相似的结论,利用上市公司的财务数据进行研究,结果表明女性CFO在做相关财务决策时更加谨慎、更加注重防范风险[24]。李小荣等研究发现相比男性CFO,拥有女性CFO的企业现金持有量更高、企业价值更高[13]。基于此,本文提出以下假设:

H1:相比男性CFO,拥有女性CFO的上市公司现金持有水平更高。

年龄不同的管理者,在精力、工作经验、面对风险的态度等方面都会有很大的不同。年轻的CFO急于展现自己的能力,通常在工作中表现过度的自信,敢于挑战高风险[25]。通常CFO年龄越大,越倾向于保守策略,不愿意冒险[26]。Barker等研究发现年老的CEO比年轻的CEO 更加保守和注重风险防范[27]。

此外,年长的CFO对物质条件的需求减少,更加重视自身的名声和社会的认同,社会责任感更强[2829]。因而,年长的CFO在财务领域上具有保守的倾向,不会做出高风险的决策。现金是流动性最好的资产,大量证据表明,持有较多的现金,可以降低公司财务风险。另外,年长的CFO 任期会比较短,出于自身利益的考虑,他们可能更多选择短期投资回报多的战略[30]。因此,我们认为年长的CFO会选择持有较多的现金。鉴于此,本文提出以下假设:

H2:CFO年龄越大,公司现金持有水平越高。

高管受教育程度反映了高管的认知能力、专业技能和决策的视野和高度。CFO教育背景体现在两个方面,学历和相关专业资格认证。Wally等研究发现,有较高教育背景的高管拥有更好的信息分析处理能力,会从长远利益考虑,做出相关管理决策[31]。教育程度高的高管思想更开阔,眼界更高,更喜欢进行创新[32]。他们拥有更高远的理想,能更好地应对复杂多变的环境,有敏锐的商业嗅觉[33]。此外,学历越高的高管思维更灵活,更加自信,喜欢挑战[27]。学历高的CFO更愿意从事投资活动,因此可能会持有更多现金避免错失投资机会。Graham等研究发现拥有高学历的CFO更可能在工作中充分运用他们的知识和技能,如资产定价模型、资本预算方法等[35]。企业流动资金管理,是一项专业性很强的财务管理活动。

相关专业资格认证一定程度反映了 CFO 的财务专业知识技能。取得注册会计师、经济师等资格认证,必须参加专业知识考试、拥有丰富的工作经验。凡是取得相关专业资格的CFO,基本都具备深厚的专业知识和专业技能。因此,拥有会计师、注册会计师、经济师等专业资格的CFO能够做出更高质量的决策,对于资本市场认识更深、善于识别并抓住好的投资机会。Aier等研究发现CFO 的财务专业能力越强,做出的财务决策质量越高[36]。因此具有相关专业资质的CFO,为了抓住好的投资机会,可能会选择持有较多现金。基于此,本文提出以下假設:

H3a:CFO学历越高,公司现金持有水平越高。

H3b:具有专业资格认证的CFO公司现金持有水平高。

根据理性经济人假设,CFO在做出管理决策时,不仅会受自身经历、知识水平、工作经验的影响,还会受自身利益驱动。高管股权激励特征有利于管理层努力经营,提高企业业绩,同时也会注重防范风险。Jesen等研究指出,股权激励能够提高管理层应对风险的积极性;持有公司股份的高管会更注重风险的防范,从而避免企业发生损失[37]。Armstrong等发现,高管股权激励能够减少公司的会计违规行为[38]。韩丹等采用对比研究的方法,研究发现高管持股比例越高,公司出现财务造假的可能越小;当CFO持有公司股份时,会担心企业发生损失从而导致自身利益受损,因此会选择持有更多现金防范风险[39]。另外,Hall等指出,高管股权激励机制可能成为高管谋取私利的途径[40]。管理者持股会加剧管理者壕沟效应,管理者持有更多的现金, 能在更大程度上避免外部投资约束, 从而使自己的利益得到满足[2]。基于此,本文提出以下假设:

H4:CFO持有股份的公司,现金持有量更高。

二、数据选取和研究设计

(一)样本选取和数据来源

本文选取2006~2014年沪深两市A股上市公司为研究样本,并按照以下原则对原始样本进行筛选:第一,剔除金融、保险行业的上市公司,因为金融、保险类公司的特殊性对现金持有影响较大。第二,剔除ST、*ST及退市的上市公司。第三,剔除重要数据缺失的样本。经过上述剔除筛选,得到13 374个观测值。为了消除极端值的影响,对连续变量子1%和99%分位进行Wnsorize缩尾处理。

本文采用的市场化指数来自于樊纲等编制《中国市场化指数——各地区市场化相对进程2011年报告》[41]。因樊纲等的数据截止到2009年,由于各地区市场化水平发展速度比较稳定,因此本文2010~2014年市场化指数根据2010年之前的数据利用插值法推算得到。如果地区市场化指数低于中位数,则认定这个地区为市场化低水平地区,否则认定为市场化高水平地区。本文其他数据来源于CSMAR数据库或手工整理得到的。

(二)變量设计

1.现金持有量

本文采用(货币资金+短期投资)/总资产[42]来表示现金持有量。另外我们还根据Tong的方法[43],用现金及现金等价物/总资产表示现金持有量来做进一步的稳健性测试。

2.CFO特征

CFO包括公司的首席财务官、财务总监、财务负责人、财务经理及总会计师。本文选取的CFO特征有性别、年龄、学历、专业资格认证以及持股。其中,专业资格采用虚拟变量来衡量,具有是会计师、注册会计师、经济师等资格的为1,否则为0。CFO持股变量中,若CFO持有公司股份为1,否则为0。

3.控制变量

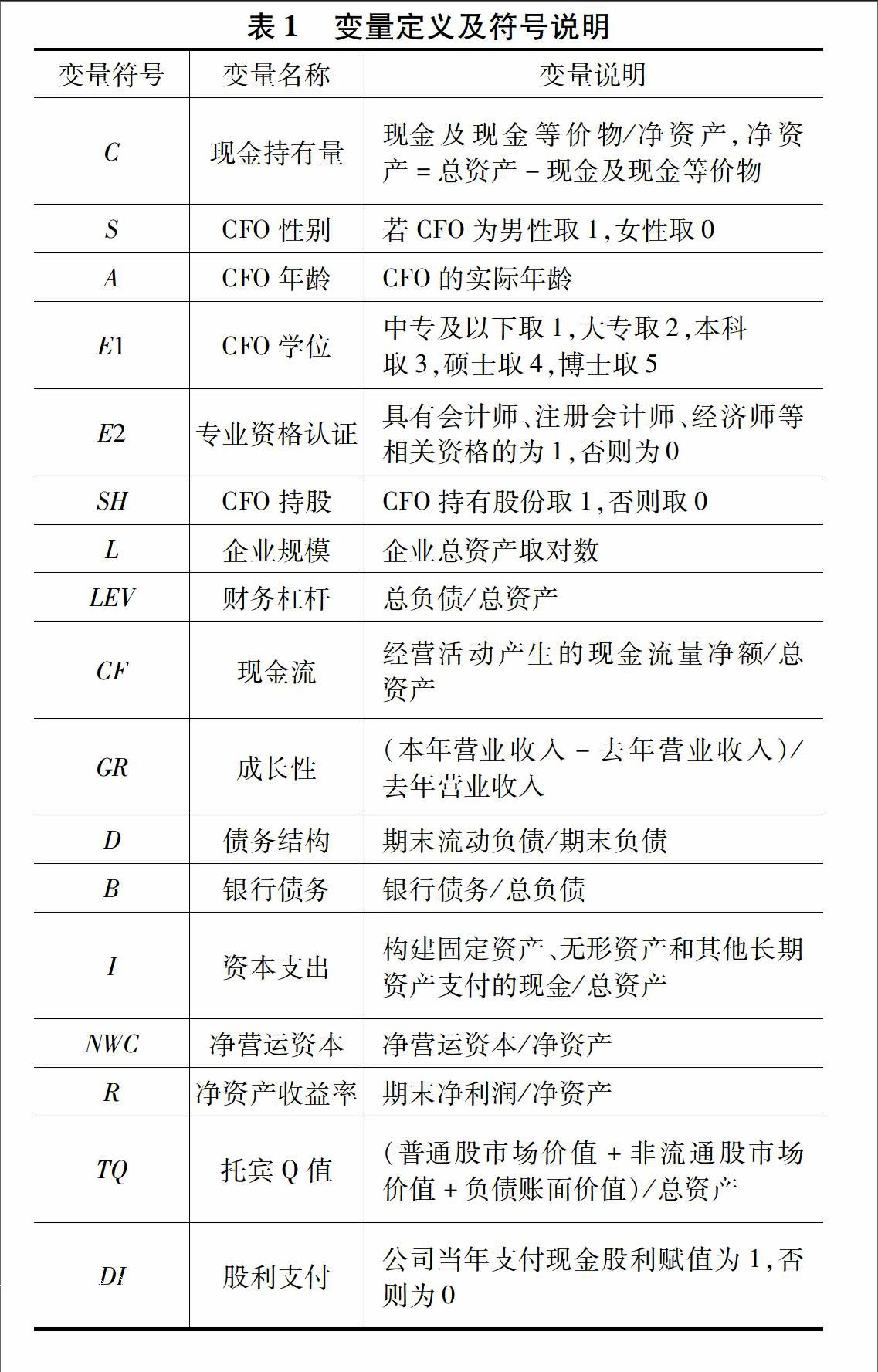

参照以往有关现金持有量相关的研究,本文选用了企业规模、债务结构、银行债务、财务杠杆、净现金流、成长性、净营运资本、资本支出、托宾Q值、净资产盈利率及股利支付作为控制变量。表1是变量定义及符号说明。企业规模越大的企业面临的融资约束越小,不易面临财务困境[44]。因此,规模越大的企业,往往持有的现金较少。Ferreira等研究发现,企业财务杠杆与流动资产成本具有显著正相关关系[45]。因此财务杠杆越高,企业现金持有量越多。成长性越好的企业,为了防止因现金不足而错失好的投资项目,现金持有量会越高[6],净营运资本越多的企业,现金持有水平会越低。因为净营运资本可以以较低的成本变现,可以当作现金的替代物[46]。支付现金股利的公司,现金持有量会比较高,以避免支付股利时发生现金短缺[46]。此外根据以往研究,净现金流、债务结构、托宾Q值、资本支出、净资产盈利率都对现金持有量有一定影响[4346]。

(三)实证模型

借鉴Opler等对现金持有量影响因素研究的实证模型[6],构建模型验证CFO特征与现金持有量之间的关系。构建的模型如下:

C=α0+α1S+α2A+α3

E1+α4E2+α5SH+α6L+

α7LEV+α8CF+α9GR+α10D+

α11B+α12I+

α13NWC+α14R+

α15TQ+α16DI+ε

(1)

为进一步研究市场化水平对CFO特征与现金持有量之间关系的调节作用,本文引入市场化进程变量,对模型(1)进行分组回归检验。

三、实证结果与分析

(一)描述性统计

表2为主要变量的描述性统计结果。从表2可以看出,现金持有量C均值为0.191 8,标准差为0.146 6,说明现金占上市公司净资产的比重平均值为19.18%,不同上市公司差异较大。性别S的均值为 0.713 2,中位数为1,说明上市公司CFO中约70%为男性。年龄A的均值为44.192 2, 25%分位和75%分位分别是39岁和48岁,说明上市公司CFO年龄集中在44岁上下。学历E1均值为 3.180 9,25%分位数为3,说明中国上市公司CFO有一半以上具有本科以上学历。专业资格E2的均值为0.364 2,75%分位数为1,说明约有1/4的CFO取得了注册会计师、会计师和经济师等资格认证。CFO持股SH均值为0.233 7,说明拥有股份的CFO比较少。

(二)相关性分析

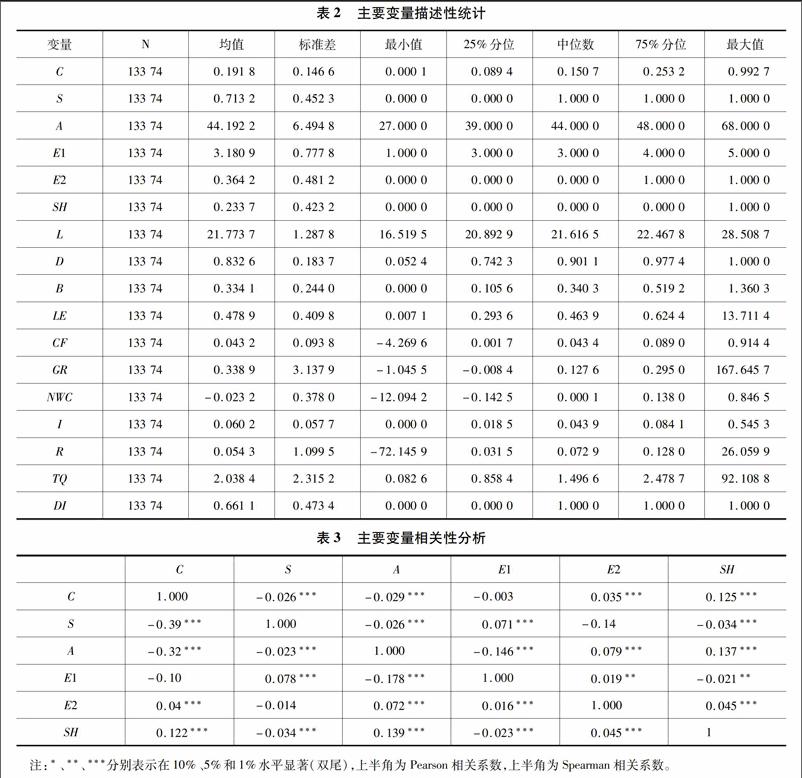

表3报告了主要变量的相关性分析结果。从表3可以看到,第一,现金持有量C和性别S的Pearson和Spearman相关系数均在1%水平上显著负相关,说明CFO为男性的上市公司现金持有量比CFO为女性的公司要少,初步证实了假设1。第二,CFO年龄A和现金持有量在1%水平显著负相关,与假设H2方向相反,需进行进一步分析。第三,现金持有量C和CFO学历E1相关性不显著。现金持有量和CFO专业资格认证显著正相关,即拥有专业资格认证的CFO所在公司现金持有量较高。第四,CFO持股SH与现金持有量C在1%水平显著正相关。此外,大部分变量相关系数都小于0.3,VIF值小于10,表明不存在多重共线性,可以进行回归分析。

(三)回归结果分析

首先检验CFO 特征与现金持有量之间的相关

关系,在此基础上,引入市场化进程变量,进一步检验在不同市场化水平下二者之间关系的差异。

1.CFO特征与现金持有量的关系

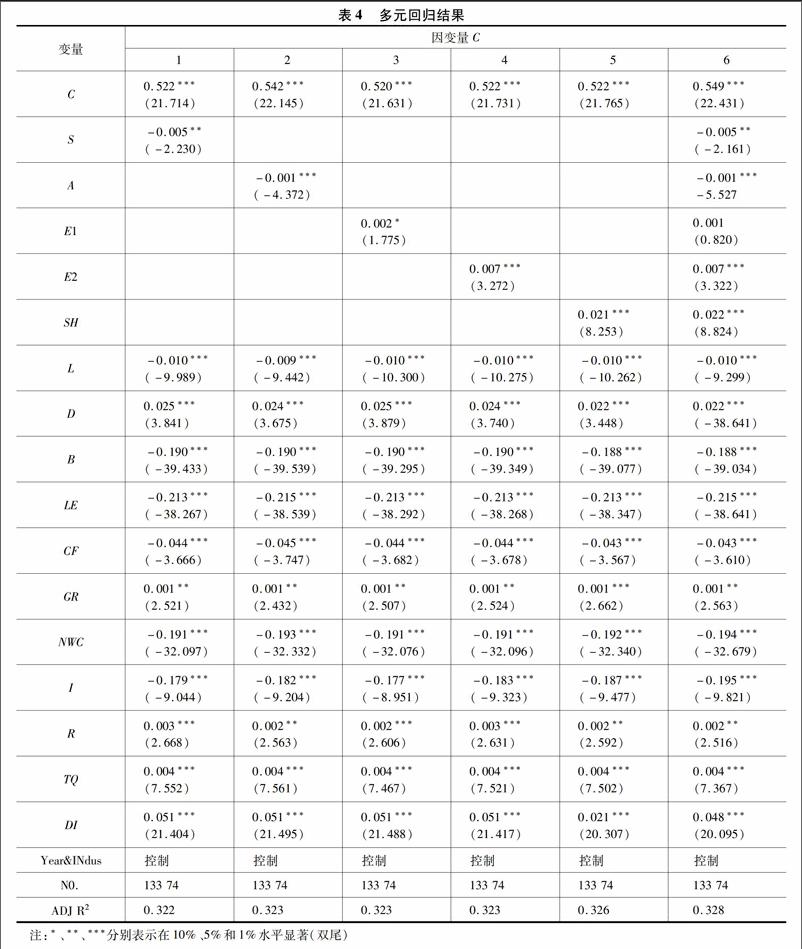

先分别将CFO性别、年龄、学历、专业资格认证、持股等解释变量依次加入到模型(1)中,然后将所有解释变量加入模型进行整体回归。表4中1~5列为单独回归结果,第6列为整体回归结果。

从表4中第1列可以看出,CFO性别S与现金持有量C在5%的水平上显著负相关(系数=-0.005,T值=-2.230),说明相比CFO为女性的公司,男性CFO的上市公司现金持有量较少。这可能是因为,在中国上市公司中,女性CFO更为保守、更加注重风险防范,所以她们往往愿意持有更多现金。本文假设1得到了验证。第2列报告了CFO年龄的回归系数在1%的水平上显著为负(系数=-0.001,T值=-4.372),说明中国上市公司CFO年龄越大,现金持有量水平越低。这与我们的假设2方向相反。这可能是因为,年龄大的CFO具有更加丰富的

经验、财务决策能力更强、社会资本更多,不惧怕资金短缺带来的风险,取得外部融资更加容易[13]。年长的CFO有丰富的经验,对收益和风险判断较为准确,投资失败的可能性较小,更愿意把现金投资出去。因此年长的CFO持有更少的现金。从表4可以看出,CFO学历E1与公司现金持有量不具有显著的相关关系,而且相关系数与表3中的相关系数符号相反,因此本文假设H3a得不到验证。我们认为这可能是由于,中国上市公司CFO的学历比较集中,学历为本科和硕士的CFO占到75%以上,因此CFO学历对现金持有量不具有显著影响。第4列报告了CFO的资格认证E2的回归系数在1%的水平上显著为正(系数=0.007,T值=3.272)。这说明具有注册会计师、经济师、会计师等专业资格认证的CFO所在上市公司会持有更多的现金,符合本文假设H3b。第5列表明CFO持股SH与现金持有量在1%的水平上显著正相关(系数=0.021,T值=8.253),说明持有股份的CFO所在上市公司,现金持有量较多。这是由于,CFO持有公司股份时,会担心风险对企業造成损失从而造成自己的损失,因此拥有公司股份的CFO会持有更多现金用来防范风险。第6列报告了CFO特征对上市公司现金持有量影响的整体回归结果,与各个解释变量单独回归结果基本一致。

此外,在控制变量方面,公司资产规模(L)、银行债务(B)、财务杠杆(LE)、净营运资本(N)、资本支出(I)的回归系数均在1%的水平上显著为负;这说明规模越大的企业,现金持有量越少。这与Liu等[47]的研究结论一样。财务杠杆与现金持有量显著负相关,这与Tong[43]的研究结论一致。净营运资本和银行债务越大,现金持有量越小。上市公司债务结构(D)、成长性(GR)、托宾Q值(TQ)、股利支付(DI)与现金持有量(G)显著正相关。公司成长性与现金持有量显著正相关,这是因为公司成长性越高,对资金的需求就越大,因此现金持有量较高。股利支付虚拟变量(DI)与现金持有量正相关,说明支付现金股利的公司比不支付现金股利的公司现金持有量高,这可能因为上市公司要持有更多的现金,用来应对支付股利产生的现金短缺。

2.基于市场化进程的进一步检验

中国各地区的经济发展极不均衡,因此导致各地区市场化水平的显著差异[41]不同的市场化水平给企业带来不同的经营环境,外部环境可能会对企业管理者决策造成一定的影响。一般来说,市场化水平高的地区,法律法规完善、市场相对成熟、信息环境好,企业管理者更有利于做出高质量决策。樊纲等将市场化进程指标体系分位5个方面,“政府与市场的关系”“非国有经济的发展”“产品市场的发育程度”“要素市场的发育程度”以及“市场中介组织和法律制度环境”等[41]。

对于政府的干预,政府可能会选择帮助生产经营困难的企业,以降低企业面临的财务风险和经营风险[11]。比如,企业在资金短缺且融资困难的时候,政府可以直接给予资金上帮助,降低企业财务风险[48],因此政府的干预可以帮助企业降低财务风险,使得企业持有较少的现金。当非国有经济快速发展时,整个市场就会更加活跃,企业会拥有更多的投资机会。公司投资行为必定会对CFO特征与现金持有量的关系产生影响。从要素市场发育程度来说,市场化水平高的地区,外部融资渠道较多,企业面临的融资约束较小,从而企业的现金持有水平会较低。

为检验市场化水平的影响,根据市场化水平的高低,分组检验CFO特征与现金持有量的关系。不同市场化进程下CFO特征与现金持有量回归结果见表5,这里省去了控制变量。从表5可以看到不同市场化水平地区,CFO特征与现金持有量之间存在明显差异。在市场化水平高的地区,CFO性别、年龄、专业资格及持股与现金持有量都具有显著相关关系;而在市场化水平低的地区,只有CFO专业资格和持股与现金持有量具有显著相关关系。另外,在两组样本中,CFO学历与现金持有量相关性均不显著。

无论市场化水平是高还是低,CFO性别、年龄均与现金持有量负相关。但是只在市场化水平高的地区显著负相关。这是因为经济发达地区,经理人市场发展较快,对女性高管的认可度更高,更能吸引女性CFO,女性CFO会更多。因此在市场化水平高的地区CFO性别与现金持有量更显著。在市场化水平高的地区,CFO年龄的系数在市场化水平高的地区显著为负,而在市场化水平低的地区不显著。这可能因为,在市场化水平高的地区,信息环境更好,竞争更激烈,投资机会更多,年长的CFO经验更加丰富、对风险和收益的把握更准确。所以,他们更愿意投资而内部持有现金较少。此外,在两组的回归结果中,CFO专业资格和持股系数都是显著为正,在市场化高的地区,相关系数更大。

(四)稳健性检验

1.内生性检验

在检验CFO特征对公司现金持有量的影响时,由于公司可能会根据自身发展来选择年龄、学历合适的CFO,CFO特征可能具有一定内生性。为缓解内生性问题,我们采用未来一期的被解释变量,重复上文的研究,回归结果见表6。结果表明,性别S(系数=-0.002,T值=-0.626)和年龄A(系数=-0.001,T值=-3.200)与未来一期现金持有量负相关。E2(系数=0.005,T值=2.075)和SH(系数=0.015,T值=5.541)与未来一期现金持有量分别在5%和1%水平显著正相关。虽然S的回归系数不显著,但是结论基本和上文一致,说明本文研究结果是稳健的。控制变量回归结果与上文类似,为节省篇幅省去了回归结果。

2.进一步稳健性检验

为进一步检验本文结论的可靠性,将被解释变量用其他指标替换来进一步稳健性检验。若采用现金及现金等价物/总资产来表示现金持有量[42],

重复上文的研究,回归结果见表7。结果表明CFO性别和年龄分别在5%和1%水平上与现金持有量显著负相关。CFO专业资格认证和持股分别在10%和1%的水平上显著正相关。这与前文结论基本一致,控制变量也与前文的回归结果类似,限于篇幅省略了控制变量回归结果。

四、结语

以中国2006~2014年沪深两市A股上市公司的數据为样本,从CFO的性别、年龄、学历、专业资格认证等背景特征和股权激励特征与上市公司现金持有量的关系进行了实证检验,并检验了在不同市场化水平下CFO特征与现金持有量关系的差异。研究结果表明:女性CFO所在的上市公司现金持有量要低于男性CFO的上市公司;CFO年龄与上市公司现金持有量显著负相关,CFO的年龄越大,企业现金持有量越小;CFO相关专业资格认证与现金持有量显著正相关,表明若CFO具有会计师、注册会计师、经济师等专业资格,企业现金持有量更多;CFO持股与现金持有量显著正相关,如果CFO持有股份,上市公司现金持有水平会更高。CFO学历与现金持有量没有显著影响。进一步将样本根据市场化水平分组研究发现,在不同市场化水平下,CFO特征与现金持有量关系有明显差异。在市场化高的地区,CFO性别、年龄、专业资格认证和持股均对现金持有水平有显著影响。在市场化低的地区,只有CFO专业资格认证和持股对现金持有量有显著影响,而且相关系数都比市场化水平高的地区CFO特征的相关系数小,表明市场化进程对CFO特征和现金持有量之间的关系具有调节作用。本文的研究不仅丰富了现金持有量影响因素的研究,还有利于加深对CFO特征的认识,探究CFO特征管理效能。

参考文献:

[1][WB]Christopher F B,Caglayan M,Ozkan N,et al.The impact of macroeconomic uncertainty on cash holdings for nonfinancial Firms[J].Social Science Electronic Publishing,2006,15(4):289304.

[2]廖理,肖作平.公司治理影响公司现金持有量吗——来自中国上市公司的经验证据[J].中国工业经济,2009(6):98107.

[3]Pinkowitz L,Williamson R.Does the contribution of corporate cash holdings and dividends to firm value depend on governance[J].Journal of Finance,2006,61(6):27252751.

[4]孙杰.董事会特征、公司治理与企业现金持有水平——来自我国上市公司的经验证据[J].西安财经学院学报,2007,20(3):4449.

[5]杜兴强,路军.董事会计师事务所工作背景与企业现金持有水平——来自中国资本市场的经验证据[J].审计与经济研究,2015,30(4):4049.

[6]Opler T,Pinkowitz L,Stulz R,et al.The determinants and implications of corporate cash holdingslongitudinal evidence from firms[J].Journal of Financial Economics,1999,52(1):346.

[7]Guney Y,Ozkan A,Ozkan N.Additional international evidence on corporate cash holdings[J].Ssrn Electronic Journal,2003.

[8]祝继高,陆正飞.货币政策、企业成长与现金持有水平变化[J].管理世界,2009(3):152158,188.

[9]陆正飞,韩非池.宏观经济政策如何影响公司现金持有的经济效应?——基于产品市场和资本市场两重角度的研究[J].管理世界,2013(6):4360.

[10]Bertrand M, Schoar A.Managing with style:the effect of managers on firm polices[J].Quarterly Jounal of Economics,2003,118(4):11691208.

[11]曾三云,刘文军,龙君.制度环境、CEO背景特征与现金持有量[J].山西财经大学学报,2015,37(4):5766.

[12]Ge W L,Matsumoto D,Zhang J L.Do CFOs have style? An empirical investigation of the effect of individual CFOs on accounting practices[J].Contemporary Accounting Research,2011,28(4):11411179.

[13]李小荣,刘行,傅代国.女性CFO与资金配置[J].经济管理,2013(12):100110.

[14]朱大鹏,孙兰兰.CFO背景特征、高管激励与营运资金管理绩效[J].会计之友,2015(5):2327.

[15]Hambrick D C,Mason P A.Upper echelons: the organization as a reflection of its top managers[J].Academy of Management Review,1984,9(2):193206.

[16]Croson R,Gneezy U.Gender differences in preferences[J].Journal of Economic Literature,2009,47(2):448474.

[17]Martin A D,Williams M A.CEO gender: effects on valuation and risk[J].Quarterly Journal of Finance & Accounting,2009,48(3):2340.

[18]Peng W Q,Wei K C.Women executives and corporate investment:evidence from the S&P 1500[D].Hong Kong:Hong Kong University of Science and Technology,2007.

[19]Francis B,Hasan I,Park J C,et al.Gender differences in financial reporting decision making: evidence from accounting conservatism[J].Contemporary Accounting Research,2009,32(3):12851318.

[20]許晓芳,方略.CEO 性别会影响公司现金持有行为吗?[J].山西财经大学学报,2013,35(11):7785.

[21]周泽将,修宗峰.女性高管、宏观经济环境与现金持有[J].经济经纬,2015(4):121125.

[22]周泽将,刘文惠,刘中燕.女性高管对公司财务行为与公司价值的影响研究述评[J].外国经济与管理,2012(2):7380.

[23]Huang J,Kisgen D J.Gender and corporate finance: are male executives overconfident relative to female executives?[J].Journal of Financial Economics,2012,108(3):822839.

[24]Liu Y,Wei Z,Xie F.CFO gender and earnings management: evidence from China[J].Review of Quantitative Finance & Accounting,2016,46(4):881905.

[25]Prendergast C,Stole L.Impetuous youngsters and jaded oldtimers: acquiring a reputation for learning[J].Journal of Political Economy,1996,104(6):11051134.

[26]Wiersema M F,Bantel K A.Top management team demography and corporate strategic change [J].The Academy of Management Journal,1992,35(1):91121.

[27]Barker V L,Mueller G C.CEO characteristics and firm R&D spending [J].Management Science,2002,48(6):782801.

[28]Maslow A H.A theory of human motivation[M].Martino Fine Books,2013.

[29]Forte A.Antecedents of managers moral reasoning[J].Journal of Business Ethics,2004,51(4):315347.

[30]Mcclelland P L,OBrien J P.Transaction cost economics and corporate governance: the case of CEO age and financial stake[J].Managerial & Decision Economics,2011,32(3):141158.

[31]Wally S,Baum J.Personal and structural determinants of the pace of strategic decision making[J].Academy of Management Journal, 1994, 37: 932956.

[32]Becker M H. Sociometric location and innovativeness: reformulation and extension of the diffusion model[J]. American Sociological Review,1970,35(2):267282.

[33]Crano W D,Schroder H M.Complexity of attitude structure and processes of conflict reduction[J].Journal of Personality & Social Psychology,1967,5(1):110114.

[35]Graham J,Harvey C.How do CFOs make capital budgeting and capital structure decisions?[J].Journal of Applied Corporate Finance,2002,15(1):823.

[36]Aier J K,Comprix J,Gunlock M T,et al.The financial expertise of CFOs and accounting restatement[J].Accounting Horizons,2005,19(3):123135.

[37]Jensen M C,Meckling W H.Theory of the firm: managerial behavior,agency costs and ownership structure [J].Journal of Financial Economics,1976,3(4):305360.

[38]Armstrong C S,Jagolinzer A D,Lareker D F.Chief executive officer equity Incentives and accounting irregularities[J].Journal of Accounting Research,2010,48(2):225271.

[39]韩丹,闵亮,陈婷.管理层股权激励与上市公司会计造假相关性的实证检验[J].统计与决策,2007(18):6972.

[40]Hall B J,Murphy K J.Stock options for undiversified executives[J].Journal of Accounting and Economics,2002,33(1) : 342.

[41]樊綱,王小鲁,朱恒鹏.中国市场化指数——各地区市场化相对进程2011年报告[M].北京:经济科学出版社,2011.

[42]江龙,刘笑松.经济周期波动与上市公司现金持有行为研究[J].会计研究,2011(9):4046.

[43]Tong Z. CEO risk incentives and corporate cash holdings[J].Journal of Business Finance & Accounting,2010,37(9/10) : 12481280.

[44]Titman S,Wessels R.The determinants of capital structure choice[J].The Journal of Finance,1988,43(1):119.

[45]Ferreira M A,Vilela A S.Why do firms hold cash? Evidence from EMU countries[J].European Financial Management,2004,10(2):295319.

[46]杨兴全,孙杰.企业现金持有量影响因素的实证研究——来自我国上市公司的经验证据[J].南开管理评论,2007,10(6):4754.

[47]Liu Y,Mauer D C.Corporate cash holdings and CEO compensation incentives[J].Journal of Financial Economics,2011,102(1):183198.

[48]徐浩萍,吕长江.政府角色、所有权性质与权益资本成本[J].会计研究,2007(6):6167.