金融发展水平、资本结构与企业风险承担

——基于制造业上市公司的实证研究

暨南大学经济学院 黄桑叶

金融发展水平、资本结构与企业风险承担

——基于制造业上市公司的实证研究

暨南大学经济学院 黄桑叶

本文以2004-2015年沪深A股的541家制造业上市企业为样本,研究了资本结构、金融发展水平与企业风险承担的关系。研究结果表明:资产负债率与企业风险承担正相关,金融发展水平与企业风险承担正相关,但在对企业风险承担促进作用方面,资产负债率与金融发展水平存在替代关系。

企业风险承担 资本结构 金融发展水平 制造业

一、引言

企业风险承担是指在企业在投资决策中主动选择高风险高净现值的项目(Amihud和lev,1981),虽然这种行为会加重企业破产风险,但是企业的风险承担是促进企业绩效和成长的重要因素,企业风险承担不仅能够提高公司的短期投资效率,还能够提高长期投资效率(石大林,2015)。此外,风险承担可以促进技术进步,加快社会的资本积累,使社会生产率维持在较高水平(Acemoglu和Zilibotti,1997)。早期的风险承担研究主要是针对银行,金融危机过后,越来越多的学者将风险承担的研究视角由银行转向一般企业,主要围绕企业风险承担影响因素和经济后果两个方面展开,而关于影响因素的研究主要为企业规模、成长性等企业特征和管理层代理问题(苏坤,2015)。

资本结构反映的是公司资本中股权资本与债务资本的比例。王倩(2007)以商业银行为研究对象,其结果表明银行的资本结构与风险承担正相关,另一方面,Paligorova(2010)认为负债的约束机制影响企业的风险承担水平,债务约束性强的环境下企业的风险承担水平越低。国内学者徐向艺和李鑫(2008)研究认为上市企业短期负债水平越高,企业过度投资越少,风险承担越小。江伟(2011)以2000-2006年的上市公司样本考察我国银行贷款的控制效应,其研究表明我国银行贷款对上市公司的过度投资行为具有控制效应,但是对于国有上市公司控制效应并不随着金融发展水平的提升而加强,而对于民营上市公司金融发展对控制效应会有促进作用。赵卿(2012)通过研究金融发展、融资性负债与过度投资的关系表明金融发展水平越高,融资性负债对上市公司过度投资的约束作用越明显,尤其对于国有上市公司,金融发展的这种影响更大。

综上所述,资本结构作为影响企业风险承担的微观因素,其对企业风险承担是促进作用还是约束作用,学者们的观点并不一致,中国金融发展水平存在较大的地区差异(沈洪波等,2010),在不同的金融发展水平下企业的资本结构也会存在差异性,资本结构对企业风险承担的影响也会不同。基于此,本文以制造业企业为样本,试图研究制造业行业金融发展水平、资本结构和企业风险承担的互动关系。

本文其他部分安排如下:第二部分为理论分析与研究假设;第三部分介绍本文的样本、数据和研究设计;第四部分对本文的假设进行实证检验和分析;第五进行稳健性检验;最后得出结论。

二、理论分析与研究假设

(一)资本结构与企业风险承担 江伟和沈艺峰(2005)认为企业风险承担会随着长期负债比率的提高而提高,因为长期负债比率高会引发更多的过度投资。石大林(2015)采用动态面板System GMM估计方法研究资本结构、市场化进程和风险承担的关系,其结果表明资产负债率与公司风险承担正相关。一般来说,股权资本投资者的回报率会随着企业盈利增加而提升,而债权投资者只是获取不随企业经营绩效变化的固定利息,因此在公司负债率较高的情况下,股东有很强的激励提高企业风险承担,如果投资成功,股东就可以获得风险收益,如果失败,大部分的损失由债券人承担。因此,提出本文的第一个假设:

H1:资本结构与企业风险承担呈正相关关系

(二)金融发展水平、资本结构与风险承担 我国公司的融资性负债主要来源于商业银行的短长期借款,并且主要是依靠公司所在地全国性商业银行的当地营业机构或当地区域性商业银行(谢德仁等,2009),这就使得负债作为一种公司治理机制(Harvey and Shrieves,2001)的发挥效果会受到公司所在地区的金融生态环境的影响。朱磊和潘爱玲(2009)以2001-2006年333家中国制造业上市公司为样本研究负债融资和企业非效率投资行为的关系,其结果表明:中国制造业上市公司的负债融资不能抑制企业的非效率投资行为,其原因在于债务的“硬约束”功能没有发挥。金融发展水平越高的地区,银行业的竞争相对更大,银行经营独立性更强,较少受到政府干预等非利益最大化因素的干扰,其贷款决策的收益和成本由其自身承担,因而银行更有动力在事前事中事后加强对企业贷款的监督、控制,从而使得企业减少高风险投资行为。此外金融发展水平较高的地区往往趋向于宽松的货币政策,此时企业从商业银行可以获得更多贷款,同时贷款利息也会相应下浮(李宝庆和王婉芬,2014)。当融资成本较低时,企业负债压力相对较小,企业需要从高风险项目中获得高收益的压力就会减少,因此企业就会减少高风险项目的投资。基于以上原因,提出本文的第二个假设:

H2:金融发展水平和资产负债率间存在替代关系。金融发展水平越高,资本结构对企业风险承担的正向性影响减小

三、研究设计

(一)样本选取与数据来源 本文以中国制造业2004-2015年的上市公司作为样本,所选公司需满足以下条件:(1)在2004年1月1号之前已经公开上市;(2)处于正常上市状态,即非ST、PT类公司;(3)所选样本必须保证12年全部可得。经过以上筛选,最终以541家制造业上市公司作为样本,一共6492个样本观察值。为了排除异常值的可能影响,使用Winsor方法对变量进行了在1%水平上的极端值处理。本文的数据来源是万德数据库,使用的软件是stata12.0。

(二)变量定义

(1)被解释变量。本文的被解释变量是企业风险承担。王箐华和茅宁(2015)总结现有文献,将企业风险承担的衡量方法大致分为了四类,分别是业绩表现、政策行为、生存状况和态度,并比较了4类指标的优缺点。鉴于企业选择风险性较高的投资项目会导致企业盈利较大的波动性,本文选择被学者广泛使用的企业盈利波动性衡量企业风险承担,并借鉴Boubakri等(2012)的研究,采用每一段时间内企业净资产收益率(ROE)的滚动标准差衡量公司风险承担,用符号Risk1表示。以下是Risk1的计算方法:

在这里i代表企业,t代表年度,K代表制造业行业的第K家企业。表达式(1)中的Ni代表制造业行业企业的总数,本文Ni为541家,AdjROEi,t即为企业每一年的ROE减去对应年份的制造业ROE平均值。表达式(2)中的T代表观测时间段,本文T=3。

此外,出于稳健性考虑,本文还将用表达式(3)的Risk2来衡量企业风险承担,其中的Max(AdjROEi,t)、Adj(ROEi,t)分别表示每一个观测时间段(T=3)内AdjROEi,t的最大值和最小值。

(2)解释变量。本文的解释变量是资本结构、金融发展水平和资本结构与金融发展水平的交叉项。(1)资本结构用Lev表示,用资产负债率来衡量,即负债总额/资产总额。(2)金融发展水平用Fdl表示。Goldsmith(1969)认为金融发展不仅表现在金融资产与机构的增多上,还表现为金融结构的优化,金融结构包括金融机构形成方式和性质、金融资产和实物资产的比例等8个指标,同时Goldsmith提出用金融相关比率(FIR)即全部金融资产与全部实物资产即国民财富价值之比来衡量金融发展的程度。本文借鉴Goldsmith的金融相关比率并参照沈洪波等(2010),采用“各地区当年金融机构贷款余额”与“各地区当年GDP”之比代表金融发展水平。(3)资本结构和金融发展水平的交叉项采用Fdl*Lev表示。在不同的金融发展水平下资本结构对企业风险承担作用强度很可能不同。这两个解释变量的交叉项,用来研究在对企业风险承担作用上,金融发展水平和企业的资本结构是存在替代关系还是互补关系。

(3)控制变量。本文的控制变量一共有6个,分别是股权集中度、企业自由现金流比率、企业规模、企业成长能力以、企业的所有权性质以及时间虚拟变量。(1)股权集中度用Lsh表示,用第一大股东的持股比例衡量。Nguyen(2010)研究日本公司的结果表明股权集中度通过影响公司的治理结构从而提升企业的风险承担,并且企业有更好的业绩表现。(2)企业自由现金流比率用Rfc表示,用自由现金流/企业总资产来衡量。Richardson(2006)得出与代理成本理论一致的结论,认为企业自由现金流越大,企业越容易产生过度投资,良好的公司治理可以减少过度投资行为。(3)企业规模用Size表示,用公司总资产的对数来衡量。不同规模的企业获取资源和实现投资机会的能力不同,较大的公司受到的融资约束较少,更有可能投资高风险的项目。(4)企业的成长能力用Gta表示,用总资产增长率(本年总资产增长额/年初资产总额)衡量。高成长的公司投资机会较多,更有可能投入大量的资源以换取未来的高回报,从而使得公司的风险承担水平也较高(石大林,2015)。(5)企业的所有权性质用State表示。若企业的实际控制人为政府,则认为是国有企业性质,Stata取值为0,否则State取值为1。李文贵等(2012)以沪深A股非金融类上市公司1998—2011年的数据作为研究样本,检验结果发现国有企业风险承担水平更低。(6)时间虚拟变量用Year表示,按年设置,一共11个年度虚拟变量。

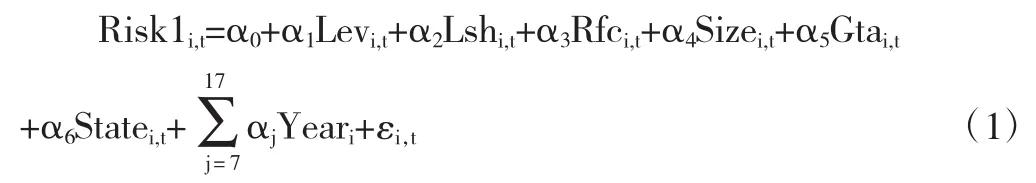

(三)模型构建 为了检验假设1即资本结构与企业风险承担呈正相关关系,本文将待检验的模型设为:

为了检验假设2即金融发展水平和资产负债率间存在替代关系,金融发展水平越高,资本结构对企业风险承担的正向性影响减小。本文参考赵卿(2012)的做法引入资本结构和金融发展水平的交叉项作为解释变量之一,因此将待检验的模型设定为:

四、实证分析

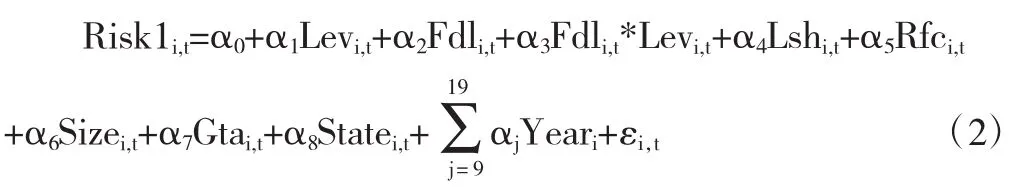

(一)描述性统计 从表1中可以看到:(1)制造业企业风险承担、资产负债率在企业间存在较大的差异。此外通过分年的描述性统计发现,企业风险承担水平的均值呈先上升后下降的趋势,而资产负债率呈不规则变化;(2)金融发展水平最大值为2.585,最小值为0.537,说明金融发展水平在省际间或者各年间存在较大的差异。另外,通过分省的描述性统计表明我国金融发展水平存在地区性差异,北京、上海、浙江等地金融发展水平较高,内蒙等地金融发展水平较低,同时通过对全国金融发展水平考察发现在2004-2015年间我国金融发展水平整体上呈先下降后上升,这与分年的企业风险承担趋势正好相反,表明金融发展水平有助于降低企业的风险承担。

表1 变量的描述性统计

(二)相关性分析 表2列出了主要变量的Pearson相关系数矩阵。各变量相关系数中最大值(绝对值)为0.316,表明变量之间不存在严重的多重共线性。此外,表中的数据显示资产负债率(Lev)与企业风险承担(Risk1)正相关,与假设1一致。

表2 Pearson相关系数矩阵

(三)回归分析

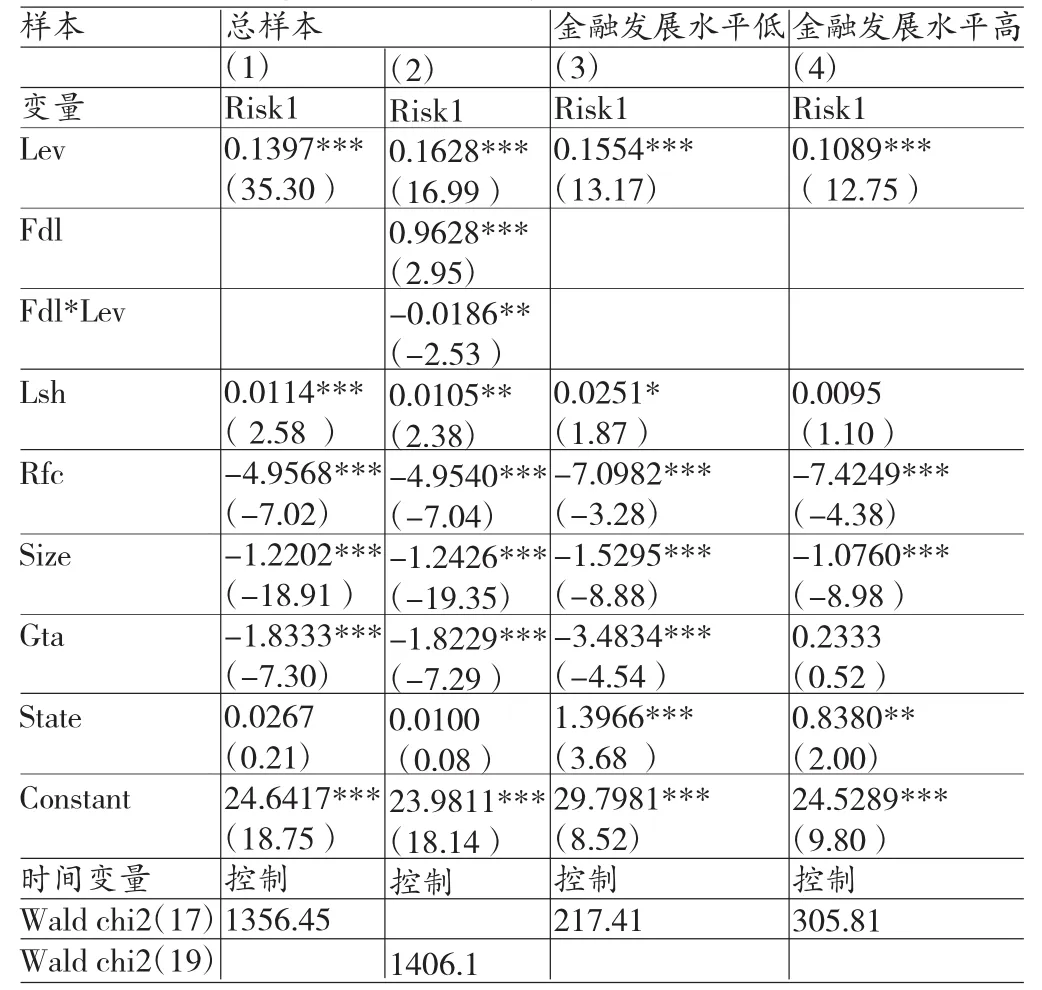

(1)资本结构与企业风险承担的关系。表3的(1)列表示以资本结构为解释变量进行的回归,结果发现资本结构(Lev)的系数为0.1397,在1%的水平上显著为正,表明制造业资本结构与企业风险承担正相关,即资产负债率高的企业越有可能投资高风险高回报的项目,风险承担越大,假设1成立。股权集中度(Lsh)在1%的水平上显著为正,与Nguyen(2010)的研究一致。自由现金流比率(Rfc)、企业规模、企业的成长能力在1%的水平上显著为负,这与石大林(2015)的研究发现不同。

(2)金融发展水平、资本结构与企业风险承担的关系。表3的(2)表示以资本结构、金融发展水平以及金融发展水平与资本结构的交叉项为解释变量,结果表明,资本结构(Lev)的系数为0.1628,在1%的水平上显著为正,与模型(1)的结果一致,说明在考虑了金融发展水平差异的资本结构仍对企业风险承担具有正向的推动作用。金融发展水平(Fdl)的系数为0.9628,在1%的水平上显著为正,表明金融水平越高,企业风险承担越大,但是金融发展与资本结构的交叉项(Fdl*Lev)为-0.0186,在5%的水平上显著为负,说明金融发展与资本结构在促进企业风险承担的作用上存在替代关系,即金融发展水平越高,资本结构对企业风险承担的正向性影响减小,假设2成立。那么当企业所处的外界环境金融发展水平高时,金融发展对企业风险承担的促进作用大,还是金融发展与资本结构在促进企业风险承担过程中的替代作用更大?因此,本文将样本企业按其所在地区金融发展水平的不同分为高、中、低金融发展水平的企业。企业所在地区当年金融发展水平减去当年所有地区金融发展水平平均值,若差额高于或等于0.3即为高金融发展水平,若差额低于或等于-0.3即为低金融发展水平组,否则为中等金融发展水平组,本文取高金融发展水平组和低金融发展水平组进行对比。由于各个地区的金融发展水平不是固定不变的,因此每一年高金融发展水平组与低金融发展水平组中的企业会有所变动,从而形成非平衡面板数据。本文利用Stata12.0将非平衡面板数据转换为平衡面板数据后再进行实证分析得到表3的(3)、(4)列。金融发展水平低组资本结构(Lev)的系数为0.1554,金融发展水平高资本结构(Lev)的系数为0.1089,二者均在1%的水平上显著,并且通过t检验表明金融发展水平低的资本结构系数在5%的显著性水平上大于金融发展高的资本结构系数,因此可以得出结论金融发展与资本结构在促进企业风险承担过程中存在替代关系,并且替代作用大于金融发展对企业风险承担的促进作用。

表3 被解释变量为Risk1的实证回归结果

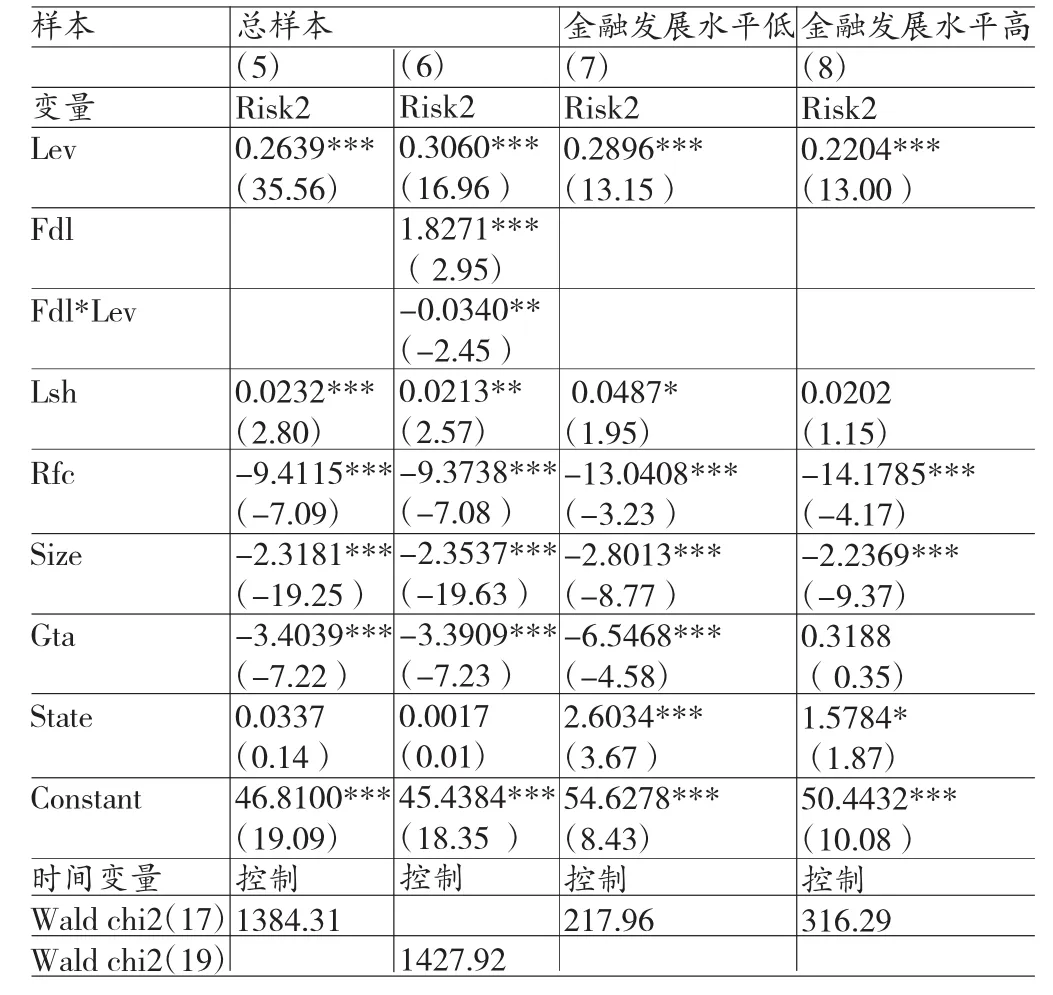

(四)稳健性检验 为了进一步检验模型的稳健性,本文用未经过去中心化处理的Risk2来衡量企业的风险承担,表4即为Risk2为被解释变量的实证检验结果,表4的回归结果与表3具有一致性,表明假设1、假设2成立。

表4 被解释变量为Risk2的实证回归结果

五、结论

本文以2004-2015年541家制造业上市公司为样本研究了金融发展水平、资本结构与企业风险承担间的关系。通过实证研究,本文得出以下结论:(1)资产负债率与企业风险承担正相关,资产负债率越高,企业风险承担水平越高;(2)金融发展水平与企业风险承担正相关,金融发展水平越高,企业风险承担水平越高;(3)在对企业风险承担促进作用方面,金融发展水平与资产负债率间存在替代关系,即金融发展水平较高的地区,资产负债率对企业风险承担行为促进作用强度较小;在金融发展水平低的地区,资产负债率对企业风险承担行为的促进作用强度较大。

[1]石大林:《资本结构、市场化进程与公司风险承担的关系探究》,《金融教学与研究》2015年第3期。

[2]苏坤:《企业风险承担研究述评与未来展望》,《中国软科学》2015年第9期。

[3]王倩、黄艳艳:《商业银行资本结构与风险承担的实证分析》,《济南金融》2007年第10期。

[4]徐向艺、李鑫:《自由现金流、负债融资与企业过度投资——基于中国上市公司的实证研究》,《中国软科学》2008年第7期。

[5]江伟:《金融发展、银行贷款与公司投资》,《金融研究》2011年第4期。

[6]赵卿:《金融发展、债务治理与上市公司过度投资行为》,《南方经济》2012年第11期。

[7]沈洪波、寇红、张川:《金融发展、融资约束与企业投资的实证研究》,《中国工业经济》2010年第6期。

[8]江伟、沈艺峰:《大股东控制、资产替代与债权人保护》,《财经研究》2005年第12期。

[9]谢德仁、陈运森:《金融生态环境、产权性质与负债的治理效应》,《经济研究》2009年第5期。

[10]朱磊、潘爱玲:《负债对企业非效率投资行为影响的实证研究——来自中国制造业上市公司的面板数据》,《经济与管理研究》2009年第2期。

[11]李宝庆、王婉芬:《金融发展差异与货币政策区域效应——以华东六省一市为例》,《统计与信息论坛》2014年第2期。

[12]王箐华、茅宁:《企业风险承担研究述评及展望》,《外国经济与管理》2015年第12期。

[13]李文贵、余明桂:《所有权性质、市场化进程与企业风险承担》,《中国工业经济》2012年第12期。

[14]Boubakri N,Cosset J C,Saffar W.The Role of State and Foreign Owners in Corporate Risk-taking:Evidence from Privatization.Journal of Financial Economics,2012.

[15]Goldsmith R W.Financial Structure and Development. New Haven:Yale University Press,1969.

[16]Nguyen P.Corporate Governance and Risk-Taking: Evidence from Japanese Firms.Pacific-basin Finance Journal, 2010.

[17]Richardson S.Over-investment of Free Cash Flow. Review of Accounting Studies,2006.

[18]Acemoglu D,Zilibotti F.Was Prometheus Unbound by Chance?Risk,Diversification and Growth.Journal of Political Economy,1997.

[19]Paligorova T.Corporate Risk Taking and Ownership Structure.Bank of Canada Working Paper,ISSN 1701-9397, 2010.

[20]Harvey K,ShrievesR E.Executive Compensation Structure and Corporate Governance Choices.Journal of Financial Research,2001.

(编辑 文 博)