融资规模与经济增长协调关系研究:总量与行业结构

周玉琴+张华

摘 要:基于上市公司分行业融资规模与增加值的实证结果表明:融资规模与经济增长之间在总量和行业结构的协调程度较好,但两者趋势未保持一致,说明社会融资规模的统计还需细分到行业层次;其次,各行业结构偏离度有着不同的演变趋势,相比较于行业增加值,金融体系对房地产等行业存在过度资金支持,而对科学研究和技术服务等行业的资金支持严重不足。因此,政府部门应根据偏离度的方向对不同行业制定与之对应的资金扶持政策,以促进资金供给结构改革。

关键词: 融资规模;增加值;协调度;结构偏离度;行业结构

中图分类号:F830 文献标识码: A 文章编号:1003-7217(2017)03-0027-06

一、引 言

金融与经济的关系一直受到学术界的重点关注,就金融发展与经济增长之间关系而言,理论文献资料主要有四种结论,分别为金融发展对经济增长有正向促进作用[1]、实体经济带动了金融发展[2]、金融发展与经济增长是双向因果关系[3]和金融发展与经济增长不相关性[4]。理论界的分歧使得实证研究兴起,众多学者通过选择指标分别反映金融体系与实体经济发展状况,实证研究两者之间的关系。Goldsmith和Gregorio等分别将金融中介资产的价值/GNP和私营部门银行信贷/GDP作为一国的金融发展指标,研究发现其与GDP之间存在同向发展关系,但后者研究表明这种同向关系在拉丁美洲国家并不适用[5,6];Beck等和Apergis等实证结果表明,股票市场的发展对经济增长具有正向促进作用,前者选用交易成本(股票市场换手率)和金融深化(银行对私人贷款/GDP)代表金融发展,后者分别选取两个银行信贷指标与三个股票市场指标代表金融发展与股票市场[7,8];Al-Malkawi等选用货币化比率(M2/GDP)和金融中介比率两个指标探究金融发展与经济增长之间的关系,研究发现两个变量之间存在双向因果关系[9],而Arcand等对跨国数据的研究表明,金融部门的过度膨胀会制约经济增长[10]。

国内学者对我国金融体系与经济增长之间的关系也进行了大量研究。谈儒勇进行线性回归后认为金融中介与经济增长之间相互促进[11];周立和王子明运用金融相关比率(某一时点上现存金额资产总额/国民财富)和金融深化比率(M2/GDP)代表金融发展程度,实证发现我国各地区金融发展与经济增长密切相关[12];王志强和孙刚从我国金融总体发展的效率变化、结构调整和规模扩张三个方面,检验我国经济增长与金融发展之间的因果关系和相关关系,结果表明两者之间存在显著的双向因果关系[13];王晋斌研究结果显示,不同金融控制强度下经济增长与金融发展之间存在不同的关系,在金融控制强的区域,两者之间没有显著的促进作用,而在金融控制弱的区域,两者之间可能表现一种“中性”作用[14];袁云峰和曹旭华研究了我国金融发展与经济增长效率之间的关系,研究发现两者的关系具有明显的时空特征,金融发展并未促进我国技术效率的全面提升[15];杨友才以金融发展水平(各项贷款余额/GDP)作为门槛变量考察了我国金融发展与经济增长的非线性关系[16];李静萍基于“从谁到谁”资金流量表方法估计了我国部门间的资金流量,研究表明金融部门向非金融企业部门提供的金融阻碍了我国非金融企业部门增加值的增长[17]。

以上文献多从金融规模角度考察金融发展与经济增长之间的关系,事实上金融结构也是影响金融发展的重要因素,虽然也有文献从金融结构角度考察[18-21],但多从融资方式结构(内源融资和外源融资、直接融资和间接融资)或金融机构结构(金融中介和金融市场)出发。虽然学术界对金融体系与经济发展之间的关系已经进行了相当深入的研究,但无论是从经验证据还是从理论依据看,金融体系与实体经济之间的关系并未达成一致,这是由于他们在研究角度、研究方法和数据选择等方面存在较大差异。已有文献仅通过选择指标分别代表金融体系与实体经济,并未从金融与实体之间连接渠道(资金)出发研究两者之间的关系。目前学术界在金融体系与实体经济之间的平衡关系关注较少,尤其缺乏定量研究;金融活动主要通过金融系统改善资源在投资者中的分配[22]而对经济增长产生影响[23],这种分配是否有效,金融体系对各行业的资金支持是否与经济增长相匹配,尚未有學者对其进行系统性分析;学者多通过选择单个或多个指标研究金融体系与实体经济之间的相互影响,但在当前金融经济“虚实分离”的背景下[24],金融体系该如何通过资金供给的调整以更好地支持实体经济的发展还有待深入挖掘。

二、融资规模与经济增长总量协调度分析

由于我国只公布了社会融资规模总量,而未细分到各行业,为与后续分析资金在各行业之间的配置合理性一致,本文以上交所和深交所的非金融类上市公司为例,分别对各公司的股权融资、债权融资和总融资以及公司增加值进行分析。企业融资来源主要分为内源性融资和外源性融资,由于内源性融资不是从金融体系融资,而是企业用自身留存收益进行融资,因此本文只考虑外源性融资部分,外源性融资又分为债权融资和股权融资两大类[25]。本文采用公司现金流量表里披露的“吸收权益性投资所收到的现金”来表示股权融资,将“取得借款收到的现金”与“发行债券收到的现金”之和表示债权融资[26]。上市公司在现有会计制度下并未直接披露增加值指标,因此,只能运用公开财务报表数据以及收入法测算增加值,包括劳动者报酬、营业税及附加、期间累计折旧和营业盈余四部分[27],其中,采用公司现金流量表披露的“支付给职工以及为职工支付的现金”表示劳动者报酬,采用利润表披露的“营业税及附加”表示营业税及附加,采用财务指标中的“累计折旧”当年与上年的差额表示期间累计折旧,营业盈余为利润表中披露的“营业利润”与“投资收益”之和,数据来源于CSMAR数据库,数据样本为2001—2015年。

为使指标更简单反映变量间的协调关系,对张晓东和朱德海[28]依据灰色系统理论提出的度量经济与环境的协调度公式①进行少许修改(见式1)以度量融资规模与增加值的协调度(R)。其中,x和y分别为融资规模和增加值的增长速度;当两者增长率同方向变化且两者相等时,协调度指标取得最小值,即R=0,说明两者完全匹配,共同协调发展。当两者增长率反方向变动时,融资规模与生产规模的协调程度要差于同方向变化时,R越接近0,说明两者协调程序越好,反之越差。

将所有上市公司的融资总和作为融资变量,增加值总和代表经济增长。融资规模总量与增加值总量都处于上升趋势,基本趋势保持一致,但增加值总量在金融危机期间(2008年)有小幅度下降,此外,明显发现我国上市公司融资主要来源于债权融资,股权融资相对总融资的占比较小。在公式(1)中的增长速度,运用公式yt-yt-1/yt-1计算以上一期为基期的增加值或融资规模增长速度,其中yt、yt-1分别为第t期、t-1期的增加值或融资规模,以此计算出协调度R。

总体看,股权融资与债权融资两者与增加值之间的协调度趋势并不一致,并且总量之间的协调度的波动性较大。具体而言,非金融危机期间(去除2007—2010年)股权融资总量与增加值总量之间的协调度都大于债权融资总量,间接说明相较于债权融资,2007—2010年间股权融资总量与增加值总量更协调。此外,总融资总量与增加值总量的协调度在2008年和2006年分别达到最大值和最小值,说明金融危机时融资与增加值存在严重的不协调,这是由于2008年的债权融资增长速度较大,使得总融资相对于上一年增长超过30%,但增加值总量却下降9%;除去总融资与增加值增长速度反向的2008年,2005年和2012年总融资与增加值之间的协调度值相对比较高;2013年至今,总融资总量与增加值总量协调度值不断上升,两者之间匹配度越来越差,这是由于股权融资总量与增加值总量之间的高度不协调导致的,因此,现今需对股权融资更多的关注,避免融资量过大,导致资金效率降低。

三、我国融资行业结构与增加值行业结构偏离度和协调系数分析

为反映分行业的融资规模以及相对应的增加值规模,选取各行业上市公司每年的融资规模总和以及增加值总和作为替代指标。按照《证监会行业分类》(2012版)将行业分成18个行业,分别是农林牧渔业(49)、采矿业(80)、制造业(1910)、电力热力燃气及水生产和供应业(97)、建筑业(83)、批发和零售业(173)、交通运输仓储和邮政业(97)、住宿和餐饮业(13)、信息传输软件和信息技术服务业(168)、房地产业(156)、租赁和商务服务业(32)、水利环境和公共设施管理业(33)、科学研究和技术服务业(22)、居民服务修理和其他服务业(0)、教育(1)、卫生和社会工作(5)、文化体育和娱乐业(38)、综合(37)②。此外,截至2015年底,住宿和餐饮业、居民服务修理和其他服务业、教育业、卫生和社会工作的上市公司都低于20个,因此,我们将这几个行业合并成其他服务业,即最后分为15个行业。

(一)我国融资行业结构与增加值行业结构偏离度分析

行业结构合理化指各行业增加值比重与资金在行业间分配的一致性,用结构偏离度衡量行业结构合理化指标,它也是常用的衡量协调关系的指标和分析工具。将结构偏离度定义为各行业融资(融资总额、股权融资和债权融资)所占比重除以各行业增加值所占比重减去1。当结构偏离度为零时,意味着各行业增加值所占比重和各行业融资比重数值相等,即金融体系的资金在各行业间达到最优配置,融资行业结构和增加值行业结构完全匹配。因此,结构偏离度越远离0,融资行业结构与增加值行业结构协调性越差;结构偏离度越接近0,融资行业结构与增加值行业结构匹配越合理。若某行业结构偏离度大于0,即此行业融资所占總融资比重大于增加值所占比重,存在着资金流出的潜力;反之,则存在资金流入的潜力。

从我国总融资行业结构偏离度看,农林牧渔业、制造业、批发和零售业、房地产业,水利环境和公共设施管理业、综合业的总融资结构偏离度始终基本为正值,说明这些行业存在资金流出的潜力,需提高资金运用效率增加产出。其中值得一提的是房地产业自2011年以来,结构偏离度一直处于上升趋势,若其产生的增加值不能提升,应控制对它的资金支持力度;而电力热力燃气及水生产供应业、租赁和商务服务业、科学研究和技术服务业、文化体育和娱乐业、其他服务业存在资金流入的潜力,尤其是科学研究和技术服务业,虽然其偏离度绝对值近几年处于下降趋势,但离平衡状态还是较远。科学研究是创新的主要来源,应对其给予更多的资金支持。其余行业总融资结构偏离度都经历了正负的不断转换,也呈现出不同的趋势。

表1显示是我国股权融资和债权融资行业结构偏离度从中可以看出,各行业的两种融资行业结构偏离度并不保持相同的趋势,有些行业还相差比较远,尤其是建筑业、批发和零售业、科学研究和技术服务业、文化体育和娱乐业、综合的股权融资和债权融资行业结构偏离度的方向都未保持一致。其中科学研究和技术服务业、文化体育和娱乐业所表现的总融资结构不协调,主要是由于债权融资所占比重较低;建筑业、批发和零售业分别是债权融资,股权融资行业结构与增加值行业结构相对更协调;农林牧渔业、制造业、信息传输软件和信息技术服务业、水利环境和公共设施管理业的股权融资和债权融资结构偏离度基本都为正值,两种融资都存在流出潜力;而电力热力燃气及水生产和供应业恰恰相反;其余行业的股权融资和债权融资行业结构偏离度在正负之间不断转换。

(二)我国融资行业结构与增加值行业结构协调系数分析

结构偏离度仅可反映出各行业各自的融资行业结构协调情况,为从整体上更加直观地考察我国的结构协调程度,以及反映两种结构之间的相似程度,本文引入“协调系数”指标。根据联合国工业发展组织在1989年为衡量不同地区产业结构相似程度提出的产业结构相似计算公式③,本文通过改变变量的定义,可以衡量某个时间的融资行业结构与增加值行业结构的相似程度,即融资行业结构与增加值行业结构协调系数C(0≤C≤1),具体计算公式为式(2)。其中,Ij为第j行业融资所占总融资比重,Ej为第j行业增加值所占比重。C越接近1,表明融资行业结构与增加值行业结构协调程度越好,二者之间越均衡。

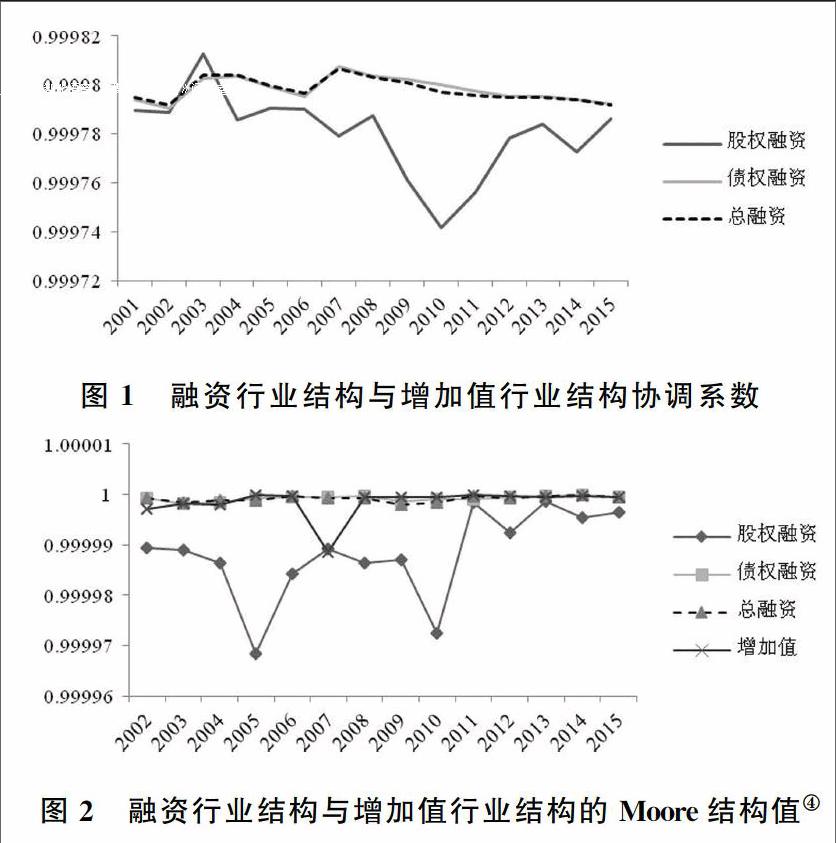

根据式(2)分别计算出总融资、债权融资和股权融资行业结构与增加值行业结构协调系数(图1)。结果表明,总体上三者的协调系数都大于0.99,说明融资行业结构与增加值行业结构协调程度较好。其中债权融资行业结构与增加值行业结构的协调程度好于股权融资行业结构,可以通过进一步优化股权融资行业结构使得总融资在各行业中的配置更合理。值得一提的是,2008年以来,虽然股权融资行业结构协调系数有所上升,但债权融资和总融资行业结构的协调系数一直处于下降趋势,说明总融资行业结构与增加值行业结构之间的协调关系处于恶化状态,金融体系资金在实体经济的配置变得越来越不合理。为避免其继续恶化,应加强对债权融资行业结构的监管。

四、我國融资行业结构滞后增加值行业结构调整的时间测度

由于融资行业结构与增加值行业结构的互动演变是一个动态调整过程,融资行业结构的优化带动增加值行业结构的优化升级,增加值行业结构的调整也会反过来影响融资行业结构的优化。但偏离度和协调系数指标仅对一个国家结构协调程度的比较静态分析,因此,引用Moore结构值、时间平移方法以及灰色关联分析法来确定融资行业结构是否滞后增加值行业结构及具体的滞后时间。若融资行业结构滞后于增加值行业结构,并且滞后时间过长,则说明一个国家的融资行业结构调整缓慢,资金不能充分流动,不利于增加值行业结构的优化升级,也就减慢了经济增长速度。本文借鉴Moore[29]提出的产业变动的Moore结构变化值来衡量不同时期行业结构的变动程度,其计算公式为:

式(3)中,Iit1和Iit2分别为第t1期和第t2期第i行业增加值比重;Moore值r表示t2期和t1相比行业结构的变化程度,r取值越大,表明两个时期内行业结构变动越剧烈,反之表明两个时期内行业结构变化程度越小。根据式(1),以1年为时间间隔,以2001年为起始年,分别计算出2002—2015年我国融资行业结构和增加值行业结构的Moore结构值(见图2)。

从图2可以看出,从各结构r值的方差看,我国总融资行业结构变化速率波动很小,而股权融资行业结构变化速率波动最大;从各结构r平均值看,增加值行业结构、总融资行业结构和债权融资行业结构变化速率都比较高,均高于0.999。增加值、总融资和债权融资行业结构的r值明显大于股权融资行业结构的r值,说明股权融资行业结构的变化速度明显小于其他行业结构变化程度,侧面反映股权融资行业结构变化太慢,未能跟上增加值行业结构的变化。相比较于增加值行业结构达到峰值的时间(2005年、2008年和2011年),融资总额行业结构(2006年、2011年和2013年)、债权融资行业结构(2006年、2012年和2013年)和股权融资行业结构(2007年、2011年和2013年)都有一定的滞后,但具体的融资结构滞后时间可以根据灰色关联度定量测算。

通过对融资行业结构与增加值行业结构的r值的绝对关联度计算发现,增加值行业结构与滞后一期的总融资行业结构关联度高达0.999997,债权融资行业结构和股权融资行业结构与增加值行业结构的绝对关联度分别在T=1和T=2时达到最大值。从某种意义上讲,总融资行业结构、债权融资行业结构和股权融资行业结构分别滞后增加值行业结构1年、1年和2年,这说明增加值行业结构的转变未能迅速地引起总融资行业结构、债权融资行业结构和股权融资行业结构相应的转变。同时发现,债权融资行业结构与增加值行业结构的灰色关联度大于股权融资行业结构,说明债权融资行业结构与增加值行业结构的关联程度优于股权融资行业结构。

五、结 论

以上研究显示:各行业结构偏离度表现出不同的趋势,其中金融体系给予房地产业和制造业等行业更多的资金支持,而作为创新主要的来源行业(科学研究和技术服务业)从金融体系所得到的资金严重不足。从资金供给改革角度看,应将更多的资金分配到偏离度为负的行业,促进行业结构合理化升级。就股权融资和债权融资而言,两者在行业间的配置不一致,且在某些行业中表现出不同的潜在资金流动方向。此外,债权融资行业结构自身变化速度快于股权融资,并与增加值行业结构表现出更优的关联程度。总融资、债权融资和股权融资行业结构分别滞后增加值行业结构1年、1年和2年,但还需更长的数据进行检验。

总体而言,虽然融资规模与经济增长在总量和行业结构上都能存在较好的协调关系,但两者并未保持一致的趋势,如金融危机发生后(2008—2011年),总量协调关系不断优化,而结构协调关系却相反,这说明就社会融资规模统计而言,不应仅从总量上考虑,更应分行业对社会融资规模进行统计,以便能更充分了解金融体系资金在各行业间的配置。

本文仅对融资规模与经济增长之间的协调关系进行了简单描述,未对其影响因素进行深入分析,政府对融资的调控是否会影响总量和结构的协调关系,以市场为主的经济体系的融资规模与经济增长的协调关系是否会更优,以及其他相关因素的分析将在后续研究中作进一步补充。

注释:

①张晓东和朱德海[28]据灰色系统理论提出的协调度公式为Cxy=(x+y)/x2+y2,其中x和y分别代表两者的提高速度。由于此公式并不能说明C越大或越小越好,而是要根据x和y的方向而定,因此,本文对此进行少许修改,以便更易观察两者之间的协调关系。

②括号内为截至2015年12月各行业在上交所和深交所上市公司数量。

③产业结构相似系数计算公式为:Sij=∑nk=1(xik-xjk)/∑nk=1x2ik∑nk=1x2jk,其中xik和xjk分别是i、j区域k产业GDP所占比重,Sij是i区域和j区域的产业结构相似系数,Sij越趋近与1,则说明两区域产业结构越趋于相同。

参考文献:

[1]Rousseau P L,Wachtel P.Equity markets and growth:cross-country evidence on timing and outcomes,1980—1995[J].Journal of Banking & Finance,2000,24(12):1933-1957.

[2]Lucas R E.On the mechanics of economic development[J].Journal of monetary economics,1988,22(1):3-42.

[3]Greenwood J,Smith B D.Financial markets in development,and the development of financial markets[J].Journal of Economic Dynamics and Control,1997,21(1):145-181.

[4]Banerjee A V,Newman A F.Occupational choice and the process of development[J].Journal of political economy,1993,101:274-298.

[5]Goldsmith R.Financial structure and economic development[M].New Haven:Yale University Pres,1969.

[6]De Gregorio J,Guidotti P E.Financial development and economic growth[J].World development,1995,23(3):433-448.

[7]Beck T,Levine R.Stock markets,banks,and growth:panel evidence[J].Journal of Banking & Finance,2004,28(3):423-442.

[8]Apergis N,Filippidis I,Economidou C.Financial deepening and economic growth linkages:a panel data analysis[J].Review of World Economics,2007,143(1):179-198.

[9]Al-Malkawi H A N,Marashdeh H A,Abdullah N.Financial development and economic growth in the UAE:empirical assessment using ARDL approach to co-integration[J].International Journal of Economics and Finance,2012,4(5):105.

[10]Arcand J L,Berkes E,Panizza U.Too much finance?[J].Journal of Economic Growth,2015,20(2):105-148.

[11]谈儒勇.中国金融发展和经济增长关系的实证研究[J].经济研究,1999,10(15):337-363.

[12]周立,王子明.中国各地区金融发展与经济增长实证分析:1978—2000[J].金融研究,2002 (10):1-13.

[13]王志强,孙刚.中国金融发展规模、结构、效率与经济增长关系的经验分析[J].管理世界,2003 (7):13-20.

[14]王晋斌.金融控制政策下的金融发展与经济增长[J].经济研究,2007,42(10):95-104.

[15]袁云峰,曹旭华.金融发展与经济增长效率的关系实证研究[J].统计研究,2007,24(5):60-66.

[16]杨友才.金融发展与经济增长基于我国金融发展门槛变量的分析[J].金融研究,2014 (2):59-71.

[17]李静萍.中国金融部门融资对实体经济增长的影响研究基于 “从谁到谁” 资金流量表[J].统计研究,2015 (10):21-31.

[18]Levine R.Bank-based or market-based financial systems:which is better?[J].Journal of financial intermediation,2002,11(4):398-428.

[19]Merton R C,Bodie Z.The design of financial systems:towards a synthesis of function and structure[J].Journal of investment management,2005,3(1):1-23.

[20]刘小玄,周晓艳.金融资源与实体经济之间配置关系的检验兼论经济结构失衡的原因[J].金融研究,2011 (2):57-70.

[21]彭俞超.金融功能观视角下的金融结构与经济增长来自 1989—2011 年的国际经验[J].金融研究,2015 (1):32-49.

[22]Gurley J G S,Shaw E S.Money in a Theory of Finance[R].1960.

[23]Graff M,Karmann A.What determines the finance-growth nexus? Empirical evidence for threshold models[J].Journal of Economics,2006,87(2):127-157.

[24]邱杨茜,陈颖,余军,等.當前我国金融体系与实体经济运行的问题与对策研究[J].经济学动态,2012 (8):57-62.

[25]谭之博,赵岳.企业规模与融资来源的实证研究——基于小企业银行融资抑制的视角[J].金融研究,2012 (3):166-179.

[26]程新生,谭有超,刘建梅.非财务信息,外部融资与投资效率——基于外部制度约束的研究[J].管理世界,2012 (7):137-150.

[27]胡关金.中国证券业及上市公司对 GDP 贡献的实证研究[J].财贸经济,2003 (3):50-56.

[28]张晓东,朱德海.中国区域经济与环境协调度预测分析[J].资源科学,2003,25(2):1-6.

[29]Moore J H.A measure of structural change in output[J].Review of Income and Wealth,1978,24(1):105-118.

[30]鄧聚龙.灰色理论基础[M].武汉:华中科技大学出版社,2002.

(责任编辑:王铁军)

Abstract:The empirical results based on financing scale and the added value of listed companies show that the coordination between financing scale and economic growth is good,but the trend of total amount and industry structure are different. The statistics of social financing scale need to be subdivided into industry-wide ones. Second,the evolution trend of industrial structure deviation is different.Compared with the value added,the financial system provides excessive funding in real estate industry,while the scientific research and technical services industry faces serious shortage of money.The government department should make different funds supporting policy according to the direction of the deviation to promote money supply structural reforms.

Key words:Financing scale;Added value;Coordination;Structural deviation degree;Industrial structure