我国煤炭产业上市公司并购绩效实证研究

赵息古拉拉·哈力木

(天津大学,天津 300072)

我国煤炭产业上市公司并购绩效实证研究

赵息古拉拉·哈力木

(天津大学,天津 300072)

以2008—2014年我国煤炭行业上市公司并购事件为样本,分别采用事件研究法和财务指标法,评定不同并购类型主并企业短期或中长期绩效。研究结果表明:从短期而言,横向并购和纵向并购在整个事件期间均可获得正向超额收益。从长期而言,横向并购企业的财务绩效呈下降趋势,纵向并购企业需经历先升后降过程。说明煤炭企业并购的确会产生显著短期价值效应,但从长期来看,并购活动未明显改善总样本的并购绩效水平。

煤炭企业;并购绩效;事件研究法;财务指标法

煤炭作为我国重要主体能源,目前存储量居世界第三位,而煤炭产量跃居世界第一。然而,我国煤炭行业黄金期已过,出现严重的产能过剩问题,煤炭企业大规模亏损。根据国家统计局公报数据显示,2015年国内煤炭行业盈亏结构由2013年的1/3盈利、1/3盈亏平衡、1/3亏损,急速下降至2015年90%以上的煤炭企业亏损[1]。可见,煤炭行业改革迫在眉睫。2016年,国务院发布《关于煤炭行业化解过剩产能实现脱困发展的意见》,提出要加快淘汰产能过剩,积极推进并购重组及煤炭行业转型升级,优化产业结构。本文基于2008—2015年间我国煤炭上市公司并购整合后绩效及并购预期目标展开研究。

一、研究现状评述

并购是否对双方企业创造价值一直是国内外学者研究的热点。在国外,企业并购绩效研究的两条主线是:检验重组样本公司在存在并购事项下股票市场对此的反应,检验并购对样本公司经营业绩的影响[2]。

(一)并购类型与并购绩效

根据并购企业和目标企业所属行业相关关系,将并购活动划分为横向并购、纵向并购和混合并购。横向并购是指从事同类或相近业务,生产经营同种产品或技术企业之间的并购行为,横向并购主要为实现规模经济、扩大市场占有率,增强同行业竞争能力等。纵向并购是指处于同一产业链的生产过程或经营环节中,有上下游关系企业之间的并购行为。这种并购模式可以降低产品成本和交易成本,提高产业链专业化程度。关于并购行业相关性与并购绩效之间的关系,国内外学者已做大量研究,但还未得到一致结论。Joseph[3]通过研究1992—1996年间的并购活动,发现近1/3的并购是纵向并购,且纵向并购相比横向并购和混合并购,给企业带来更加显著的财富效应。Rheaume和Bhabra[4]采用事件研究法研究1993—2005年间发生的2 421起兼并收购事件,发现行业转型期间同行业并购能够产生协同效应,使并购方企业股东财富显著增加。而混合并购股东财富无明显变化。宋淑琴和代淑江[5]选取2008—2010年上市公司并购样本,发现相关并购的并购绩效优于非相关并购,且管理者过度自信可显著提高相关并购活动的并购绩效,而在非相关并购中会降低并购绩效。Ramakrishnan[6]研究相关并购和非相关并购活动,发现并购能提高企业长期绩效,且非相关并购相比相关并购,给企业带来更显著财富绩效。李怀、王冬、吕延方等[7]从产业整合角度分析2003—2008年的并购案例,发现横向并购显著提高企业短期绩效,纵向并购虽然不能产生短期效应,但企业长期绩效较为显著。

(二)事件研究法与并购绩效

事件研究法最早由Ball、Brown和Famaetal提出,1974年首次在并购绩效研究中应用。Mandelker[8]通过测算并购事件公告日前后上市公司股票收益率,评估并购绩效,认为并购活动能够为企业股东创造财富。此后,事件研究法在企业并购绩效研究中广泛应用。Jensen与Ruback[9]分析13篇并购绩效文献后指出,在成功兼并和收购案例中,目标企业股东分别能够得到20%和30%的收购溢价,主并企业能获得4%超额收益率;GreggJarrell和Poulsen[10]对663例成功并购事件分析后认为并购能够为双方企业带来显著的超额收益。Duso T、Gugler K、Yurtoglu B[11]选取发生在欧洲国家的482个并购事件为样本,得出类似研究结论。Schwert[12]通过1975—1997年间的1814个并购事件研究发现,目标公司累积平均超额收益为35%,而收购公司超额收益接近于0。Bruner[13]在总结1971—2001年间44个相关研究成果后得到类似结论。Limmack[14]通过分析发生在英国的462例并购案例发现目标公司超额收益率为31%,而兼并公司超额收益率却为-0.2%。总体上看,国外学者通过事件研究法研究目标企业短期并购绩效结论基本一致,即通过并购目标公司股东得到超额收益率显著为正,而有关主并公司是否获益,尚未取得一致结论。

随着我国并购市场的发展,国内学者逐渐开始应用事件研究法研究上市公司并购绩效。但由于目前目标公司和并购公司的界定没有一致标准,且研究样本和选择样本时间范围不同,因此研究结论不同。陈信元和张田余[15]最先应用事件研究法研究企业并购绩效,认为并购公司超额收益率尽管有所上升但不显著,即市场对公司兼并收购无反应。张文璋、顾慧慧、杜兴强认为市场总体上对并购事件作出积极反应。余光、杨荣[16]研究深、沪两市1993—1995年的38个并购事件,发现目标公司超额收益率显著为正,并购公司价值基本维持不变。张新[17]进一步拓宽样本范围,对1993至2002年的1 216个并购重组事件全面分析,研究表明并购重组为目标公司创造价值超过20%的国际平均水平;对主并公司股东却产生负面影响。李善民、陈玉罡[18]发现主并公司股东财富显著增加,而目标公司股东财富变化并不显著。

(三)财务指标法与并购绩效

财务指标法指通过选取若干项能够显著反映一个组织经营业绩的财务指标,如盈利能力、偿债能力、成长能力、营运能力等,对比分析上市公司并购前后相关财务数据,评估并购效应的一种分析方法。目前,国内外学者对并购绩效研究尚无一致结论。Healy、Palepu、Ruback[19]研究1979—1984年间50个并购事件,发现并购后主并公司资产生产力显著提高,使其比非并购同类企业获得更高的营运现金流入。宋维佳和乔治[20]研究我国资源型企业在跨国并购前后三年的财务绩效,发现并购后一年半,财务绩效出现先降后升趋势。有些学者却得到相反结论,Meeks[21]研究1964—1971年期间的233个并购交易得出,并购交易之后并购公司总资产收益率逐年递减,并购后第五年达到最低点。张翼等[22]研究我国沪深上市公司在2003—2008年的并购事件,发现长期而言,我国上市公司的并购无效率。Martynova等支持并购对主并企业经营绩效有负面影响。冯根福、吴林江研究发现上市公司并购绩效整体上先升后降[23]。刘欢和曹湘平[24]分析2013年我国能源及矿产行业发生的并购样本,结果表明并购当年样本企业绩效有所上升,但并购后两年内并购绩效显著下降。

(四)文献评析

梳理国内外企业并购绩效研究成果,发现企业并购绩效的研究方法主要有事件研究法、财务分析法、诊断研究法、调查法和EVA法等。事件研究法多用于研究并购企业的短期绩效,且其应用的重要假设是资本市场的有效性。财务分析法则多用以研究并购企业的中长期绩效,由于财务指标能直观反映企业并购前后绩效,所以国内外学者首先尝试通过财务数据验证有关并购绩效的种种假说。本文以事件研究法和财务指标法分别作为短期和中长期绩效的研究方法,选择2008—2014年间我国煤炭行业上市公司并购事件为研究对象,旨在从产业结构优化升级角度更加系统、全面地阐述2008年以来我国煤炭上市公司并购绩效。

二、基于事件研究法的短期绩效评价

(一)数据来源与样本选择

选取2008—2014年间煤炭上市公司并购事件,最终筛选54起并购事件作为研究样本。具体筛选标准如下:(1)沪、深A股上市公司;(2)交易成功且交易地位为主并方;(3)如果一家公司在同一年发生多起并购,则选择交易金额最大的并购事件;(4)剔除交易金额不明确的样本;(5)剔除ST(*ST);(6)剔除数据不完整样本;(7)混合并购样本量过少,不具研究意义,予以剔除。研究数据来源于国泰安数据库(CSMAR)。

通过查找并购双方的并购信息,进一步研究不同类型并购交易对主并企业绩效的影响,并根据证监会2012年行业分类,将研究样本分类为横向并购、纵向并购。具体样本分类(见表1)。

表1 并购方并购类型分类

(二)事件研究设计

事件研究法是指通过研究特定时间窗口内公司股票价格变动引起的超常收益率,分析某一具体经济事件对公司股票价值的影响。事件研究法将整个研究时间段分为估计期、事件期和后事件期,窗口时长目前没有统一标准。许多文献中,估计期间通常设定为100~300天,事件窗口长度通常设定为11日、21日、41日和61日等。本文选取并购事件首次公告日前10天至后30天作为事件窗口期,即(-10,30),估计期窗口为(-150,-11)。具体计算步骤如下:(1)计算估计期间的个股实际收益率Rit及市场指数收益率Rmt;(2)估计期间的股价数据回归分析,得到回归方程Rit=αi+βiRmt;(3)利用该回归方程计算事件期内的预期正常收益率E(Rit)及个股超额收益率ARit,ARit=Rit-E(Rit);(4)计算总样本平均超额收益率AARt:计算总样本平均累积超额收益率CARt:

(三)事件研究结果

1.CAR分析。在得到事件窗口期间(-10,30)的ARit、AARt、CARit、CARt之后,对横向并购和纵向并购分别分析,在横向并购的39个样本中,累计超额收益大于零的样本数有19个,占比48.72%;在纵向并购的15个样本中,满足该条件的样本数仅有6个,占40%。说明无论是横向并购还是纵向并购,并购事件对主并公司的股价影响表现均较消极。而对于平均累计超额收益率CAR,横向并购和纵向并购的CAR值均为正,分别为3.51%和1.71%,可见,相比纵向并购,横向并购可获得更高的超额收益率。

2.不同年份样本分析。将54个样本按照并购发生的年份分类,评价不同年份样本集合的短期绩效。平均累计超额收益率和超额收益率为正值的比率(见表2)。

由表2可知,不同年份并购绩效存在较大差异。2014年只发生两起并购事件,无代表性,剔除2014年样本,2008—2013年并购绩效呈现先降后升趋势,2008年并购绩效最佳,由于2008年煤炭供不应求,股票市场对煤炭企业并购信心增强。2009年起因产能过剩煤价呈走低趋势,并购绩效下滑,至2012年平均累计超额收益率由正转负。这一数据表明,股票市场对我国煤炭行业并购持谨慎态度。2013年平均累计超额收益率渐渐回升至-0.55%,股票市场开始逐渐看好煤炭企业并购。

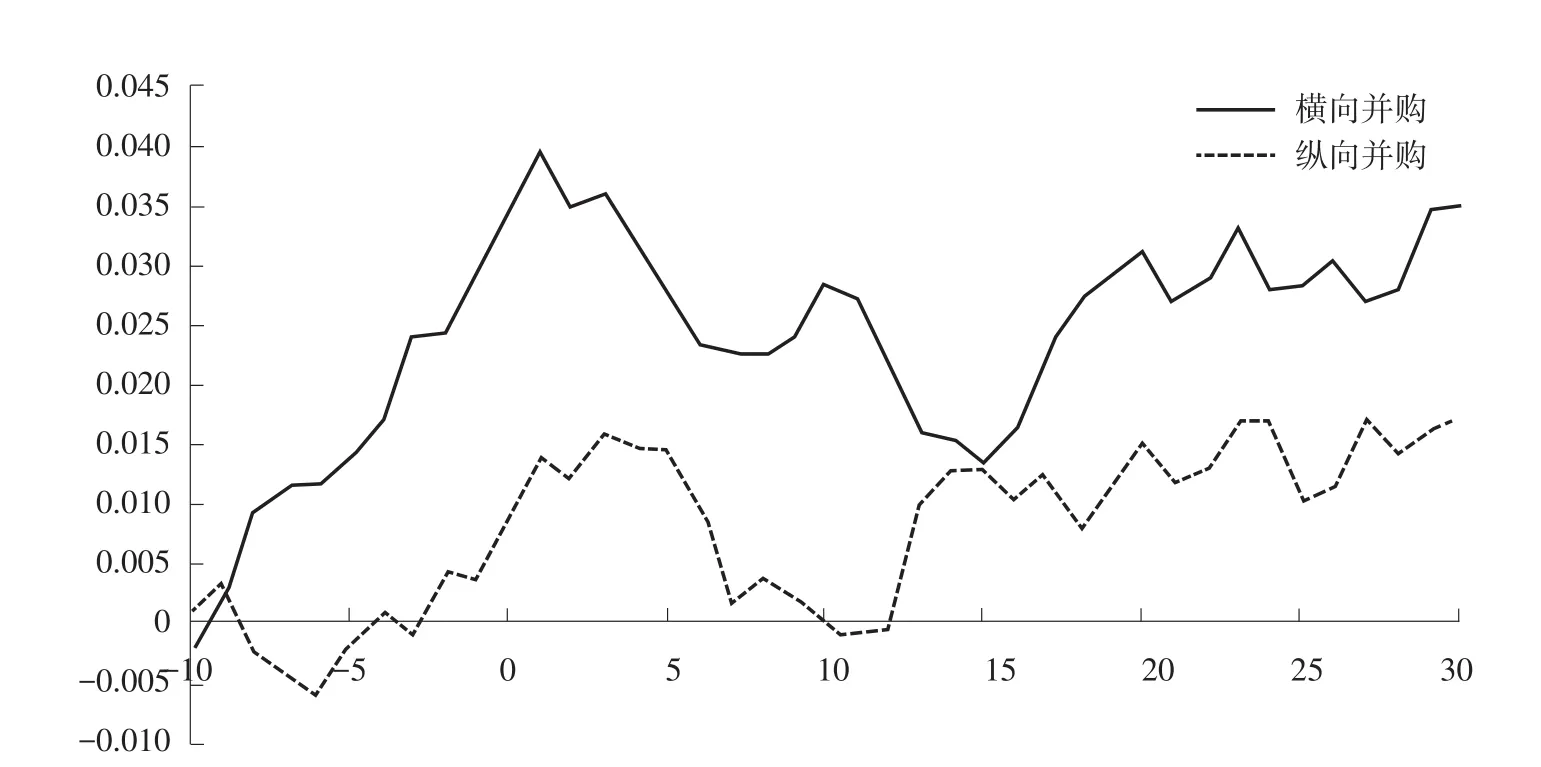

3.AAR、CAAR分析。通过计算不同并购类型下事件窗口期每日的AAR,绘制事件期间AAR走势图。由图1可知,两种并购类型下的AAR在事件期间均有较大波动,且纵向并购的AAR波动幅度大于横向并购。横向并购的AAR波动范围是-0.0062到0.0102,且在并购首次公告日后一天达到最大值。纵向并购的AAR波动范围是-0.0085到0.0103,也在并购首次公告日后一天达到最大值。在40天的整个事件期内,横向并购样本中,AARt有25天大于零,对于纵向并购样本,AARt有22天大于零,即横向并购和纵向并购样本分别有25天、22天获得正的超额收益。从短期来看,投资者对两并购类型的并购活动看好,且更加看好横向并购活动。

表2 不同年份样本统计单位:%

图1 AARt时序图

根据不同并购类型样本在事件期间的AAR值,计算总样本累积平均超额收益率CAAR,如图2所示。从图中可见,在并购公告宣布前的(-10,-1)时间段内,两种并购类型样本的CAAR基本呈上涨趋势,在(1,3)时间内达到峰值,随后下降。横向并购在第9天和第16天出现小幅度逆转,之后基本趋于稳定,存在小幅度波动。纵向并购在第11天达到负值后开始上涨,在第24天达到次峰值,之后趋于正常波动状态。可见,第20日之后随着并购事件的影响逐渐削弱,股票表现慢慢回归正常。横向并购最终的CAAR值为0.0352,纵向并购则为0.0171。总体而言,无论横向并购还是纵向并购,并购活动引起市场正面反应,主并公司短期并购绩效良好。

图2 CAARt时序图

4.CAAR的T检验。为进一步检验CAAR变化的显著性,将事件期窗口期间分为不同的评价期进行T检验,检验结果见表3。表中明显可见,横向并购的CAAR在每一个评价期的T值均为0.000,且均为正。从整个事件期间来看,CAAR在10%水平下显著(0.024),即横向并购能带来显著为正的累计超额收益。纵向并购中,(-10,3)期间的CAAR不显著(0.143),其余评价期和整个事件期内的CAAR显著为正。因此,可以认为横向并购在整个事件期内给企业带来超额收益,而纵向并购在并购后期为企业带来超额收益。之后,对两种并购类型事件期内的CAAR进行独立样本T检验,结果显示T值为0.000,说明差异在5%水平显著。因此可以认为,横向并购和纵向并购的短期并购绩效存在显著差异。

三、基于财务指标法的中长期绩效评价

(一)指标选取及绩效评定方法

由于单个财务指标难以全面对比分析一个公司的并购绩效,因此本文依据财政部制定的2013年《企业绩效评价标准值》中有关财务指标,从盈利能力、偿债能力、营运能力、成长能力四个方面,选取9个指标构建我国煤炭行业2008—2014年间发生并购的主并公司长期绩效评价体系(见表4)。

表3 不同评价期间CAAR的显著性检验

表4 综合指标体系

本文运用主成分分析法建立绩效评定模型,选择综合绩效指标代替上述9个财务指标,计算各样本在并购前一年(T-1)、并购当年(T)、并购后一年(T+1)的绩效。通过算数平均法计算总样本在各期的平均绩效,分析比较并购前一期、并购当期和并购后一期的绩效得分,以此分析主并公司的并购绩效。

(二)因子分析设计

首先,对原始数据标准化处理,以消除指标单位不同造成的影响。其次,应用SPSS22.0分别对三期财务指标KMO和Bartlett球体检验,考查指标是否适合因子分析。当KMO取值大于0.5,Bartlett检验P值小于0.05,则认为样本通过检验,财务指标数据适合因子分析。然后,提取公共因子并确定各因子的方差贡献率,建立每一期的综合绩效得分模型。最后,通过成分得分系数矩阵,计算各样本公司每一期绩效得分,并对不同并购类型样本并购绩效对比分析。

(三)实证分析

1.相关性检验。有效性和可行性检验结果(见表5),由表5可知每一期的KMO均大于0.5,Bartlett检验P值均为0.00,小于0.05,说明样本的财务指标适合因子分析。

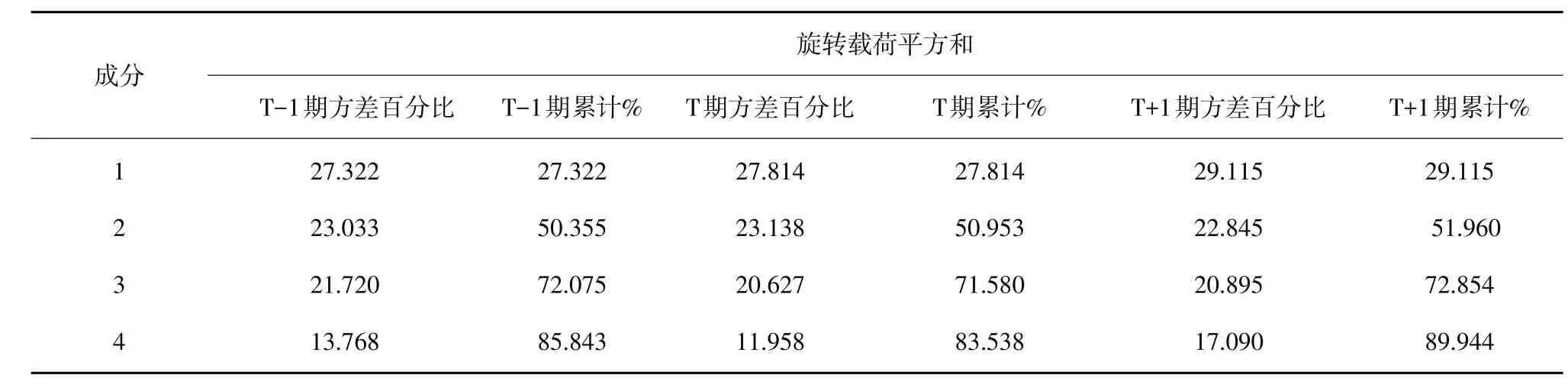

2.主成分提取。通过主成分分析法,以特征值大于1为原则提取公共因子,并确定各因子方差贡献率。由表6可知,并购前一期、并购当期和并购后一期均提取4个公共因子,三期的累计方差贡献率分别为85.843%、83.538%、89.944%,说明提取的公共因子能够反映原始数据大部分信息。根据旋转后的因子载荷更清晰可见公共因子与原始数据间的依赖度。从表7并购当年的旋转载荷矩阵来看,总资产净利润率、净资产收益率和每股收益在F1上具有较大载荷,因此将F1命名为盈利能力因子;流动比率和速动比率在F2上具有较大载荷,将F2命名为偿债能力因子;总资产周转率和流动资产周转率在F3上具有较大载荷,将F3命名为营运能力因子;总资产增长率和利润总额增长率在F4上具有较大载荷,将F4命名为成长能力因子。

表5 KMO和巴特利特球形检验结果

表6 公共因子提取

表7 旋转后的成分矩阵(T期)

3.综合得分函数。根据成分得分系数矩阵计算各公共因子得分,并以其方差贡献率作为该公共因子得分的权重,分别计算三个年度的并购绩效综合得分,具体综合得分函数式如下:

并购前一年:

并购当年:

并购后一年:

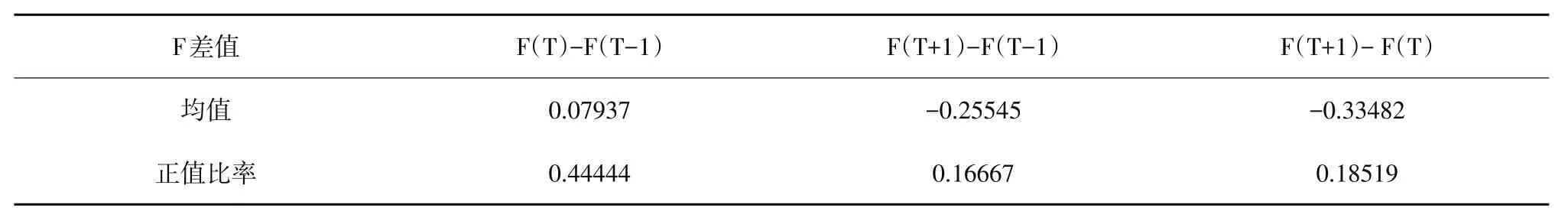

通过计算总样本公司在各个年度的并购绩效综合平均得分分别为:F(T-1)=0.92135,F(T)= 1.00073,F(T+1)=0.66591。从表8可见,并购当年与并购前一年相比,总体上企业绩效得到改善,但仅有44.44%的企业绩效得到改善。并购后一年与并购前一年、并购当年相比,企业平均业绩明显下滑,分别只有16.67%和18.52%的企业实现业绩增加。从上述分析可知,虽然有少数企业并购绩效有所提高,但从煤炭行业来看,并购并未给主并企业带来显著为正的中长期绩效。

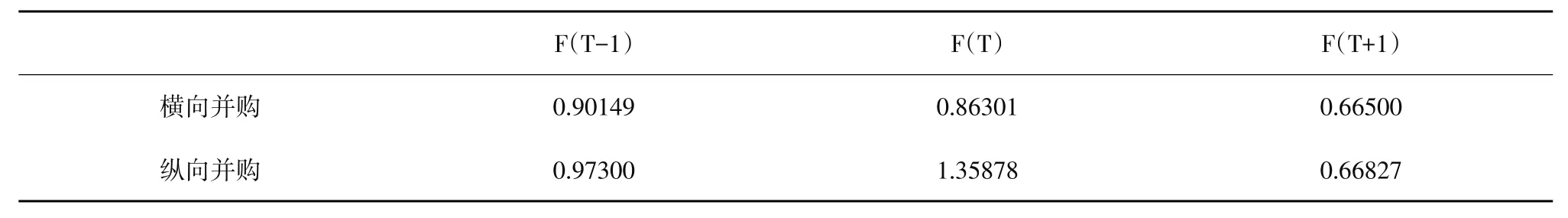

4.不同并购方式下的并购绩效分析。为考查不同并购类型下的财务绩效差异,将全样本分为横向并购和纵向并购,分别评定两种并购类型下主并企业中长期绩效,分析结果见表9、10、11。图3是并购前一年、并购当年和并购后一年三个期间两种并购类型主并企业财务绩效均值变化趋势图。从实证分析结果来看,可以得到以下结论:(1)并购当年,纵向并购的平均业绩较好,相比并购前一年综合得分均值高出0.39,不过正值比率仅为20%,正值比率较高为53.85%,即有21家企业实现业绩增长。(2)并购后一年,横线并购和纵向并购的综合得分均较并购当年下降,且纵向并购企业财务绩效下降幅度较大。分别仅有17.95%和20%的企业业绩提升。(3)无论横向并购还是纵向并购,主并企业并购后一年的财务绩效整体上低于并购前一年,且并购后一年横向并购和纵向并购企业综合得分均值几乎相等,分别为0.665和0.668。

表8 总样本综合得分差的均值及正值比率

表9 不同并购模式绩效对比

表10 横向并购综合得分差的均值及正值比率

表11 纵向并购综合得分差的均值及正值比率

图3 不同并购模式绩效图

四、研究结论及建议

(一)研究结论

本文分别采用事件研究法和财务指标法,以主并公司为研究对象,研究煤炭行业上市公司的短期并购绩效和中长期并购绩效。主要结论如下:

第一,从短期绩效而言,无论横向并购还是纵向并购,在整个事件期内的平均累计超额收益率显著为正,分别为3.51%和1.71%。相比纵向并购,横向并购能获得更高的超额收益率。从不同评价期来看,横向并购在各评价期间CAAR均显著正向变动。纵向并购则在(-10,3)期间的平均累计超额收益率不显著,其余评价期间CAAR均显著为正。原因可能是,在事件前期,投资者在信息不充分条件下,对企业上下游并购较为谨慎,随着并购信息的逐步丰富,对纵向并购看好程度上升。总的来说,横向并购和纵向并购均能引起市场的正面反应,主并公司短期并购绩效良好。

第二,从长期绩效而言,不同类型企业并购中长期绩效存在一定差异。对于横向并购,并购当期和并购后一期财务绩效均弱于并购前一期。而对于纵向并购,与并购前一期相比,并购当期财务绩效有明显增长趋势,但并购后一期财务绩效出现回落,且低于并购前一期。其原因可能是,纵向并购双方企业业务存在上下游特征,有利于煤炭开采技术的提供和煤炭销售环节的衔接,因此短期财务绩效有所提高,但并购整合阶段过程复杂,所需时间较长,使得并购后一年财务绩效下降。总体而言,并购并没有明显改善总样本的并购绩效水平。虽然纵向并购当年的绩效有所增长,但两种并购类型下的企业在并购后一年的财务绩效均呈现下降趋势,说明并购对提高煤炭上市公司的中长期绩效不显著。

(二)建议

通过我国2008—2014年间的煤炭上市公司并购绩效研究,发现并购活动使我国煤炭上市公司短期绩效提高,但从长期来看,并购活动未改善并购绩效水平。初步分析原因可能有以下几点:(1)投资者对煤炭行业的并购预期看好,使得短期股市绩效良好。(2)投资者存在较强投资意向,希望通过对并购重组等概念股炒作获取短期收益。(3)从长期来看,横向并购企业一味追求规模经济,忽视企业经营战略、企业文化、人力资源等多方面的整合。而纵向并购企业在并购后需要更长整合期,导致短时间内无法产生并购协同效应。(4)国有煤炭企业并购大都存在政府干预,且很多并购整合目的并非提高公司绩效而是承担一定社会责任。因此,为顺应供给侧结构性改革新形势,完成去库存、去产能、产业结构升级目标,引导煤炭行业健康发展,建议如下:

第一,当前我国煤炭行业仍然处于产能过剩阶段,煤炭产业集中度过低。集中度过低往往造成过度竞争,压低产品价格,进而损害煤炭产业经济效应。政府应鼓励大型煤炭企业的并购活动,通过企业、政府及市场共同发挥并购的积极作用,从而推进大型煤炭集团建设,提高煤炭产业集中度,促进企业转型升级。

第二,企业应根据发展战略选择目标公司,并购目的应与企业发展规则结合,而非单纯追求“大而全”“摊大饼”的发展模式。

第三,重视并购后的整合过程,整合直接决定并购成败,通过经营战略、企业文化、人力资源等多方面整合,提高市场竞争能力,降低生产成本,提高产品质量,提升并购效益。

第四,从经济可持续发展角度看,提高煤炭产能的质量是必然要求。因此,企业应通过技术创新、发展方式创新、与创新型企业并购重组等提高企业核心竞争力,提高企业经济效益。

[1]卜昌森.煤企出路在供给侧改革[N].中国煤炭报,2016-3-2 (003).

[2]王宏利.企业并购绩效研究方法的分类探讨[J].当代经济科学, 2005(1).

[3]Joseph P H.Fan,Vidhan K.Goyal.On the Patterns and Wealth Effects of Vertical Mergers[J].The Journal of Business,2006(2).

[4]Rhéaume L,Bhabra H S.Value Creation in Information-based Industries through Convergence:A Study of US Mergers and Acquisitions between 1993 and 2005[J].Information&Management,2008(5).

[5]宋淑琴,代淑江.管理者过度自信,并购类型与并购绩效[J].宏观经济研究,2015(5).

[6]Ramakrishnan K.Mergers in Indian industry:Performance and Impacting Factors[J].Business Strategy Series,2010(4).

[7]李怀,王冬,吕延方.我国产业整合趋势,机理及其绩效分析——基于2003—2008年上市企业并购案例的微观视角[J].宏观经济研究,2011(10).

[8]Mandelker G.Risk and Return:The Case of Merging Firms[J]. Journal of Financial Economics,1974(4).

[9]Jensen M C,Ruback R S.The Market for Corporate Control:The Scientific Evidence[J].Journal of Financial Economics,1983(1-4).

[10]Jarrell G A,Poulsen A B.Shark Repellents and Stock Prices:The Effects of Antitakeover Amendments Since 1980[J].Journal of Financial Economics,1987(1).

[11]Duso T,Gugler K,Yurtoglu B.Is the Event Study Methodology Useful for Merger Analysis?A Comparison of Stock Market and Accounting Data[J].International Review of Law and Economics, 2010(2).

[12]Schwert G W.Markup Pricing in Mergers and Acquisitions[J]. Journal of Financial Economics,1996(2).

[13]Bruner R F.Does M&A pay?A Survey of Evidence for the Decision-maker[J].Journal of Applied Finance,2002(1).

[14]Limmack R J.Corporate Mergers and Shareholder Wealth Effects: 1977-1986[J].Accounting and Business Research,1991(83).

[15]陈信元,张田余.兼并收购中目标公司定价问题的探讨[J].南开管理评论,1999(3).

[16]余光,杨荣.企业购并股价效应的理论分析和实证分析[J].当代财经,2000(7).

[17]张新.并购重组是否创造价值——中国证券市场的理论与实践研究[J].经济研究,2003(6).

[18]李善民,陈玉罡.上市公司兼并与收购的财富效应[J].经济研究,2002(11).

[19]Healy P M,Palepu K G,Ruback R S.Does Corporate Performance Improve after Mergers?[J].Journal of Financial Economics, 1992(2).

[20]宋维佳,乔治.我国资源型企业跨国并购绩效研究——基于短期和中长期视角[J].财经问题研究,2014(7).

[21]Meeks G.Disappointing Marriage:A Study of the Gains from Merger[M].Cambridge:Cambridge University Press,1977.

[22]张翼,元波,何小锋.我国上市公司并购绩效的经验与实证分析[J].财经问题研究,2015(1).

[23]冯根福,吴林江.我国上市公司并购绩效的实证研究[J].经济研究,2001(1).

[24]刘欢,曹湘平.我国能源及矿产行业并购绩效的因子分析[J].国际商务财会,2016(10).

F272

A

1672-3805(2017)02-0016-09

2017-03-08

国家社会科学基金重点项目“供给侧结构性改革下企业并购特征及产业优化效应研究”(16AGL007);天津市哲学社会科学规划课题“产业结构调整与经济转型下天津市重点行业并购特征及其效应研究”(TJGL15-003)