体育用品上市公司资本结构与经营绩效的非线性研究

——基于面板门限模型的实证检验

郭荣娟

体育用品上市公司资本结构与经营绩效的非线性研究

——基于面板门限模型的实证检验

郭荣娟

选取我国体育用品上市公司为研究对象,利用非线性面板门限模型实证分析了财务杠杆对公司价值的门限效应,以探讨是否存在最佳负债门限值使公司价值达到最大化。结果发现在衡量公司价值的变量中,代表公司内部无形资产与未来成长机会的Tobin q值存在显著的门限效果,且该门限值所区分的两机制影响系数呈现正向变动关系。而衡量公司价值的资产报酬率与权益报酬率的系数呈现门限区间上一正一负的非线性、非对称关系,表明合适的负债比率可以提高我国体育用品上市的公司价值,但超过一定比率后,公司价值会明显下降,从而公司管理层应妥善运用财务杠杆,并以此达到公司价值最大化。

体育经济;体育用品;门限效应;面板门限模型;公司价值;财务杠杆

0 引言

近年来,随着全民健身理念的不断深入,体育产业市场拉动效果显著,特别是政府工作报告中再次提出的“健康中国”理念,在一定程度上会进一步活跃体育市场,促进体育产业的进一步发展,体育公司上市已然成为体育产业发展的新态势。而公司的发展目标是使其永续经营和股东财富最大化,且其资金来源主要包括权益和负债,而二者的融资组合(也称资本结构)如何进行配置,并使公司的成本降到最低,从而实现股东财富最大化是其管理层应该关注的问题。当前我国产业形式已逐渐转型为朝向设计、研发及营销等高科技及高附加价值型产业迈进,从而致使高科技产业成为我国主体产业的发展方向,体育科技的不断完善与发展,竞技水平的不断刷新,也对体育产业高科技化提出了新的挑战和机遇,低迷的体育产业上市公司如何实现资本结构与经营绩效的合理配比将是提升效益必须考虑的因素。由于高科技产业具有资本相对密集的特性,因此资本结构的研究将成为当前高科技及高附加价值型产业重要的核心课题。

过去的研究中,探讨该问题的学者主要可以分为两派:一是Modigliani and Miller(1958)[1-2]所提出的“资本结构无关论(Capital Structure Irrelevance Theory)”,该理论认为在不考虑任何所得税的情况时,资本结构并不会影响公司的价值与资金成本。但是该理论的假设并不符合现实社会的发展,后来Modigliani and Miller(1963)[1-3]进一步修正了资本结构无关论,并将其称之为“资本结构有关论”,该理论认为在考虑公司所得税存在的情况下,由于举债的利息费用可产生税盾的效果(Tax Shield),因此举债的同时也可以提高公司价值,即当公司的资本结构完全由负债资金构成时,公司的价值将会达到最大。然而,举债经营也有其不利的一面,因为举债虽然可以为公司带来节税利益,但过度举债会带来“破产成本”和“代理成本”。高负债所引发的破产成本包括直接成本与间接成本两大类,其中直接破产成本主要是律师及会计师等相关处理费用,而间接破产成本主要是指客户采购意愿的降低及融资机构不愿继续提供借贷条件的算式。而代理成本主要是由于公司经理人、股东及债权人三者由于各自立场不同而产生的利益冲突,从而造成额外的成本支出(Jensen &Meckling,1976)[4]。因此,举债公司价值的决定应为无债公司价值加上税盾利益减掉破产成本及代理成本的现值,也就是说如果能在税盾利益极大化与成本支出极小化之间取得平衡点,理论上应该存在着最适资本结构(Optimal Capital Structure)使公司价值达到最大,一般称此为“抵换理论(Trade-off Theory)”,即公司增加负债虽可带来节税利益,但此利益又会受到“破产成本”及“代理成本”的冲销影响。

国内外学者围绕资本结构做出了大量的研究,归纳起来,可以将现有的研究主要分为两类:一是针对资本结构的影响因素进行研究,代表学者主要有Titman &Wessels (1988)[5]指出短期负债比率高低和公司规模大小会呈现负向关系。Burgman(1996)[6]则提出跨国性企业的资本结构会受到政治风险、汇率风险以及较高的代理成本所影响。Erwan(2001)[7]则对公司资产流动性大小与资本结构的关系做探讨。Bergman &Callen(1991)[8]则提出当无形资产占公司资产结构的比例越大时,公司其负债比率相对较小,其呈现负向的关联特征。Kim & Sorensen(1986)[9]指出负债比率与负债代理成本之间呈现正向关系,而且还指出高成长公司通常采用低负债比、高营运风险公司通常采用高负债比以及公司的规模大小与负债比率高低并没有关联。二是围绕是否存在最佳资本结构进行分析,代表性学者主要有:Castanias(1983)[10]则运用税盾——破产成本假说的代表性预测,指出藉由财务杠杆的运用可带来税盾的利益,但另一方面也带来破产成本的产生,所以使企业竞相追求其最适负债比率。Bradleyetal.(1984)[11]运用“计算机仿真分析法(simulation analysis)”,从理论及实证两方面进行研究,发现公司确实存在最适负债比率,并指出负债比率和盈余波动性会呈现负向关系。而国内的学者张彩江和戴琰婷[12](2011)及武力超[13]等(2016)也发现公司存在最佳负债比率。Altman(1984)[14]利用比较预期破产成本的现值与来自于财务杠杆运用所产生的利息费用的税盾利益现值,证明财务杠杆的运用确实与公司价值有关。Jensen(1986)[15]则指出若公司存在代理问题,则自由现金流量较高的公司,容易造成管理当局有资源浪费及不当投资行为,如投资于NPV(Net Present Value)小于0的投资方案,故负债比率提高则可降低自由现金流量,进而提高公司的价值。Leland and Toft(1996)[16]探讨公司的最佳资本结构与长短期负债运用的关联性,指出公司运用长期负债虽有较高的税盾利益,但破产及代理成本却亦相对较高;而短期负债的税盾利益虽然不显著,但相对而言,其破产风险及代理成本亦较低。Philosophov(1999)[17]藉由比较公司破产前后的股价折现值,指出其会受到负债比率高低的影响,然而负债比率却又直接影响到公司破产机率高低,故建议吾人追求最适负债比率经营。Erik(2002)[18]指出由于财务杠杆所得到的税盾利益虽可有效增进公司价值,但此利益却又会被杠杆关联成本所抵销,故此负债比率必须高于在静态抵换模型(static trade-off model)中预测的最适负债比率,才能有效提高公司价值。然而,也有学者实证支持资本结构与公司价值无关说,如Flath and Knoeber(1980)[19]曾运用最小平方法探讨税赋及破产成本的关联性,指出公司资本结构的变动是因为营运风险的差异,而非负债所带来的税盾利益,且暂时性的公司负债比率提高通常主要是因为税法的改变所造成。

从已有的研究中不难发现学者关于负债比率对公司价值的影响存在分歧,而且是否存在一个最佳资本结构,不同的研究也有不同的观点。本文认为公司价值与负债比率之间,应存在着上下不一的非线性关系,使得负债比率对公司价值影响的线性关系测试,产生不一致的结果。另外,已有的研究大部分也仅针对个别产业的特定公司进行探究,在数据选取方面太过于主观,且会产生无法代表整体产业或者有欠缺全盘性考虑的缺陷。鉴于此,本研究运用Hansen(1999)[20]所发展的面板门限(Panel Threshold)回归方法,探讨资本结构可能存在最佳负债比率,即认为当负债比率在小于门限值γ时,其与公司价值会成正向相关关系,也就是说公司管理层在此时提高负债比率,将可有效提高公司经营绩效,进而提高公司价值,达到股东财富最大化目标;相反,当负债比率大于门限值γ时,其与公司价值关系将呈现负相关,即公司经理人于此时提高负债比率,原有的税盾效益将因为杠杆关联成本的提高而被抵换,造成公司的财务风险提高,实际公司价值将因而随之降低。

1 方法介绍及样本数据

1.1 门限自回归模型

门限模型最早是由Tang(1978)[21]所提出,Tang在1978年提出门限自回归(Threshold Autoregression,TAR)模型之后,由于TAR模型运用在实证模型上时,具有可以以较客观的处理方法以门限变量(Threshold variable)来决定分区点,进而利用门限变量的观察值估计出适合的门限值,避免一般研究者所使用的主观判定分区点法所造成的缺陷。而且在估计门限自回归模型时,首先要检验模型中的门限效果(Threshold effect)是否存在。模型的原假设是门限效果并不存在,但是由于抗扰参数(unisance parameter)的存在,使得传统检验计量的分布会成为非标准正态分布,因此Hansen(1999)[22]建议采用拔靴(Bootstrap)对待检验的统计量进行渐进分配,并以此检验模型的门限效果。此外,当模型设定的原假设不成立时,也即门限效果存在时,Chan(1993)[23]发现当门限回归效果固定时,门限的最小平方估计式子会具有超一致性(superconsistent),而且发现渐进分布会受到抗扰参数的影响而成为高度非标准化分布(non-standard distribution),造成不适合作为统计推论的问题。针对这一问题,Hansen(1999)[20]模拟以最大似然比法(Likelihood ratio test)对检验的统计量进行渐进分布,并以此坚定模型的门限效果。而由于普通最小二乘法并不适用于非线性模型的估计,Hansen(1999)[20]提出以两阶段线性最小二乘法对于面板数据的门限模型进行估计与检验。首先在第一阶段设定门限值(γ),然后利用最小二乘法求出残差平方和;第二阶段在利用第一阶段所求得的残差平方和反推算所估计的门限值(γ)。最后利用两阶段最小二乘法对门限值进行估算,并以此对回归系数进行分析。

1.2 门限模型设定

本文利用公司财务杠杆作为衡量公司价值的门限变量,如前文分析,适度的财务杠杆可以产生税盾的效果,进而提升公司价值及其营运绩效。然而,过度的财务杠杆运用却又为公司带来负面的杠杆关联成本,导致公司价值及营运绩效的降低。因此,本文假设当负债比率低于门限值(γ)时,此时负债比率与公司价值及营运绩效之间呈现正向的关系,而负债高于门限值(γ)时,却又由于杠杆关联成本的提高,此时负债比率却又将与公司价值及营运绩效呈现负向关系,故本研究运用门限效果理论计算公司财务杠杆的负债比率值,进一步分析公司价值及营运绩效受到负债比率的影响,从而对于公司的治理提供一定的参考。

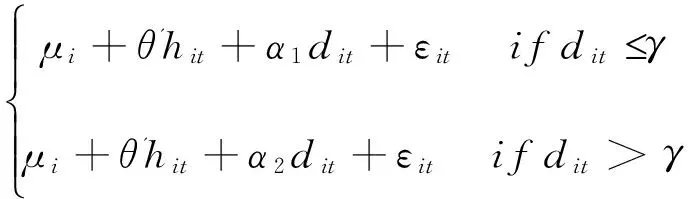

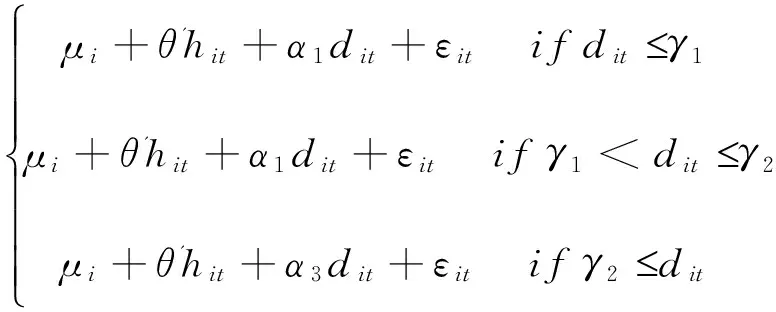

根据Hansen(1999)[20]对于门限效果的研究,本文设立单一门限模型(single threshold),具体如下所示:

θ=(θ1,θ2,θ3,θ4)′,hit=(sit,mit,git,cit)′

其中,I(.)为指示函数(indicator function),同时,(2)式又可以进一步写成(3)式的形式,具体如下所示:

上式主要是针对于单一门限模型所进行的分析,然而在现实的研究分析中,变量之间的关系可能会存在多个门限变量,加入存在两个门限值时,那么(1)式将变为(4)式所示:

2 实证检验

本研究选取我国体育用品上市公司为研究对象(具体为:李宁、安踏体育、特步国际、宝胜国际、中体产业和青岛双星),变量选取分为三部份:第一部份为衡量公司价值的部分,变量包括有以会计盈余类中为衡量公司价值指针的资产报酬率、权益报酬率以及每股盈余。此外,由于上述三指标主要是以会计账面上评估公司过去的经营绩效,为了弥补无法完全反映出公司无形资产与真实价值的缺失,本研究另加入公司价值的代理变量指针,由公司内部无形资产价值与未来成长机会为衡量公司价值及经营绩效的Tobin q值。Tobin q统计量的计算方法是根据Chung and Pruitt(1994)[24]所修正的Tobin q值计算公式,以公司普通股市值加上特别股市值再加上债券价值之后除以总资产的账面价值,其中债券价值为流动负债减流动资产再加上长期负债的账面价值,Chung and Pruitt(1994)[24]指出此修正公式可达到L-R模式的96.6%的准确性。第二部份为门限变量,变量选取为负债比率,然而考虑由于台湾企业举债融资常有以短支长的现象,故以“总负债账面价值”除以“总资产账面价值”为计算公式。第三部份为控制变量,包括有每股股票股利、管理者持股比率、转投资率与总资产成长率,其中转投资比率为长期投资账面价值除以总资产账面价值,代表的是公司多角化经营程度,上述三部分的各变量数据源,都来自于和讯网。此外,需要说明的是,在本文研究的对象中,李宁、安踏体育、特步国际及宝胜国际在香港证券交易所上市,而中体产业和青岛双星分别在上海证券交易所和深证证券交易所上市,由于本文关注的是上市公司资本市场结构对经营绩效的非对称冲击,因此将不同交易所之间的制度及交易规则视为外生,不予考虑。

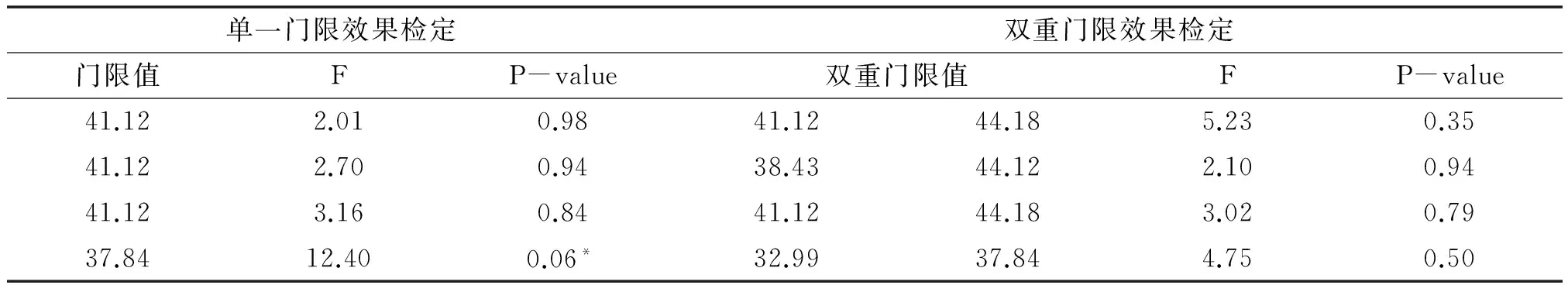

首先,本文首先利用拔靴法(bootstrap)对否存在双门限效果进行检验,可以根据渐进分布的F值与伴随概率P值进行确定门限效果。其中资产报酬率的伴随概率为0.35、权益报酬率的伴随概率为0.935、每股盈余的伴随概率为0.785以及Tobin q值的伴随概率为0.500,因此可以确定在10%的显著性水平下,上述变量均统计不显著。表明着选取这4个门限变量并不满足2个门限模型,意味着不存在双重门限效果。

表1 门限检验结果Table 1 Threshold test results

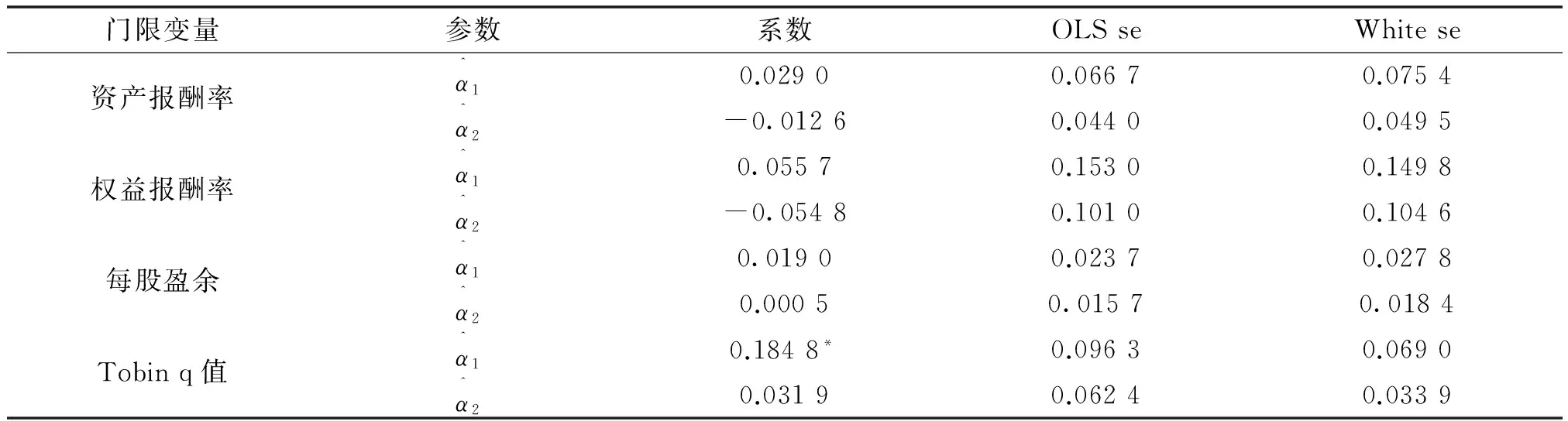

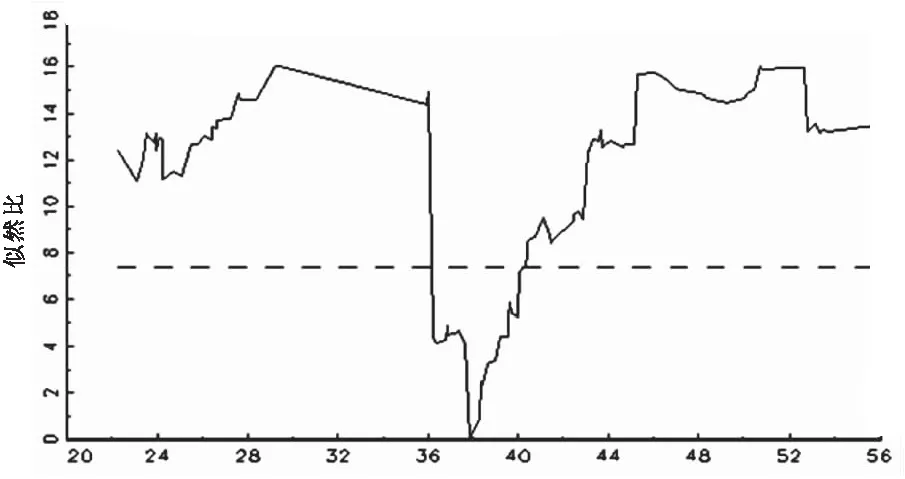

当公司价值采用Tobin q值为代理变量时,由于存在唯一的门限值,使得观测值被分割成两个区间(见Tobin q单一门限参数图)。

表2 公司价值代理变量门限参数值估计Table 2 Estimated value of threshold parameters of acting corporatevalue variables

图1 Tobin q值单一门限参数Figure 1 Tobin q value of single threshold parameters

3 结论

本文利用非线性面板门限模型探讨体育用品上市公司财务杠杆与公司价值之间的门限效果,并进一步检测是否存在不对称的非线性门限关系。本文通过假设负债比率存在门门限值,且当负债比率低于门限值时,提高负债比率将可提高公司价值,而在高于门限值时,此时由于杠杆关联成本的产生,提高公司负债比率将会导致公司价值下降。为全面衡量公司价值,本文分别选择以会计盈余类中为衡量公司价值及营运绩效指针的资产报酬率、权益报酬率以及每股盈余3个公司价值代理变量,以及衡量公司内部无形资产及未来成长机会的Tobin q值进行分析。研究结果发现,以会计盈余类中为衡量公司价值标准的资产报酬率、权益报酬率以及每股盈余3个衡量公司价值的变量并不存在所谓的门限效果,只有代表公司内部无形资产及未来成长机会的Tobin q值,其负债比率对公司价值存在门限值为37.84%的单一门限效果,其系数无论是在高于或低于门限值时,皆呈现正向关联性,此与当初本文所臆测公司价值于负债比率门限上下,呈现一正一负的非线性关系有所差异。虽上下影响系数皆呈正值,但在高于门限值37.84%时,其正向关联性极微小,且系数亦不显著;只有在低于门限值37.84时,系数不仅显著,而且有较高正向关联性。由此隐含的经济含义为体育公司可以适当运用财务杠杆提高公司价值,虽然无法提高公司会计盈余账面上的公司价值及营运绩效,但却能有效提高公司内部无形资产价值与未来成长机会。

此外,在不考虑是否存在门限效果的假设下,本文发现公司价值代理变量的资产报酬率及权益报酬率系数均呈现门限区间上下一正一负不对称的非线性关系,显示负债比率适度的使用确实可提高体育用品上市公司价值,但过度使用却又会导致公司价值下降;而每股盈余及Tobin q值虽都呈现正向关系,但由于两区间的影响系数呈现α1>α2的关系,显示体育用品上市公司适度运用杠杆确实可提高公司价值,但过度使用时,虽仍呈现正向关系,但对于公司价值的提升相对有限。因此本文建议体育用品上市公司管理层应在一定的限度下运用财务杠杆,从而达到公司价值的极大化。

[1] MODIGLIANI F,MERTON H M. Corporate income taxes and the cost of capital: A correction[J]. American Economics Review,1963,53:433-443.

[2] MILLER,MERTON H. Debt and taxes[J].Journal of Finance,1977,32:261-275

[3] MODIGLIANI F,MILLER M H.The cost of capital,corporate finance,and the theory of investment[J].American Economic Review,1958,48:261-297.

[4] JENSEN,M C,MEXKLING W H,Theory of the firm: Managerial Behavior,agency cost and ownership structure[J]. Journal of Financial Economics,1976,3:305-360.

[5] TUTMAN,SHERDIAN,ROBERTOWESSELS. The determinants of capital structure choice[J].The Journal of Finance,1988,43(1):1-21.

[6] BURGMAN,TODDA. An empirical examination of multinational corporate capital structure[J]. Journal of International Business Studies,1996,27(3): 553-471.

[7] ERWAN M. Asset liquidity,capital structure,and secured debt[J].Journal of Financial Economics,2001,61(2):173.

[8] BERGMAN,YAACOV Z,JEFFERY L C. Opportunistic under investment in debt renegotiation and capital structure[J]. Journal of Financial Economics,1991,29(1): 137-172.

[9] KIM W S,SORENSEN E H. Evidence on the impact of the agency costs of debt on corporate debt policy[J]. Journal of Financial and Quantitative Analysis,1986,27(4):142-149.

[10] CASTANIAS,RICAHARD.Bankruptcy risk and optimal capital structure[J]. The Journal of Finance,1983,38(5): 1617-1636.

[11] BRADLEY M,JARRELL G A,KIM E H. On the existence of an optimal capital structure: Theory and evidence[J]. The Journal of Finance,1984,39(3):857-871.

[12] 张彩江,戴琰婷. 资本结构对中小企业公司治理效率的影响研究——来自深交所中小板49家上市公司的证据[J].财会通讯,2011(3):80-82.

[13] 武力超,乔鑫皓,陈玉春,等. 资本结构对企业绩效影响的新证据——基于产品市场竞争程度的研究[J]. 金融论坛,2016(8):62-80.

[14] ALTMAN,EDWARD I.A further empirical investigation of the bankruptcy cost question[J].The Journal of Finance,1984,39(4):1067-1090.

[15] JENSEN,MICHAELC. Agency costs of free cash flow,corporate finance,and takeovers[J].The American Economic Review,1987,76,323-329.

[16] LINDER,ERIC B,STEPHEN A. Tobin's q Ratio and Industrial Organization[J].The Journal of Business,1981,54(1): 1.

[17] PHILOSOPHOV L V ,PHILOSOPHOV V L. Optimization of corporate capital structure: A probabilistic Bayesian approach[J].International Review of Financial Analysi,1999,32(8):62-68.

[18] ERIK L.Do firms undertake self-tender offers to optimize capital structure?[J]. The Journal of Business,2002,75(4):609-640.

[19] FLATH,DAVID,CHARLES R K.Taxes,failure costs,and optimal industry capital structure: an empirical test[J]. The Journal of Finance,1980,35(1): 99.

[20] HANSEN B E. Threshold effects in non-dynamic panels: Estimation,testing and inference[J].Journal of Econometrics,1999,93:345-368.

[21] TONG,H. Pattern recognition and signal processing[M].Amsterdam: Sijthoff & Noordhoff,1978:101-141.

[22] HSNSEN,B E.Inference when a nuisance parameter is not identified under the null hypothesis[J].Econometrica,1996,64:413-430.

[23] CHAN,K S. Consistency and limiting distribution of the least squares estimator of a continuous threshold autoregressive model[J].The Annals of Statistics,1993,21:520-533.

[24] CHUNG,KEE H,STEPHEN W P. A simple approximation of Tobin's q[J]. Financial Management,1994,23(3):70-74.

(编辑 任丹)

Nonlinear Research of Capital Structure and Operating Performance of Listed Sporting Goods Companies——Empirical Test Based on Panel Threshold Model

GUO Rongjuan

Taking listedsports goods companies in China as research object,this paper analyzes the threshold effect of financial leverage on corporate value through the nonlinearpanel threshold model,aiming to investigate whether optimal debt threshold can maximize the corporate value. It is found that among the variables measuring corporate value,the Tobin q,which represents company internal intangible assets and future growth opportunities,has significant threshold effect,and the two mechanism influence coefficients divided by the threshold value are in positive correlation. While the rate of return on assets and the rate of return on equity,which are used to measurecorporate value,present a nonlinear and asymmetrical relationship in the threshold value interval,showing that an appropriate debt ratio can improve the value of listed sports goods company in China. However,when the debt ration is over a certain percentage,corporate value will decrease significantly. Therefor,the management should properly use financial leverage to maximize corporate value.

SportsEconomy;SportingGoods;ThresholdEffect;PanelThresholdModel;CorporateValue;FinancialLeverage

G80-052 Document code:A Article ID:1001-9154(2017)03-0016-06

郭荣娟,博士,讲师,研究方向:体育经济学及体育人文社会学,E-mail:guorongjuan604@126.com。

商丘师范学院体育学院,河南 商丘 476002

Shangqiu Normal University,Shangqiu Henan 476002

2017-01-05

2017-03-30

G80-052

A

1001-9154(2017)03-0016-06