“英飞拓”超能力派现案例剖析

徐惠珍+张硕

摘要:超能力派现是上市公司不顾其自身经营状况及现金持有水平而进行的异常派现行为,在学术界被认为是一种控股股东利用其控制权实现利益输送,严重侵害中小股东利益的手段。近年来,越来越多新上市的公司慷慨高派现,有些上市公司在净利润急剧下滑甚至严重亏损的情况下依然超能力派现。文章选取了存在严重超能力派现现象的深圳英飞拓科技股份有限公司为案例研究对象,对其超能力派现的动因进行了剖析,并提出了相关建议。

关键词:超能力派现:英飞拓:案例

一、英飞拓公司简介

深圳英飞拓科技股份有限公司,简称英飞拓,于2000年10月18日在深圳注册登记,并于2010年12月24日在深圳证券交易所挂牌交易,首次公开发行3700万流通股,其股票代码为002528。该公司属于其他电子设备制造业,是一家具备研发、设计、生产与销售有关电子安防产品的高科技企业,主要经营各种有关科技系统产品、监控产品还有防爆工业通讯产品,而且还涉及计算机应用软件和有关视频传输设备技术的开发,目前公司的产品广泛应用于各行业及多领域。

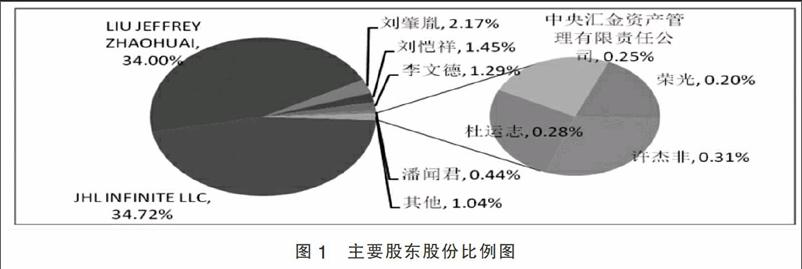

经过首次公开发行和后续的发展,英飞拓公司从上市以来其股本和总资产都在不断扩大,截至2015年年底公司的总资产由刚上市的26.5亿元上升到29.5亿元,股本由当初的14700万股增加为711,65.24万股,是原来的4倍多,但是总资产增长的幅度却不是很大,公司股东所占比例却相对保持着比较集中,主要股东占75.11%的比例,而流通股股东仅仅只占据24.89%的股份。图1为主要股东的股份比例图。

从图1中可以看出,主要股东占据近75%的比例,而流通股股东仅仅只占据大约25%的股份,形成明显的“一股独大”的股权结构,这样的控股比例很容易受主要股东的主观性影响,而忽略中小股东的真实需求与想法,所做出的分红政策也缺乏客观性及公平性。

再具体分析主要股东中的前十大股东,可以很清楚地发现实际控制人控股很严重。公司第一大股东是THL INFINITELLC,在公司所占比例大约是34.72%,第二大股东为公司董事长刘肇懷,占据的比例约34%。但是公司第一大股东THLINFINITE LLC为公司实际控制入刘肇怀的全资控股企业,这样公司真正的第一大股东实际为刘肇怀,其通过直接持股拥有34%的股份,又通过公司的第一大股东间接占有34.72%的股份,最终一共拥有公司68.72%的股份,该股份权足可以影响公司决策的客观性。控股股东可通过关联交易获得私有收益,中小股东在这样的股权结构中很难对大股东形成约束力,所以英飞拓公司的股权结构具有“一股独大”的特点。

二、英飞拓公司股利分配政策

(一)公司股利分配现状

英飞拓公司自上市以来累计分红6次,其中现金分红5次,累计分红金额为2.79亿元,具体分配方案如表1所示。

(二)公司股利政策的特点

1.股利分配政策较稳定

通过对英飞拓公司股利分配方案可以看出,上市那一年其现金分红方案为每10股分派3元,而2011~2013年的分配方案则为每10股分派2元,2014年现金分红政策是每10股分派1元,5年内分红方案变化了3次,但是变化幅度相对较小,所以在一定程度上可以认为英飞拓现金分红的股利政策相对较稳定,从上市以来每年都实行分派现金股利的分红政策。

2.超能力派现现象突出

彭爱群、孔玉生(2005)、邹若然(2014)认为超能力派现是每股现金股利高于每股收益的派现,这主要是因为该种情况下的派现不符合公司的盈利能力。当年净利润不够分配的情况下就会不得不动用公司以前年度的留存收益,这样的做法将会导致企业在以后的发展中减少可持有的资金及可使用的资金,进而使以后年度派发现金股利的能力下降,影响企业未来的盈利能力。

英飞拓公司自上市以来所执行的现金分红方案每年都符合超能力派现的界定标准,该公司自上市以来一直都采取超能力派现的股利政策。从表1可以看出英飞拓公司每股收益基本上呈现出一种下降趋势,而且其每股经营活动现金净流量极不稳定。在2011年和2013年均出现了负值,2011年现金净流量为一3257.25万元,2013年现金净流量为一3233.31万元,即便如此,公司依然进行派发现金股利,这样的分红方案意味着公司拿出了全年净利润的大部分比例进行分红,甚至是动用了以前年度的未分配利润。公司的净利润及现金分红总额如表2所不。

从表2数据可以看出,除2010年刚上市那年以外,其他年份发放的现金股利都超过当年净利润,2012年股利支付率竟然高达525.53%,但当年的每股收益仅仅为0.04,收益留存率为一425.33%。2011~2014年,公司当年的现金分红都超过了当年可供分配的利润,其收益留存率均为负值。因此,不论从单期的数据来看,还是综合考虑当期现金流与以前年度的留存收益,英飞拓公司所实行的股利政策具有超能力派现的特点。

三、英飞拓超能力派现的动因分析

(一)通过超能力派现操控现金流,满足大股东转移资金的需要

公司发放现金股利应当满足两个条件,一是要有足够的利润或者可分配利润,二是公司要有足够的现金。但是英飞拓公司并不具备发放高额现金股利的条件。2011年英飞拓公司实现净利润0.428亿元,当年的现金分红金额却为0.472亿元,可见当年实现的净利润都不够分配当年的现金股利,公司不仅将当年可供分配的利润全部搭上还动用了上一年度的未分配利润。这一现象在2012年表现的更为突出,其股利支付率达到了525.53%,公司在现金流不充足的情况下,仍然坚持采取超能力派现的行为并且能够在股东大会上通过,这背后一定存在着控股股东的私利。

英飞拓公司2011年现金及现金等价物净额是一1.14亿元,年初余额是19.38亿元,年末的现金及现金等价物余额为18.24亿元。可以很明显地看出,公司当年发放的现金股利的资金来源全部来自年初的现金及现金等价物。通过对超募资金公告中的说明及具体情况的分析,可以得出上述所说的18.24亿元便是超募资金到位的结果。在对超募资金使用情况的研究过程中发现,除了年报中明确说的每笔资金以外,还有将近6亿资金的用途比较模糊,而且由于公司现金流的不足,导致公司的分红大多来自超募资金。公司2011年的超能力派现股利政策使得公司控股股东的收益率为6.62%,而中小股东的收益率却仅仅有0.37%,二者之间形成了明显地差距,控股股东获得的现金分红收益比例足足比中小股东的收益率高出17.89倍。可见,现金股利政策成了公司控股股东套现的工具,通过超能力派现的方式进行资金的转移,满足控股股东的利益。

(二)控股股东利用控制权实行超能力派现进行利益输送

根据前面对英飞拓公司股权结构的分析可以得知,公司实际控制人通过直接和间接的途径所取得股份竟然高达68.72%,并且前十大股东中,前5大股东都与实际控制人存在着关系,这就扩大了其控制权,也促使其能够在股东大会上轻易通过该种超能力分红政策。公司的控股股东可以利用手中的控制权将公司重要的经营决策信息掌握在手中,从而利用此便利条件为自己谋福利,公司2011年和2013年的现金流量净额均为负值。出现这样的情况本应当要注重公司的发展以提高公司内部的现金流,但是公司仍就采取了超派现的行为举措,使得分红的金额超过现金流量金额,然后再动用以前年度的资金,这样做的结果便是能够将更多的利益输送到控股股东的腰包中。

通过表3可以看出,从2010年开始公司每年的分红都得需要动用以前的留存收益,2012年以前的留存收益不够支付高额的现金股利,有547.09万元是需要用超募资金补充的流动资金进行分配,而公司公告显示这些超募资金是为了弥补原材料、劳动力价格上涨等生产经营需求所募集的。可是公司并没有真正将这些资金用于生产发展上,而是将部分资金用于分红,这其中存在着利益输送的目的。因此,英飞拓公司采用超能力股利政策,忽略公司的未来生产经营及投资成长要求,不仅不能给投资者创造利润和价值,反而还要成为其获取利益的渠道。

(三)实行超能力派现为后续增发再融资

英飞拓公司在2015年4月22日公布了2014年的股利政策分配方案,每10股派发1元,但是当年的现金分红金额足足超过了当年可供分配的利润,公司的这种行为是很明显的超能力派现。可是在当年公布股利分配预案之前英飞拓公司又公布了定向增发的融资预案,具体融资方案见表4所示。

英飞拓公司超能力派现的股利政策再融资机制符合“输送一增发一输送”的循环操作,发放现金股利既能够达到满足证监会的相关要求,又能够进行新一轮的融资操作。公司为了达到再融资的目的便会采取措施,将现金分红作为达到这一目的的加速助力器。除此之外,英飞拓公司的经营状况不太好,现金流也不充足,为了能够从市场中得到资金也会选择超能力派现这种行为。因此,超能力派现的最终目的并非仅仅是为股东派现,很大程度上也是为了能够在日后再融资而进行的准备。

四、建议

(一)优化股权结构,形成股权制衡机制

股权的高度集中很容易使得控股股东成为公司的强权主体,造成股权失衡,使董事会、股东大会等成为他们的追随者,严重伤害中小投资者的利益。有关研究表明,股权制衡可以起到监督的作用,而且还可以抑制对中小股东正当利益的侵害,形成大股东与中小股东互相监督的一种良好状态。因此,英飞拓公司应优化股权结构,改善控股股东对公司一手遮天的态势。但是优化股权结构,并不是简单地减少所持的股份,分散股份,而是要从实际从本质上去解决一股独大的局面。例如可以增加大股东的数量,以达到对这种独大局面的稀释或者分散;增加其他股东数量及在公司中所持股份的比例,形成制衡局面,达到相互监督;还可以引入战略投资者等混合所有制改革,以便有效解决一股独大问题,通过对股权的优化,使股权结构规范化,改变一股独大的局面,从而使公司决策能够兼顾所有股东的利益。

(二)规范公司超募资金使用计划,提高其使用效率及效果

按照《募集资金管理规定》,上市公司使用超募资金,原则上优先补充募投项目资金缺口,其次用于在建项目和新项目上,再次是用来归还银行贷款,最后节余部分可暂时或永久性补充流动资金。可是英飞拓公司并没有根据公司实际的生产经营需求来使用超募资金,用在投资建设发展的部分相对薄弱,而是一再地用于现金分红上面,虽然近几年深交所对于上市公司使用超募资金进行高额派现的现象一直都高度关注,但是相关部门的监管不够。因此,监管部门应该就超募资金的托管及其使用规定严格的程序,加强上市公司具体使用情况的监督,并且及时地进行披露,从而防止控股股东利用空隙而滥用超募资金及不合理的分紅,以保证资金的合理运用和安全。公司只有将募集资金用在最利于公司发展的业务上才能获得更好的利益,以尽可能为公司创造更大更多的利益。