资本市场融资效率的行业检验

——来自中国上市公司的经验证据

田金方,王冬冬,陶 虎

(1.山东财经大学 统计学院,山东 济南 250014;2.山东财经大学 MBA学院,山东 济南 250014)

资本市场融资效率的行业检验

——来自中国上市公司的经验证据

田金方1,王冬冬1,陶 虎2

(1.山东财经大学 统计学院,山东 济南 250014;2.山东财经大学 MBA学院,山东 济南 250014)

文章利用超DEA效率和Malmquist指数,从静态和动态两个角度交叉分析资本市场融资效率的行业差异特征,并利用Tobit模型分析全要素生产率分解的各因素对融资效率的影响。研究结论发现:融资效率发展水平和速度分别呈现“W”型和“N”型复苏模式;第二产业受金融危机影响最大,第一产业抵抗了经济运行的下行压力;年均上涨0.6%的融资效率速度主要来自于纯技术效率,技术进步决定了行业效率增减幅度;融资效率主要受技术效率影响,技术进步是经济发展的短板。

行业融资效率;超DEA效率;Malmquist指数

一、 问题提出

在资本市场体系运行过程中,直接融资和间接融资的目标是实现最优化配置整个经济社会金融资源,并同时达到投入产出效率的最优化。2013年11月9日在北京召开的十二届三中全会开启了中国再一次的改革红利,驱动经济迈过“中等收入陷阱”的增长周期。《中共中央关于全面深化改革若干重大问题的决定》明确提出清除市场壁垒,提高资本配置效率,健全多层次资本市场体系,多渠道推动股权融资。国内外众多学者对资本市场融资效率做过很多有益的探索。国外有关融资效率的研究涉及范围较广,从融资结构、融资顺序和资本市场信号传递等方面研究融资结构如何影响公司行为与融资绩效,为国内相关研究奠定了坚实的理论基础和方法借鉴。Modiglani和Miller(1959)[1]在《美国经济评论》上发表《资本成本、公司财务和投资理论》一文,在假设完全竞争市场、不考虑所得税影响资本结构以及信息对称的情况下,提出了著名的MM理论,认为公司价值不受资本结构等因素的影响,开创了现代融资理论。此后学者们加入所得税等影响因素,对该理论做出了修正和扩展。Rajan和Zingles(1995)[2]利用美国1984年至1986年的企业面板数据,通过实证分析发现:与同时期的其他国家相比,债务融资是美国大多数企业的外源融资形式。Almeida和Wolfenzo(2005)[3]利用均衡模型发现资本配置效率与公司外源融资需求及外部投资者利益保障存在较强的关联关系,当不能有效保护外部投资者权益时会使公司的资本配置效率受到抑制,当公司的外源融资需求增多时公司会将资本从产出效率较低的项目向产出效率较高的项目再配置,从而提高资本融资效率。Assaf等(2013)[4]考察了资本结构、高管薪酬与资本融资效率之间的关系,利用杠杆比率和公司杠杆率之间的相似性判断公司资本融资效率的高低,认为杠杆间隙的加大将导致更多的投资扭曲,较多的负债补偿将导致投资不足,而股权补偿将会引发投资过热。此外,当补偿杠杆低于或高于公司杠杆时,投资失真将会增加股权(负债)价值。这些结果表明,经理人为了增加投资组合的价值可以人为地拉低资本融资效率,并以更小的杠杆差距缩减代理成本。Kaffash和Marra(2016)[5]研究了1985年到2016年4月期间Web of Science数据库中有关融资效率研究的金融领域特性。

国内学者有关融资效率的研究主要是从两个方面展开,一是融资效率的内涵与外延研究;二是融资效率的测度与评价分析。曾康霖(1993)[6]最早使用“融资效率”一词,利用归纳方法比较分析了直接融资和间接融资之间的成本,并解析了在社会融资中为什么以间接融资为主导,得出我国应当采取“间接融资为主,直接融资为辅”的政策。刘力昌等(2004)[7]利用数据包络DEA分析方法研究了我国上市公司股权融资的静态效率。他们以1998年初次发行股票的47家上市公司为样本研究对象,通过实证分析发现:上市公司中有68.09%的公司股权融资效率达不到规模与技术同时有效,59.57%的上市公司股权融资效率既不能达到技术有效,又不能达到规模有效,我国上市公司的股权融资效率总体呈现低效率的状态。王心如(2013)[8]以中部地区中小企业为研究对象分析了企业融资效率问题,通过对样本企业融资效率的趋势分析和整体评价得出:样本企业融资效率在整体上是低下的,需要经过较大调整来改变融资现状的企业占到59%,其中27%是由于规模过于庞大致使融资效率相对较低,企业在一定程度上存在滥用资金、盲目扩大规模的现象。丁胜红、王睿(2014)[9]以投融资一体化为研究视角,基于投融资效率的分析框架,以我国上市公司2007年至2011年的年度资料为样本,研究投融资效率对上市公司发展的影响,分析发现:投融资效率对上市公司发展的影响在统计上是显著的,且影响是两面性的,一方面现金流的增加可能会加剧公司过度投资,但另一方面投融资一体化又有利于缓解因资金短缺所引起的投资不足现象。

综上可见,现有文献采用不同的分析方法从资本市场结构、经营绩效指标、投资效率影响因素等方面研究了资本市场融资效率问题,但仍有一些值得深入研究的问题。首先,现有研究选取的测度对象大部分集中在某个具体行业或地区,例如银行业、保险业、科技型中小企业、中部地区中小企业等,缺少不同行业之间融资效率的比较分析。纵然资本市场的核心离不开这些行业,但是如果完全以这些行业融资效率来代表资本市场融资效率难免有以偏概全之嫌。其次,在经验分析方面,鲜有文献从静态和动态两个角度双向比较分析资本市场的融资效率,得出来的结论和分析观点具有片面性[10-11]。最后,资本市场发布的一系列制度改革明显提高了上市公司的融资绩效,有必要从指标设计、样本选择和研究方法等方面重新梳理资本市场的融资效率,而不是一味地认为我国资本市场的融资效率是低下的。基于此,本文根据全要素融资效率的内涵,依照中国证监会行业分类标准,选取沪市13个行业39家上市公司2007-2013年样本数据,利用超效率DEA和Malmquist指数,从静态和动态两个角度交叉分析资本市场融资效率的行业差异特征,并利用Tobit回归模型分析全要素生产率分解的各因素对融资效率的影响,判断技术进步与技术效率对融资效率的贡献度。

本文基于以下四个方面对现有文献做了改进:一是研究范围不再集中于某一个行业,而是以13个行业为研究对象,扩展了融资效率的解释范围和解释能力,这也是本文对现有文献的最大贡献之处;二是效率测算借助于超DEA,而不是DEA,这样对DEA生产前沿面上的决策单元可以进行排序,避免了DEA模型的限制,更能有效分析融资效率;三是在研究视角上做了扩展,不再从静态或动态单一角度去研究,而是从静态和动态两个角度交叉研究资本市场融资效率的行业差异;四是对融资效率驱动影响因素的检验,利用Tobit模型清晰地判断全要素生产率各分解因素对融资效率的贡献度,更能找准行业融资效率的短板和优势。

二、 全要素融资效率的测度设计

(一) 全要素融资效率

全要素生产率是分析投入产出效率的重要工具,所以本文基于全要素生产率理论测度我国资本市场的融资效率及其变化特征。全要素生产率是用来衡量生产效率的指标,反映总投入与总产量之间的关系,即总产量与全部要素投入量之比。在著名的Cobb-Douglas生产函数中:

Q=ALαKβ

(1)

其中总产出用Q表示,A表示全要素生产率,L表示投入的劳动力,K表示投入的资本,分别用α和β表示劳动力和资本的生产力弹性。从而,全要素生产率是去除劳动、资本等所有有形生产要素的“余值”,衡量由技术进步、效率的改善以及规模效应变动所引起的总产出增加。全要素生产率的增长率计算等式为:

GY=GA+αGL+βGK

(2)

其中GY、GL和GK分别表示经济增长率、劳动力投入增长率和资本投入增长率,GA表示全要素生产率的增长率,α和β分别表示劳动力产出弹性和资本产出弹性。

从全要素生产率的投入和产出视角看,学者们大多利用DEA方法模型和Malmquist指数来度量融资效率和融资效率的增长率[12]。DEA是以相对效率概念为基础,通过生产前沿面来度量投入与产出效率的一种非参数方法,可以判定同一个类型各个决策目标单元的相对有效性,并对它们排序。尽管DEA方法模型在规避主观因素、简化计算方法、减少测算误差等方面有一定的优越性,但是当决策目标单元的融资效率都位于生产前沿面时,所有的DEA值都等于1,这样导致众多决策单元都是相对有效的,由此利用DEA方法不能将处于生产前沿面的决策单元进行排序,无法判断孰优孰劣,而超DEA模型修正了DEA效率的测度方法,不但能够测度决策单元的投入产出融资效率,而且还可以对生产前沿面上的决策单元进行排序。为此本文采用超DEA方法计算全要素融资效率,并借助于Malmquist指数分析上市公司全要素融资效率的变化,分别测算纯技术效率、规模效率和技术进步的贡献。

(二) 经验分析模型:超DEA效率和Malmquist指数

Andersn(1995)[13]为使处于生产前沿面的决策单元也能进行效率高低的比较,建立了基于投入为导向的超 DEA效率模型。基本方法原理如图1所示,在计算生产前沿面上B点的相对投入产出效率时,将其排除在其余决策单元的参考集之外,此时相对有效前沿面就由ABCD变为ACD,B点的超DEA融资效率OB1/OB将大于1,不再是原来等于1的DEA效率,而原来未处于生产前沿面的E点,其生产前沿面在删除B点后仍然是ABCD,超DEA效率测度值与传统DEA效率值一致,OE1/OE的值仍然小于1。超DEA效率模型的数学规划表达式如下所述:给定的n个决策单元包含m个投入变量,s个产出变量。其数学规划方程式为:

(3)

其中,r=1,2,…,n;i=1,2,…,m;j=1,2,…,s。

图1 投入为导向的超DEA效率

根据(3)式线性规划方程式,计算融资投入冗余量与产出的不足量,全要素融资效率定义为:

EErt=TEIrt/AEIrt

(4)

其中,r是第r个决策单元,t为时间,EE是全要素投入产出视角下的超DEA融资效率,TEI是最优融资投入,即在目前的生产技术水平下,为实现一定产出所需要的最优融资投入量;AEI为决策单元实际的融资投入量。

(5)

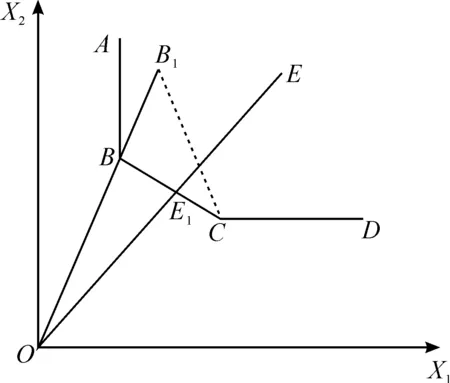

在等价变换的基础上,Fare等人将Malmquist指数进行了如下分解:

(6)

其中,Pech×Sech为技术效率指数,反映技术水平变化情况;Pech为纯技术效率指数,反映可变规模报酬假定条件下的技术效率变化情况;Sech为规模效率指数,反映规模经济对全要素生产率变化的影响;Techch为技术进步指数,反映由于技术创新使生产前沿面的移动而驱使生产率变化的幅度。若M>1,表明从t时期到t+1时期,全要素生产率水平有所提高;若M=1,表明全要素生产率水平没有变化;若M<1,表明全要素生产率恶化。全要素生产率指数的某一构成指数如大于1,表明其是生产率水平提高的根源;反之,则导致全要素生产率水平下降。

(三) 变量与数据

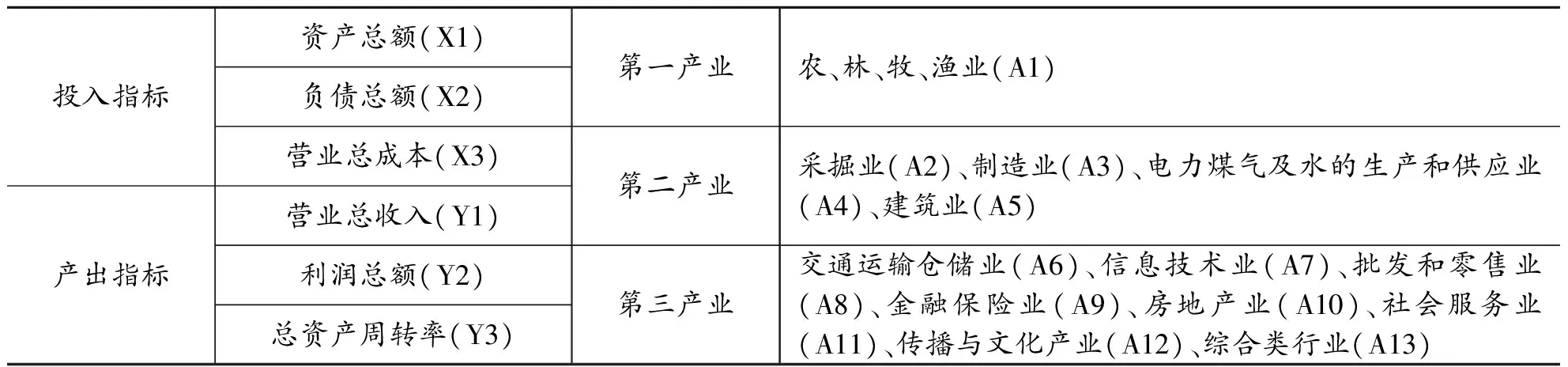

利用超DEA效率模型和Malmquist指数方法测度资本市场上市公司的融资效率时,投入和产出指标的选取非常重要,选取的评价变量不同,得出的研究结论会有一定的差异。资本市场的融资活动是一项多个投入产出的复杂混沌系统,到目前为止,究竟选用哪些变量对融资效率进行度量与评价仍无统一标准。鉴于数据的可得性以及指标构建的合理性与可行性,同时尽量避免投入产出指标之间的强相关性和资料规模的不均衡性,借鉴已有研究[7-9],我们选用如下指标度量我国资本市场的融资效率(见表1)。

表1 资本市场融资效率的投入与产出指标以及行业分类表

其中资产总额能够反映上市企业融资规模的大小,是资本经营的基础,它从企业整体的角度反映了上市企业的规模及融资状况。负债总额与资产总额指标相结合得到的资产负债率,可以反映出资本结构对融资效率的影响,即反映出企业的资本结构是否合理。营业总成本反映了上市企业进行业务活动时所花费的代价,成本的大小,直接影响着利润的大小,同时也反映出企业对资产的运用能力。营业总收入反映了上市企业通过融资筹集资金后进行经营活动的盈利能力,很好地反映出企业融资资金的经营效率。利润总额直观地展现了企业筹集资金获取报酬的高低,即企业的整体获利能力。一般而言,企业利润的持续稳定增长,体现出企业良好的发展能力,会促进投资者对企业的正向预期,从而间接影响企业整体融资效率。总资产周转率等于营业收入除以平均资产总额,反映了上市企业的营运能力,更为直接地显示企业全部资产的运用效率。

本文以沪市上市公司为例分析资本市场的融资效率,研究区间选为2007-2013年。由于本文旨在比较分析行业之间融资效率的差异,所以按照中国证监会行业分类标准,挑选出十三大行业,即农、林、牧、渔业,采掘业,制造业,电力、煤气及水的生产和供应业,建筑业,交通运输、仓储业,信息技术业,批发和零售业,金融、保险业,房地产业,社会服务业,传播与文化产业和综合类行业,覆盖三大产业,具体分类见表1。每一个行业依照市场规模选定三个上市公司作为代表,共选取了39家上市企业,得到273个样本数据。数据来源于国泰安数据服务中心的CSMAR数据库,摘录于各上市企业的年报。本文决策单元数为 39个,输入、输出指标数各为3个,完全符合DEA模型的经验法则,即决策单元数至少应为输入、输出指标数的两倍。

三、 资本市场融资效率的水平特征:超DEA模型

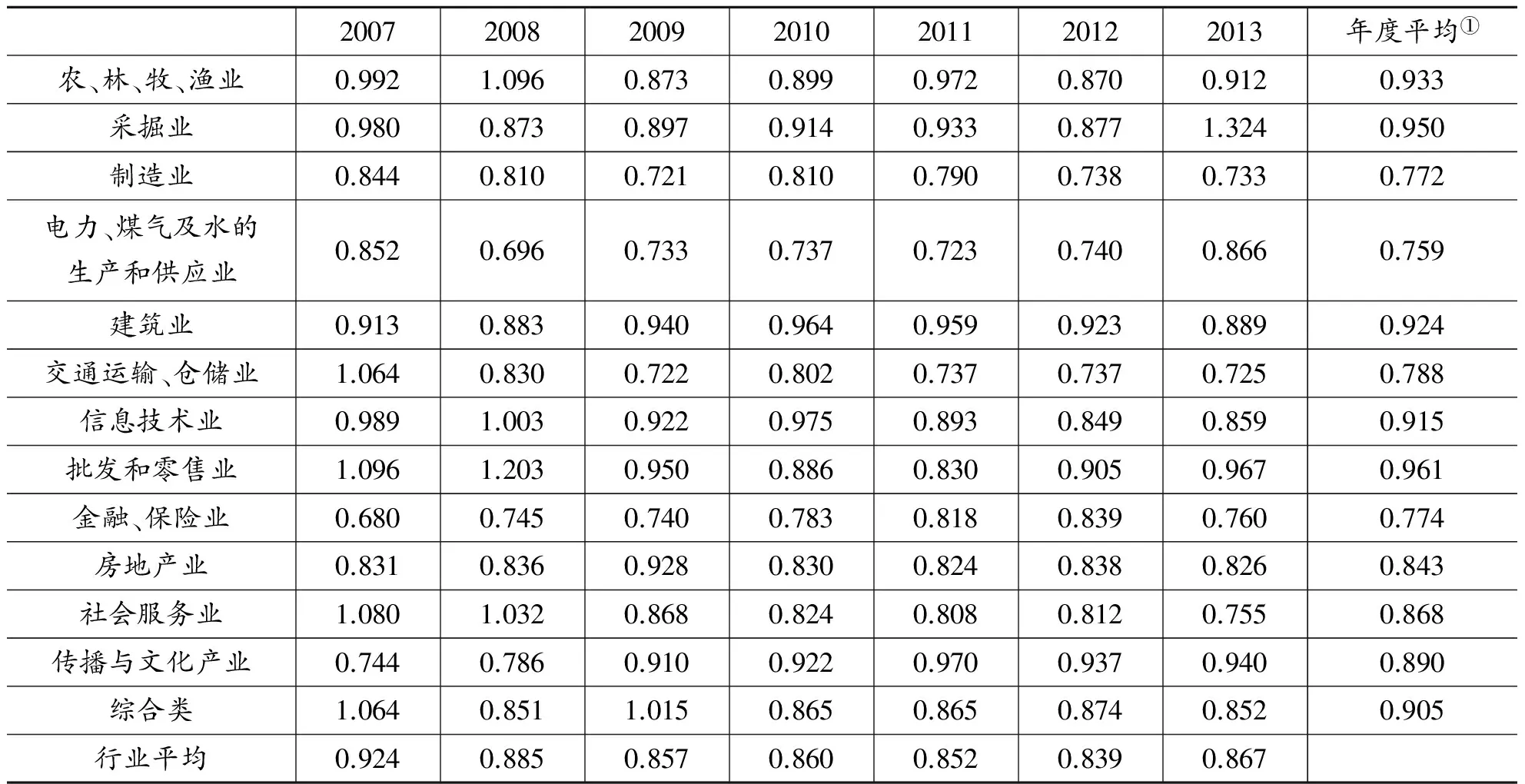

本文运用软件包EMS1.3计算样本数据的超DEA效率,13个行业的全要素融资效率如表2所示,同时根据产业结构划分所得到的三大产业超DEA效率由图2展示出来。

(一) 融资效率水平的行业特征

由表2可以看出,大部分行业在2007-2013年度的效率水平都处于超DEA无效状态,整体超DEA有效率仅为11%。农、林、牧、渔业,采掘业,交通运输、仓储业和信息技术业在一个年份是超DEA有效的,批发和零售业,社会服务业和综合类在两个年份是超DEA有效的,这说明我国资本市场融资效率的整体水平还有待进一步提升。在各行业的年度平均中,全要素融资效率水平较高的行业是批发和零售业,采掘业,农、林、牧、渔业,效率水平较低的行业是制造业,金融、保险业,电力、煤气及水的生产和供应业以及房地产业,融资效率水平的这种行业特征首先体现了目前中国经济发展主要依靠增加资金、人力、物力等生产要素的投入量来提高产量或产值的经济增长模式,核心创新能力较低,具有粗放特征;其次虚拟经济与实体经济不能协调发展,泡沫成份严重,造成其融资效率水平偏低;最后,垄断行业的市场化程度偏低,有待放宽市场准入,鼓励私营企业进入垄断行业,提高公用事业领域的市场化程度,提升资本融资效率。

表2 资本市场全要素融资效率

①本文效率的平均值均采取几何平均方法进行计算。

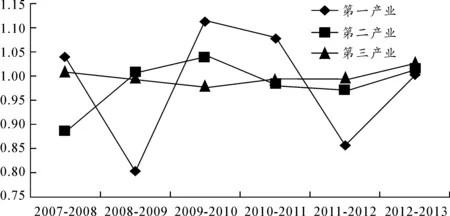

图2 三大产业资本市场全要素融资效率

从各年度的行业平均效率波动趋势来看,全要素融资效率整体水平呈现下降趋势,但经济增长动力和政府刺激干预等因素促成效率水平发展模式呈现“W”型,即中国经济复苏将经历一个曲折缓慢的过程,不会在触底后迅速反弹。从2007年到2009年,受国际金融危机的影响,各行业的经营风险提升,收益大幅下降,同时低迷的市场需求对于各行业的融资更是雪上加霜,由此各行业的融资效率均值由0.924下降到0.857。2010年融资效率均值回升至0.86,得益于政府巨额投资刺激和宏观政策调控。然而受欧债危机的进一步发酵的影响,2011年和2012年各行业的融资效率又出现了回降,但由于中国经济整体抗挫能力较强,此次回降幅度较小。在2012年之后的后危机时代,随着中国经济的全面复苏,融资效率水平开始企稳回升至0.867。“W”型模式从经验分析的角度解答了中国经济复苏是“V”型还是“W”型的分歧和争议,受国际经济形势影响,中国经济走出经济危机同样经历了两次探底和两次回升。

(二) 融资效率水平的产业特征

从融资效率的产业结构来看,第一产业的融资效率最高,但呈现整体下降趋势,同时在整个样本区间内没有证据表明其融资效率受到金融危机的影响,相反,在金融危机触底期间,第一产业的融资效率反而呈现增长态势。其一说明目前中国还是农业大国,尽管改革开放三十年来,我国工业发展迅速,但第一产业仍然处于产业结构的基础地位;其二说明中国经济体的受挫能力来源于第一产业,正是第一产业的协调发展促使中国经济低潮时依旧坚挺,并保持“W”型复苏态势。

第二产业的融资效率特征首先呈现“W”型,与资本市场融资效率的整体波动趋势是一致的。由此看出中国第二产业抗挫能力较差,受国际经济形式影响比较严重,其原因首先在于我国第二产业的企业缺乏核心竞争力,产品在低端竞争,国有工业企业大而不强。其次,第二产业的融资效率在整体上正在逐年提高,在2010年前位列三大产业之尾,在2010年后有反超第三产业并追赶第一产业的趋势。这体现了发展混合所有制经济,改革第二产业国有工业企业的成效。在2003年国有资产监督管理委员会成立后,随着国有资产监督管理体制和现代企业制度的建立和完善,以及国有经济结构调整的不断推进,第二产业企业的产权制度、管理体制、治理结构发生了根本性变化,第二产业企业的布局结构日趋合理,一些不适应市场经济发展的企业被淘汰、重组, 第二产业企业不再经营困难、举步维艰, 而是成为具有较高劳动生产率、较强赢利能力和竞争力的“产权明晰、权责明确、政企分开、管理科学”的“新产业企业”[14]。

第三产业的融资效率在整体上呈现平缓下降的趋势,由样本初期的第二位降至样本末期的最后一位,存在融资效率下行压力。这说明服务效率和企业管理水平依然是影响第三产业提升的限制性因素。融资效率的下行压力主要来自于效率低下的公共服务业,消费性服务业和生产性服务业的投入产出效率相对较高,这与田家林(2010)[15]有关消费性服务业的结论一致,但与有关公共服务业和生产性服务业的结论相左。究其原因在于样本区间不一样所引起的一系列差异。在本文的样本区间内,金融危机的出现导致金融业不景气,严重影响了金融等公共服务业的融资效率,而生产性服务业所受到的冲击则相对较小;同样,随着混合制经济体的活跃发展以及现代企业制度的不断完善,企业管理水平和服务水平尽管有待进一步提高,但相比于田家林样本区间而言有了很大的改进。

综上所述,在全球金融危机、政府干预和经济增长内驱力的多重作用下,中国资本市场融资效率水平都受到了不同程度的影响,整体上呈现出“W”型的复苏模式,而形成这种模式最主要的驱动行业在第二产业。第一产业形成了经济增长的内驱力,服务效率低下的第三产业则促使融资效率具有下行压力。为此,我们要巩固农业的主导地位,增强第二产业的核心竞争能力,提高第三产业的服务效率和现代企业管理水平,完善融资机制从而提高企业的融资效率。

四、 资本市场融资效率的速度特征:Malmquist指数

利用软件包EMS1.3,计算沪市13个行业39家上市公司2007-2013年样本数据的全要素生成率指数及其影响因素指数:技术效率指数和技术进步指数,并借助于几何平均汇总得到13个行业以及三大产业的融资效率指数,从行业和产业角度分别解读资本市场融资效率的速度特征。

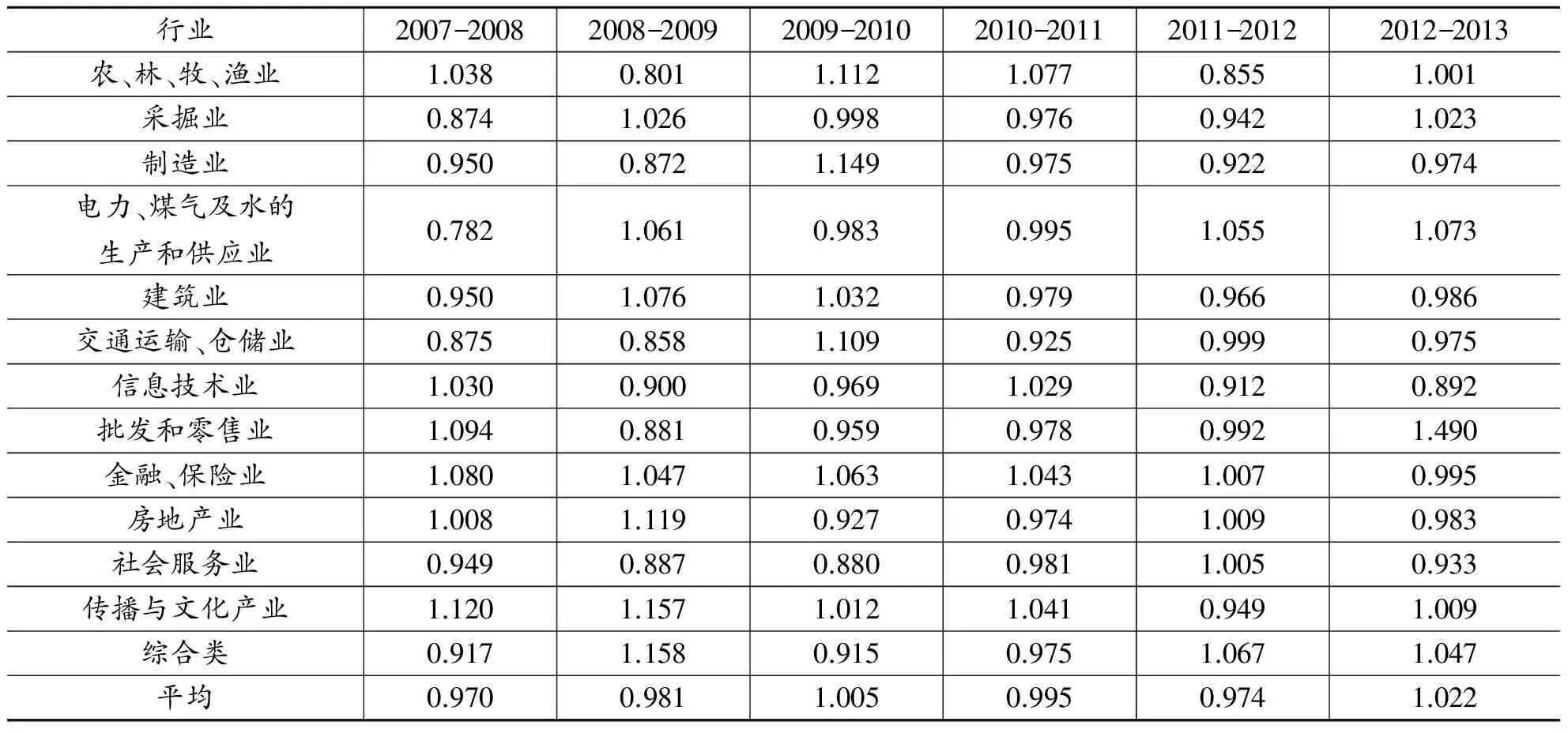

(一) 融资效率速度的行业特征

从表3的时间演进特征来看:(1)融资效率的发展速度在4个年度内是负增长的,幅度最大的是从2007年到2008年之间,下降3%;在2个年度内是正增长的,幅度最大的是从2012年到2013年之间,增长2.2%。(2)融资效率的增长速度在整体上呈现波动式上升趋势,横跨6个年度内平均每年上涨0.6%。(3)与融资效率发展水平的“W”型特征相对应,其发展速度呈现“N”型复苏模式。融资效率增长速度的三个时变特征再一次说明了尽管中国经济受到全球金融危机的影响,但是一系列的调控措施和经济增长的内需力,拉升了各大行业的融资效率。

表3 资本市场融资效率全要素生成率变化

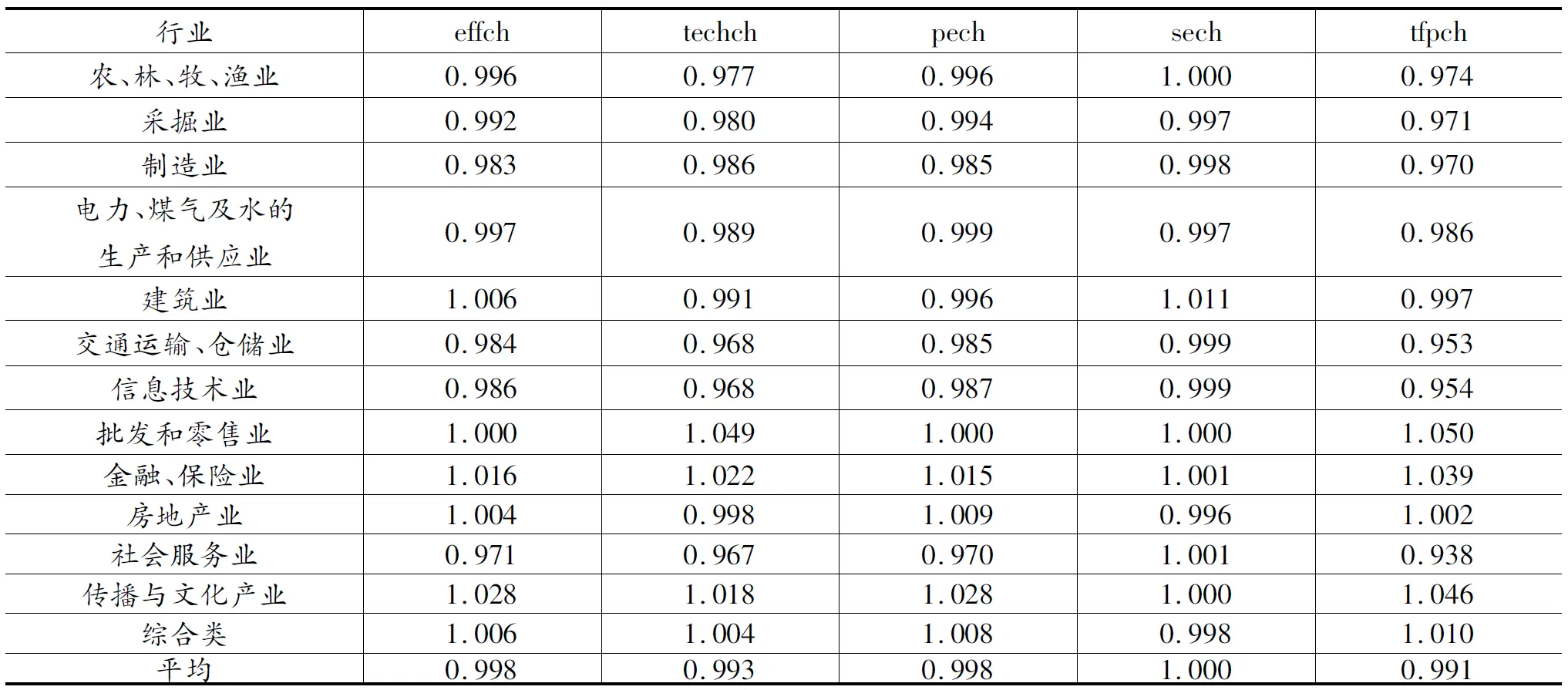

由表4可知,融资效率增幅最快的三个行业分别是批发和零售业,传播与文化产业以及金融、保险业,依次上升5%、4.6%和3.9%。批发和零售业融资效率的进步完全来自于技术进步,传播与文化产业的全要素生成率增长有2.8%来自于效率变化,1.8%来自于技术进步,金融、保险业则是2.2%由技术进步贡献,1.6%由效率变化贡献。降幅最快的三个行业分别是社会服务业,交通运输、仓储业和信息技术业,依次下降6.2%、4.7%和4.6%,究其原因在于三个行业的技术效率和技术进步都不同程度地下降,分别减少2.9%,3.3%;1.6%,3.2%;1.4%,3.2%。由此可见,尽管技术效率在融资效率增幅较快的行业中起到了一定的作用,但技术进步的贡献更是不容小觑。在融资效率降幅较快的行业中技术进步起到了关键性的作用,正是技术进步的大幅度下滑才造成了这三个行业融资效率的快速降低。13个行业的融资效率平均下降了0.9%,其中技术效率下降0.2%,技术进步下降0.7%,而技术效率的下降完全是纯效率变化,无规模效应的影响,这说明技术进步下降是主因。

表4 资本市场2007-2013年行业全要素融资效率指数分解*effch为技术效率变化,techch为技术进步,pech为纯技术效率变化,sech为规模效率变化,tfpch为全要素生产率变化。

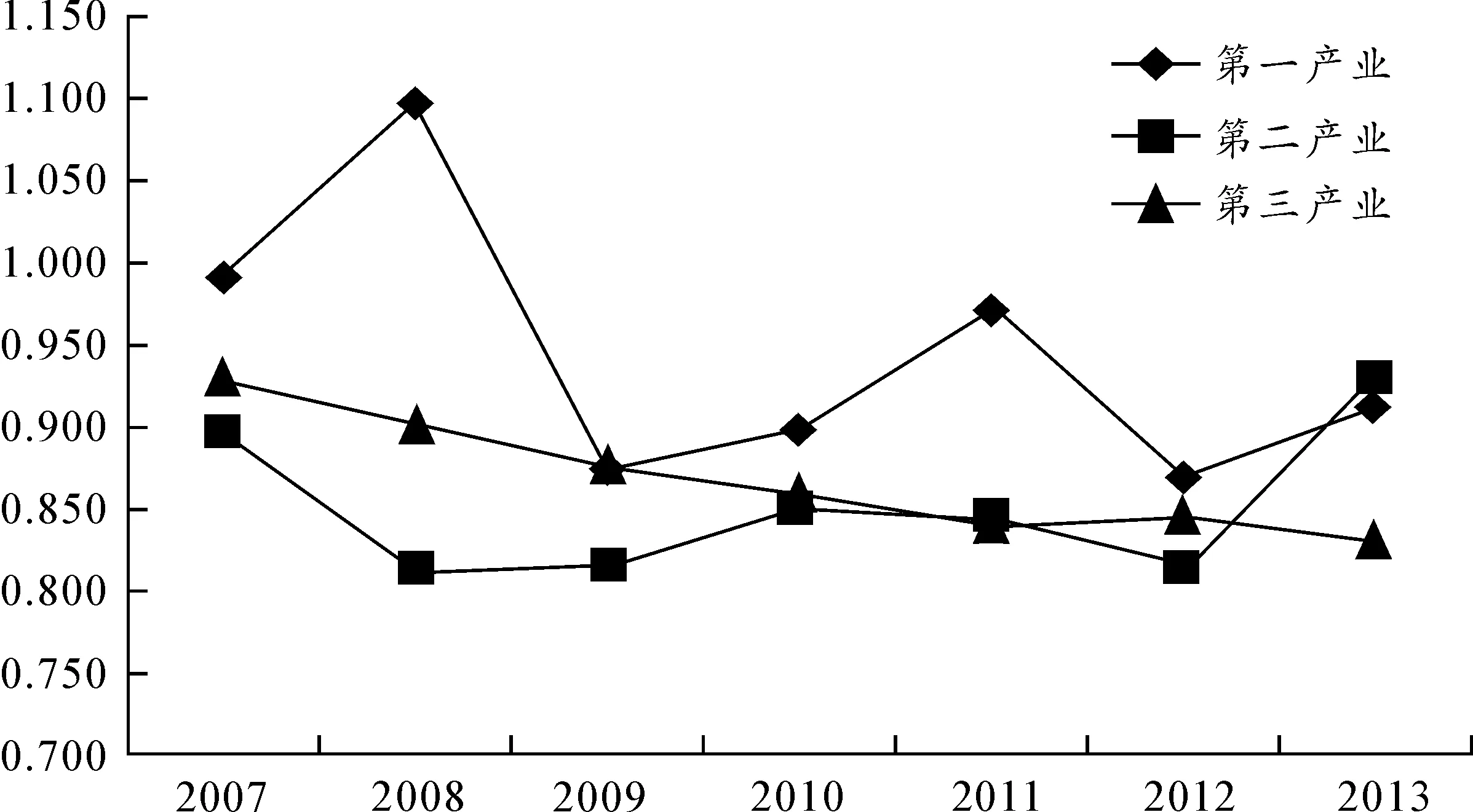

(二) 融资效率速度的产业特征

图3 三大产业全要素融资效率指数

从图3所示的全要素融资效率指数来看,三大产业的年度平均涨幅依次为0.1%,1.3%,0.3%,其中第二产业增幅最大,其他两个产业基本持平,这说明中国自2007年以来,经济增长点主要体现在第二产业上。尽管第二产业融资效率的增长势头受挫于金融危机,但政府的一系列调控措施和经济增长的内生力拉升了第二产业的融资效率,这与效率水平的分析结论是一致的。第一产业尽管效率水平较高,但增长速度有限,在三个年度内其增长率高于第二产业,剩余三个年度内低于第二产业,这说明第一产业在第二产业发展受阻期间充当了国民经济的顶梁柱,逆势抵抗中国经济发展的下行压力。第三产业融资效率增长趋势说明在2010年之前受金融危机的冲击,第三产业发展不景气,融资效率加速下降,在2010年之后随着金融危机的影响逐渐消退,借助于自身的内驱力融资效率逐渐快速提升,在2013年底增速超过了第一产业和第二产业。由此看出第三产业不如第二产业那样更多地获利于行政调控措施。

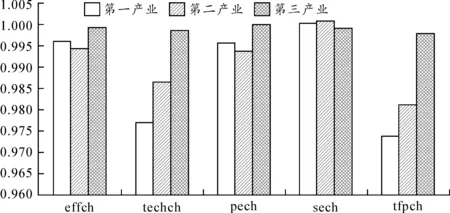

图4告诉我们全要素融资效率指数特征主要取决于技术进步,两者的协同度达到98.8%,*协同度由两者的相关系数定义而得。正是三大产业技术进步因素决定了融资效率的变化特征,具体来讲:(1)就技术效率变化而言,第二产业对融资效率指数的影响最大(达到0.6%),其次是第一产业(0.4%)和第三产业(0.1%)。整体而言,技术效率变化比较平稳,在全要素融资效率指数分解因素中没有起到关键性的作用;(2)就技术进步而言,第一产业对融资效率指数的影响最大(达到2.3%),其次是第二产业(1.3%)和第三产业(0.1%),无论哪个产业,技术进步的贡献度都远远大于技术效率;(3)就技术效率指数分解而言,其影响因素主要来自于纯技术效率,两者的协同度近似为1,规模效率基本维持不变。

图4 三大产业全要素融资效率指数分解

无论行业特征还是产业特征都体现出全要素融资效率指数在整体上是时序增长的,且增长的主要动因来自于技术进步,说明我国三大产业在投入产出、产业结构方面已基本趋于完善,欠缺的只是如何提升自身的核心竞争力,通过自主研发和引进先进的科学技术,进一步提高行业的融资效率。

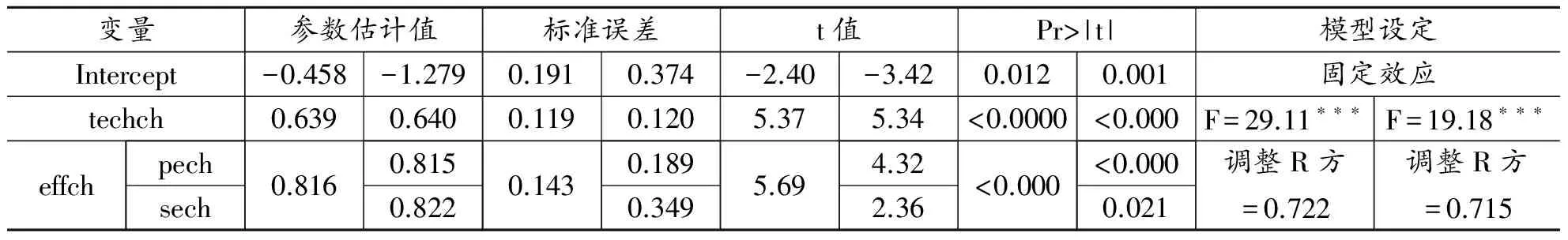

五、 资本市场融资效率的计量分析:Tobit回归模型

上述研究结论表明全要素融资效率“W”型特征与生产力指数“N”型特征之间存在内生演进关系,为进一步检验两者之间的数量关系式,探讨融资效率的提高如何依赖于全要素生产效率的改善,本文以13个行业的融资效率发展速度为因变量,以影响全要素生成率的效率因素:技术效率、技术进步为自变量构建Tobit回归模型,同时为了更进一步分析纯技术效率和规模效率的贡献作用,本文还构建了技术进步、纯技术效率和规模效率影响融资效率的Tobit回归模型,具体形式分别如下:

(7)

(8)

表5 资本市场融资效率回归分析表

注:***代表p<0.001。

由表5的回归分析表可见,两个模型的F检验和T检验都是高度显著的,也即模型不但在整体上通过了显著性检验,而且所有自变量对因变量的影响也都是高度显著的。在模型(7)中,技术效率和技术进步对融资效率的贡献都是积极的,两者每增加1%,将分别使得融资效率提高8.16%和6.39%,技术效率的影响超过了技术进步,究其原因在于,首先我国现阶段各大行业融资效率的提升主要依赖于技术效率,其次尽管技术进步因素决定了行业融资效率发展速度的快慢,但其“回弹效应”在促进技术进步的同时也会起到甚至提升技术效率的作用,技术进步增长的红利效应不容忽视[16]。技术进步一方面可以降低融资成本,增加融资创收,提高融资效率,另一方面又盘活资本市场,使得融资经济增长,导致融资需求增加,更深层次地影响融资技术效率。模型(8)进一步分析了纯技术效率和规模效率的影响作用,与模型(7)所得的评价结论是一致的,纯技术效率和规模效率对融资效率都产生了显著性的影响,且是正向的,如果两者分别增加1%,将导致融资效率依次提高8.15%和8.22%,二者的作用能力旗鼓相当,这说明融资效率的提高除依赖于技术进步这一核心创新力外,还与要素结构、管理水平、规模结构等有关。

六、 结论与建议

本文依照中国证监会行业分类标准,选取沪市13个行业39家上市公司2007-2013年样本数据,利用超DEA效率和Malmquist指数,从静态和动态两个角度交叉分析资本市场融资效率的行业差异特征,并利用Tobit回归模型分析全要素生产率分解的各因素对融资效率的影响。研究结论发现:(1)融资效率发展水平和速度分别呈现“W”型和“N”型复苏模式;(2)第二产业受金融危机影响最大,第一产业抵抗了经济运行的下行压力;(3)年均上涨0.6%的融资效率速度主要来自于纯技术效率,技术进步决定了行业效率增减幅度;(4)观察期内的融资效率主要受技术效率影响,技术进步是经济发展的短板。由此,本文提出如下改革建议:

第一,推进第二产业供给侧改革,驱动新常态经济的上行拐点。第二产业驱使样本观察期内的“W”型经济复苏,但是产能过剩和产能结构不合理严重拖延甚至制约了经济上行拐点的出现,为此第二产业供给侧结构性改革关系中国经济发展全局。供给侧结构性改革最根本的目的首先是缩减无效供给,增大有效供给,增强供给结构对需求结构的应变性和适应性;其次是提升供给效率和质量,使供给水平能够更好地服务于人民日益增长的物质文化需求;然后是深化第二产业国有企业改革,提升其融资效率;最后要发挥好政府和市场作用,一方面政府要勇于担当责任,各个部门和各级地方政府都要勇于突破发展瓶颈,为第二产业供给侧改革提供服务和管理保障,另一方面遵照市场发展规律,善于利用市场自身规律和机制解决问题。

第二,提升第三产业投融资效率,破解中国经济下行压力。无论资本市场融资效率的水平特征还是速度特征,第三产业都呈现出经济增长供给率不足,融资效率相对低下的特征。第三产业融资效率的下行压力主要来自于效率低下的公共服务业。金融危机的出现导致金融业不景气,严重影响了金融等公共服务业的融资效率。为此必须创新优化并灵活运用金融创新工具,优化融资环境,提升第三产业的投融资效率,破解中国经济下行压力。近几十年来,尽管我国金融创新取得了巨大发展,相继在管理制度、组织制度、金融市场、金融业务与工具等方面进行了较多的创新活动,但是金融创新的整体水平和核心竞争力远远不能满足破解中国经济运行的下行压力,特别是互联网金融的发展还处于混沌状态。

第三,技术进步是关键,新常态经济的最大驱动力在创新。本文研究发现技术进步这一核心竞争力是新常态经济发展的最大驱动力,技术进步每增加1%,将使得融资效率提高6.39%。技术进步既可以降低融资成本,增加融资创收,提高融资效率,又可以盘活资本市场,使得融资经济增长和融资需求增加,更深层次地影响融资技术效率。认识新常态、适应新常态、引领新常态,革故鼎新是必须的,还可以为经济增长引入新活力。目前来看,全面和深入创新将成为目前新常态经济下中国经济社会发展的最大原动力和驱动力。在现有经济政策的扶持下,上市公司应加大研发投入,开展研发活动,创新科研成果。实证结果表明,我国企业的技术创新水平存在着很大的上升空间,资金和人力投入的不足或是技术科技成果并不明显,导致了企业融资效率低下。

[1]MODILIANI F, MILLER M H. The cost of capital, corporation finance and the theory of investment[J].American Economic Review,1959,49(4):639-655.

[2]RAJAN R G, ZINGALES L G. What do we know about capital structure? some evidence from international data[J]. Journal of Finance,1995,50(5):1421-1460.

[3]ALMEIDA H, WOLFENZON D. The effect of external finance on the equilibrium allocation of capital[J].Journal of Financial Economics,2005,75(1):133-164.

[4]ASSAF E, CARMELO G, REILLY W. Capital structure, executive compensation, and investment efficiency[J].Journal of Banking & Finance,2013,37(2):549-562.

[5]KAFFASH S, MARRA M. Data envelopment analysis in financial services: a citations network analysis of banks, insurance companies and money market funds[J].Annals of Operations Research,2016,246(8):1-38.

[6]曾康霖.怎样看待直接融资与间接融资[J].金融研究,1993(10):7-11.

[7]刘力昌,冯根福,张道宏,等.基于DEA的上市公司股权融资效率评价[J].系统工程,2004(1):55-59.

[8]王心如.中部地区中小企业融资效率评价研究——以中部上市中小企业为例[D].南昌:东华理工大学经济与管理学院,2013:17-21.

[9]丁胜红,王睿.投融资一体化、产权性质与投融资效率[J].中南财经政法大学学报,2014(6):60-68.

[10]武娟.基于DEA-Malmquist方法的企业融资效率动态评价——以科技型中小企业上市公司为例[D].青岛:中国海洋大学经济学院,2012:1-12.

[11]韩旭雯.基于DEA模型的企业融资效率评估——以新三板挂牌企业为例[D].济南:山东大学经济学院,2016:5-10.

[12]LIU W, ZHOU Z, LIU D, et al. Estimation of portfolio efficiency via DEA[J].Omega,2015,52(1):107-118.

[13]ANDERSON D.Energy efficiency and the economists: the case for a policy based on economic principles[J].Annual Review of Energy and the Environment,1995,20(l):495-511.

[14]郝书辰,田金方,陶虎.“新国企”治理效率比较研究[J].经济与管理评论,2012(1):55-61.

[15]田家林.我国服务业的投入产出效率分析——基于超效率DEA方法的实证研究[J].经济问题,2010(11):33-37.

[16]马海良,黄德春,姚惠泽.中国三大经济区域全要素能源效率研究——基于超效率DEA模型和Malmquist指数[J].中国人口·资源与环境,2011(11):38-43.

An Industry Inspection on the Financing Efficiency in Capital Market ——Evidence from Chinese Listed Companies

TIAN Jin-fang1, WANG Dong-dong1, TAO Hu2

(1.SchoolofStatistics,ShandongUniversityofFinanceandEconomics,Jinan250014,China; 2.SchoolofMBA,ShandongUniversityofFinanceandEconomics,Jinan250014,China)

The paper selects thirteen major industries, which respectively includes three listed companies in Shanghai Stock Exchange over the period 2007-2013, and makes a comparative study on the industry financing efficiency in listed companies from the static and dynamic perspectives based on Super-Efficiency DEA and Malmquist Index. Finally, we use Tobit regression model to analyze how the decompositions of TFP affect its financing efficiency. The results show that: the level and growth rate of financing efficiency are respectively in the recovery modes of “W” and “N”; the secondary industry receives the greatest impact of the financial crisis, and the primary industry resists the downward pressure on the economy; an average annual increase of 0.6% of financing efficiency is mainly from pure technical efficiency, and technological progress determines the degree of increase or decrease in the efficiency of the industry financing; financing efficiency is mainly affected by technical efficiency over the period of 2007-2013, and problems in technological progress are likely to hinder economic development.

industry financing efficiency; super-efficiency DEA; Malmquist Index

(责任编辑 毕开凤)

2016-05-31

国家社会科学基金项目“‘新国有企业’资本配置效率与优化路径研究”(12BJL011)

田金方,男,教授,经济学博士,主要从事金融统计、数据挖掘研究;王冬冬,男,硕士研究生,主要从事金融统计研究;陶虎,男,教授,管理学博士,主要从事工商管理研究。

F830.91

A

1000-2154(2017)03-0051-11

10.14134/j.cnki.cn33-1336/f.2017.03.006