自由现金流量和机构投资者对在职消费的影响

梁 勇,干胜道,孙宋芝

(四川大学 商学院,四川 成都 610044)

自由现金流量和机构投资者对在职消费的影响

梁 勇,干胜道,孙宋芝

(四川大学 商学院,四川 成都 610044)

本文手工收集了我国沪深两市2009—2013年公司在职消费相关数据,构建具体模型实证研究自由现金流量、机构投资者对在职消费的影响。结果表明,自由现金流量是引起在职消费的重要因素,自由现金流量越多,在职消费可能性越大;机构投资者与公司管理层在职消费呈现负相关关系,对公司管理层在职消费行为有适当的制约作用;不同类型的机构投资者对在职消费的约束作用存在差异,其中,基金公司、保险公司、社保基金、券商和QFII都与在职消费呈负相关关系,各类机构投资者对公司在职消费产生制约作用,但显著性不强。

自由现金流量;机构投资者;在职消费控制;薪酬激励

企业负责人的薪酬制度改革是对高管薪酬激励机制的完善,有利于进一步解决困扰企业的职务消费问题。2006—2015年,国家先后下发了《关于规范中央企业负责人职务消费的指导意见》《关于深化中央管理企业负责人薪酬制度改革的意见》《中共中央、国务院关于深化国企改革的指导意见》,对企业负责人薪酬分配制度提出了明确的规定,薪酬分配开始与经营业绩挂钩。2011—2014年,国企总经理薪酬整体水平呈缓慢稳定增长的趋势,2015年有所减缓,总体上呈现微降或持平的趋势。在职消费是激励机制的补充,实质上是一种职务消费。在两权分离和信息不对称的情况下,在职消费已经成为公司代理成本的一个重要表现。

一、文献综述

关于在职消费的成因,从代理观角度来看,德姆塞茨[1]认为,在职消费是所有者与管理者双方谈判商定的另外一种薪酬形式。Hart[2]认为,在职消费作为私人收益意味着管理层对公司绩效的贡献价值已经低于管理层在职消费带来的财务成本。一方面,管理层在选择在职消费层次和方式时,存在随意性和选择性,那么直接会产生提高公司经营绩效的管理成本。同时,股东在考虑监督和限制经理人在职消费成本时,又产生了额外的监督代理成本。Fama[3]认为,在职消费不是纯粹的代理成本,只有当管理层在职消费成本超过薪酬激励成本时,才能构成公司代理成本的内容。因此,在职消费往往被视为经理人的一种机会主义行为。而在职消费的效率观则认为在职消费有利于公司发展。按照Hirsch[4]、Rajan和Wulf[5]的观点,在职消费的目的就是要区别员工与经理层在职期间所处地位和享受公司福利的不同。比如,为了强化经理人领导地位,树立组织权威,以便其开展管理工作而专门赋予其特殊消费权利。当然,在职消费的效率观重在强调符合效率原则的在职消费形式。如果经理人在独享在职消费特殊待遇时,与股东利益目标相违背,损害股东利益,则在职消费必然受到股东的约束和限制。

从自由现金流量观来看,在职消费是指企业高管在职期间获取的额外私人收益。当企业存在超额自由现金流时,高管在职消费行为更加严重。Jensen 和Meckling[6]认为,由于公司持有自由现金流量过多而又缺乏投资机会,从而增如管理层在职消费的可能性。陈红明[7]、符蓉[8]认为自由现金流量是在职消费的重要来源,企业持有自由现金流量增多,增加高管任意支配的资源,更容易引起高管为了私人利益而进行随意性支出或在职消费。胡建平和干胜道[9]研究了我国垄断企业的随意性支出问题,实证结果显示自由现金流量与随意性收益支出正相关,支持了自由现金流量的代理成本理论。

关于在职消费的制约因素,从股利政策制约视角来看,自由现金流量持有越多,公司管理层越容易发生在职消费。现金股利是约束在职消费的一种有效治理机制。Easterbrook[10]指出,支付现金股利能够降低管理层增加在职消费的可能性。罗宏和黄文华[11]利用2003—2006年A股上市公司数据验证了我国国有上市公司现金分红与高管人员在职消费之间的关系,结果发现股权性质也是影响在职消费的重要因素,相对非国有公司而言,国有公司的高管进行在职消费时增大了公司代理成本,直接影响到公司业绩。但支付现金股利可以显著降低高管人员的在职消费程度,减少代理成本。

从相关利益者制约视角来看,管理层是在职消费的主体,通过管理层自身抑制行为或者对其在职消费进行制约,实现限制在职消费的目的。冯根福和赵珏航[12]认为,当管理层股权激励与公司绩效紧密挂钩时,管理层会考虑到自己持有股票价格与公司未来业绩因素,他们会通过抑制自身的在职消费来提升公司业绩。卢锐等[13]发现,弱化管理层权力,减少管理层对自由现金流量的支配权,这样能够抑制在职消费并提高企业绩效。刘银国和张琛[14]发现,在职消费实质上是高管薪酬管制的一种补充,高管可以通过在职消费来获取额外收益。那么如果提高高管薪酬,在某种程度上也会实现在职消费抑制的目的。从股东角度看,股东关心公司绩效,损害公司绩效也是损害股东利益。大股东持股比例越大,对在职消费敏感度越高。然而,事实上大股东对在职消费的控制是有选择性的。罗进辉和万迪昉[15]研究发现大股东持股比例与管理者在职消费呈一种U型的曲线关系。即大股东持股比例较高时,能够对管理者在职消费水平起到有效制约作用。但持股超过一定比例时,大股东可能会与管理者合谋,通过管理层的在职消费来获取自己的私人利益,导致在职消费水平逐渐提高。夏冬林和李刚[16]、陈冬华和梁上坤[17]发现,第一大股东持股比例越高,对经理人在职消费约束的动机和能力越强。李艳丽等[18]研究认为,机构投资者能够参与公司治理,并且降低管理层在职消费获取私人收益的概率。从公司治理角度看,刘银国和张琛[14]研究发现,独立董事与在职消费负相关,独立董事能够对经理人员起到一定的监督作用,抑制其在职消费,但是由于独立董事不领取薪酬,没有有效的激励,在企业的作用往往非常有限。监事会规模与在职消费负相关,说明监事会能够对经理人员的在职消费起到一定的约束作用。但是,由于我国监事会职权不清晰,监事往往缺乏主动性,显著性作用不强。

二、假设提出与研究设计

(一)假设提出

现有大多文献认为,引起在职消费主要与自由现金流量的超额存在有关。Jensen[19]认为,由于公司拥有过多的自由现金流而又缺乏良好的投资机会,公司管理层会为了满足自身效用最大化,在不影响公司发展的情况下,随意增加个人物质享受,提升职位消费档次,加大随意性支出。陈红明[7]分组验证和比较公司的货币资金资产比、短期投资资产比、管理费用收入比等指标的均值差异,证明了公司存在的随意性支出现象与公司自由现金流量持有量相关。庆燕燕和干胜道[20]通过实证检验表明,自由现金流量与随意性收益支出正相关,进而影响到公司经营绩效,支持了自由现金流量的代理成本理论。刘银国和张琛[14]提出企业持有自由现金流量越多,越会诱使企业管理层滥用现金流量谋取私利。而且管理层支配自由现金流量不考虑自由现金流的风险和额度限制,从而加大了管理层在职消费的程度。同时,他们也验证了在职消费与企业性质相关,在自由现金流量相同的情况下,我国国有企业的在职消费程度比非国有企业更大,这与我国国有企业政企不分、一股独大、所有者缺位密切相关。在此基础上,本文提出研究假设:

假设1:自由现金流量是引起在职消费的重要因素,自由现金流量越多,在职消费可能性越大。

假设2:机构投资者与公司管理层在职消费是负相关关系,对公司管理层在职消费行为有适当的制约作用。

假设3:不同的机构投资者对在职消费的制约作用存在差异。

(二)研究设计

1.数据来源与样本选择

本文参照陈冬华和梁上坤[17]采用的绝对数值计量法,手工收集了我国沪深两市2009—2013年A股上市公司年报中管理费和支付的其他与经营活动有关现金栏目中的业务招待费数据,剔除公司年报管理费用中未披露交际应酬费或业务招待费明细费用的样本公司,用业务招待费除以主营业务收入作为在职消费的代理数据。其他财务指标数据来自于国泰安CSMAR数据库数据库,机构投资者持股比例数据来源于Wind资讯数据库。高管薪酬、高管持股比例数据来源于恒生聚源数据库。样本数据剔除了金融、证券类上市公司数据,对Tobin-Q值、总资产净利润率、自由现金流量值等指标数据不全的数值以0填补,最终取得每年公司样本587个,5年共计2 935个公司样本记录,并以此设为数据检测的全样本数据。在此基础上,选取自由现金流量大于0的样本记录,整理后得到每年公司样本182个,观测年份为5年共计910个样本公司记录,设为数据检测的子样本数据。采用Spss20.0统计软件进行模型回归分析。

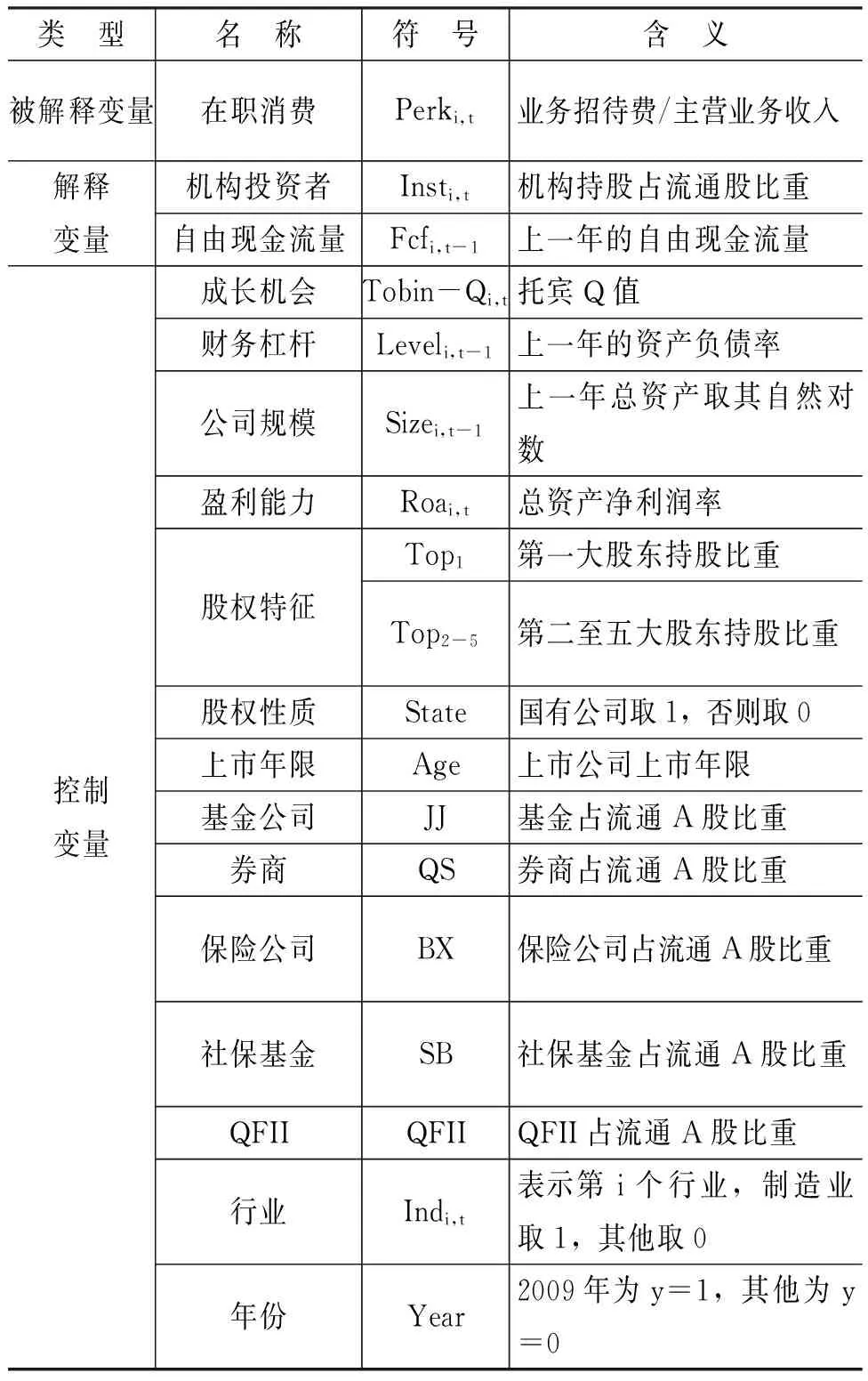

2.变量设定及解释

本文具体变量及含义如表1所示。

表1 变量设定及含义

三、模型构建与实证检验

(一)模型构建

本文构建三个模型检验自由现金流量对在职消费的影响、机构投资者整体对在职消费的影响以及各类机构投资者对在职消费的影响。具体如下:

Perki,t=β0+β1Fcfi,t-1+β2Sizei,t-1+β3Tobin-Qi,t+β4Leveli,t-1+β5Roai,t+β6Age+β7∑Year+εi,t

(1)

Perki,t=β0+β1Insti,t+β2Sizei,t-1+β3Tobin-Qi,t+β4Leveli,t-1+β5Roai,t+β6Top2-5+εi,t

(2)

Perki,t=β0+β1NInsti,t+β2Sizei,t-1+β3Tobin-Qi,t+β4Leveli,t-1+β5Roai,t+β6Top2-5+εi,t

(3)

其中,各变量定义如上文所述,NInst表示各类机构投资者,βi为回归系数,表示自变量对因变量的影响程度。i表示第i个样本公司,εi,t为误差项。

(二)实证检验与分析

1.描述性统计

表2为各变量的描述性统计结果。

表2 描述性统计结果

注:每个变量分别做全样本和子样本统计,其中全样本统计在上一行,观测数除Tobin-Qi,t为2 917外,其余均为2 935;子样本在下一行,观测数除Tobin-Qi,t为908外,其余均为910。

由表2可知,我国机构投资者持股公司之间存在的差距比较大。全样本中机构投资者持股Inst极大值为112.293,极小值为0.031,均值为43.505。而子样本中机构投资者持股Inst均值为49.049,说明自由现金流量大于0的公司,机构投资者持股均值要略高于未区分自由现金流量大于0的公司。子样本中公司规模Size、自由现金流量Fcf、Tobin-Q值、总资产净利润率Roa、第一大股东持股Top1、第二至五大股东持股Top2-5较全样本公司数据高,说明自由现金流量大于0的公司特征表现为公司规模大、自由现金流量存量多、公司成长机会好、经营能力强、第二至五大股东持股比例高。

2.回归分析

本文主要研究自由现金流量和机构投资者整体以及各类不同的机构投资者对在职消费产生的具体影响。运用模型(1)对上一年与当年自由现金流量与公司在职消费之间的关系进行实证检验;运用模型(2)对机构投资者与在职消费影响的全样本进行回归分析;运用模型(3)实证检验各类机构投资者对在职消费的影响,具体结果如表3所示。

表3 回归结果

注:括号内为P值,下同。

从表3模型(1)回归结果可以看出,公司上一年的自由现金流量与在职消费呈正相关关系,且在P=0.050范围内显著,说明公司持有越多的自由现金流量,公司管理层越容易进行在职消费。公司规模、成长机会对在职消费存在正相关关系。而资产负债、公司盈利、上市年限与公司在职消费存在负相关关系。全样本中当年自由现金流量持有与在职消费程度的回归结果显示,自由现金流量与在职消费程度呈负相关关系,且在p<0.050范围内显著。说明当年公司的自由现金流量存量越大,在职消费越少。同理,若公司当年在职消费越大,那么其自由现金流量存量越小,假设1得到验证。而无论是国有公司还是非国有公司,当年的自由现金流量与在职消费都呈现负相关关系。

从表3模型(2)回归结果可以看出,机构投资者持股与公司在职消费呈负相关关系,且在p=0.000<0.050范围内显著。说明机构投资者能够对公司管理层在职消费行为起着有效的监管,防止管理层发生随意性支出,损害中小股东利益。但是,标准化系数为-0.095,表明机构投资者对公司管理层在职消费行为约束力不强,他们对管理层在职消费关注度不高。可以认为,管理层在职消费还尚未触及机构投资者利益,或者说由于信息不对称存在,机构投资者对公司管理费用或者其他与经营活动相关支出的现金流量信息获取渠道有限,以及无法准确判定管理层在职消费与业务需要所花费的管理成本。因此,机构投资者对公司管理层在职消费的监督是有限度的。假设2得到验证。

从表3模型(3)回归结果可以看出,虽然基金、保险公司、社保基金与在职消费呈负相关关系,能够起到制约作用,但总体上看显著性不强。而券商、QFII与在职消费呈正相关关系,说明它们之间可能存在一定的利益相关,所以券商和QFII对公司在职消费行为一般不予以制止。同时,表3模型(3)显示出第一大股东持股与公司在职消费是负相关关系,且在p=0.000<0.050范围内显著性非常强。说明第一大股东有效发挥了监管作用。因此,在某种程度上影响了其他机构投资者对在职消费行为的作用发挥。假设3得到验证。

四、稳健型检验

在上述检验的基础上,本文又做了进一步的稳健型检验。用营业收入增长率代替了Tobin-Q值,表示成长机会。在职消费变量用罗进辉和万迪昉[15]提出的管理费用/主营业务收入来表示。自由现金流量采用“自由现金流量-资本支出+现金等级物”计算。具体结果如表4所示。

表4 稳健性检验结果

根据模型(1),自由现金流量与在职消费正相关,且在p<0.050范围内显著,说明自由现金流量为在职消费提供了重要来源。当公司管理层大量持有自由现金流量,在缺乏投资机会时,管理层为了满足自己履职消费欲望,随意滥用自由现金流量,增加管理费用,影响公司绩效。根据模型(2),机构投资者持股与在职消费呈正相关关系,且显著性较大。而第一大股东持股与在职消费负相关,在某种程度上限制了机构投资者作用的发挥,相反使得机构投资者为了自身利益,产生短期投机而与公司管理层合谋,对公司在职消费行为监管积极性降低。根据模型(3),在不同类型机构投资者中,基金、保险公司、社保基金、券商、QFII等都与在职消费呈负相关关系,各类机构投资者对公司在职消费都产生限制作用,但显著性不强。

五、结论与启示

综上所述,我国上市公司普遍存在在职消费现象,特别是国有公司,在职消费较为严重。作为高管薪酬补偿形式,在职消费成为高管在职期间获取私人收益的重要途径。

第一,本文通过实证检验,证实了自由现金流量的大量持有引起公司管理层在职消费的可能性增大,自由现金流量是产生在职消费的重要来源。当公司持有较高水平的自由现金流量时,公司的高管人员为了满足自身利益而增加在职消费,支持了自由现金流量代理成本假说。检验结果表明,无论是国有上市公司还是非国有上市公司,公司上年持有的自由现金流量能够对管理层在职消费产生正向影响,而当年自由现金流量对公司在职消费则具有显著的负向影响,即当年公司的自由现金流量存量越大,那么花销在在职消费方面较少。同理,若公司当年在职消费越大,那么其自由现金流量存量越小。

第二,机构投资者整体及各类机构投资者对在职消费具有积极的制约作用,但是总体来看,机构投资者与在职消费回归模型的标准化系数较低,说明机构投资者整体对公司在职消费的控制力仍然较弱,这与机构投资者对公司在职消费的关注度和控制力度有关。一方面机构投资者对公司在职消费中哪些属于在职消费,哪些是管理层为了公司发展而产生的管理费用的界定判断不明确。另一方面,公司在职消费分散在管理费、销售费用等项目,分解和累计在职消费金额难度较大,机构投资者获取的财务信息仅仅是公司年报披露的有关招待费、交际费与业务费等信息,不能够准确分析在职消费对公司发展业绩的贡献度。因此,机构投资者在综合平衡对公司在职消费控制程度与控制成本后,对公司在职消费的制约一般给予适当控制,允许公司管理层在积极谋取公司价值发展的同时适当增加在职消费,提高管理层工作效率。

第三,不同类型的机构投资者与在职消费存在负相关关系,但不同类型的机构投资者对在职消费的约束作用存在差异,其中,基金公司、保险公司、社保基金、券商和QFII等都与在职消费呈负相关关系,各类机构投资者对公司在职消费产生制约作用,但显著性不强。

[1] 哈罗德·德姆塞茨.企业理论再认识:所有权、控制与企业[M].段毅才等译,北京:经济科学出版社,1995.217.

[2] Hart,O.D. Financial Contracting[J].Journal of Economic Literature, 2001, 39(4):1079-1100.

[3] Fama, E.F. Agency Problem and the Theory of the Firm[J].Journal of Political Economics,1980,88(4):288-307.

[4] Hirsch,F.Social Limits to Growth[M].Cambridge: Harvard University Press,1976.147.

[5] Rajan,R.G.,Wulf,J. Are Perks Purely Managerial Excess[J].Journal of Financial Economics,2006,79(1):1-33.

[6] Jensen,M.C.,Meckling,W.H.Theory of the Firm: Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4): 305-360.

[7] 陈红明.自由现金流量代理成本假说实证检验——基于随意性支出角度[J].理财者,2005,(3):27-34.

[8] 符蓉.自由现金流量、随意性支出与企业业绩变化研究[D].成都:四川大学博士学位论文,2007.

[9] 胡建平,干胜道.垄断行业上市公司自由现金流量与随意性收益支出的实证研究[J].现代管理科学,2008,(11):14-16.

[10] Easterbrook,F.Two Agency-Cost Explanations of Dividends[J].The American Economic Review,1984,74(4):650-659.

[11] 罗宏,黄文华. 国企分红、在职消费与公司业绩[J].管理世界,2008,(9):139-147.

[12] 冯根福,赵珏航.管理者薪酬、在职消费与公司绩效——基于合作博弈的分析视角[J].中国工业经济,2012,(6):147-158.

[13] 卢锐,魏明海,黎文靖.管理层权力、在职消费与产权效率[J].南开管理评论,2008,(5):85-92.

[14] 刘银国,张琛.自由现金流的代理成本效应检验:基于在职消费视角[J]. 经济管理,2012,(11):125-132.

[15] 罗进辉,万迪昉.大股东持股对管理者过度在职消费行为的治理研究[J].证券市场导报,2009,(6):64-70.

[16] 夏冬林,李刚.机构投资者持股和会计盈余质量[J].当代财经,2008,(2):111-118.

[17] 陈冬华,梁上坤.在职消费、股权制衡及其经济后果——来自中国上市公司的经验证据[J].上海立信会计学院学报,2010,(1):19-27.

[18] 李艳丽,孙剑非,伊志宏.公司异质性、在职消费与机构投资者治理[J].财经研究,2012,(6):27-37.

[19] Jensen,M. Agency Costs of Free Cash Flow, Corporate Finance and Takeovers[J]. The American Economic Review,1986,76(2):323-329.

[20] 庆燕燕,干胜道.自由现金流量、随意性收益支出与经营业绩相关性的实证研究[J].商业会计,2007,(11):21-22.

(责任编辑:巴红静)

2016-12-19

国家自然科学基金项目“基于自由现金流量的我国上市公司业绩变化研究”(70672013);国家社会科学基金项目“上市公司员工收入与资本回报财务公平测度研究”(13BJY015)

梁 勇(1977-),男,四川绵竹人,副研究员,博士研究生,主要从事公司会计与财务管理研究。E-mail:yunsongl@163.com

干胜道(1967-),男,安徽天长人,教授,博士生导师,主要从事会计理论与财务管理研究。孙宋芝(1980-),女,贵州遵义人,讲师,博士研究生,主要从事公司会计与财务管理研究。

F275.1

A

1000-176X(2017)03-0049-06