阳明海运:“勒紧裤带”待复苏

施秀芬

阳明海运在高管不同程度自降薪资后,12月份又开始实施卖楼、减少注册资本等各项财务紧缩措施,配合台湾地区交通管理部门的资助方案,期待市场复苏

8月底,全球第七大班轮公司韩进海运突然倒闭,为东亚的航运企业敲响警钟。台媒报道指出,台湾地区交通管理部门最担心的是同样的事情会发生在台湾地区班轮公司身上。

台湾地区有着发展海运业的先天地理条件,再加上其外向型经济发展模式,为海运业发展提供了得天独厚的优势。虽然基础良好,但2009年以来的低迷市场,让台湾地区航运企业手上的长期运输合约流失殆尽,要撑过市场周期性低迷的“最后一里路”困难重重。今年经历人事更迭的阳明海运,最近更被爆出已“名存实亡”。在此困境下,阳明海运管理层主动降薪、卖楼求生,这些财务紧缩措施能否让其撑到其寄予厚望的复苏年——2019年?

亏损已多年

阳明海运成立于1972年,主要股东一是台湾地区交通管理部门,据悉占股1/3;二是台湾华懋投资股份有限公司。

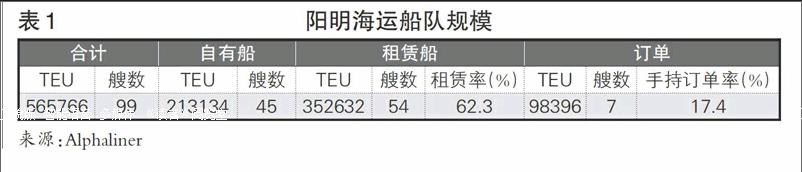

据Alphaliner统计,截至12月12日,班轮公司中阳明海运位居全球第九,市场占有率为2.7%(见表1)。

阳明海运所在联盟为The Alliance,该联盟于5月13日成立,成立时的6家成员分别是阳明海运、韩进海运、赫伯罗特、川崎汽船、商船三井、日本邮船。如今这6家成员中,韩进海运已经破产,日本3家班轮公司(川崎汽船、商船三井、日本邮船)也打算合并集运业务,赫伯罗特已合并汉堡南美。其他两大班轮联盟(2M、OCEAN Alliance)中,2M将接管韩进海运破产后的主要市场份额、且以不入盟方式“接管”现代商船,OCEAN Alliance中达飞轮船并购美总轮船。可以肯定的是,未来THE Alliance的运力规模将明显小于另外两家。

阳明海运去年董事会年报显示,其主要经营的市场为:亚洲/北美市场的太平洋航线、亚洲/欧洲暨地中海市场的西北欧暨地中海航线、西北欧/美东市场的跨大西洋航线及亚洲区间市场(含中东印巴、红海、澳大利亚)。其中,太平洋航线市场份额为4.6%;西北欧暨地中海航线市场份额为4.2%;亚洲区间航线市场份额为7.3%(见图1)。

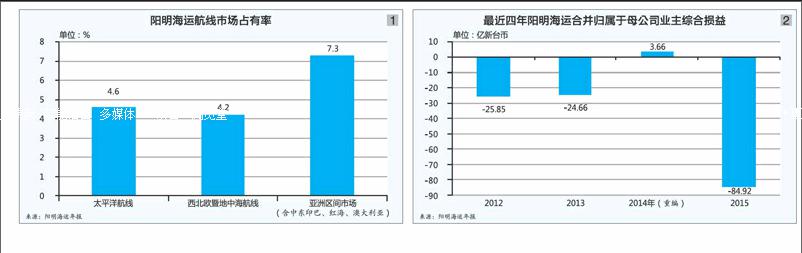

近4年来,阳明海运的资产负债表变得日益难看(见表2)。

阳明海运的财务状况出现了如下变化:一是偿债能力各项比例下降,主因在于运价下跌导致收入减少;二是获利能力各项比例转为负数,主因在于运价下跌导致亏损;三是现金流量各项比例下降,主因在于营运状况不佳;四是杠杆度各项比例下降,主因在于去年平均运价下跌,致营业利润由正转负(见表3)。

11月7日,阳明海运发布三季报称,由于市场整体舱位超额供给仍然严重,运价持续低迷,阳明海运前三季度合并营业收入为838.87亿新台币,相较去年同期的976.47亿新台币下降14.09%;前三季度净亏损为130.23亿新台币,累计待弥补亏损为161.43亿新台币。事实上,阳明海运近四年来,只有1年未现亏损,即2014年(见图2)。

勒紧“裤腰带”

为了“止血”,阳明海运祭出开源节流方案,以减缓亏损,其董事会于10月份火速通过高管减薪方案。11月2日,阳明海运发布公告:自11月起,董事长、总经理及副总经理减薪50%,其余各部门协理级以上主管则减薪30%。以此表现阳明海运上下同心共克时艰的决心。当然,阳明海运董事长谢志坚指出,若四季度取得正面利润,将立刻停止执行减薪方案。

阳明海运继发布三季报后,也推出一系列措施。除规划以资本公积金弥补1.39亿新台币外,并在获得最大股东公股的支持及积极参与下,经董事会决议通过财务改善计划,将办理减少注册资本以弥补亏损160.04亿新台币,减资比例为53.27%;同时也将以私募普通股方式办理现金增资10亿股,预计于12月22日提报股东临时会并于通过后执行。

此次减资主要目的是弥补营运累积亏损,以有效提高每股净值;而私募普通股增资完成后,引进的新资金将可有效强化企业财务结构,降低企业营运及财务风险,并维持产业地位,同时也可因应未来营运规划及进一步拓展业务,以提升企业长期竞争力。阳明海运预计执行财务改善计划后,不仅可保障股东权益,更对企业未来长期发展具有正面助益。

面对全球海运市场不景气的挑战,阳明海运除通过调整财务结构,执行资产活化计划,更将于2017年THE Alliance运营后,扩展航线服务范围及提高舱位利用率以降低航线经营成本。此外,阳明海运更大刀阔斧地针对企业业务、企划、管理等方面进行整体性的营运流程及制度的调整,并陆续采取开源节流计划以强化企业成本的管控。在业务方面,自8月起,即严格实施货载贡献度管理、禁止装船后调降运价及加强管控延留滞费等,以确保货载贡献正效益;在企划方面,将执行代理行集中管理并建立考核机制、落实航线绩效评估,以强化航线经营策略及集团管理能力;通过建立集团统一资讯系统、加强转运中心功能以降低码头成本、舱位利用率极大化等积极措施,预期将能够有效减少成本支出并提升经营效能。

12月份,据台媒消息,阳明海运决定处理与营运无关的资产。12月6日,阳明海运公告出售内湖区办公大楼,以18.89亿新台币卖给南山人寿,获利3.88亿新台币,预计于四季度入账,亏损可望缩小。

政府欲输血

《航运交易公报》记者获悉,虽然阳明海运亏损多年并已采取各种财务紧缩措施,但阳明海运的现金流还是不成问题,不至于落到与他人合并的地步。

航运业是台湾地区的支柱产业,11月份,台湾地区交通管理部门提出5600亿新台币的纾困方案,协助航运企业度过“寒冬”。阳明海运直呼纾困方案乃“天降甘霖”。

根据纾困方案,其中有600亿新台币的中长期贷款是专为航运企业量身打造。台媒发现,根据细则,目前仅有阳明海运、长荣海运和四维航业3家连续四个季度亏损的、有公股的航运企业符合贷款条件。目前,纾困方案正在等待台湾地区交通管理部门的最终审批。该方案究竟能否帮助台湾地区海运企业“回春”,只能等时间给出答案。

据谢志坚介绍,阳明海运目前似乎已有好转迹象,四季度以来淡季不淡,美国航线每大柜(40尺柜)运价比两个月前增加800美元/FEU,估计美国航线已有获利,有利协商明年合约运价提升。

正在“勒紧裤腰带”的阳明海运,寄希望市场于2019年复苏。阳明海运表示,全球经济修正后的增长多呈现出2017年优于2016年的趋势。根据德鲁里的报告,预测2017年集装箱供给量将增长5.9%,货量增长为3.1%;至2019年集装箱供给量增长为3.2%,货量增长则为3.3%,即2019年需求将大于供给0.1个百分点。由此看来,未来几年贸易量呈现缓升的趋势,市场供给与需求的差距預期逐渐缩小。

另外值得一提的是,在航线布置上,阳明海运也逐渐重视南亚和东南亚市场。去年,成立阳明越南船务公司。今年,新增SE7 航线强化东盟市场布局;与泰国宏海箱运集团签署合作意向书。