主体异质性下风险联合投资演化博弈模型研究

王宁+白静+张新立

摘要在前人相关研究基础上,将主体异质性等更符合实际的影响因素引入到风险联合投资演化博弈模型中,求出了模型的演化稳定策略,并对影响演化稳定策略的相关因素进行了分析,博弈一方的合作策略选择视对方的合作均衡策略而定,但联合投资的合作行为终将演化为一博弈方选择不合作策略而终止.主体的异质性与单位冲突成本收益对促进双方都选择合作策略造成很大影响,异质性程度差异程度越大,单位冲突成本收益越小,联合投资成功的可能性就越大,合作行为也会因双方遵守合约契约而得到长期稳定的维持.

关键词博弈论;风险投资;联合投资;主体异质性;演化博弈

中图分类号F830.59文献标识码A1引言

联合投资是指由2个或多个风险投资家共同投资一个风险企业的一种权益性投资行为,可以在同一时期投资,也可以在不同时期投资[1].联合投资对于风险投资有效地降低风险、提高增值服务能力、实现信息资源共享、改进投资决策、增加社交和投资范围等均具有重要的意义.据EVCA(2002)统计,2001年欧洲风险投资额约为22.331 362亿欧元,而实行联合投资的金额达到6.979 829亿欧元,约占全年投资额的30%.在美国,联合投资的比例更是达到90%[2].根据《中国创业风险投资发展报告2006》统计,中国2003~2005年联合投资所占比例分别为41.1%、58.8%和39.7%,2009年更是达到74.16%.可见,联合投资是在丰富的风险投资运行机制库中最普遍采用的运行机制之一.

风险投资要进行联合投资,首要问题就是伙伴的选择.一般地,一个风险投资项目首先存在一位发起人(leader),即主导型风险投资家,伴随着风险企业的发展壮大,会遇到资金、风险、信息等约束条件限制,这样就必须同时还存在多个跟随型风险投资家,组成一个联合投资网络投资.但合作伙伴的选择直接决定着风险投资的成败.目前国内外学者从不同的视角进行了研究.唐霖露[3]等人发现联合投资虽然能够提高成功退出概率,但是对其他绩效的衡量指标没有影响.Alexander Peter Groh[4]研究了新兴市场对投资的影响.Qianqian Du[5]研究了风险投资家的差异性对于联合投资的影响.张新立等[6]研究了风险资本在投资中期或晚期的联合投资激励问题,分析了风险投资家的职业能力对联合投资契约的影响.Yong Li[7]等研究了制度和文化差异对于投资的影响.王艳等[8]利用博弈理论对跨区域联合投资网络形成机制进行了研究,发现区域之间处于突出地位的风险投资家联接在一起,形成一个互联星型的网络结构.胡志颖等[9]发现,我国当期环境下,风险投资联合的差异增加了IPO 前的盈余程度,却同时降低了锁定期结束当年的盈余管理程度.张莉等[10]研究了风险投资个数与盈余管理之间的关系,并可以通过选择适当的联合投资方式降低联合投资的负面效应.

可以看到,上述文献大大丰富了风险资本联合投资的内容,使得风险企業在资源优化配置方面取得了重大进展,然而风险投资在选择联合投资伙伴时,常看重投资伙伴与自己的差异性,即参与主体的异质性(差异性),主要包括职业经验、性别、年龄、种族、专业知识、价值观等方面特征的差异化程度.这样可以做到各种资源优势互补,使风险资本的投资成功率大大增加.而目前的文献多数仅考虑参与主体的收益差,而把每个参与主体的异质性视为同值,忽视了异质性对联合投资的影响.虽然经常以“经济人”为假设条件,但在实际经济生活中,不可能假定参与人总是处于“中庸”之态,冷静地做出完全理性的决策,而必须考虑到参与人的决策可能会受到很多暂时性的非理性因素的干扰,导致均衡未必能够实现.演化博弈理论为此提供了一条有益思路,但目前很少涉及这方面的研究.据此,本文在前人相关研究的基础上,将参与主体的异质性等更符合实际情况的重要影响因素引入演化博弈模型中,构建了基于参与主体异质性的风险投资联合投资演化博弈模型,提出改进联合投资的一些措施和方法,为解决我国风险投资事业的创新机制与法律规范提供有益地决策参考.

经济数学第 34卷第1期王宁等:主体异质性下风险联合投资演化博弈模型研究

2模型的假设与建立

风险投资联合投资实际上是一个复杂适应性生态系统,主导型风险投资家总是选择适应度高的联合投资伙伴,并且通过伙伴中适应度高的个体吸引更多其他联合投资伙伴的方式来“纯化”联合投资伙伴,以使联合投资主体群中具有优秀策略的主体占有更大的比重,从而通过最终的结果来筛选出最优策略.“鹰鸽博弈”模型是研究同一物种、种群内部竞争和冲突中的策略和均衡问题的经典模型.为了分析异质性对风险投资联合投资合作行为的影响,本文以鹰鸽博弈模型为基础,通过引入参与主体的异质性为参变量,构建一个扩展的“鹰鸽博弈”纯策略行为模型.为便于分析,先作如下假设:

假设1在完全竞争市场中,存在有限理性的两种(个体)群体参与人:主导型风险投资家(简记为LVC)和跟随型风险投资家(简记为FVC).双方都具有两种可选策略:鹰策略(简记为H)和鸽策略(简记为D).鸽策略下博弈双方履行契约进行“合作”,也就是风险投资联合投资成功;鹰策略下博弈双方“不合作”或“背叛”,也就是联合投资失败,参与主体独立进行投资或在已经进行联合投资过程中发生违约行为,如在学习到对方核心管理经验和技术后单方面终止合作关系进行独立投资或研发等.

假设2在两种群体博弈过程中,LVC和FVC采取鸽策略的比例分别为x,y,则相应地采取鹰策略的比例分别为1-x,1-y.x,y都为时间t(t>0)的函数,且连续可导.

假设3由于博弈双方处于一种高度的非对称性状态,参与双方主体具有很强的异质性,且博弈双方的收益显然要受到其异质性的影响.当博弈双方发生冲突或合作时,受到的伤害程度与取得收益的自然状况也就会有所不同.为此,假设m与1-m分别为LVC和FVC博弈方所具有的异质性差异比例,博弈双方异质性之比为m/(1-m).一般地,由于LVC要比FVC的经验和影响力等方面因素要优越得多,为此,m的取值范围应该满足条件:0.5≤m≤1.

假设4博弈双方联合投资某一项目所得的收益为v(v>0),如果双方都选择不合作策略,双方付出的冲突成本为c(c>0).因为风险投资是一种高风险的投资,不合作策略产生的损失巨大,失败的一方也要耗费巨大的时间成本,所以假设c>v.如果双方均采用不合作策略,异质性比例为m的LVC博弈方获得的纯收益为(v-c)/4m,异质性比例为1-m的FVC博弈方获得的纯收益为(v-c)/4(1-m),这里乘以常数4是为了使m=1/2时恰好与经典鹰鸽博弈模型形式相同.如果双方均采取合作策略,LVC博弈方获得的纯收益为mv,FVC博弈方获得的纯收益为(1-m)v.当博弈双方采取不同的策略时,所取得的纯收益与经典博弈模型相同.于是可得到扩展后的鹰鸽博弈收益矩阵为

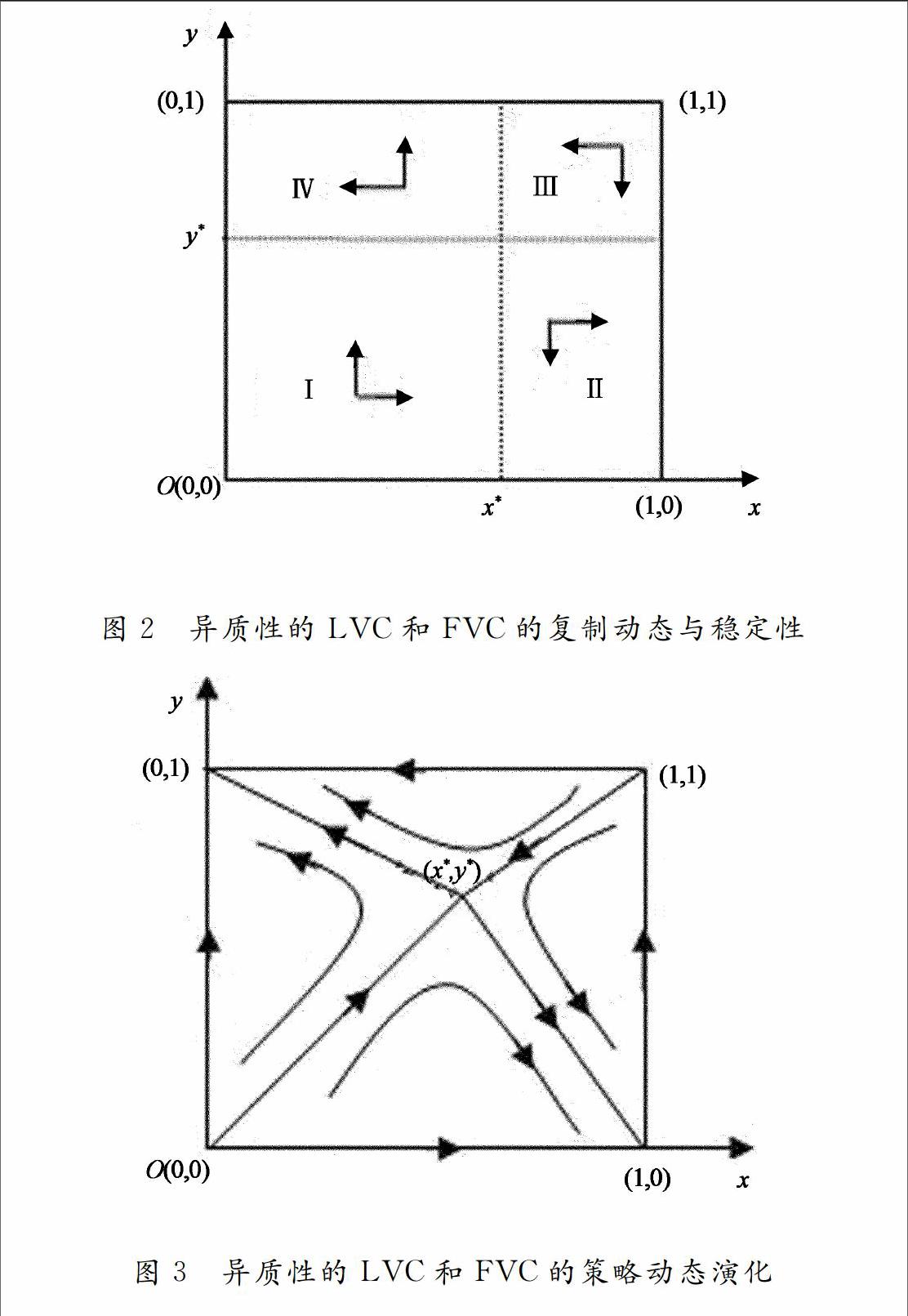

这说明,在博弈双方异质性一定时,u越小,对应的均衡策略值y*就越大.也就是说,单位冲突成本收益越小,博弈双方就越容易选择合作,反之就越倾向于选择不合作,这与参与主体的趋利本性是相一致的,FVC选择“合作”策略的可能性与单位冲突成本收益存在明显的负相关性.在博弈双方单位冲突成本收益u一定时,博弈双方异质性k取不同值,就会使得FVC的选择策略发生不同变化.当k=1时,m=1-m=0.5,博弈双方是同质的,对FVC选择合作策略选择没有任何影响,此时的模型变为经典的鹰鸽博弈模型,结论与Maynard[11]的模型结果相同.当k>1时,即博弈双方的异质性不同时,异质性与FVC选择“合作”均衡策略存在明显的正相关,博弈双方异质性差异越大,双方就越容易选择合作策略.极端地,当m=1时,LVC是几乎无所不能的风险投资家,而FVC几乎没有任何经验和能力时,y*=1,FVC会无条件选择合作策略.

3.2平衡点的局部稳定性分析

上述情形仅仅对LVC的演化稳定性策略进行了分析.但由于在风险投资联合投资过程中,双方不断地了解对方的相关信息,并以此信息为基础,对自己双方进行联合投资的决策不断地加以修正,所以还需要对博弈双方相互影响的演化稳定策略进行分析.根据Firedman[12]研究的方法,对于一个由微分方程描述的群体动态系统,其平衡点的稳定性可由这个系统得到的雅可比矩阵的局部稳定性分析得到.因此本文采用雅可比矩阵局部稳定分析的方法來探讨平衡点局部稳定性.

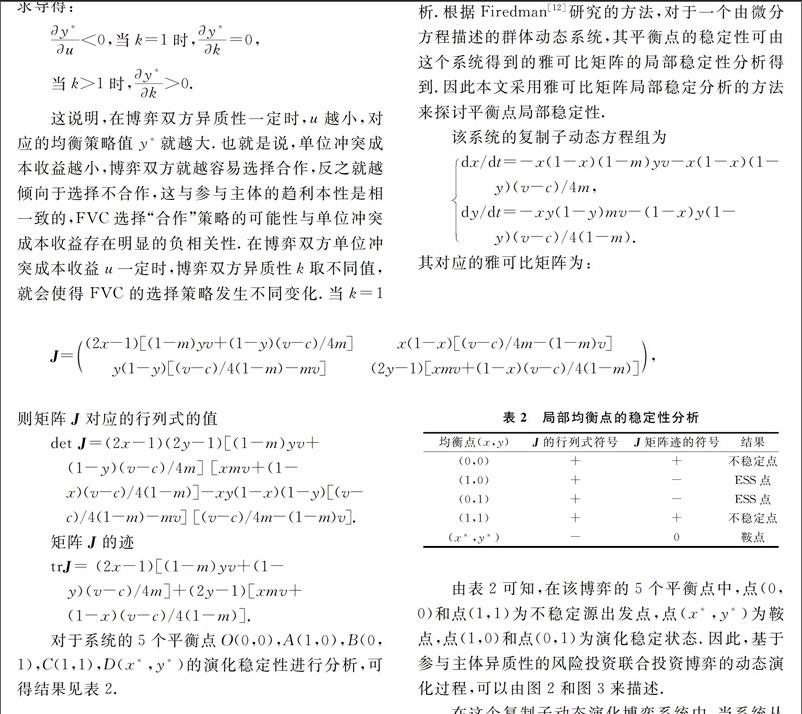

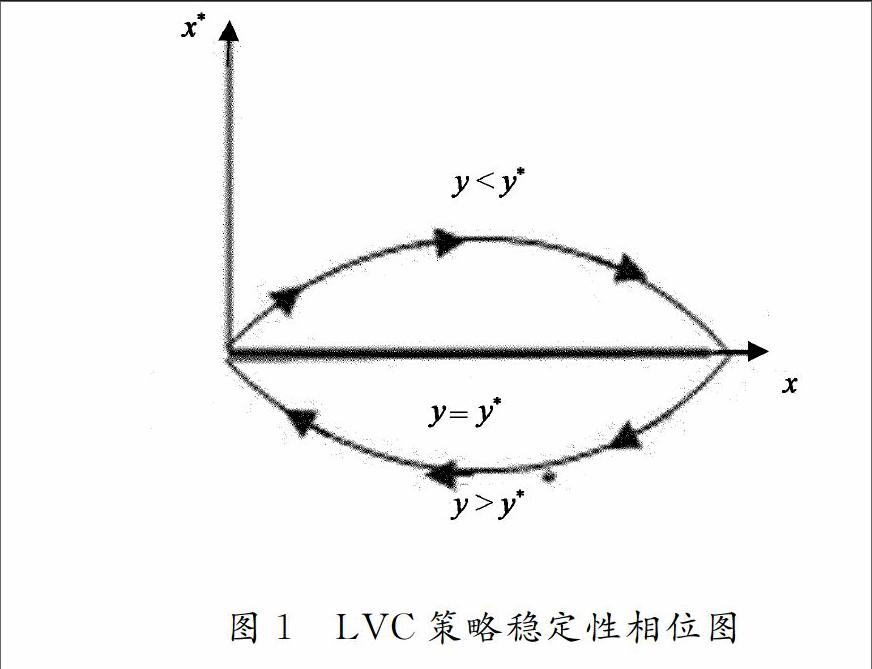

可知,在该博弈的5个平衡点中,点(0,0)和点(1,1)为不稳定源出发点,点(x*,y*)为鞍点,点(1,0)和点(0,1)为演化稳定状态.因此,基于参与主体异质性的风险投资联合投资博弈的动态演化过程,可以由图2和图3来描述.

在这个复制子动态演化博弈系统中,当系统从O(0,0)初始状态开始演化时,也就是说最初双方都不采取合作策略,此时双方的收益都是最小的,因此双方都具备通过学习和了解强烈改变策略的动机和愿望,从演化相图看,此时系统将演化至(1,0)或(0,1).更详细地讲,当LVC群体内选择合作策略的个体较少时,则LVC群体中的风险投资家选择不合作策略将获得更大的收益,而FVC群体中的风险投资家选择合作策略将获得更大的收益,此时系统演化至(0,1),反之演化至(1,0);当系统从(1,1)的初始状态开始演化时,也就是说最初双方都采取合作策略,因为此时不合作将获得更大的收益,因此博弈双方都有改变原来合作策略的动力,系统也将演化至(0,1)或(1,0).由于系统的演化是一个漫长的过程,可能在很长时间内保持一种合作与不合作共存的局面,这也是现实中风险投资在联合投资过程中时有失败的一个重要原因.

4结论

解释联合投资行为的演化一直是风险投资运行机制研究的核心问题之一,本文以演化博弈理论的鹰鸽博弈模型为基础,就参与主体的异质性如何影响风险投资的联合投资行为选择进行了分析研究,进一步提出参与主体的异质性与单位冲突成本收益的有机结合可以很好地解决风险投资的联合投资问题.即参与主体的异质性越大,单位冲突成本收益越小,风险投资联合投资成功的概率就越大,联合投资运行机制也就会得到长期稳定地维持.本文的局限在于将风险投资联合投资演化博弈模型通过异质性差异之比与单位冲突成本收益来间接地表示出来,一定程度上影响了研究的效度.

参考文献

[1]Wilson R. The theory of syndicates [J]. Econo Metrica,1968,36(1):119-132.

[2]European Venture Capital Association. EVCA yearbook[R].Zaventem: EVCA, 2002.

[3]唐霖露,谈毅.中国风险投资机构联合投资绩效研究—来自中国IPO市场的实证研究[J].复旦大学学报(自然科学版),2015,54(3):336-342.

[4]Alexander P G, Johannes W. Emerging markets review[M].Holland Amsterdam:Elsevier,2016.

[5]Du Q Q. Birds of a feather or celebrating differences? The formation and impacts of venture capital syndication [J]. Journal of Empirical Finnance,2016,39:1-14.

[6]张新立,杨德礼.风险资本联合投资的激励契约设计[J].中国管理科学,2007,15(1):106-111.

[7]Li Y,Vertinsky Ilan, Li J. National distances, international experience, and venture Capital investment[J] , Journal of Business Venturing, 2014,29(4):471-489.

[8]王艳,侯合银. 跨区域创业投资辛迪加网络形成机制研究[J].管理学报,2011,1:151-158.

[9]胡志颖,周璐,刘亚莉.风险投资、联合差异和创业板IPO公司会计信息质量[J].会计研究, 2012, 7: 48-56.

[10]张莉,谈毅. 风险投资联合投资对上市公司盈余管理的影响:基于我国创业板的实证研究[J].经济数学,2014,31(1):41-47.

[11]Maynard S J. Evolution and the Theory of Games[M]. Cambridge: Cambridge University Press,1982.

[12]Friedman D. Evolutionary games in economics[J]. Econometrica, 1991,59(3):637-66.