人民币离岸与在岸市场汇率联动关系的实证研究

张曾玮

随着人民币国际化加速发展,人民币离岸金融市场逐渐扩大,形成了香港、新加坡和伦敦等全球范围的人民币离岸中心。2015年11月,国际货币基金组织(IMF)决定将人民币纳入特别提款权(SDR)货币篮子,人民币在SDR货币篮子的权重为10.92%,排在美元、欧元之后居第三位。香港地区拥有最大的人民币存款和两岸资金双向流动规模,目前已经发展为最成熟的人民币离岸市场。截至2014年12月底,香港人民币存款余额已经从2009年底的627亿元突破至1万亿元,增长了15倍。

受世界经济增长乏力、美联储加息预期和新兴市场国家货币大幅贬值等因素影响,人民币对美元的汇率近期出现较大幅度的贬值预期。2015年12月9日,在岸人民币兑美元收盘下跌0.15%,报6.4172,创2011年来最低收盘水平。数据显示,2015年中国外汇储备余额为3.33万亿美元,年内大幅下降5130亿美元,降幅达到13.4%,离岸人民币对美元全年贬值累计5.4%。而且人民币贬值直至2016年2月仍在持续,香港离岸市场资金池规模也下降到8039亿元,市场甚至出现暂缓人民币国际化的声音。

有相当数目的研究表明,离岸市场与在岸市场在利率、汇率、资本流动等方面存在显著的联动关系,尤其是在汇率方面。在岸金融市场和离岸金融市场的存在主要基于较为严格的资本账户管制,离岸金融市场的发展一方面能推进本国货币国际化、提供风险对冲工具,另一方面也可能加剧在岸金融市场的波动性。特别是当境内外市场的人民币汇率产生较大偏离,容易引发套利、增加监管和引导政策预期的难度。因此,研究离岸与在岸市场的联动关系,对国内金融改革和人民币国际化具有重要意义:一是有利于探索人民币国际化健康发展的有效途径:二是能为国内金融改革特别是汇率形成机制改革和资本项下可自由兑换提供实践意义。

人民币在岸市场与离岸市场联动关系的分析

(一)数据选取及向量自回归模型建立

离岸市场与在岸市场的联动一般通过两个元素体现:汇率和利率。然而从近年来人民币离岸市场的发展情况看,离岸市场与在岸市场利率的联动关系已经弱化,因此我们选择具有代表性的在岸人民币汇率(CNY)和离岸人民币汇率(CNH)进行境内外市场的分析验证。考虑到数据变量指标的连续性、时效性和可获得性,本文选取了Wind数据客户端中2013年1月4日至2016年2月29日的最新数据进行实验。从汇率走势看,2013年1月4日到2014年2月28日处于人民币升值的周期,在岸市场与离岸市场均处于初期的发展阶段。2014年3月1日到2014年10月31日阶段,人民币汇率的浮动区间进一步扩大,汇率形成逐渐市场化,人民币汇率有升有降。而2014年11月1日到2016年2月29日处于人民币贬值阶段,也是离岸市場大发展的阶段,汇价的形成更趋市场化。因此我们将数据划分为上述三个时间段,即三组数据。

为了减少时间序列中方差对模型的影响,本文对所有变量进行了对数化处理,即:

以上述数据构建VAR模型,模型可以记为:

其中

对CNH与CNY进行滞后期检验,结果表明,第一组和第二组数据的最优滞后期为一期,第三组数据为二期(表1)。

(二)人民币境内外汇率联动关系研究

以Granger因果检验研究CNH与CNY的联动关系,并以VAR模型的脉冲图与方差分解验证冲击对其的影响。

1、平稳性检验:在建立VAR模型前,需对变量进行单位根检验,也是对时间序列的平稳性进行检验。检验结果显示,CNH、CNY在不同时间段都是一阶单位根过程(见表2)。

2、协整检验:基于前文VAR最优滞后期检验,三组数据建立不同滞后期的VAR模型,其中第一组和第二组数据建立滞后一期的VAR模型,第三组数据则建立滞后二期的VAR模型,并运用Johansen协整检验对数据进行分析。检验结果显示,三组CNH、CNY数据具有协整关系(表3)。

3、格兰杰因果检验对三组数据的CNH和CNY进行Granger因果关系检验,表4的结果显示,在5%的显著性水平下,第一组和第二组数据存在CNY到CNH的单向因果关系,说明CNY变动是CNH变动的原因,反之不成立:第三组数据存在CNH到CNY的单向因果关系,说明CNH变动是CNY变动的原因,反之不成立。

4、脉冲影响

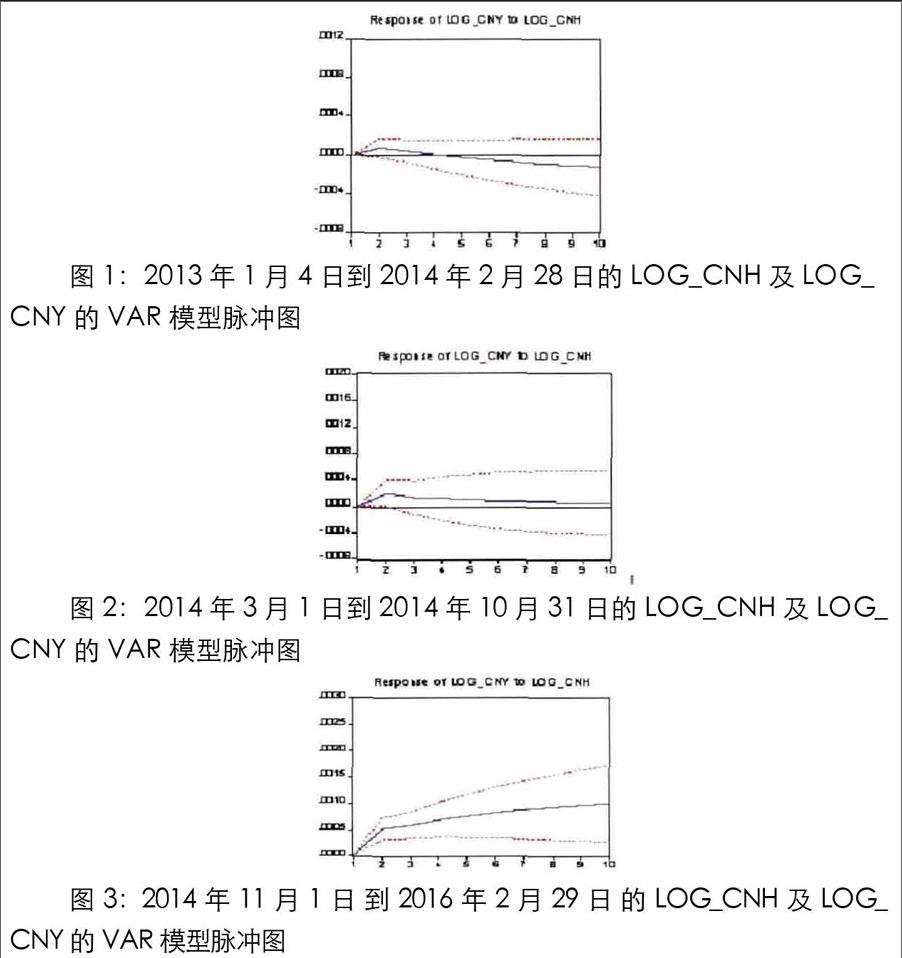

如下图1、图2以及图3所示,三组数据的脉冲图说明给定CNH一个正冲击,CNY均会产生一程度的波动,第一组数据和第二组数据在波动之后还有收回的趋势,而第三组数据的脉冲图波动明显,并有较长时间的持续。

5、方差分解

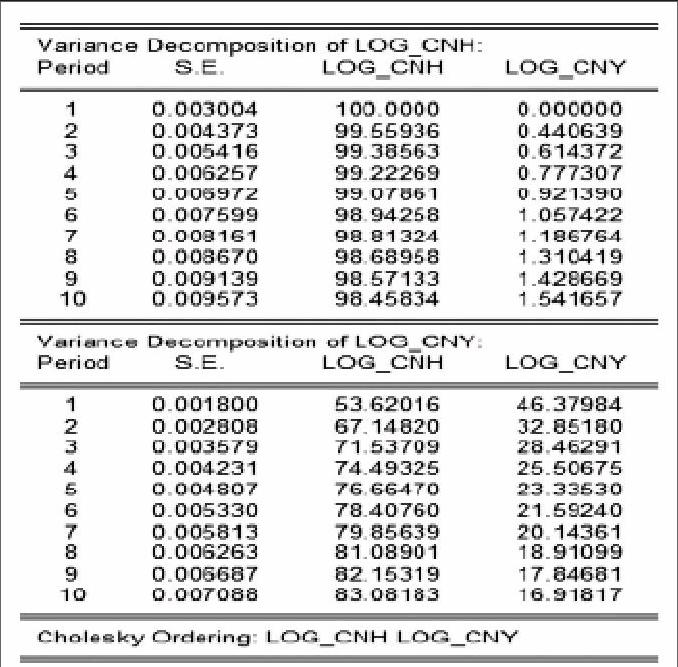

从表5、表6和表7中可以看出,第一组数据和第二组数据的方差分解的变化幅度较小,而第三组数据的方差分解的变化幅度较大,说明第一组数据和第二组数据较第三组数据CNY受CNH干扰较小。

我们也可以看出,第三组数据CNH给CNY的贡献较大,而在第一组数据和第二组数据的CNY和CNH的因果关系和第三组数据截然相反,所以方差分解波动较小,相对平稳,且第一组数据的方差分解的变化幅度小于第二组数据的方差分解。

总体而言,三部分数据的方差分解结果与数据预期相符合,同时也与脉冲图的波动相吻合。

结论政策及建议

(一)结论

从实验中的VAR模型的脉冲图和方差分解结果来看,相对于第三组数据的方差分解而言,第一组数据和第二组数据的方差分解较为接近,即2013年1月4日至2014年10月31日期间属于汇率的正常波动范围,而第三组数据的脉冲图表明,在受到一个正冲击,会带来同向冲击,且会有较长时间的持续;而其方差分解更是说明第三组数据的数据较第一组数据和第二组数据而言不稳定,表明汇率波动加大,与当期的汇率走势大致相符。

从Granzer检验反映的因果关系说明,第一组数据和第二组数据中CNY变动是CNH变动的原因,即在岸汇率的变动影响离岸汇率的变动。而第三组数据则为CNH变动是CNY变动的原因,即离岸汇率的变动影响在岸汇率的变动。根据前文我在近年来人民币国际化的发展及汇率政策的演变的简述中所述,人民币的离岸市场一直在逐步的发展阶段,海外人民币规模较小、影响力有限,且汇率政策的预期一直比较稳定,在岸市场汇率影响离岸汇率可以得到解释。然而自2014年下半年以来,世界经济增长乏力,美联储货币政策由宽松向常态回归,资本流动发生变化,2015年8月人民银行宣布完善人民币汇率中间价形成机制,市场对于政策的不适应,因此导致了人民币兑美元的汇率迅速贬值,在8月11日宣布此项政策的当天便贬值了近2%。这一定程度影响离岸市场的汇率预期和人民币海外投资者风险偏好的变化,导致离岸市场人民币的供求关系发生变化,进而影响在岸市场的相对需求也出现了变化,加大人民币的贬值预期。

(二)政策建议

人民币离岸与在岸的即期市场间逐渐形成了一种有效的价格传导机制,它的成熟发展有利于人民币国际化进程的继续推进。但是,当离岸市场发生较大波动时,又会强化汇率预期,增加政策引导的难度。因此,本文相应就人民币离岸市场和在岸市场建设与发展提出建议:

一是在离岸市场应该提供更多人民币资产和产品。随着人民币国际化和金融市场对外开放的发展,境外主体在贸易投资和资产配置等方面对人民币的需求会继续增加,同时也要鼓励大型优质国内外企业利用离岸市场来进行融资,降低融资成本,从而更加有利于人民币汇率趋向于均衡价值,对汇率变化的市场预期也会变得更加平衡,同时有利于人民币国际化向纵深发展。

二是推进在岸市场的金融深化,尤其是在资本账户完全开放之前,继续完善市场化的利率和汇率价格形成机制,丰富金融产品,拓宽金融市场的广度和深度以提高金融机构和投资者风险防范的能力。市场预期美联储进一步加息导致美元在較长一段时间走强。因此,还要继续推动外汇市场发展和对外开放,丰富外汇产品,引入合格境外主体,促进形成境内外一致的人民币汇率。总而言之,应当加速人民币汇率的市场化进程,使两个市场的价格信息传导机制更加有效,并最终实现两种汇价并轨、人民币利率在均衡水平上基本稳定的改革目标。

摘要

随着人民币国际化的不断推进,以香港为代表的人民币离岸市场也加快发展起来,然而人民币对美元的汇率近期出现较大幅度的贬值预期。离岸金融市场的发展一方面能推进本国货币国际化、提供风险对冲工具,另一方面也可能加剧在岸金融市场的波动胜。本文运用VAR模型并采取GranRer因果检验的方法,对在岸人民币价格(CNY)和离岸人民币价格(CNH)进行境内外市场的分析验证。首先,将数据分为三组并确定三组数据所建VAR模型的滞后期。然后,对三组数据分别进行ADF检验和Johansen协整检验,判明数据的稳定性。接着对三组数据分别进行VAR建模并分别对三组VAR模型的脉冲图和方差分解表进行动态分析。最后得出结论,研究表明:离岸市场与在岸市场相互影响,尤其在汇率预期相对稳定、离岸市场发展的时期,在岸市场CNY对离岸市场引导作用更强:但在汇率预期出现转折同时境内政策收紧的时期,CNH会反过来影响CNY。目前对于单独研究CNH与CNY之间传导关系的研究较少,并缺乏对近期汇率特殊时期下的实证研究,所以本文研究具有较好的研究意义。