赴印提供技术服务常设机构税务问题研究*

肖海翔 廖舒璇(湖南大学经济与贸易学院 湖南 长沙 410079)

“走出去”税收 Tax Issues with ‘Going-global’ Activities

赴印提供技术服务常设机构税务问题研究*

肖海翔 廖舒璇(湖南大学经济与贸易学院 湖南 长沙 410079)

本文着眼于中国企业赴印提供技术服务时可能面临的常设机构税务风险问题,依据《中印税收协定》及印度国内相关税法,并参考印度已有判例分析中国企业赴印提供技术服务的常设机构认定标准,为其提出规避常设机构税务风险的相关建议。

“走出去”企业 常设机构 技术服务 中印税收协定

印度作为我国“一带一路”沿线的重点国家,正成为众多“走出去”企业的投资目标国。印度2014年启动了“印度制造”政策,鼓励外国企业进入其基础设施、制造业等领域。该领域对技术人才与技术服务的需求较强,使得提供技术服务成为我国赴印企业的主要业务之一。需要注意的是,相关业务所涉常设机构税务风险较大,赴印企业如果处理不当,有可能面临较高的税收负担或与印方产生税收争议。本文依据《中印税收协定》(以下简称《协定》)、印度国内相关税法与已有判例,分析中国企业赴印提供技术服务的常设机构认定标准,并为其提出规避常设机构税务风险的相关建议。

一、 关于技术服务的界定

要了解提供技术服务所涉常设机构税务问题,首先应明确界定技术服务活动。《协定》指出,技术服务是指提供管理、技术或咨询的服务;印度《所得税法》认为技术服务包括提供任何管理、技术及专业性的服务。但两者均只说明了技术服务的范畴,并没有针对“管理服务”、“技术服务”、“咨询服务”以及“专业性服务”这些概念和适用范围进行明确解释。

印度是普通法系国家,法院已有判例可以作为法律依据,因此,本文在此给出印度最近的实际判例(2016年3月KotaK公司案)对技术服务的判定。该案例中,印度最高法院认为技术服务的认定须同时满足两点要求:一是该服务必须是根据服务接受方的特定需要而专门定制的;二是该服务绝不是服务供应商的每个顾客都可使用的通用设施。

综上,我们认为赴印企业提供技术服务时,只要这项服务是根据服务接受方的特定需求定制,且无法直接应用到其他所有顾客时,就可被视为技术服务。

二、 印度对中国赴印企业提供技术服务的征税规定

(一)不构成常设机构的情况

《协定》第十二条第一款规定,发生于缔约国一方而支付给缔约国另一方居民的技术服务费,可以在该缔约国另一方征税。第二款规定,技术服务费也可在其发生的缔约国,按照该缔约国法律征税。由此可知,中国企业在印度获得的技术服务费可由中国征税,也可由印度征税。然而,印度《所得税法》明确规定印度对非居民企业或个人以营利为目的而获得的来源于或视为来源于印度的技术服务费征税,且在此情况下,该非居民是否在印拥有常设机构或与之有商业联系,以及该服务在何地提供都无关紧要。我国出台的《中印税收协定解释条文》第四条也对此项规定予以确认。据此可以判断,当印方国内税法与《协定》相冲突时,在涉及技术服务费的征税权利中印度税法的效力优先。由此,我们可以确定只要技术服务费被认定为来源于印度,无论该项费用发生地在何处,印方税务部门对该项收入就具有征税权。综上,当中国企业在印不构成常设机构的情况下,需要就收取的技术服务费净额向印度缴纳10%的预提所得税。

(二)构成常设机构的情况

《协定》第十二条第五款规定,如果中国居民通过设在印度的常设机构进行营业,其所获得的技术服务费与常设机构有实际联系的,应视情况适用营业利润(协定第七条)的规定。根据《中国居民赴印投资税收指南》(2015年),印度对于在印构成常设机构的非居民企业,如果在2003 年3 月31 日后达成技术服务费协议,且根据协议支付的技术服务费与该常设机构有实际联系,则支付的技术服务费将以净收入为基础按40%的税率缴纳企业所得税(并视金额大小加收2%或5%的附加税以及3%的附加教育税)。因此,若中国企业因提供技术服务在印构成常设机构,或取得的技术服务费与常设机构有实际联系,该项收入不再适用协定第十二条,应按《协定》第七条营业利润的法规征税,或将面临42%左右的高额名义税率。

三、与提供技术服务相关的常设机构认定标准

下面尝试从法律法规方面分析与中国赴印提供技术服务相关的场所型及服务型常设机构认定标准。《协定》中涉及四类常设机构,本文只分析与技术服务联系较紧密的场所型及服务型常设机构的认定标准。

(一)场所型常设机构

一般来说,各种劳务或服务的提供,往往需要通过某个地点或场所进行。例如,中国企业为客户提供技术服务时,可能需要在印度租用场所或在客户提供的某个办公室内进行。因此,中国企业派遣雇员赴印提供技术服务,如果是通过在印度境内的某个固定场所履行合同的,则很有可能被税务部门认定其构成场所型常设机构。

分析依据一为《协定》。该协定认为常设机构是指企业进行全部或部分营业的固定营业场所,并对其进行了正列举和负面清单列举①参见《协定》第五条第二款与第三款。,但并未对该定义作进一步解释。

分析依据二为印度《所得税法》。该税法第92F节中关于常设机构的定义②“Permanent Establishment” includes a fixed place of business through which the business of the enterprise is wholly or partly carried on.与《协定》一致,且印度国内也未出台相关解释条文明确其认定标准。

分析依据三为OECD范本。该范本中关于常设机构的定义③“Permanent Establishment” means a fixed place of business through which the business of an enterprise is wholly or partly carried on.与前两者几乎相同,但该范本有详细的注释,且得到了国际普遍认可和各国的积极遵循。印度法院经常援引参照OECD范本及注释④参见2010《OECD范本》关于第五条第一款的注释。并以此作为判案依据,据此我们认为印度在认定场所型常设机构时也极有可能遵循OECD范本的基本原则。

据上述三个依据,本文认为印度关于场所型常设机构的认定标准包括以下条件:第一,营业性,企业使用该场所进行营业活动,并对该场所的使用具有一定的可支配权;第二,该营业场所具有固定性;第三,该营业场所的存在具有持续性,企业以长期使用为目的使用该场所,而非暂时的,短期的。

(二)服务型常设机构

服务型常设机构一般指企业通过雇员或雇佣的其他人员提供的劳务活动,包括咨询劳务,但这种性质的活动以在该国内(为同一工程或有关工程)在任何12个月中连续或累计为期6个月以上的为限。

分析依据一为《协定》。根据协定第五条第二款第(十一)项,缔约国一方企业通过雇员或者其他人员,在缔约国另一方提供协定第十二条所规定的技术服务以外的劳务,但仅以该项活动在该缔约国另一方连续或累计超过183 天的为限。

显然,该协定和与其他国家签订的税收协定不同,在认定服务型常设机构时,将第十二条中的“技术服务费”排除在劳务范围之外,且该条款并未涉及提供技术服务构成常设机构的认定标准。那么中国企业在印度提供技术服务连续或累计超过183天,是否会构成服务型常设机构呢?显然,分析该条款得不到确切答案。

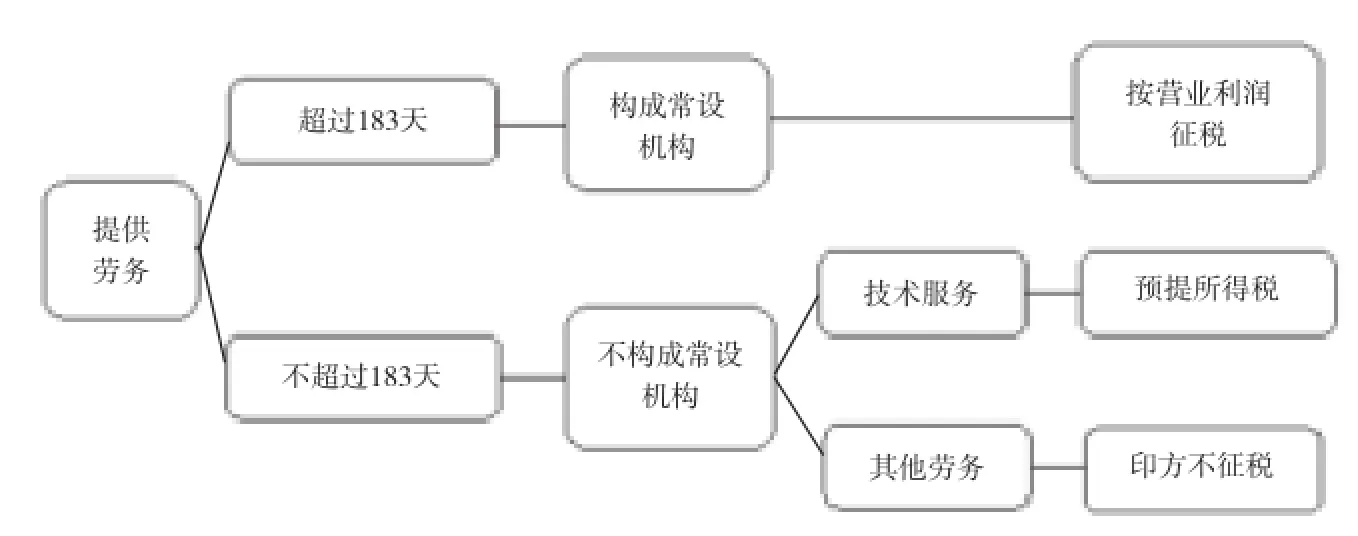

为此,根据《中印税收协定解释条文》第一条与《协定》第七条第一款做出分析。对该解释条款的理解如下图所示,即中、印各方企业通过雇员或其他人在对方提供劳务若超过183天,即构成常设机构,需按营业利润征税;若没超过183天,再看该劳务是否适用特许权使用费和技术服务费条款;若该劳务为技术服务,那么就需按协定第十二条第二款缴纳10%的预提所得税;若不是技术服务,则不需纳税。由此推测,在我国的立场上,服务型常设机构的认定可能并没有完全排除技术服务,均是以183天为时间判定标准。

对《中印税收协定解释条文》第一条的理解

分析依据二为印度相关税法。印方已有关于技术服务费的法律法规仅局限于对该费用的认定及征税与否等问题,未涉及服务型常设机构认定标准,有关的规章和规范性文件中也未能找到清晰的指导意见。仅从法规条款看,无法确定印方在认定服务型常设机构时是否会与中方《中印税收协定解释条文》保持一致。

由此可见,关于中国企业在印提供技术服务是否会构成常设机构以及构成常设机构的判定标准并不清晰,由此可能产生两个问题:一是常设机构认定争议,如提供技术服务超过183天是否构成常设机构;二是可能导致赴印投资企业陷入无据可循的境地,难以规避常设机构风险。因此,关于服务型常设机构的认定问题只能通过梳理相关判例并从中找出司法实践的适用规则,借由判例为中方企业提供佐证与参考。

四、印度相关判例所涉常设机构的认定标准

印度作为判例法国家,基于法院判决而形成的具有法律效力的判定,能作为今后判案的法律依据。因此,当印度法律条文没有明确的与技术服务相关的常设机构判定标准时,我们可以参考印度国内已有判决作为依据。

(一)场所型常设机构判例

本节通过介绍GFA案来梳理印度对场所型常设机构的判定标准,并总结场所型常设机构的认定要点。需要说明的是,尽管本案涉及的GFA是德国公司,参考的是《德印税收协定》 ,但《德印税收协定》关于场所型常设机构的条款(参见第五条)与《协定》中的相关条款基本一致。因此,本案对于赴印提供技术服务的中国企业仍具有较高的参考价值。

1.背景与缘由。GFA(Anlagenbau Gmbh )是一家在德国注册的公司,在印度提供厂房监管、安装和调试服务,并向钢铁行业及联营工厂提供机械设备。2005-2010年,GFA在印度为多家印度居民企业提供技术服务,因工作需要,该公司委派了部分技术人员到客户的作业场所开展工作。在其客户金达莱公司(Jindal Strips Ltd)的一个项目中,这些技术人员在印停留时间超过183天(220天),因此GFA按照《德印税收协定》中技术服务费条款向税务当局提交了所得税申报表。

2.争议与申诉。税务机关审查员(the Assessing Officer,以下简称AO)认为GFA在印构成常设机构并主张GFA应就所有项目收入依照协定中营业利润条款按40%的税率缴纳税款,并于2010年3月向GFA下达了税收补充申报通知书。GFA不服并向争议解决小组(以下简称DRP)提出反对意见,DRP支持了AO的部分主张,认为应纳税款为其收入的50%,另外50%可被视为执行合同有关的开支而允许扣除。GFA不服该决定上诉至海德拉巴所得税上诉法庭。GFA主张,固定营业场所应为公司所有或租赁,而不是由客户提供给技术人员的工作地点,因此GFA不构成场所型常设机构。另一方面,由于只有一个项目超出停留时间,即使被当局认定其构成常设机构,其他项目也不应捆绑考虑,因此其他项目的收入不适用营业利润条款。

3.判定依据及结果。2014年6月,法庭判决GFA在印不构成场所型常设机构,其在印提供技术服务所获得的收入按照技术服务费条款征税。法庭援引了摩托罗拉案判决条文中的OECD范本注释,主张若要视作拥有固定营业场所,企业必须有权支配商用房屋或部分空间。商用房屋、设施或装置究竟是自有、租用或通过其他形式为企业所支配,均无关紧要。在本案中,GFA的技术人员在印度商用房屋工作是作为向各个客户提供技术服务的一项合同条款,GFA并非独立拥有或运营这些场所,GFA无法按照自己的营业需要随意使用。因此,尽管技术人员的停留超出限制时间,GFA在印都不构成场所型常设机构。此外,法院认为AO与DRP不应将所有项目视为一体,并主张除非每个项目的合同彼此有联系,否则在考虑存续期间时应独立地评估每个项目。因此,即使某一项目停留期间超出限制,其他项目的收入也不应一起按照营业利润征税。

4.借鉴与参考。该案中所涉及的场所为GFA客户提供,GFA在该场所只能从事按合同约定的技术活动,并不能根据其自身意愿从事其他营业活动,因而被法庭认为其不构成场所型常设机构。中国企业可以依照GFA公司的经营模式,在派遣技术人员前往印度开展业务时,通过合同与客户约定由其提供工作场所。对中国企业来说,只要证明自身对该场所不具备自由使用权,如不能在客户提供的场所从事其他经营活动等,就不太可能被印方认定构成场所型常设机构。值得注意的是,由于《德印税收协定》只涉及场所型、工程型与代理型常设机构,不涉及服务型常设机构,因此本案在服务型常设机构方面不具备参考性。

通过梳理近年来印方关于场所型常设机构的其他判例,可以发现印方在认定此类常设机构时遵循的标准与本文第三部分归纳的原则基本一致,除此以外,还特别强调企业对场所具有一定的使用权与支配权,即企业在该场所是否能按照自身意愿从事与合同无关的经营活动,这也是本判例的核心之一。

(二)服务型常设机构判例

本节尝试通过介绍S公司案来梳理印度司法机关对中国企业在印提供技术服务超过183天是否构成服务型常设机构的判决标准。

1.背景与缘由。S公司是一家生产销售通信设备的民营通信科技公司,总部位于中国广东。自2005年起,S公司在印从事电信网络设备供应业务,却没有向税务当局送交过任何所得税申报表。2009年2月,AO对S公司展开调查,并基于调查期间在S印度子公司办公场所获得的文件与几位高管的陈述记录,认为S公司存在逃避申报及缴纳税款的行为,并主张S公司在印存在常设机构。

2.判定依据及结果。根据调查中所获得的文件与陈述材料,AO主张S公司因涉及多项业务而认定其分别构成场所型、代理型、工程型以及服务型常设机构。其中,关于服务型常设机构,印方税务机关认为S公司雇员在印提供技术服务超过183天,因此构成服务型常设机构①判决书原文:The statements recorded during survey also show that the employees render technical services continuing for more than 183 days, constituting Service PE.。此后,在德里所得税上诉法庭中S公司并没有据此提出反驳意见。2014年3月21日,德里法庭作出判决,宣布支持所得税部门提出的S公司在印构成各项常设机构的主张,S公司应就在印获得的各项收入(包括提供技术服务获得的收入)按照《中印税收协定》下的营业利润条款缴纳税款。

3.借鉴与参考。从本案判决文书的表述中可以发现,印方税务机关及法院确实以S公司在印提供技术服务超过183天为由判定其构成服务型常设机构。所以,该判决对赴印提供技术服务的中国企业构成服务型常设机构的认定有较强的借鉴作用。根据遵循先例原则,若中国企业在印提供技术服务超出协定规定的183天,将会被税务机关认定构成服务型常设机构,按营业利润征税。

此外,参考近年来服务型常设机构的其他判例,我们发现印方法院在判案时通常首先判断该企业是否构成常设机构,再去分析该服务是否为技术服务。由此可见,针对本文第三部分提出的认定标准争议,在适用服务型常设机构条款时,印方在实践中并未单独排除技术服务,而是将其作为普通劳务同等对待,这点与中方立场事实上保持了一致。

五、规避常设机构风险的对策

对有意赴印提供技术服务的中国企业来说,通过合理的业务安排避免成为常设机构不仅能减少许多不必要的文件准备工作,而且能降低税收风险。我们认为可以从以下几个方面构建对策。

第一,场所方面,中国企业应尽量避免其技术服务活动与企业可自由使用的场所有联系。首先,中国赴印企业在提供技术服务的过程中若确有需要使用场所开展工作,应与客户提前协商,要求客户提供场地并在服务合同中注明。其次,在客户提供场所后,企业还应避免使用该场所从事其他与合同无关的营业活动,以表明自身不具备自由支配该场所进行其他营业活动的条件。特别注意的是,企业若向多名客户提供技术服务,最好在各个客户提供的场所分别进行,从而规避风险。再次,企业应避免在自己租赁的场所或自有商用房屋,甚至是关联企业的办公区域进行服务活动。

第二,时间方面,应极力避免停留时间超过183天。企业应严格把控整个技术服务进程及时间分布。首先,对于可在国内完成的项目,最好选择在国内开展工作,再将成果提交给印度客户;其次,对于确有需要赴印工作的,应加快在印的工作进程;再次,对于服务时间长且可分解的阶段性的技术服务,应合理分配国内国外工作时间,争取在国内完成大部分工作内容后再前往印度或者在印度完成前期调研后返回中国开展核心业务,有条件的企业,尽可能做到量化时间;最后,对于需要和印方客户及技术人员现场沟通的,应事先与客户协商,尽量安排印方人员来到中国进行交流,尽量减少中国企业雇员在印停留时间。

第三,合同条款方面,应尽量细化服务条款,减少其他税务风险。一般来说,中国企业与印度企业所签订的合同至少会有中英文两个版本,若中国企业占主导地位,可要求在合同释义产生冲突时以中文版本为准,以减少语言障碍与翻译误差带来的不确定性风险。另一方面,由于印方企业对其本国的法律更为熟悉,可以要求印方公司尽可能地准备必需的税务文件,以获得相关税收优惠或免除部分(全部)纳税义务。

[1] Central Board of Direct Taxes. Explanatory Notes to the Provisions

of the Finance Act, 2016[EB/OL]. http://www.incometaxindia.gov.in/

Communications/Circular/Circular03_2017.pdf,2017-01-20.

[2] Income Tax Department. Income-tax Act, 1961-2016[EB/OL].

http://www.incometaxindia.gov.in/pages/acts/income-tax-act.aspx, 2016.

[3] Supreme Court of India. CIVIL APPEAL NO.3141 OF 2016.

[4] Income Tax Department. Royalty-And-Fees-for-Technical-Services [M]. New Delhi: India Offset Press, 2014.

[5] 国家税务总局.中国居民赴印投资税收指南[EB/OL]. http://www.chinatax.gov.cn/n810219/n810744/n1671176/n1671206/ c2069854/part/2078818.pdf,2017-03-01.

[6] United Nations. United Nations Model Double Taxation Convention

between Developed and Developing Countries. New York, 2011.

责任编辑:高 阳

PE Tax Issues of Chinese Enterprises Rendering Technical Services in India

Haixiang Xiao & Shuxuan Liao

This paper focuses on the PE tax issues facing by Chinese enterprises rendering technical services in India. Based on China-India Tax Treaty and Indian tax laws, referring to judicial precedents of India, the paper puts forward relevant suggestions on the avoidance of PE tax risks.

“Going global” enterprise Permanent establishment Technical service China-India tax treaty

F810.423

A

2095-6126(2017)03-0062-05

* 本文受湖南省发改委委托项目课题《以援疆为契机,促进湖南对接一带一路研究》、国家社科基金重点项目(14AJL012)、湖南服务业发展研究中心重点项目(16SDCZD01)以及“现代服务业发展与湖南新型城镇化协同创新中心”的资助。