股市异常波动情况下股指期货价格发现功能研究

刘喜民

摘要:验证股指期货在股市异常波动情况下是否仍然具备价格发现功能,得到期货与现货价格谁更领先,谁是原因谁是结果的结论。分析了其成因,并针对我国目前股指期货的运行现状提出了撤销交易数量限制,培育机构投资者以及制定平仓顺序和熔断机制等政策建议。

关键词:沪深300指数期货价格发现Granger因果检验

一、引言和文献综述

[JP+1]2010年4月16日,中国金融期货交易所推出了沪深300指数期货,实现了我国资本市场的一次历史性的跨越。然而2015年我国股市的一场异常波动又引发了人们对股指期货功能的再思考。股指期货作为对冲工具和股市的稳定器,它的价格发现功能是否依然有效? 抑或起到了助涨助跌的作用呢?为此,本文选取了2015年6月至2016年1月间股市异常波动背景下沪深300指数和沪深300股指期货的日收盘数据和5分钟高频数据进行实证研究,探寻股指期货在股市异常情况下的价格发现功能的有效性。[JP]

一直以来,国内外的学者对股指期货的功能及对股市的影响做了大量的研究。首先,在期货价格能否无偏预测未来价格方面做出探讨的有马丁和格林卡(1981)、霍克和纳什(1989)等。另外卡纳尔等(1987)对期现关系做了系统研究,并运用了计量模型模型对标准普尔500指数进行了验证,他们发现期货价格与现货价格具有同涨同跌的关系,但双方对于外界的反应敏感性是不一样的,发现期货价格要比现货价格领先20—45分钟。之后,许多学者对这种领先滞后关系进行了深入研究,形成了三种观点。一种是期货价格引领现货价格,一种是现货价格引领期货价格,第三种是互为因果关系。造成这种分歧可能的原因主要有以下几种:一是研究对象不同。已有的国内研究中大部分研究对象是1分钟高频数據,用5分钟、半小时数据作为研究对象的较少,数据抽取的频率越高,市场微观结构噪声越明显,估计的偏差就会越大。二是研究方法不同。目前已有的关于股指期货价格发现功能的研究有脉冲响应函数法,有的用波动溢出模型。三是样本时间跨度不同。目前已有的国内研究中,样本跨度均较小,最大的样本跨度是100多个交易日(不包括仿真交易)。[JP]四是没有分趋势研究,特别没有针对异常情形、极端行情进行分析。因此我们有必要针对股市异常波动情况下对此问题进行进一步的研究和讨论。

二、样本来源与选取说明

本文选取的原始数据是我国沪深300股指期货与沪深300现货价格的日数据和5分钟高频数据。数据来源于通达信股票软件和文华财经期货软件。本文共选取两组数据作为研究对象,第一组是2015年6月15日到2016年1月28日的日收盘价格数据,第二组是2015年6月15日到2015年7月9日的5分钟数据。第一组是研究低频长区间数据,第二组是研究此段异常波动区间的高频数据,一方面,当数据抽取的频率越高,市场微观结构噪声现象越明显,估计的结果偏差将会越大,另一方面,面如果数据间隔过大其敏感程度会降低,综合以上因素本文使用日数据和5分钟的高频数据,两组进行对比研究,相互印证,从而得出较为全面的结论。

三、沪深300指数与沪深300股指期货日收盘数据实证分析[ST]

(一)图形及相关性分析

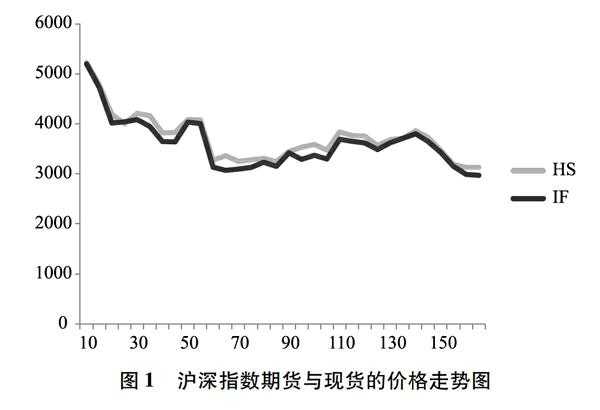

我们通过时间序列数据的走势图可以很直观的看到两者在一定时间段内的走势。图1为我国沪深300股指期货和指数现货在第一时间段内(2015615—2016128)日收盘价格变化趋势图。

由上表对于原假设(1)只有268%的概率接受,从而拒绝原假设,即沪深300股指期货是指数现货的Granger原因。对于原假设(2)有5867%概率接受,因此我们认为原假设成立,即沪深300指数现货价格不是股指期货的Granger意义上的原因。也就是说,在此段股指异常波动期间,期货价格是现货指数的Granger原因,现货指数不是股指期货的Granger原因。

四、沪深300股指期货与现货5分钟频率数据的实证分析[ST]

本节选取第二组(2015615—201579)异常波动时段的5分钟高频数据(816个)作为研究对象进行验证。结果表明在此段股指异常波动时间内,5分钟的沪深300股指期货价格是现货指数价格Granger意义的原因,因此对于高频数据我们认为股指期货同样具有价格发现功能。

五、研究结论及原因分析

第一,沪深300股指期货和现货具有高度相关性,具有同涨同跌的特征。第二,它们均为非平稳序列,且均为一阶单整的。第三,沪深300股指期货价格是指数现货价格Granger意义上的原因,而沪深300现货价格不是沪深300股指期货价格的Granger原因。即股指期货领先于股指现货,具有价格发现功能。第四,对于5分钟数据,因果检验结果中接受第一种原假设“期货价格不是现货价格的原因”的概率比日数据要小很多,也就是说随着频率的提高,股指期货对现货价格的领先效果是越来越显著和有效。

基于上述结论,股指期货在股市异常波动情况下仍然具有价格发现功能,期货价格领先于现货价格。我们认为主要有以下几个原因:

第一,股指期货与现货指数价格形成机制的本质不同。沪深300股指期货价格是由市场竞价直接得到,是按点位可以直接交易做多与做空的,某种意义上说资金的大小可决定价格的高低。而现货指数价格是由300只成分股的股价,经过二级处理以后得到的,并且不能直接买卖。这便造成了沪深300指数在产生时间上与股指期货的价格有了一定的滞后,而股指期货的价格最能快速、真实的反映出市场信号。

第二,期货市场对信息的反应速度更加快捷。由于期货市场的交易制度是T+0,且可以便捷卖空,方向、时限不受限制,所以对信息的反应更加敏捷。而股票市场目前实行的是T+1制度,并且卖空机制受到限制,对信息的反应速度要慢于股指期货市场。

第三,从交易者结构的角度分析,股票市场和股指期货市场交易者的构成不同也是股指期货价格领先股票指数价格的原因。股票市场对投资者的门槛很低,参与者既有机构投资者,也有大批的散户投资者。所以当市场上产生新的信息时候,往往有很多非专业投资者的行为是滞后的或者非理性的。而股指期货市场不同,投资门槛相对较高,所以投资者中具有专业知识的机构投资者的比例比股票市场的比例要高,他们对于市场信息变化的反映会更敏感也更准确。因此在期货市场与现货市场投资者结构不同的情况下,造成股指了期货价格领先于指数现货价格。

六、政策建议

通过实证分析我们发现在股市异常波动情况下,滬深300股指期货仍然具备价格发现的功能,说明中国的股指期货市场仍在健康发展。一些说股指期货是中国股市暴跌的罪魁祸首的观点并不正确。当然我国股指期货市场距离成熟市场仍然有相当的差距,其基本功能的发挥也有很大的进步空间,结合本文的结论,我们主要提出以下建议:

第一,撤销股指期货日开仓不超过10手的规定,恢复其正常功能。股指期货虽然具有明显的领涨领跌作用 ,但其前提是股指期货市场必须具有一定的市场规模和流动性。而在2015年12月管理层一度要求机构沪深300股指期货的开仓数量最多为10手,极度限制了股指期货市场的中坚力量的交易热情,股指期货的价格发现和风险转移功能基本丧失。管理层反而应该引导股指期货的正常交易,逐步减少市场交易的制度限制,如适当降低套利合约的保证金比例及合约乘数等,确保股指期货市场的流动性。

第二,培育、鼓励机构投资者正确参与股指期货交易,避免股指期货市场个人投机者过多,从而造成股指期货给股票市场带来助涨助跌的不利影响。监管部门应鼓励机构投资者参与交易,逐步提高券商、基金等机构参与比例,同时要加快制定保险、社保基金等机构投资者参与的细则,不断优化我国股指期货市场的投资者结构。

第三,为避免股指期货沦为助涨助跌的工具,监管层不仅要监控股指期货的头寸,使得其不高于股票市场持有的资产市值,而且要监控股票和股指期货的平仓顺序,从制度上制约股票市场的套期保值者在股指期货头寸大规模平仓前,先大规模地卖出持有的股票,以避免市场操控者通过申请获得股指期货套保头寸建仓后,在股票市场大规模地卖出股票达到打压指数而却在股指期货市场上获得巨额利润的交易目的。另外,为避免股指期货交易对现货市场造成剧烈震荡,可考虑对股指期货交易实行熔断机制。

参考文献:

[1]Alkeback P,Hagelin NExpiration day effects of index futures and options:evidence from a maket with along settlement period[J]. Applied Financial Economics, 2004(11)

[2]张晓峒计量经济学软件EViews使用指南[M].天津:南开大学出版社,2012

[3]庞皓计量经济学第三版[M].北京:科学出版社,2014

[4]肖辉,鲍建平,吴冲锋股指与股指期货价格发现过程研究[J].系统工程学报,2013(6)

[5]葛勇,叶德磊沪深300指期货与现货价格发现功能研究[J].河南金融管理干部学院学报,2008(12)