如何看待人民币汇率贬值现象与趋势

姚淑梅 刘栩畅

如何看待人民币汇率贬值现象与趋势

姚淑梅 刘栩畅

自2015年8月11日人民币汇率中间价形成机制改革以来,人民币兑美元名义即期汇率步入震荡贬值周期,在2015年8月10日至2017年2月15日的一年半时间内,人民币兑美元即期汇率贬值约10.8%。与此同时,人民币对篮子货币指数持续下滑。分析人民币汇率贬值的主要原因可见,人民币汇率形成机制改革是人民币汇率贬值的制度因素,美元持续走强是推动人民币汇率贬值的主要市场因素,我国经济下行压力持续加大、国内金融风险上升等是人民币贬值的基本面因素。目前看,短期人民币仍面临贬值压力,但贬值空间有限。中长期人民币不存在持续贬值的基础,仍具备一定的升值潜力。

“811汇改”以来人民币汇率走势情况

(一)人民币兑美元汇率波动贬值

图1 人民币兑美元即期汇率数据来源:中国货币网

自2015年8月11日人民币汇率形成机制改革后,人民币兑美元名义即期汇率步入震荡贬值周期(参见图1),迄今已历经三轮贬值行情:2015年8月11日-2016年1月7日人民币兑美元汇率贬值4.28%,2016年5月3日-9月13日贬值3.18%,9月27日-2017年1月3日贬值4.31%。其中,2017年1月3日美元兑人民币汇率达到近年高点1美元兑换6.9557元人民币。今年1月下旬以来,随着特朗普效应有所消退,美国经济形势显著不及预期,美元指数上行态势有所回调,人民币贬值压力有所缓解,2月10日人民币兑美元汇率较年内高点回升1.1%。总体看,自2015年8月10日(汇改前一天)到2017年2月15日的一年半时间内,人民币兑美元即期汇率贬值约10.8%。

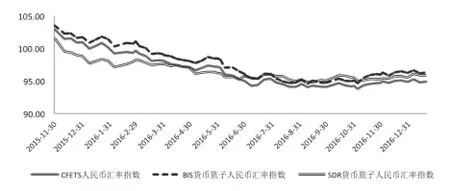

(二)人民币对篮子货币汇率指数持续下滑

中国外汇交易中心(CFETS)每日公布三种人民币汇率指数,一是参考CFETS货币篮子的CFETS汇率指数,该货币篮子于2017年1月1日进行了最新调整,由之前的13种货币增加为24种货币,其中美元在货币篮子的权重由0.2640调整为0.2240;二是参考国际清算银行(BIS)货币篮子的人民币汇率指数;三是参考特别提款权(SDR)计算的人民币汇率指数。图2显示,自2015年11月30日以来,三种人民币汇率指数均呈现逐步下降的趋势,2016年末呈现微弱回升态势。其中,2017年2月10日,CFETS人民币汇率指数为94.03,较该指数首次公布(2015年12月11日)下跌7.3%。

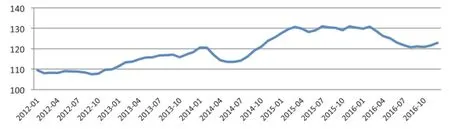

(三)人民币实际有效汇率持续贬值

据国际清算银行(BIS)数据,人民币实际有效汇率指数(月度)于2016年4月后下滑,年末出现小幅回升态势(如图3所示)。总体看,自2016年3月至12月,人民币实际有效汇率贬值约6.1%。

人民币汇率贬值主要原因分析

(一)人民币汇率形成机制改革是人民币汇率贬值的制度因素

图2:人民币汇率指数数据来源:中国货币网

图3:人民币实际有效汇率指数数据来源:国际清算银行

2015年8月11日,中国人民银行对汇率中间价形成机制进行重大改革,即做市商在每日银行间外汇市场开盘前,参考上日银行间外汇市场收盘汇率,综合考虑外汇供求情况以及国际主要货币汇率变化,向中国外汇交易中心提供中间价报价,逐渐形成“收盘汇率+一篮子货币汇率变化”的人民币兑美元汇率中间价形成机制。此次汇率形成机制改革针对之前中间价与前日收盘价连接性很弱、市场未能在汇率形成中发挥决定性作用的弊端,同时央行一次性释放3%人民币贬值压力。此外,人民币对美元汇率浮动区间自2014年3月已由1%扩大至2%。由此,新的中间价形成机制加之单日浮动幅度扩大,使得人民币对美元汇率的弹性加大,增强了人民币贬值势头,同时也进一步强化了人民币贬值预期。

(二)美元持续走强是推动人民币汇率贬值的主要市场因素

美国经济温和复苏、美联储启动加息周期以及主要国家货币政策走向分化等因素推动美元持续走强。2014年下半年以来,美元快速升值,美元兑主要货币汇率指数于2016年12月8日达到96.91(美联储),是2003年4月22日以来最高点。自2014年至2017年1月底,美元指数(同上)上涨23.1%。在美元持续走强的形势下,新兴市场货币均大幅下跌,人民币亦相应贬值。不过,在盯住一篮子货币的新的汇率管理体制下,人民币兑美元汇率的贬值幅度较俄罗斯、巴西、马来西亚、墨西哥等新兴市场货币均小很多。

(三)我国经济下行压力持续加大、国内金融风险上升等是人民币贬值的基本面因素

金融危机以来,我国逐渐步入“三期叠加”经济周期,结构性矛盾凸显,金融风险上升,经济增速逐年放缓,特别是2015年开始GDP增速跌下7%。与此同时,世界经济步入低速增长期,国际贸易持续乏力,我国货物进出口总值(以美元计)增速大幅下滑,2015年和2016年分别萎缩8%和6.8%。国际国内因素导致市场对我国经济增长前景看弱,人民币贬值预期挥之不去,部分外资撤离中国市场,加之国内企业加大对外投资力度、调整资产负债结构,资金外流规模骤然加大,外汇储备明显缩水,2015年、2016年我国外汇储备分别减少5127亿美元和3198亿美元,持续的资本外流加大了人民币贬值压力。

人民币汇率走势展望

(一)短期看人民币仍面临贬值压力,但贬值空间有限

从目前形势看,美联储今年内加息2-3次仍是大概率事件,特朗普经济政策、欧洲大选可能出现“黑天鹅”事件及地缘政治冲突等带来的不确定性将会增加美元避险需求,人民币兑美元汇率仍面临较大贬值压力。不过,今年我国经济基本面良好,IMF于1月份将2017年中国经济增长预期上调0.3个百分点至6.5%,摩根斯坦利等投行也纷纷上调中国经济增长预期,加之我国跨境资本流动监管渐显成效、企业境外融资积极性上升,均有利于支撑人民币在合理均衡水平的稳定,人民币兑美元汇率大幅贬值的可能性不大。

(二)中长期看人民币不存在持续贬值的基础,仍具备升值潜力

我国经济基本面良好,经常项目保持盈余,外汇储备充足,外债偿付风险极低,加之汇率市场化程度不断加深,人民币不存在持续贬值的基础。首先,我国经济中高速增长的态势没有改变,通货膨胀率等主要经济指标总体表现平稳,经济运行良好,为人民币在合理均衡水平上保持稳定奠定了良好的宏观经济基础。其次,我国国际收支非常稳健。经常项目长期保持顺差,2016年经常账户顺差2104亿美元,其中货物贸易顺差4852亿美元。外商直接投资流入稳定,2016年实际利用外资1260亿美元,与上年基本持平。外汇储备高达29982亿美元(2017年1月),以各项传统指标衡量均非常充裕。良好的国际收支和充足的外汇储备为人民币汇率提供了长期稳定的基础。第三,随着人民币国际化和金融市场对外开放进程加快,境外主体在贸易投资和资产配置等方面对人民币的需求逐渐增加,为稳定人民币汇率注入了新动力。综上所述,随着我国供给侧结构性改革顺利推进,对外开放水平不断提升,汇率形成机制更加市场化,人民币作为新崛起的大国货币在世界上越来越广泛地使用,人民币在中长期内仍然具备升值潜力。

作者单位:中国宏观经济研究院对外经济研究所