新三板市场发展现状与特点

李秀丽 刘 畅

黑龙江八一农垦大学会计学院

一、新三板市场与中国其他场内市场发展现状对比

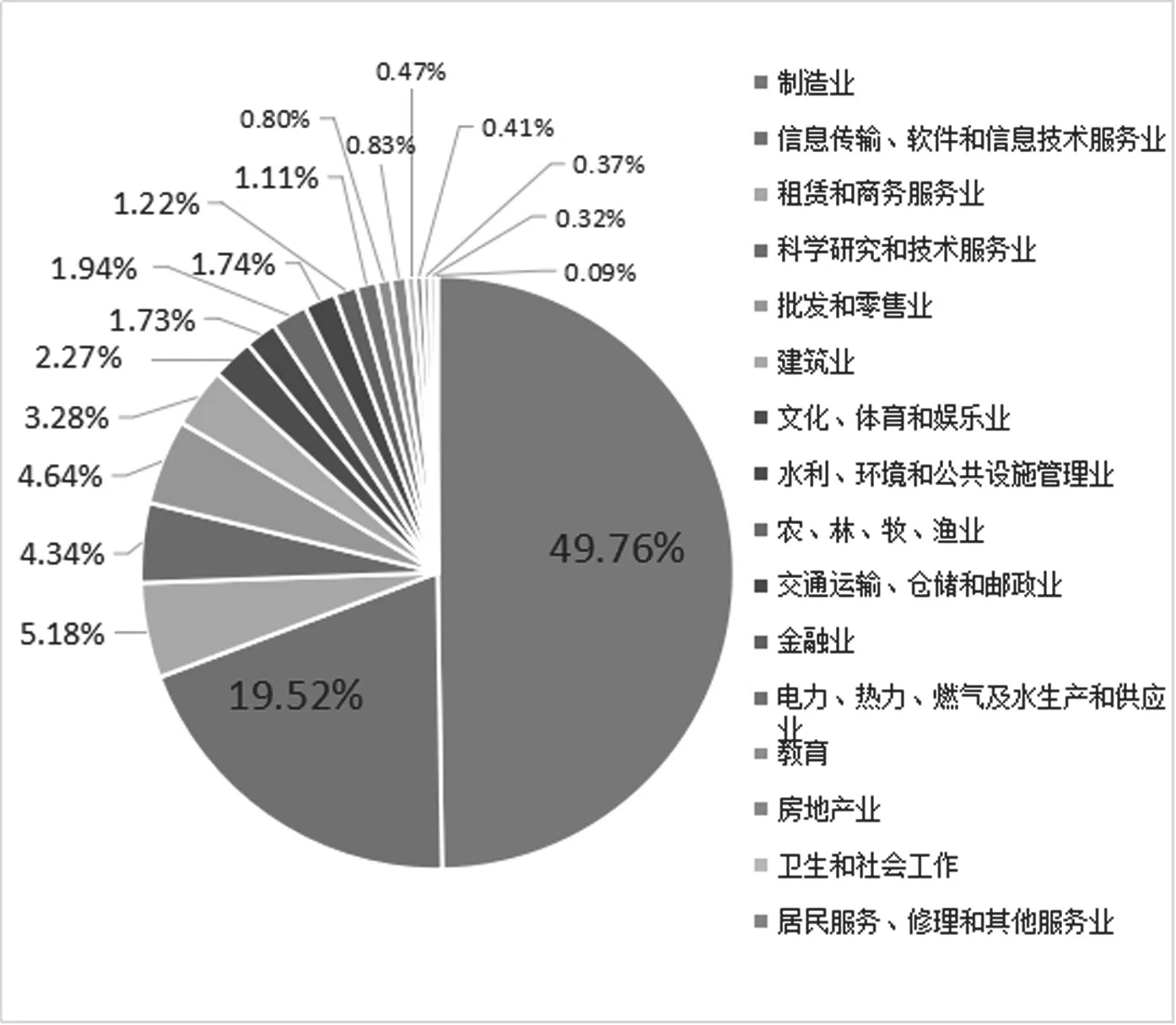

1.新三板市场制造业及信息技术企业集中

根据《上市公司行业分类指引》(证监会)将企业划分为19个大类行业,2017年底新三板挂牌公司达11693家,行业从早期12个行业门类当前已经覆盖了所有的行业门类,地区覆盖了境内所有的省会。其中制造业企业在所有挂牌企业中占据的比例为49.76%,紧随其后的是信息传输、软件与信息技术服务业,两个板块在所有挂牌企业中占据比例为69.28%,包括了8100家企业。(见图1)

而新三板与创业板,二者的定位基本相同,大部分都是科技型、创新型企业,所以其市场行业分布最为相似,即信息传输、软件和信息技术服务业占比较高,具有较强的科技性。同时,相较其他板块企业而言,在新三板中,传统制造业占据的比例相对较低,而信息技术类企业占据的比例较高,为19.52%,是中小板、主板的 3.26、5.61倍,企业数量是创业板的18.26倍。此亦基于侧面体现了其具有非常大的发展空间,创新性较为突出。

2.新三板企业规模小但盈利能力强

新三板市场作为场外市场,截至2017年8月18日其已挂牌新三板11523家公司中,中小微企业占比94%,至2017年12月31日所有企业中,其2017年平均总股本6034.96万股,仅为中小板、创业板企业的7.14%、13.13%。但是,从盈利能力角度看,2016年新三板企业其平均净资产收益率(加权)则为 19.21%,是中小板、创业板企业的 2.04、1.59倍,反映了中小企业广阔的获利空间。

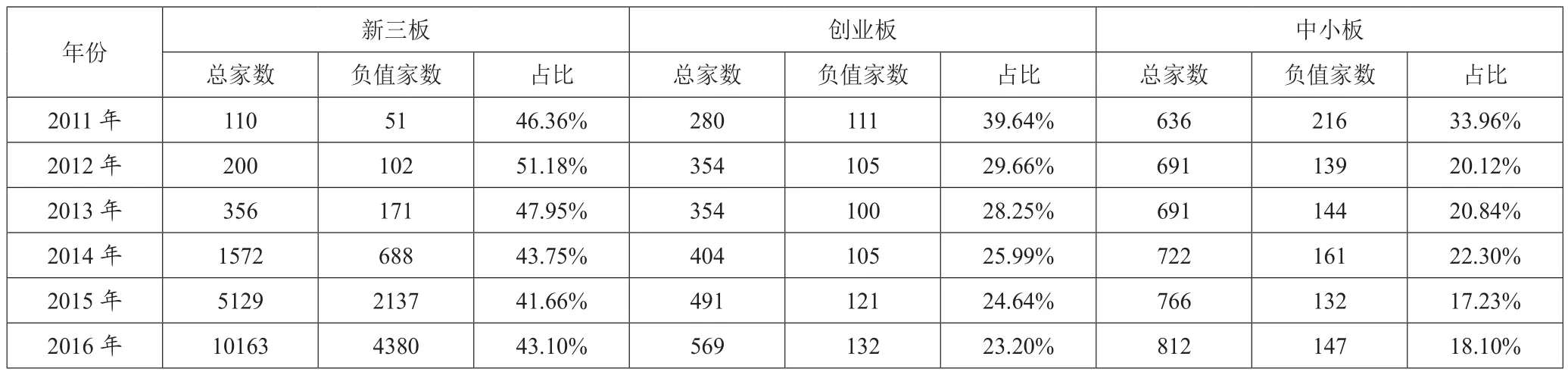

3.新三板企业资金面紧张且负债率高

基于表1-2,我们能够清晰地看到,相较创业板与中小板而言,新三板企业经营活动现金流为负值的比例及资产负债率都比较高,此表明其在资金上基本上都面临着资金不足的问题,依靠大量的负债来保证自身的有序运营,进而导致运营风险大幅上升。

二、新三板市场的发展特点

新三板正由量变到质变转换进行时。2016年12月份,新三板挂牌公司数量突破万家。第一阶段量的扩张已完成,第二阶段为通过制度设计实现质的提升。政策需稳步推出,这存在一个回暖期,改变目前局面的同时,应杜绝过去新三板受政策利好而出现的暂时火爆情况,以激发新三板持续稳定的发展潜力。

1.挂牌企业数量增长回归理性

新三板告别爆发式增长,进入缓增长的时代。截至2017年12月31日,新三板挂牌企业达11693家,总市值已经达49404.56亿元,同比增长15.05%、21.81%,由2014年、2015年扩容以来的井喷式增长过后,2017年挂牌企业家数增长放缓,相较上一年度而言新增挂牌企业1530家。新增企业数量基本上已经回到一个较为理性的状态,退市常态化,优胜劣汰效应浮现。

图1 2017年新三板企业行业分布情况

表1 2014-2016 年各板块企业的经营活动现金流净额为负值情况

表2 各板块企业资产负债率情况

2.市场制度建设提速,流动性有待提高

新三板市场进入提质发展新阶段。2017年9月22日,股转公司联合深交所、上交所共同发布了《创新创业公司非公开发行可转换债券业务细则(试行)》通知,其中规定,发行人为新三板的,唯有创新层的企业才具备资格来发行可转换债券,并且能够在深交所与上交所进行交易。此举,拓宽了新三板公司的融资渠道,此后,多家创新层公司发布可转债发行方案。2017年12月22日,新三板迎来2003年以来最重要改革,信批制度、交易及分层改革落地,中国版的“纳斯达克”雏形初现。信批制度方面,基础层仍遵循原有披露要求,而创新层将从严要求;分层制度方面,净利润标准降低,营收标准提高,共同准入标准的合格投资者不低于50人,并将维持标准改为以合法合规为主;交易方式方面,协议转让取消,集合竞价交易方式被推出。

201 7年新三板企业共实现股权融资2725次,募集的资金达1336.25亿元,2016年新三板融资金额及股票发行次数同比分别增长14.37%、14.62%,平均单次融资达4730.92万元,从图4中可看出2017年新三板市场融资功能有待提高。2017年整年市场股票转让的成交数量达433.22亿股,成交金额达到2,271.80亿元,同比分别增长19.14%、18.80%;二级市场平均市盈率为30.18倍,市场整体换手率从2016年的20.74%下降至13.47%。

3.货币市场融资为主,资产证券化、可转债初步形成

约五年期间,新三板的股权融资约3900多亿元,涉及6000家企业,平均每家单次融资额度在4500万元左右。新三板挂牌企业数目已领先于全球各大交易所,且企业的融资需求十分旺盛。一批处于研发阶段还未盈利的企业在新三板获取了融资的机会,这让中小微企业的股票发行交易经过新三板市场找到了价格之锚。

至2016年12月31日,新三板(10163家)的所有投入资本账面价值达1.4万亿元;其中,未偿带息债务0.37万亿,权益融资1.04万亿,带息负债与投入资本之比约26%。债券发行仅占10%,带息债务的绝大部分是银行借款。

与股权投资市场相比,债券市场要小许多。2015与2016年,新三板新增的债券融资净额是148亿元和154亿元,仅占定向增发的9.1%和9.8%。2017年,截至11月22日,新增企债净额为112亿元,占定增融资(1118亿元)10%。

虽然在资本市场企业债券融资功能有限,但融资功能更多体现在货币市场上。事实上,新三板企业债券(含短期)每一年发行额逐步上升,至2016年已达到634亿元;2017年初至12月,发行额达到902亿元。

纵观2014-2017年新三板企业债券类型,可发现其几个趋势:第一,资产证券化和可转债等非传统类产品初步形成。第二,同业存单占比逐步上升,2017年同业存单占固定收益总发行额的2/3,相比之下,金融债的占比下降。第三,公司债、企业债的发行呈现出不断上升的趋势。

三、结论

以往的五年间,新三板市场已实现量的积累。从发展现状及发展特征两方面来看,未来新三板市场发展将进入新常态。对拟挂牌上市的中小企业而言,新三板设置包容性的企业挂牌准入条件,基于中小微企业的需要设置了快速、小额、灵活多元的持续机制,同时,完成了基层设施、市场制度体系的构建,且新三板为大量有融资需求的中小微企业提供了融资渠道,拓宽了中小企业的发展前景。

[1]刘平安,刘易之.新三板:成就、问题与方向[J].银行家,2017,(11).

[2]丘峰.新三板企业治理结构与成长性的关系研究[J].中国国际财经(中英文 ),2017(16).

[3]王重润,王赞.“新三板”挂牌企业融资效率分析[J].上海金融,2016(11).