2016年世界船舶市场评述与2017年展望

秦 琦 祁 斌 沈苏雯 刘方琦 姜 慧

(1.中国船舶及海洋工程设计研究院 上海200011)

2016年世界船舶市场评述与2017年展望

秦 琦 祁 斌 沈苏雯 刘方琦 姜 慧

(1.中国船舶及海洋工程设计研究院 上海200011)

对2016年世界经济、航运、造船市场进行回顾,并展望2017年市场发展。2016年全球经济增长依然疲弱,2017年总体有所改善。2016年全球航运市场的关键词是“破产与整合”,2017年是“休养生息”。2016年世界新造船市场急转直下,唯有邮轮订单大幅增长;2017年新造船市场预计有所回升,但整体仍在探底中,部分船型有望率先反弹;突出新科技研发才能实现突围。

航运市场筑底;造船市场探底;新造船市场大幅下滑;渐进式疗法

引 言

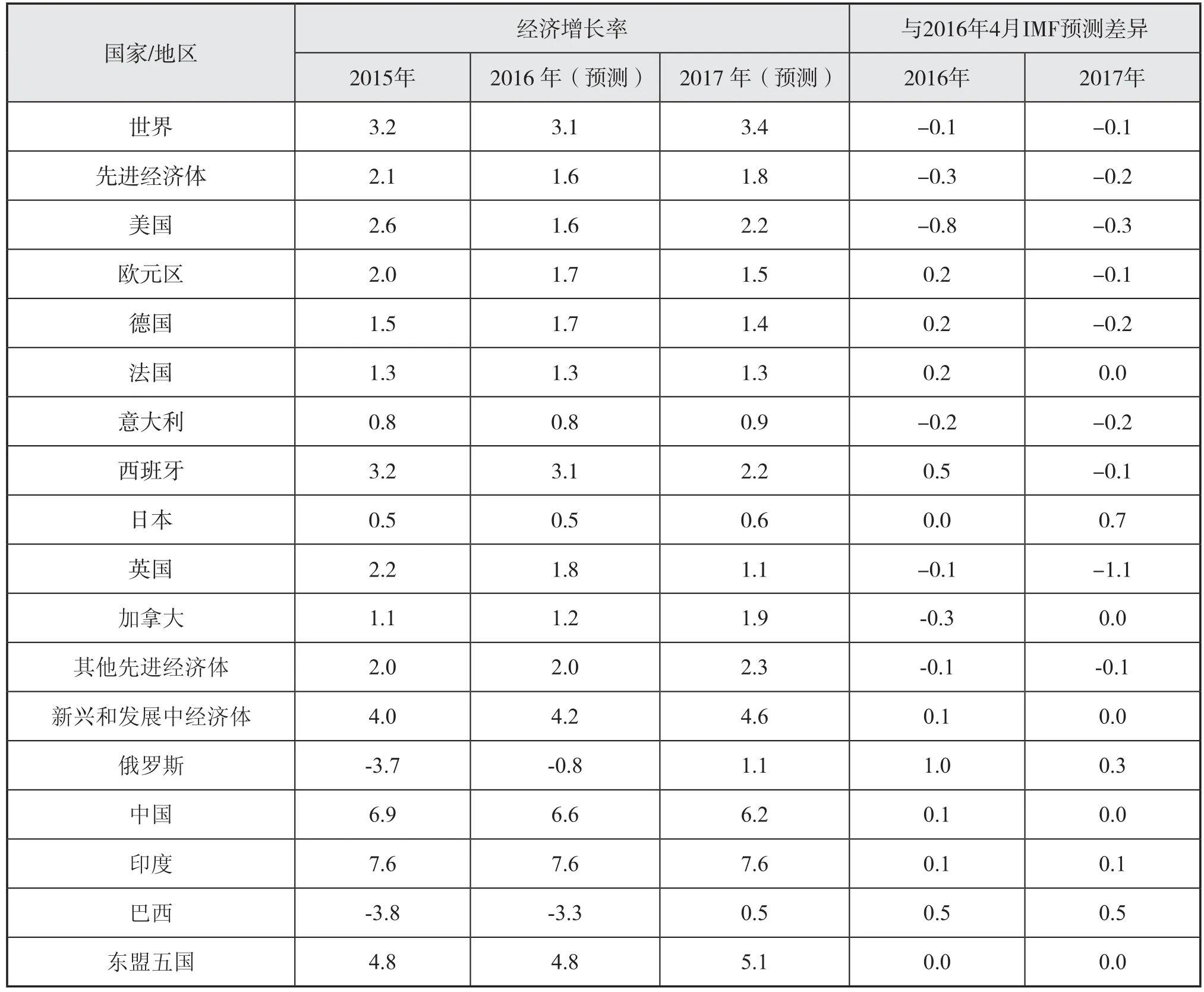

全球金融危机爆发八年之后,2016年全球经济增长依然疲弱。据国际货币基金组织(IMF)预测[1],2016年全球经济增长率为3.1%,低于普遍预期水平。全球范围内,各主要经济体经济增长表现各异,复苏之路曲折。

先进经济体方面,经济增速出现回落。由于商业投资疲软、消费支出改善放缓等影响,美国经济增长有所放缓。预计随着美联储政策利率的提高及唐纳德·特朗普当选总统带来的一系列经济体制改革,2017年美国经济增长有望小幅回升。欧元区内需疲软、结构性改革进展缓慢,同时又受到英国脱欧带来的新冲击,经济增长乏力,短时间内难以明显反弹。英国受脱欧带来的影响,资本投资信心下降,2017年经济增长可能进一步减速。

新兴市场和发展中经济体经济增长总体表现稳定,但不同国家与地区却面临截然不同的前景。亚洲新兴经济体的增长保持一定的韧性,其中,印度成为增长较快的主要经济体。世界第二大经济体中国进入经济发展“新常态”,通过减缓经济增长率和结构性改革,为可持续的长期增长奠定基础。俄罗斯、巴西通过改变较为单一的经济结构,2017年将可能打破近年来经济负增长的尴尬境地。

放眼全球,2017年全球经济预计总体略有改善,但宏观经济政策效力减弱,“逆全球化”趋势出现及贸易投资环境恶化等,都制约着全球经济的增长。宏观不确定性增强,经济复苏仍需全球合作。

表1 2015~2017年世界主要经济体经济增长率%

1 世界航运市场回顾和商船队保有量

1.1 世界航运市场回顾

2016年,世界航运市场的关键词是破产、整合与拆解。三大航运市场运价指数均走出了触底反弹的态势。尽管新造船延期交付、撤单和老旧船舶大量拆解有效遏制了运力净增长,但由于需求较低,人们对这是否意味航运市场全面复苏的开始仍显得十分谨慎。另外,由于多数船东在盈亏平衡点以下长时间运营,航运业的资金风险在2016年全面爆发,上市公司亏损、摘牌、破产的新闻屡见不鲜。

1.1.1 干散货航运市场

2016年新年伊始,在新年淡季和新船交付的双重压力下,BDI指数每天都在刷新历史最低记录,2月10日终于触底290点。随着人民币汇率暂时稳定,南美谷物运输季开始,铁矿石和煤炭价格下跌,贸易逐步活跃,散运市场迅速从290点的历史低位反弹,一路上扬至11月18日达到2016年最高点1 257点。

租金收益方面,据克拉克松统计[2],2016年散货船平均收益同比跌幅收窄。其中好望角型跌幅明显缩小,日均收益8 038美元,同比下跌11.3%;巴拿马型船近期表现较好,日均收益6 690美元,跌幅7.1%,12月9日平均收益甚至高于好望角型船,达到11 820美元;超大灵便型船日均收益6 160美元,跌幅16.4%。期租租金方面,2016年好望角型船1年期租金为8 173美元,全年跌幅26.9%;灵便型船5年期租金6 348美元,全年跌幅13.0%。

如同2016年初预测,干散货市场要重归平衡只能依靠拆船。据克拉克松2016年12月统计,2016年共交付散货船新船557艘、4 660万载重吨,拆解395艘、2 838万载重吨。截止12月1日,世界散货船船队运力共10 853艘、7.93亿载重吨,同比增幅分别为1.5%和2.2%。而干散货海运量总计48.88亿吨,同比增长1.4%,供需关系有所改善。业内普遍认为,散运市场已经触底,然而市场供需基本面依然脆弱,真正复苏仍然需要时间。

1.1.2 油运市场

2016年开年,受世界经济疲软影响,能源价格再次下跌,世界石油价格自2003年来首次跌回30美元/桶的关口,随后小幅回升,并保持在低位徘徊。长期低油价预期已拖累原油期货市场,原油船期租市场并没有出现类似去年的异动。相反,即期运力还存在趋增因素,如伊朗原油船随着制裁结束后开始投放市场。需求方面,中国对部分大中型地方炼油厂开放原油进口权,进口量逐月上涨。然而随着港口储罐已接近饱和,购买力也已逐渐达到极限。成品油运输方面,波罗的海成品油运价指数(BCTI指数)从年初的719点一路下跌至352点,跌幅之大令人失望。

经历了火爆的2015年,2016年VLCC的收益却同比下跌36.8%,仅为40 973美元/天,总体呈现先抑后扬走势。其余船型的平均日收益基本恢复至2014年的水平,苏伊士型为27 231美元,阿芙拉型为22 950美元/天。成品油船收益情况较差,如灵便型的日收益只有8 518美元/天,跌幅61.4%,其余船型跌幅为40%。期租租金在9月时触底反弹,各船型平均1年期、3年期和5年期租金均下跌,租船期越长、船型越大,则跌幅越大。

供需方面,2016年底世界油船船队(包括化学品船)总运力13 771艘、5.76亿载重吨,净增加724艘、3 020万载重吨,增幅为5.5%。原油海运量约19.29亿吨,同比增长3.65%;成品油海运量10.68亿吨,同比增长4.3%。

1.1.3 集装箱航运市场

2016年上半年,集装箱船运价低迷受到供求过剩和航运公司及其联盟的定价策略的影响,几大联盟在亚欧航线集中投放了大量运力,市场集中度较高,竞争十分激烈。中国出口集装箱运价指数(CCFI指数)从785点跌至632点。下半年,随着拆船量和闲置量上升,订单量下降,市场逐渐转暖,CCFI指数恢复年初水平。8月31日,全球运力排名第7的韩进海运宣布破产;随后,日本油船、商船三井和川崎汽船宣布合并旗下集装箱业务。按运力计算,合并后的公司将成为全球第6大集装箱航运公司。亚洲多条航线运力面临重新洗牌。驱动产业合作的因素已发生改变,过去是寻求成长,现在是为求生存。自2015年初至今,全球排名前20位的集装箱航运公司已经消失5家,其中韩进海运是由于破产,其余4家被并购或整合。

租金方面,2016年10月集装箱船Alphaliner租金指数为41.0点[3],同比下跌17.2%。其中,8 500箱级船舶的租金由去年的15 000美元/天跌至8 500美元/天,跌幅最大;其次分别为4 000箱级的老巴拿马型和500箱级的小型支线集装箱船。

运力方面,交付减少。截至2016年10月31日,共交付145艘,97万标准箱。拆船市场则较活跃,拆船总箱量和平均箱量均创新高,分别为56万标准箱和3 543 标准箱,平均送拆船龄下降至19年。全球闲置集装箱船397艘、159万载重吨,闲置率上升至7.8%。集装箱船船队总运力为5 131艘、2 030万标准箱,分别增长-0.5%和1.9%。由于巴拿马运河拓宽后重新开通,集装箱运输量增长,随之4 000~5 099 标准箱的老巴拿马型船大量闲置或被拆解,其中最年轻船舶的船龄仅7年,刷新了最年轻拆解集装箱船船龄的记录。根据BIMCO统计,闲置运力中约有65%属于非运营船东,显示出投机订船的巨大风险。据克拉克松统计,2016年集装箱海运量为17.52亿吨,同比增长3.85%。

1.1.4 海工市场

2016年初,布伦特原油价格一度跌至27美元/桶,给海工市场蒙上一层阴影。持续两年多的市场低迷,船队已严重供应过剩,运营市场已完全转变为租方市场,作业机会减少导致利用率下滑,而激烈的竞争又进一步使租金一降再降。据克拉克松统计[4-7],截至2016年12月16日,移动式钻井装置(MODU)综合利用率仅64%,为30年来最低水平。其中,自升式钻井平台的利用率为65%,钻井船为69%,半潜式钻井平台仅为58%,下滑最厉害。自升式钻井平台闲置170座,半潜式平台闲置53座,钻井船闲置31艘。与2013年的高位相比,半潜式钻井平台的市场供应量已由201座减少至127座,利用率下滑幅度最大,这也与低油价背景下,深水油气开发热点降温相符。与此相对应,浮式平台的日租金在去年基础上继续大幅下跌,部分地区的超深水平台租金甚至已下降至3年前的1/5左右(如墨西哥湾地区的超深水平台日租金仅为10~18万美元)。

海工市场的惨淡经营状况还表现在交付量减少。船东接船意愿下降,他们想方设法撤单或延迟交付,导致实际交付量可能只有预计交付量的一半。从作业地区来看,闲置量高的地区交船量也较大。另外,因拆解或移除而退出市场的各种装置数量共计147艘/座,其中MODU共43艘/座,比2015年略有减少,但仍保持高位。截至2016年12月1日,全球各种海工装置总计13 564艘/座,平均船龄19.2年。其中MODU总计996艘/座,平均船龄20.4年。船龄最大的为物探船,平均26.3年;最小的为平台供应船(PSV),平均仅7.3年。在持续的低油价预期下,为削减开支和优化资本配置,油气公司更倾向于控制油气项目开发规模。这虽不利于海工市场的短期恢复,但从长远看来,将有利于油气工业的发展。

1.2 世界商船队保有量

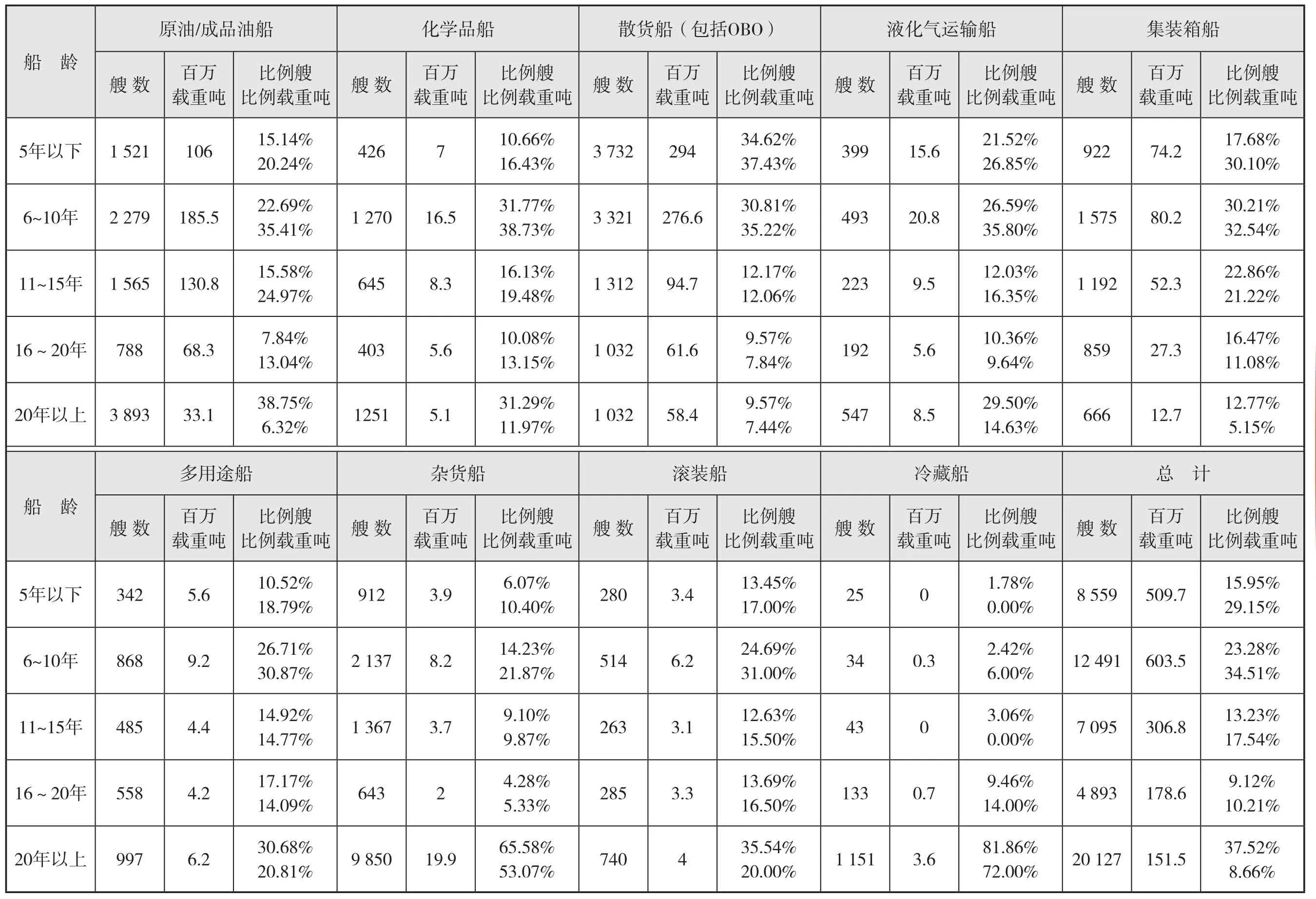

据克拉克松统计[8],截至2016年12月1日,世界商船队保有量为53 460艘、176 690万载重吨。以载重吨(DWT)计,与2015年底相比增长3.09%,较2015年增幅(3.39%)略微下降,船队整体增幅下降趋势仍然持续。2016年增幅最大的依然是液化气运输船,以载重吨计增幅达8.79%,但不如去年同期的9.64%。增幅排名第二位的则是原油/成品油船,为5.62%,较去年同期的3.04%有所增长,且维持艘数增长率比载重吨增长率高的模式。同样模式的还有杂货船和滚装船。杂货船整体吨位量几乎没有变化,而艘数增幅达6.31%;滚装船则在吨位减少的情况下,艘数有所增加。集装箱船是唯一的艘数减少而吨位增加的船型,但其增幅也较去年同期的7.06%大幅下降,仅为0.7%,这说明大型化趋势仍然持续,但市场已趋于冷静。

在船龄结构方面,从克拉克松的数据可看出,以艘数计,最年轻的船队是散货船船队,其20年以上船龄的船舶比例仅占9.57%;其次是集装箱船船队,20年以上的船舶占12.77%。值得注意的是,在5年以下的新船中,艘数和载重吨比例最悬殊的仍是集装箱船。船龄最大的船队依然是杂货船,其5年以下的新船仅占6.07%,而20年以上的老船则高达65.58%,可见市场上杂货新船较少。与过去相同,5年以下新船比例最高的仍为散货船,为34.62%,这与上一波散货船订单热潮相符。从艘数和载重吨结合来看,液化气运输船的船队结构较均衡。从总体上看,全球商船队5年以下新船以艘数计,比例为15.95%;以载重吨计,比例为29.15%;20年以上老龄船的比例分别为37.52%和8.66%。

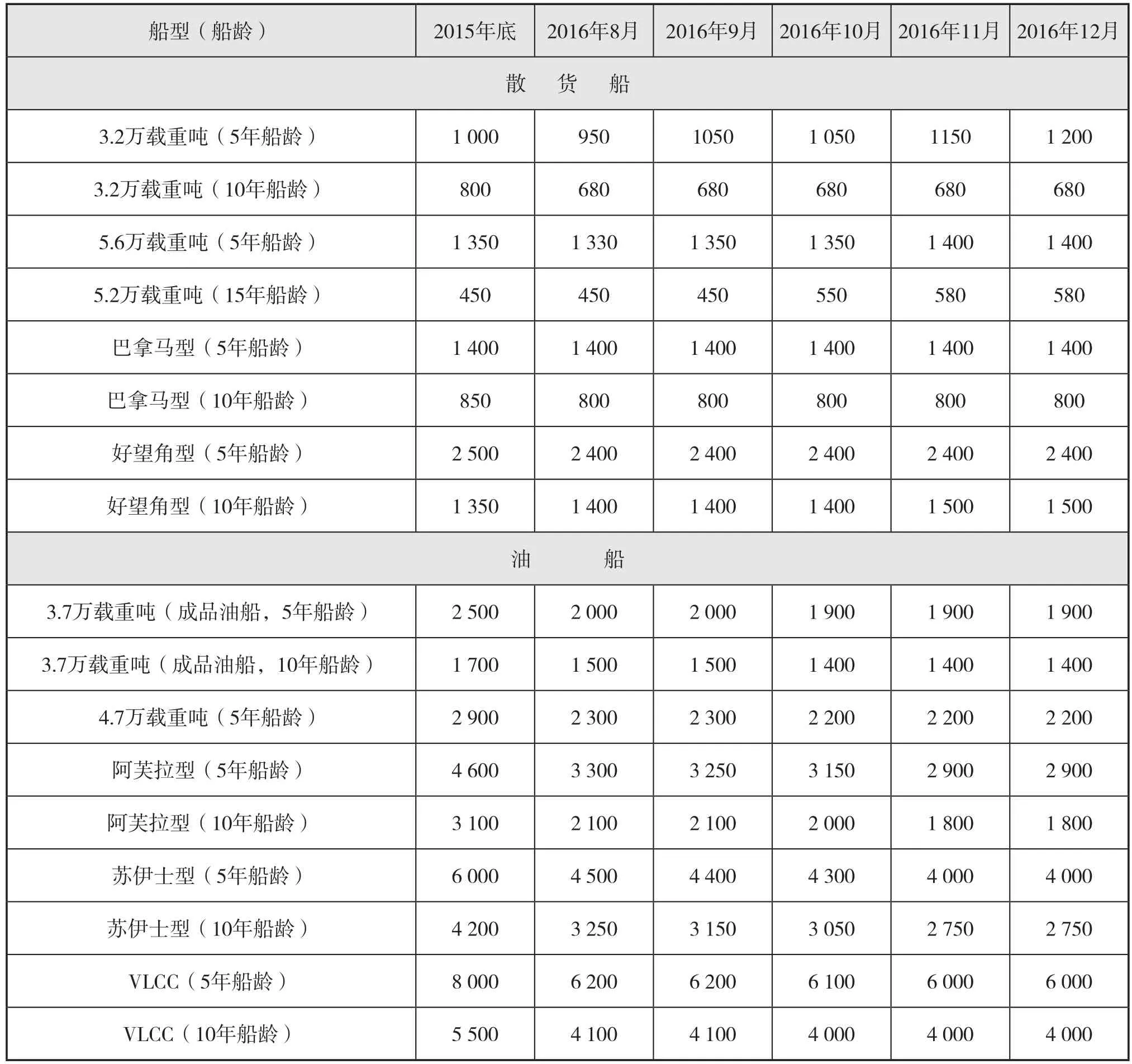

2016年二手船市场价格与2015年截然相反,油船价格跌势不止,散货船市场相对较好。二手油船价格全年持续下跌,跌幅最大的是10年船龄的阿芙拉型(为41.94%),跌幅最少的为10年船龄的3.2万载重吨型。全年二手油船价格整体降幅约27%,与整体涨幅超过10%的2015年不可同日而语。

二手散货船价格一改2015年平均降幅37%的颓势,整体涨幅超过7%。其中15年船龄的5.2万载重吨型涨幅最高,达28.89%;紧随其后的是5年船龄的3.2万载重吨型,为20%。10年船龄的好望角型和5年船龄的5.6万载重吨型与2014年之前价格无法相比,但已看出止跌回升之势,分别上涨11.11%和3.7%。不过仍有部分二手散货船型继续下跌,10年船龄的3.2万载重吨型跌幅15%,10年船龄巴拿马型和5年船龄好望角型跌幅都不超过5%,大幅下跌趋势有所遏制。

表2 世界商船队船舶保有量

2 世界船舶建造市场

受世界贸易与航运市场持续低迷的影响,2016年新造船市场表现不佳,新船订单大幅减少,手持订单也随之下降;交付量虽有所增长,但也存在大量延期、撤单的情况,海工市场尤为明显。

2.1 新船订单量

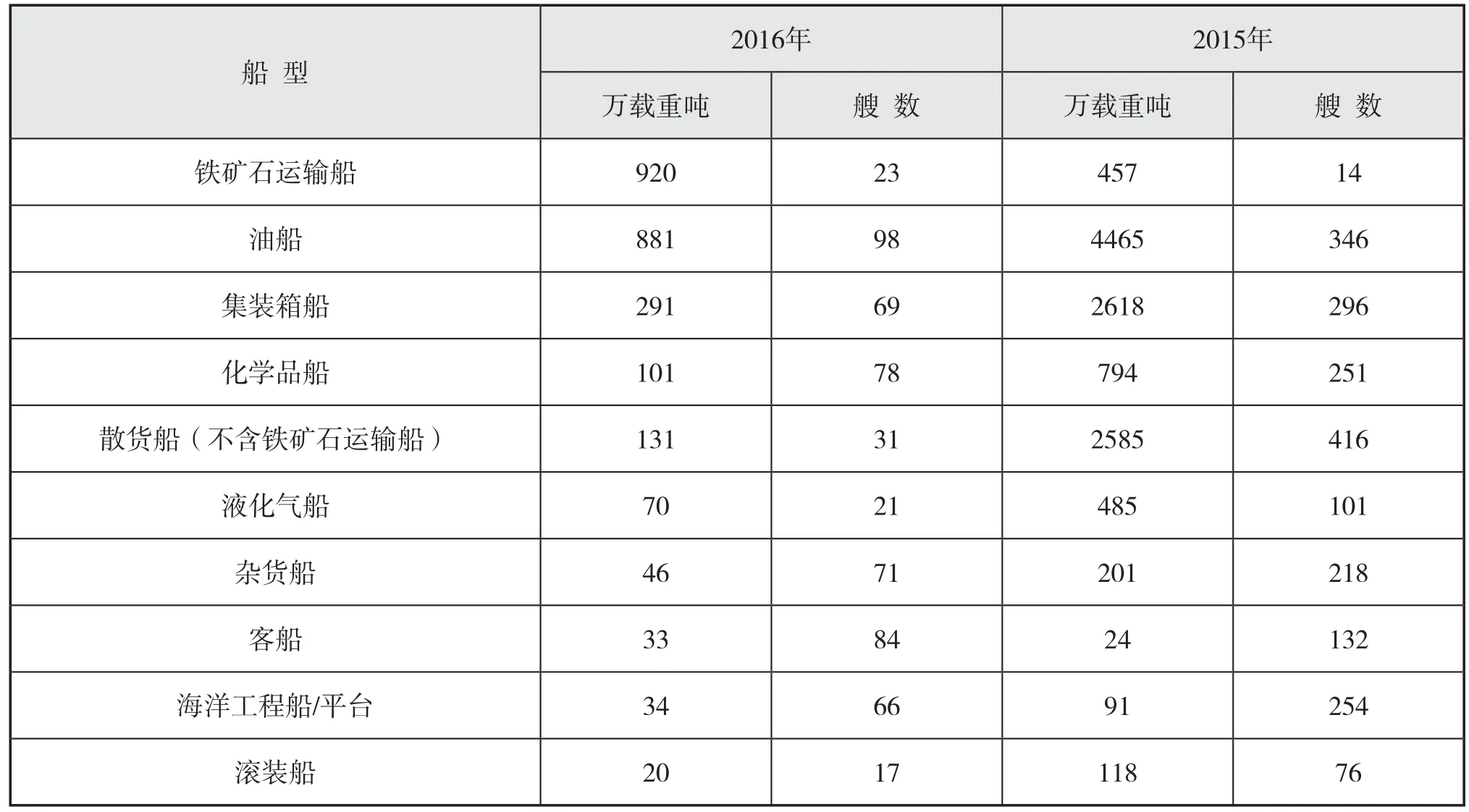

2016年的世界新船订单市场可谓情理之中,意料之外。之所以说情理之中,是因为受前三年的大量订购以及全球经济、航运市场的不景气影响,从理性角度来看,2016年新船订单量确实应有所回落。但意料之外的是,今年新订单的减少幅度远比想象中大得多,甚至可以用“跳水”来形容,接近30年来最低点,主力船型尤为明显。据IHS Sea-web统计[9],截至2016年12月27日,世界新船订单量(不含军船)总计为905艘、2 573万载重吨,同比分别减少69%和78%,除客船和铁矿石运输船之外,均出现大幅下滑,具体情况参见下页表5。

表3 世界商船队船龄结构

表4 近期主要二手散货船、油船交易价格 万美元

2.1.1 主要船型新船订单量

油船虽然2016年油船的新船订单量排名第二,但不论是成品油船还是原油船,都无法与前几年相比。其中,原油船2015年新船订单井喷,达到188艘、3 630万载重吨,而2016年仅31艘、648万载重吨,降幅均达到82%以上,这与再之前的几年相比也有较大降幅。成品油船表现稍好,但也从2015年的79艘、230万载重吨减少到2016年的44艘、96万载重吨,以载重吨计降幅也达到58%。

集装箱船受贸易需求放缓以及2015年大量新船下单的影响,2016年集装箱船的新船订单同样大幅下滑,仅69艘、291万载重吨,同比分别下降77%和89%。

散货船其市场表现更是让人跌破眼镜。全年仅54艘、1 051万载重吨的订单,同比分别减少87%和65%,这和BDI“没有最低,只有更低”有着密不可分的关系。值得一提的是,之所以艘数和载重吨同比缩减幅度差异较大,是因为在仅有的这些订单中,铁矿石运输船就占据了23艘(也有报道称30艘)、920万载重吨。若没有这些订单,散货船新船市场将更加惨不忍睹。

表5 2016年世界主要船型新船订单量

海工装置新船市场继2015年后又进一步降温,2016年海工船和平台装置新增订单为66艘/座、33万载重吨、49万总吨,与2015年的254艘/座、91万载重吨、161万总吨相比,均大幅下降,与2014年相比更是相差甚远。并且,若非订单中有2艘气体处理船(FLNG,单艘8.3万载重吨、11万总吨),海工市场的表现会更不如意。

客船由于受大环境因素影响较小,其新船市场相对表现较好,虽然以艘数计有不小降幅,但由于2016年大量邮轮的订造,以总吨计反而同比大幅增加,2015年为191万总吨,2016年则达到272万总吨,其中邮轮26艘、219万总吨,同比增幅分别为63%和50%。

2.1.2 主要造船国新船订单

据IHS Sea-web统计,截至2016年12月27日,新船接单量排名前三位的国家依旧是中日韩这三个造船大国。如果忽略纵向时间上的比较,仅从横向国家之间比较来看,中国接单量远超日韩,全年新船接单量247艘、1 279万载重吨,以载重吨计几乎占全球新船订单总量的50%。韩国为74艘、677万载重吨,日本182艘、483万载重吨,以载重吨计分别占世界总量的26%和19%。

不过,中国新船接单量排名第一位主要源于23艘40万载重吨级铁矿石运输船,这23艘船以载重吨计就占中国接单总量的72%。此外,中国在其他多个船型市场中也表现突出,比如海工市场,66艘/座海工船和平台中,有39艘/座为中国建造,以总吨(GT)计位列第一,而其中仅有的8座平台均由中国建造。同时,杂货船、滚装船、化学品船这些新船市场上,中国均独占鳌头。集装箱船虽然以艘数计位列第一(41艘),但若以载重吨计,则远低于排名第一的日本,位列第二。此外,中国在液化气船和油船市场订单落后日、韩两国,液化气船和油船为韩国的优势项目,2016年其液化气船接单量为7艘、56万载重吨,分别占全球份额的33%和80%,油船接单量为36艘、525万载重吨(超过日本的2倍、中国的6倍),占全球份额的37%和60%。从艘数和载重吨所占比例的差异可以看出,韩国所接订单基本都以中型船和大船型为主。另外,凭借2艘FLNG,韩国在海工领域也位列第二名,而其他船型市场则是差强人意,散货船更是只接到1艘5万载重吨级订单。而日本方面,其主攻散货船和集装箱船市场的战略已见成效。其中,日本2016年集装箱船接单量为19艘、143万载重吨、13万标准箱,以标准箱(TEU)计占市场总额的52%,大幅超过中国和韩国,位列榜首。散货船方面,日本全年接单16艘、68万载重吨,排名第二。此外,日本在油船和化学品船市场所占的份额也是位列第二。

客船市场上,欧洲国家如法国(9艘、108万总吨)、德国(5艘、57万总吨)、意大利(3艘、48万总吨)等传统强国的地位依旧不可动摇。中国今年在客船接单上也有17艘、24万总吨,但吨位较小。不过,由中船集团和嘉年华公司、芬坎蒂尼等公司合作的首艘国产大型豪华邮轮项目已于2016年9月进入正式实施阶段。需要指出的是目前仍要努力提升邮轮科研设计能力的深度,确保项目未来成熟推进。牢记日本的前车之鉴——三菱重工由于设计和管理能力不足,导致所建的两艘豪华邮轮亏损20多亿美元。该公司近期宣布退出豪华邮轮市场,今后将不再承接大型豪华邮轮订单。

2.2 交付量

据IHS Sea-web统计,2016年世界造船交付量(不含军船和公务船)原计划约为2 862艘、1.1亿载重吨,但截至12月27日,实际交付量为2 525艘、1亿载重吨。以载重吨计,同比增长3%左右。

从船型来看,由于之前订单的累计,以载重吨计,2016年完工量最多的依旧为散货船,全年预计完工629艘、5217万载重吨。不过截至12月27日,IHS数据显示仍有58艘(569万载重吨)原计划今年交付的散货船尚未交付。排名第二的是油船,全年计划交付量为252艘、2 855万载重吨,实际交付量约为2 600万载重吨,同比增幅较大,接近120%。集装箱船位列第三,但其2016年的交付量同比大幅下降(仅130艘、1 019万载重吨),以载重吨计,同比下降46%。排名之后的船型分别是化学品船(685万载重吨)、液化气船(582万载重吨)、海工船/平台(187万载重吨)、杂货船(165万载重吨)、滚装船(54万载重吨)、客船(21万载重吨)等。

对于2017年的交付量,根据IHS Sea-web的手持订单统计,预计为3 893艘、1.3亿载重吨,同比增幅约18%,各主要船型的交付量基本都有所增长。如果考虑过去延期船舶的交付(如上文提到的散货船、油船等),则理论上交付量更大。值得一提的是,海工市场原计划2016年交付的船舶和平台中,仍有218艘/座、160万载重吨未交付,几乎与已交付的持平。鉴于目前航运和海工市场的不景气,这些未交付的订单到底是延期还是撤单,结果仍不得而知。

从世界主要造船国家交付量来看,据IHS sea-web统计,截至2016年12月27日,中国、韩国和日本的实际交付量分别为3 567万载重吨、3 672万载重吨和2 169万载重吨,同比增幅分别为-9.7%、24.1%和1%。在各类主要船型中,中国在散货船、杂货船、滚装船等领域位列第一;韩国在海工、集装箱船、液化气船、油船、化学品船等市场位列第一;日本仅客船板块以载重吨计领先其他国家,若以总吨计,则与欧洲国家差距不小。

2.3 手持订单量

据IHS Sea-web统计,截至2016年12月27日,世界船舶(不含军船和公务船)手持订单量总计5 551艘、2.3亿载重吨,以载重吨计同比下降22%和25%,占船队保有量比例为12.4%。下降的主要原因就是市场的不景气导致今年新船订单大幅减少,不过这也为市场消化过剩运力带来一丝生机和喘息时间。

具体到船型来看,散货船、油船和集装箱船这三大主力船型的手持订单量虽受到新订单剧减的影响,但在各船型中依旧位列前三。其中,散货船手持订单901艘、8 122万载重吨,油船568艘、6 767万载重吨,集装箱船468艘、3 771万载重吨。排名之后的依次是液化气船(1384万载重吨)、化学品船(1 239万载重吨)、海工船/平台(854万载重吨)、杂货船(392万载重吨)、滚装船(192万载重吨、585万总吨)和客船(71万载重吨、687万总吨)。其中,客船凭借2016年大量豪华游船的订单,成为各统计船型中唯一同比呈增长的船型。2015年年末,其手持订单量为59.6万载重吨、559.8万总吨。各船型中也存在不同吨位等级的偏重,如散货船手持订单中比重较多的是6万至10万载重吨,以艘数计占订单总量50%以上;油船则是阿芙拉及更大吨位的船型占据较大比例;集装箱船手持订单中,万箱级以上的船型以艘数计约占40%。

2.4 主要船型价格

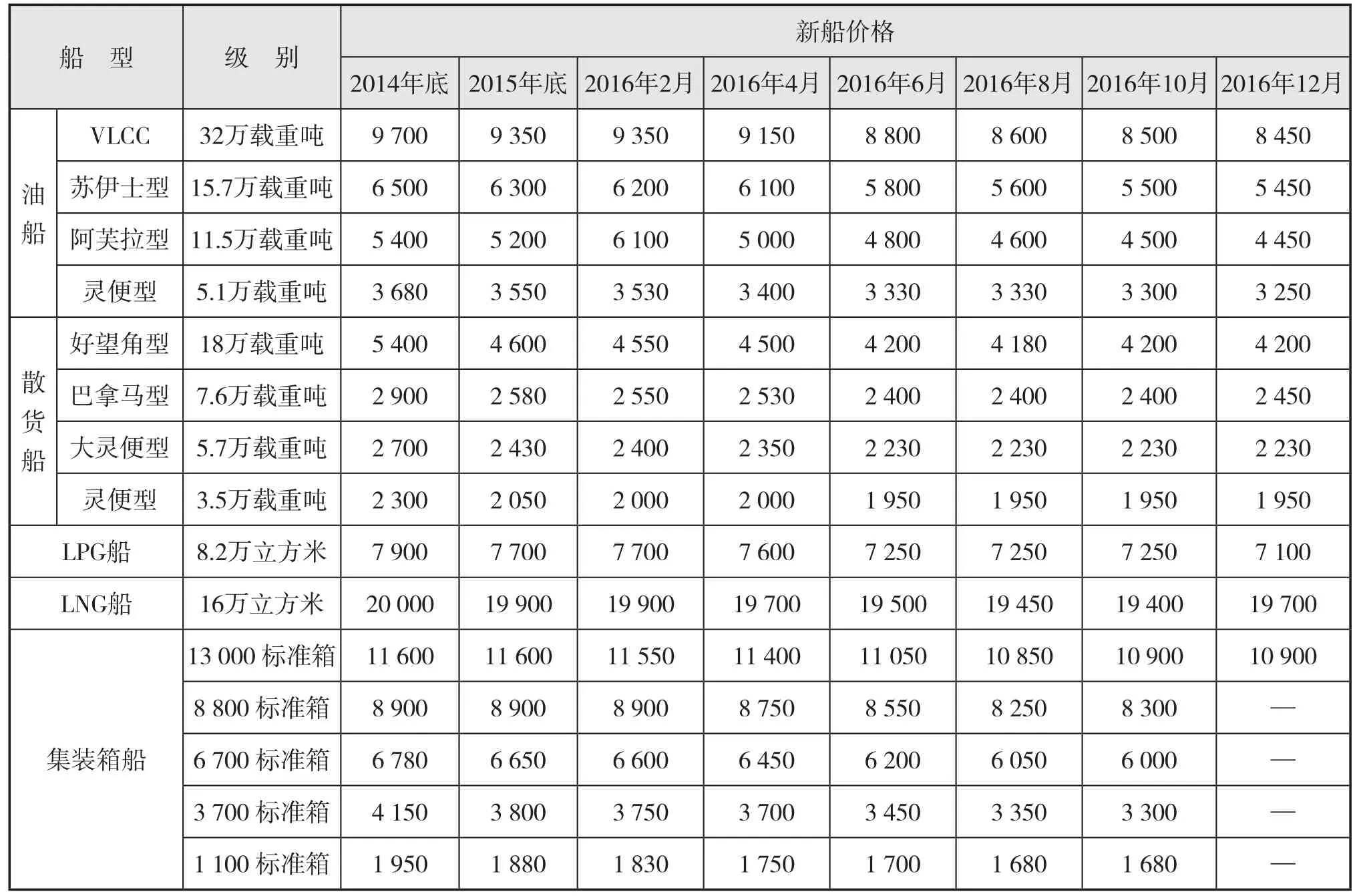

2016年三大主力船型的新船价格走势可以说正与2015年相反。在新船价格持续走低的大环境下,2015年跌幅不明显的四型油船在2016年终于无法支撑,出现大幅跌势。与2015年末相比,阿芙拉型跌幅最大,达14.42%;其次是苏伊士型,跌幅13.49%;VLCC以9.63%居第三;灵便型8.45%跌幅是油船中跌幅最少的。散货船中跌幅最少的也是灵便型,为4.88%;跌幅最多的是好望角型,为8.7%。而2015全年散货船整体跌幅超过13%,油船则不到4%。往年价格波动不明显的LPG船和LNG船方面,LPG船跌幅有显著增大,达7.79%,LNG船以1.01%的跌幅缓慢下跌。集装箱船方面,8 800 标准箱和13 000 标准箱的船型价格与2015年时的“纹丝不动”不同,2016年价格分别下跌6.74%和6.03%,另外三型也有大幅下跌,其中3 700 标准箱价格跌幅最大,为13.16%,1 100 标准箱跌幅也超10%。

3 未来船市走势展望

2017年全球经济预计仍然将呈现缓慢复苏态势,复苏差异性明显,贸易保护主义和逆全球化趋势有所增强,这些将给全球经济复苏以及全球航运贸易带来了较大的不确定性。2016年世界航运市场重整形势十分明确[8],大型航运公司的破产以及并购有望加速市场出清,预计2017年航运市场有望出现“筑底”态势。世界新造船市场在2016年出现断崖式下滑,而全球船厂新船完工量仍在增加,手持订单量占船队保有量的比例由2016年年初的16.8%下降至年底的12.3%,新船船价整体下滑。这些指标均表明新造船市场仍处于“探底”态势。2017年新造船市场整体有望出现小幅反弹,但未来几年航运市场供大于求的压力仍然制约整体形势,同时,未来几年不同船型的新造船市场复苏有望出现差异性。

3.1 全球海运量增幅分析

根据克拉克松2016年12月份统计[10],2017年全球海运货运量预计同比增长2.4%(至114亿吨),低于2016年2.6%的同比增幅。从各细分货物海运量的增幅来看,2017年煤炭、谷物、气体、集装箱、化学品等货物的同比增幅高于2016年,而2017年铁矿石、原油、成品油等货物的同比增幅低于(部分远低于)2016年,见表7。由此可见,2017年全球货物海运量总体形势弱于2016年。

表6 2014年~2016年12月世界主要船型新船价格一览表 万美元

表7 2016~2017年全球主要货物海运量同比增幅预测

3.2 全球船队运力增幅分析

根据克拉克松统计(截至2016年12月1日),2017年全球新造船市场预计交付运力1.3亿载重吨,其中油船、散货船、集装箱船将分别交付4 370万载重吨(统计1万载重吨及以上油船)、5 540万载重吨、161.7万标准箱;2016年油船、散货船、集装箱船分别交付3 241.7万载重吨、4 677.5万载重吨和90.3万标准箱,由此可见,2017年三大主力船型运力增加的压力较2016年更大。如果不考虑延迟交付,则2017年世界航运市场船队运力增幅将达到4.6%,高于2016年3.9%;假设考虑延期交付(交付率为75%),则2017年运力增幅为3.45%。

从中期看,随着全球部分大型航运公司申请破产保护的继续演化以及航运公司之间通过结构重整、延迟交付运力等策略来看,全球航运市场可能依靠采取渐进式去产能而获得企稳,未来一到两年内航运市场有望进入休养生息阶段。航运市场的中期复苏取决于两大因素:全球化发展速度与美国等西方国家对外贸易政策的变化程度;中国经济改革的力度与深度。

表8 2016~2017年主要航运市场运力增幅统计

3.3 新造船市场中短期形势研判

从短期看,根据上述2017年全球海运量增幅和全球船队运力增幅预测,2017年航运市场供大于求的局面仍然存在,其中2017年全球海运量增幅为2.4%,运力增幅(不考虑延期交付和考虑延期交付)为4.6%和2.6%。毫无疑问,航运市场的整体形势仍将影响2017新造船市场,订单量预计会有所回升,但整体仍在探底过程,部分船型有望率先反弹。从中期看,航运市场的渐进式疗法意味着在中短期内新造船市场的趋势性快速复苏难以实现,订单量缓慢回升有望成为新态势。

3.3.1 细分市场走势

从细分市场看:

油船市场2017年油船市场将承受海运贸易量增幅同比下降以及运力增幅提高的双重压制,油船新造船市场不会出现显著变化(如果延期交付,运力增幅的影响将略有弱化)。从中期看,中国原油战略储备等积极因素仍然存在,此外,印度和伊朗等国家有望成为新的油船需求力量。

气体运输船市场2017年液货气体需求增速有望提高,但运力增幅压力较大,对市场复苏产生抑制。LPG船未来两年的运力增幅将显著低于LNG船,LPG船新造船市场相对更为看好。

散货船市场2017年散货海运市场总体有望出现改善,同时运力增幅明显低于其他主流船型(特别是在延期交付这一情况下),预计新造船市场出现改善;从中期看,中国经济结构调整与美国经济改革政策将对这一市场产生比较明显影响。

集装箱船市场2017年集运市场有望出现增长,但运力增幅显著,将制约集装箱新造船市场的发展。

海工市场从油价和天然气价格走势看,2017年布伦特原油均价预计将从2016年的43美元/桶增加至52美元/桶,这有利于海工市场的复苏,但海工辅助船(包括三用工作船和平台供应船)的运力增幅将从2016年的2.9%提高到2017年的4.1%,运力增幅压力仍然不小,短期内行业复苏迹象仍不明显。

3.3.2 技术发展形势

从创新研发来看:第一,新规则规范生效或即将通过的影响逐步显著凸显,2016年多艘LNG加注船的订造意味着清洁能源将逐步提高海上应用广度;IMO在MEPC 70届会议上决定自2020年实施0.5%全球硫含量限值,较目前全球3.5%的限值显著降低;2017年9月IMO压载水公约将正式生效,这些因素均将提高研发设计壁垒,对于船型开发、系统研制与配置等核心研发能力的要求更加严格。第二,除了环保节能,智能技术也逐步在海事产业(包括油气行业)领域开始应用,世界主要海事企业或组织纷纷开展相关标准或技术研究,近几年来韩国和日本、欧洲等部分海事机构开展了基于大数据和物联网技术的智能船或平台项目研发,例如三星重工正在持续开发智能船及智能船船队。第三,高端船型仍然属于市场的一抹亮色。从欧洲主要船企几乎垄断邮轮新造船市场订单的形势看,这一高技术船舶的主导权仍然掌握在其手上,大型复杂高端产品的研制表明亚洲企业未来仍然需要突出复杂系统的设计、集成与制造的大力创新,包括人才、理念、模式和手段工具等方面。全球新造船市场的健康发展有待于各国自身在制造效率、研发创新效果等方面的实力提升,加快科技创新(特别是与规则、新兴技术的融合)将是行业未来必走之路。

3.3.3 产业政策发展动向

从全球船舶产业宏观政策发展看,全球造船企业在市场上的短期经济行为(利益驱使)导致全球造船市场周期性的产能过剩,这种长期的周期性波动给各国造船产业及关联产业带来的巨大波动,需要全球主要造船大国在各自的国家内进行产业协调和规制,进行全球去产能化的结构性供给侧改革(或制度引起的自发性的市场去产能行为)。2016年10月,韩国政府发布《造船产业竞争力强化方案》和《促进造船密集地区经济活力方案》,指出“政府将提供总计6.5万亿韩元(56.7亿美元)的政策融资,计划2020年前政府直接订船或提供融资订购250艘以上船舶”。2016年12月,包括金融机构、海事产业上下游(船东、海工与造船、电力、天然气和石油、钢铁等)行业组织或企业在内的韩国10家产业组织签署商业合同,旨在扩展金融机构内的船舶融资和支持开发环保船技术。在特殊的国际行业环境中,政府机构加强对于造船产业的支持也成为市场经济国家的一种选择。

[1]IMF.World Economic Outlook [R]. October 2016.

[2]Clarkson Research Services. Offshore Intelligence Monthly[R]. December 2016.

[3]Alphaliner.Alphaliner Monthly Monitor[R]. November 2016.

[4]Clarkson Research Services. Shipping Intelligence Weekly[R]. December 11th,2015.

[5]Clarkson Research Services. Shipping Intelligence Weekly[R]. February 26th,2016.

[6]Clarkson Research Services. Shipping Intelligence Weekly[R]. August 26th,2016.

[7]Clarkson Research Services. Shipping Intelligence Weekly[R]. December 22th,2016.

[8]Clarkson Research Services. Shipping Review & Outlook[R]. Autumn 2016: 118-119,138-139,150-159.

[9]IHS Global Limited[EB/OL].[2016-12-27]. http://www.sea-web.com/authenticated/authenticated_handler.as px?control=shipsearch&bp=1.

[10]Clarkson Research Services. World Seaborne Trade and Tonne-Mile Tables[R]. December 2016.

[11]李源,秦琦,祁斌,等. 2015年世界船舶市场评述及2016年展望[J].船舶,2016(1):1-15.

Review of world ship market in 2016 and prospect in 2017

QIN Qi QI Bin SHEN Su-wen LIU Fang-qi JIANG Hui

(Marine Design & Research Institute of China, Shanghai 200011, China)

This paper reviewed the world economy, shipping and shipbuilding market in 2016, and forecasted the market development trend in 2017. The global economic growth in 2016 remained weak, however the overall situation is expected to be improved in 2017. The keywords of 2016 are bankruptcy and integration, while that of 2017 is recuperation. The global new shipbuilding market turned down sharply in 2016, however with a substantially increase in cruise ship orders. Whereas, the new shipbuilding market is expected to rebound in 2017. Though the market as a whole remains dip, some ship types may be the fi rst to rebound. The research and development of new technologies are highlighted to achieve breakthroughs.

shipping market bottom; dip in shipbuilding market; sharp decline of new shipbuilding market; progressive therapy

F416.474

A

1001-9855(2017)01-0001-15

2017-01-04;

2017-01-23

秦 琦(1984-),男,高级工程师。研究方向:船舶科技与经济分析研究。祁 斌(1983-),男,工程师。研究方向:船舶科技与经济分析研究。沈苏雯(1985-),女,工程师。研究方向:船舶科技与经济分析研究。刘方琦(1989-),女,工程师。研究方向:船舶科技与经济分析研究。姜 慧(1991-),男,助理工程师。研究方向:船舶科技与经济分析研究。

10.19423/j.cnki.31-1561/u.2017.01.001