外部融资影响了非金融企业贷款利率吗

——基于中国上市公司委托贷款数据的经验研究

钱雪松,毛子奇,华中科技大学 经济学院,湖北 武汉 430074

外部融资影响了非金融企业贷款利率吗

——基于中国上市公司委托贷款数据的经验研究

钱雪松,毛子奇,华中科技大学 经济学院,湖北 武汉 430074

我国融资歧视背景下非金融企业放贷活动普遍存在,上市公司先融资再放贷的搭桥贷款现象十分活跃,但对非金融企业贷款定价的研究比较稀少。我们运用手工搜集整理的上市公司委托贷款公告数据,实证考察上市公司外部融资行为对其放贷定价的影响。研究结果表明,上市公司外部融资行为与其发放的委托贷款利率显著负相关,而且这种降低作用在货币政策紧缩时期和金融市场化程度较高地区相对较大;进一步研究发现,对股权关联企业间借贷交易而言,外部融资对借贷利率的影响存在以货币资金为中介变量的显著中介效应。结果表明,企业通过股票发行、银行贷款等外部融资渠道改善了自身资金状况,这会降低搭桥贷款利率,从而为企业集团内部借款企业发展提供金融支持。

委托贷款; 外部融资; 搭桥贷款; 货币资金; 中介效应

一、引言

在我国现行金融制度里,无论是商业银行实施的间接融资机制,还是股票市场、债券市场等直接融资渠道,都向国有企业或大企业倾斜而忽视民营经济和中小企业。此背景下,受融资歧视的广大企业面临融资难和融资贵困境,此时非金融企业放贷活动应运而生。很多金融行业以外的国有企业和上市公司充当金融中介角色,将其闲置资金或外部融通资金以贷款形式发放给中小企业和非上市民营企业。例如,英国《金融时报》报道,中石油、中国移动、中粮集团、中铁股份等大型国有企业集团纷纷通过成立财务公司进行放贷业务;以委托贷款*委托贷款是指由政府部门、企事业单位等委托人提供资金,委托业务银行根据委托人确定的贷款对象、利率、用途、期限等条件代为发放、监督使用并协助收回的贷款业务。为例,根据中国人民银行的统计,2015年新增委托贷款15 911亿元,占全年新增社会融资规模的10.3%,2015年新增委托贷款的规模比2007年增长了3.72倍。规模庞大且不断增长的非金融企业放贷行为引起媒体、政府和学术界的密切关注。

实际上,近年来学术界对非金融企业放贷活动的研究不断涌现。宋淑琴(2012)[1]分析“民间金融第一股”香溢融通案例,发现2010年和2011年香溢融通的营业利润有将近六成来自于委托贷款业务。Shin和Zhao(2013)[2]、王永钦等(2015)[3]考察了企业的金融资产、金融负债等会计科目的变化规律,为识别非金融企业再放贷提供了经验证据。但是,由于非正规金融具有隐蔽性的特点[4] [5],现有文献鲜有直接考察非金融企业放贷定价的研究*钱雪松等(2013)[6]实证考察了股权关联关系对企业间借贷价格的影响,但却未能研究外部融资对搭桥贷款定价的作用。。

近年来在中国证监会要求下,中国上市公司发布公告披露了其发放的委托贷款交易,其中涵括了利率、期限和金额等详细借贷条款信息,而且我们还能获取上市公司的股票发行、银行贷款等外部融资信息,这为我们考察外部融资行为如何影响非金融企业放贷价格提供了很好的研究素材。

基于此,我们手工搜集整理了我国2004年-2014年间的委托贷款公告数据,并通过上市公司公告、财务报表和企业信息公示系统等渠道收集了上市公司的外部融资信息以及所有制属性、年龄等企业特征信息。运用这一独特数据实证考察上市公司外部融资行为对非金融企业放贷利率的影响及作用机理。具体地,本文将回答:第一,上市公司外部融资行为是否影响其发放的委托贷款利率?第二,外部融资对非金融企业放贷价格的作用是否因为外部环境不同而不同?外部融资对委托贷款利率施加影响的作用机理是怎样的?

实证研究结果表明,上市公司的外部融资行为和其发放的委托贷款利率显著负相关,而且外部融资行为对非金融企业放贷利率的影响在横截面上具有丰富差异性。一方面,与货币政策紧缩时期相比,在货币政策扩张时期,外部融资行为对委托贷款利率的降低作用相对更大;另一方面,与金融市场化程度较低地区相比,在金融市场化程度较高地区,外部融资行为对非金融企业放贷利率的降低作用相对更大。进一步研究发现,对股权关联企业间借贷交易而言,外部融资对借贷利率的影响存在以货币资金为中介变量的显著中介效应。这表明,企业通过股票发行、银行贷款等外部融资渠道改善了自身资金状况,这会降低搭桥贷款利率,从而为企业集团内部借款企业发展提供金融支持。

本文的贡献主要有两个。

第一,拓展和深化了正规金融与非正规金融之间联系和互动的研究文献。虽然Degryse等(2013)[7]和Allen等(2013)[8]等研究指出,正规金融和非正规金融存在一定联系,它们之间既可能存在互补性又可能存在替代性,但是人们对两者的联系和互动认识仍然十分有限。因而,Allen等(2012)[5]呼吁,要想全面理解金融体系运作及其效率含义,必须在解决数据问题的基础上深入考察正规金融与非正规金融的互动机制。我们从上市公司发放的委托贷款现象切入来研究企业外部融资行为对其发放贷款价格的影响,这增进了对两者联系和互动的认识,因而本文是对Allen等(2012)[5]呼吁的一个回应和推进。

第二,深入分析了我国上市公司的外部融资便利如何对关联委托贷款这种内部资本配置方式施加的影响。现有文献从资本配置效率角度分析了企业内外部资本市场相关问题。一些研究发现,当外部资本市场不发达时,构建内部资本市场可以替代和弥补外部资本市场缺失,从而增进资本配置效率并促进经济发展[9] [10];部分研究指出,股票、债券等外部资本市场上融资约束宽松时,企业内部资本配置表现出补贴低质量项目倾向,从而导致内部资本配置效率低下[11] [12]。这些研究虽然探讨了企业内外部资本市场的互动及其效率含义,但没有分析企业外部融资对内部资本配置机制微观条款的影响和作用机理。本文实证研究显示,对股权关联企业间借贷交易而言,外部融资显著降低了放贷价格,这意味着上市公司通过股票发行、银行贷款等外部融资渠道改善了自身资金状况,进而为企业集团内部借款企业发展提供金融支持。

本文结构安排如下:第一部分是引言;第二部分是研究假设;第三部分是研究设计;第四部分是外部融资影响非金融企业放贷价格的实证检验;第五部分考察了外部融资对委托贷款利率施加影响的作用机理;第六部分是结论。

二、研究假设

在金融管制和融资歧视背景下,我国企业掌握的资本及融资能力与其拥有的投资机会不匹配。一方面,享有融资便利的企业可以通过外部融资而拥有大量富余资金;另一方面,广大民营企业和中小企业的正常资金需求不能通过正规金融机制安排得以满足。此时,我国上市公司实施委托贷款的动机主要有以下两个。首先,上市公司发挥其融资优势并通过委托贷款为其股权关联企业提供廉价资金。一方面,上市公司可运用廉价外部资金替代关联公司的高成本债务,从而降低整体财务费用;另一方面,上市公司也可以通过委托贷款在企业集团内部相机配置资本,从而为盈利项目提供资金支持和培育新兴业务。其次,上市公司利用其融资便利带来的资金成本差异向急需资金周转的企业发放价格不菲的贷款,以谋求可观投资收益。

无论上市公司因为何种动机发放委托贷款,贷款企业会权衡放贷的机会成本和收益,并在此基础上决定是否放贷和贷款价格。此时,贷款利率必然受到贷款企业资金充裕程度的影响。具体而言,与贷款企业资金丰裕时相比,当贷款企业资金较紧张时,其发放委托贷款的机会成本相对较高,这会推高委托贷款利率。此背景下,贷款企业的外部融资行为可以通过改变其资金丰裕程度而对贷款利率施加影响。实际上,在中国资本市场实践中,受到融资优待的上市公司拥有通过发行股票、债券以及向银行贷款融通廉价资金的能力,而且外部融资过程中往往出现资金超募现象,募集资金投向隐性变更造成的资金闲置现象[13] [14] [15]。显然,上市公司外部融资行为会增加贷款企业自由现金流量,从而降低其放贷的机会成本,最终会降低其放贷时索取的利率水平。基于此,我们提出研究假设:

H1 外部融资行为与委托贷款利率显著负相关。

一个自然的问题是,上市公司外部融资对贷款利率的影响是否会因为经济环境不同而表现出差异?我们具体从货币政策和金融市场化程度两个方面进行探讨。其一,与整体经济资金宽松时期相比,资金趋紧时委托贷款利率较高[16],这使得不同货币政策环境下外部融资行为对贷款利率的影响存在差异。具体地,当整体经济资金趋紧时,企业融资成本较高,储备现金的预防动机较大[17],由于此时放贷的机会成本较高,企业放贷的意愿较低,贷款企业的外部融资行为不能显著地降低贷款利率;而整体经济资金宽松时,企业融资成本较低,持有现金的动机较小,这降低了企业的放贷成本并且提高了其放贷意愿,进而使得外部融资能够降低贷款利率。其二,金融市场化程度会影响企业的融资成本以及其面临的融资约束,这使得不同金融市场化程度条件下外部融资行为对贷款利率的影响存在差异。具体地,与金融市场发达的地区相比,金融市场化程度较低地区的信息不对称程度较严重[18],导致企业的融资成本较高、面临的融资约束较大[19] [20],此时放贷的机会成本较高,贷款企业的外部融资行为不能显著地降低贷款利率;而当企业处于金融市场化程度较高的地区时,融资成本较低、面临的融资约束较小,这降低了企业的放贷成本,进而使得外部融资能够降低贷款利率。

基于以上分析,本文提出第二个研究假设:

H2a 与货币政策紧缩时期相比,货币政策扩张时贷款企业的外部融资行为能明显地降低委托贷款利率。

H2b 与借贷双方位于金融市场化程度低的地区相比,在金融市场化程度高的地区,贷款企业的外部融资行为能明显地降低委托贷款利率。

三、研究设计

(一)样本选择和数据来源

由于上市公司从2004年开始披露委托贷款交易事项,本文收集整理了2004年-2014年我国A股上市公司的委托贷款公告,在剔除退市公司和信息披露不详的样本之后,我们得到了384家上市公司的1 201个样本。考虑贷款企业外部融资信息的可得性,我们进一步筛选出贷款者为上市公司的样本,共得到648个样本观察值,涉及234家上市公司。

本文使用的数据包括委托贷款交易条款、贷款企业外部融资情况、借方企业特征、金融市场条件等。其中,委托贷款利率、期限、是否有抵押担保条款、借贷双方是否存在股权关联等数据来自于上市公司发布的委托贷款公告*数据来源:上海证券交易所和深圳证券交易所,网址分别为http://www.sse.com.cn/、http://www.szse.cn/;贷款企业的筹资活动现金净流量、总资产、净资产回报率等数据来自上市公司发布的年报;借款企业的年龄和所有制特征数据来自于全国企业信用信息公示系统*http://gsxt.saic.gov.cn/;测度货币政策松紧程度的货币政策感受指数来源于中国人民银行网站*http://www.pbc.gov.cn/;委托贷款交易双方所在地金融发展程度数据来自于樊纲等(2011)[21]编制的地区金融业市场化指数。

(二)方程设定和变量定义

为了实证考察贷款企业的外部融资行为对委托贷款利率的影响,我们做了以下工作。

首先,在控制借款企业微观特征、贷款企业微观特征、宏观经济环境、其他委托贷款条款、行业、年度等变量的基础上,检验贷款企业外部融资变量与委托贷款利率之间的关系,我们将待检验的回归方程设定为:

Interestrate=c+β1*DF/financing+β2*controls+ε

(1)

其次,为考察不同经济背景下外部融资行为对委托贷款利率施加影响的差异,我们根据货币政策松紧程度和金融市场化程度高低进行分组,然后按照方程(1)回归。

最后,我们运用中介效应检验考察贷款企业外部融资行为通过什么机制对委托贷款利率施加作用。中介效应的检验方法众多,温忠麟(2004)[22]结合以往文献建构了一个综合的中介效应检验程序,能够在较高统计功效的基础上控制第一类和第二类错误的概率。本文采用该检验程序进行中介效应检验,检验程序见图1,方程如(2)-(4)所示:

Interestrate=C+α*financing+X*controls+θ1

(2)

cash=C+β*financing+θ2

(3)

Interestrate=C+α′*financing+γ*cash+X1*controls+θ3

(4)

图1 中介效应检验方法

按照中介效应检验方法,α是总效应,中介效应由β*γ来衡量。如果中介效应显著,说明自变量financing的变化先引起中介变量cash的变化,中介变量cash的变化再引起因变量Interestrate的变化,换言之,外部融资通过影响企业资金充裕程度作用于委托贷款的利率。

基于我们实证研究思路和实证方程设定,本文选取变量如表1所示*本文委托贷款样本的提供方均为上市公司,但绝大部分委托贷款接收方不是上市公司,其信息难以获得,这使得本文难以引入借款企业规模等控制变量。。考虑贷款企业外部融资行为是本文的主要解释变量,其测度相对较为复杂,我们作简要说明。

表1 变量定义

②樊纲等(2011)的市场化指数体系只涵盖到2009年,而我们的样本期间包括2004年-2014年,对于2010年-2014年的金融业市场化指数,本文采用2009年的数据来代替。实际上,分析2007年-2009年的金融业市场化指数数据变动可知其相对排序稳定,邓建平、曾勇(2011)[23]等也采取类似的处理方式。

③货币政策感受指数是中国人民银行按季度发布的反映银行家对贷款总体需求情况判断的扩散指数,当指数在50%以上,反映 该项指标处于向好或扩张状态;低于50%,反映该项指标处于变差或收缩状态;等于50%,表示该指标与上季持平。

④股权关联是指借贷双方中一方持有另一方股权并能对其经营决策施加影响。本文样本涉及的很多企业不是上市公司,其具体持股比例信息不可得,而只能从上市公司公告中获悉借贷双方之间的参股、控股等信息,因而为了减少信息缺失导致的样本缺失,我们 用虚拟变量而不是具体持股比例测度股权关联关系。

具体而言,本文运用以下两个变量衡量外部融资。其一,无论从企业自身资金紧张程度来看,还是从企业决策的相互联系角度审视,外部融资行为与委托贷款交易之间的时间间隔越长,其对委托贷款利率等微观条款的影响越小。基于此,我们在测度外部融资行为过程中考虑了时间间隔因素,根据时间窗口长短将外部融资行为分为三种情况,并分别赋予DF不同数值。其二,筹资活动现金净流量既反映了企业当年发行股份、发行债券和银行借款收到的现金,又反映了当年偿还债务和利息、分配股利以及支付其他筹资活动相关现金所支出的现金。与DF相比,financing能够比较全面体现企业外部融资状况,其取值为上市公司发放委托贷款前一年度筹资活动现金净流量与上一期末总资产的比值。

此外,作为中介检验的中介变量,cash变量取值为上市公司发放委托贷款前一年货币资金余额与总资产的比值,其中货币资金涵括库存现金、银行存款和其他货币资金三个总账账户的期末余额。

(三)描述性统计特征

表2列出了主要变量的描述性统计。数据显示,其一,从贷款企业的外部融资行为看,在全部234家上市公司中,有141家上市公司在提供委托贷款前有外部融资行为,其中有240个样本的上市公司于发放委托贷款前一年实施了外部融资,另外还有178个样本的上市公司在提供委托贷款前三年有外部融资行为。这表明上市公司先融资再放贷的搭桥贷款现象十分普遍。其二,从委托贷款实践看,委托贷款利率分布在3%~24%,均值为8.28%,显著高于同期银行贷款利率。这表明委托贷款利率整体水平较高、波动区间较大。其中,在有股权关联的样本中,贷款企业事前有直接融资行为的委托贷款利率平均为6.48%,而事前没有直接融资行为的委托贷款利率平均为7.32%,后者比前者高出12.96%,两者存在显著的差异;但是在无股权关联的样本中,事前有直接融资行为的委托贷款利率平均为11.90%,而事前没有直接融资行为的委托贷款利率平均为11.66%,两者并不存在显著的差异。其三,对贷款企业而言,其融资活动净现金流量/总资产分布在-0.861~0.671,均值为0.039,这表明不同企业的外部融资规模具有较大差异。我们将financing从低到高均分成三组,比较三个子样本的委托贷款利率可知,随着筹资活动现金净流量占比升高,委托贷款利率不断下降。具体而言,在financing最低的1/3组,委托贷款利率的均值是8.587%,高于整体样本的均值;financing最高的1/3组,委托贷款利率的均值是7.904%,低于整体样本的均值,而且在统计上显著低于8.587%。

表2 描述性统计

四、实证检验和结果

首先,考察贷款企业外部融资行为对委托贷款利率的影响;在此基础上,根据货币政策松紧程度和金融市场化程度高低分组,研究在不同外部经济条件下,外部融资行为对委托贷款利率的影响是否有差异;最后,运用中介效应方法探究外部融资对非金融企业贷款利率施加影响的作用机理。

(一)外部融资对非金融企业贷款利率影响的实证分析

为考察贷款企业外部融资对委托贷款利率的影响,我们首先在控制借款企业特征、贷款企业特征、宏观环境和委托贷款条款等变量的基础上,运用整体样本数据进行回归。表3第1列显示了运用DF测度外部融资行为的检验结果,结果表明,在控制企业特征、宏观经济环境变量以及行业、年度变量的前提下,DF与贷款利率在5%的显著水平上负相关;同时,考虑担保要求、期限、金额等其他借贷条款可能与贷款定价密切相关,表3第2列进一步引入委托贷款其他条款进行检验,实证结果表明,DF与贷款利率仍在5%的水平上显著负相关;进一步,表3第3、4列显示了运用financing测度外部融资的检验结果,结果表明,在控制企业特征、宏观经济环境变量以及行业、年度变量的前提下,无论是否加入委托贷款其他条款变量,financing与贷款利率都在5%的显著水平上负相关。这些结果揭示出,如果贷款企业在贷前进行了外部融资,贷款利率较低,并且外部融资规模越大贷款利率越低。

此外,表3的回归结果还揭示出,除了外部融资行为对利率施加显著影响外,借款企业特征和货币政策也显著地影响了委托贷款利率。其一,relate与委托贷款利率在1%的水平上显著负相关,这表明关联委托贷款的利率显著低于非关联委托贷款的利率;其二,state与委托贷款利率在1%的水平上显著负相关,这表明,与非国有企业相比,国有企业的借款利率更低;其三,sentiment与委托贷款利率在1%的水平上显著负相关,这表明,与货币政策紧缩时期相比,货币政策宽松时期的委托贷款利率更低。这些结果丰富了我们对非金融企业贷款定价机制的理解。

表3 外部融资对非金融企业贷款利率影响的实证分析*为了避免利率测度对回归结果的影响,我们还运用实际利率作为被解释变量进行了回归分析,检验结果与前文的回归结果基本一致。限于篇幅,文中没有报告稳健性检验结果,读者如有需要可向作者索取。

注:表格中括号里为p值,***、**和*分别表示估计系数在1%、5%和10%的显著水平下显著;control为collateral、maturity和amount,下文同;industry为行业控制变量,year为年度控制变量,下文同

为了进一步考察贷款企业的外部融资行为对委托贷款利率的影响是否表现出丰富的差异性,我们从货币政策宽松程度和借贷双方所在省份的金融市场化程度两个角度切入来进行细致分析。

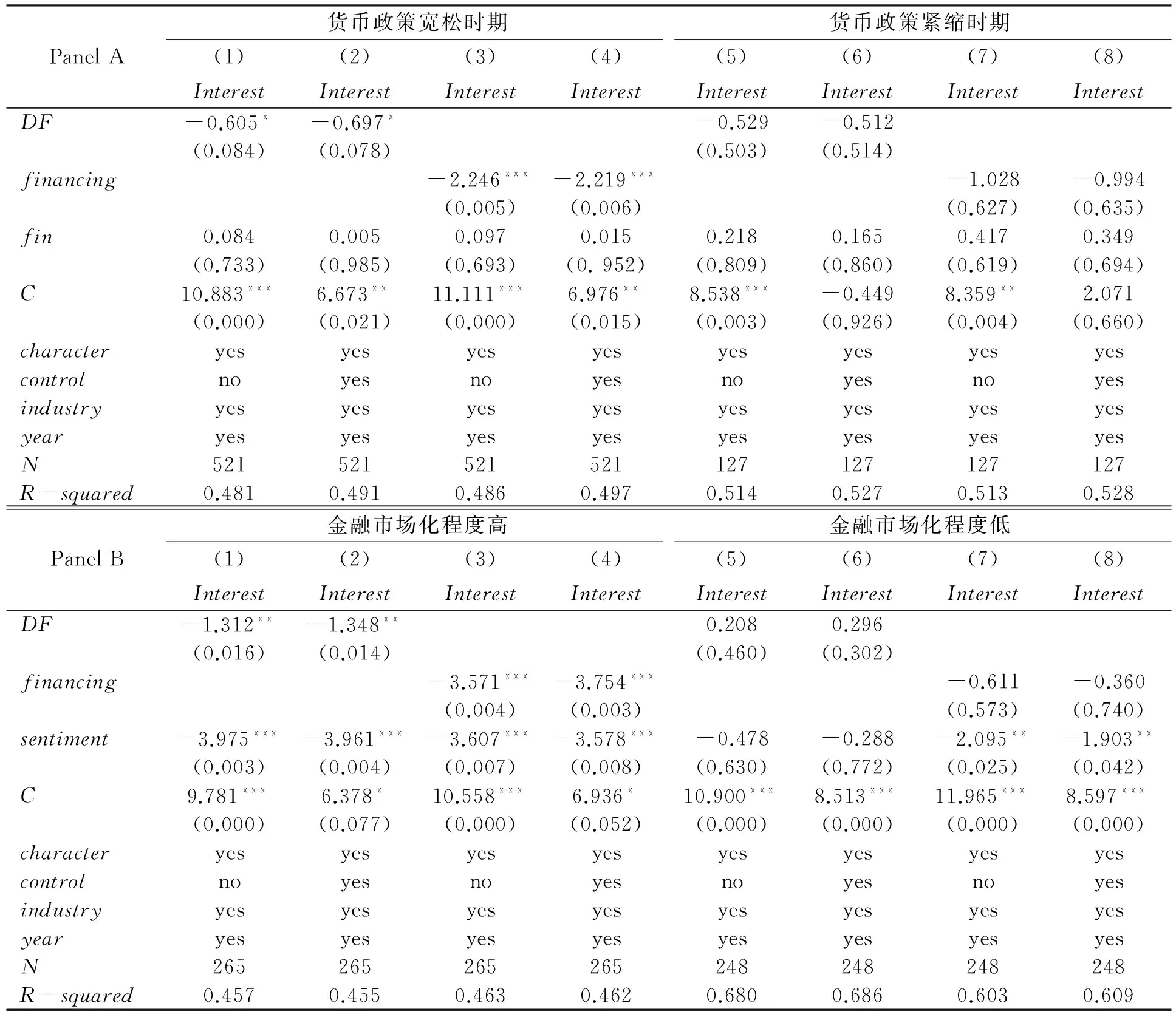

我们将委托贷款样本按照属性分组,考察外部融资对委托贷款利率的影响是否存在差异。本文的具体分组如下:(1)以委托贷款交易发生时货币政策感受指数是否大于50为依据,将样本分为货币政策宽松组和货币政策紧缩组,货币政策感受指数大于50表示货币政策为扩张状态,货币政策小于等于50表示货币政策为紧缩状态;(2)以借贷双方是否位于金融市场化指数排名前十的省份为依据,将样本分为金融市场化程度高组和金融市场化程度低组。我们在此基础上进行分组回归,检验结果如表4所示。

表4 外部融资对非金融企业贷款利率的影响:基于外部制度环境视角的分析

注:character为relate、age、state、assets和ROE

表4 Panel A结果显示,在控制了企业特征和其他变量的前提下,货币政策宽松时期DF和financing等外部融资测度变量与贷款利率显著负相关;与之鲜明对比的是,在货币政策紧缩时,DF和financing等外部融资测度变量的系数都不显著。类似地,表4 Panel B结果显示,当借贷双方位于金融市场程度高的地区,DF和financing等外部融资测度变量与贷款利率显著负相关;但是当借贷双方位于金融市场程度低的地区,DF和financing等外部融资测度变量的系数都不显著。

这些结果表明,当企业处在货币政策宽松时期或者位于金融市场程度高的地区时,贷款企业在贷前的外部融资行为对贷款利率施加了显著影响;而当企业处在货币政策紧缩时期或者位于金融市场程度低的地区时,外部融资行为与贷款利率没有显著的关系。这与前文的研究假设一致。

(二)外部融资对非金融企业贷款利率施加作用的中介效应检验

前文实证检验结果表明,贷款企业的外部融资行为显著降低了其发放贷款的利率。进一步地,外部融资行为对贷款利率施加影响的作用机理是怎样的?我们引入贷款企业发放委托贷款前一年的“货币资金余额/总资产”变量,运用中介效应检验探究外部融资是否通过增加企业资金宽裕程度降低贷款利率。

考虑实践中上市公司发放委托贷款的动机存在差异,这可能会影响本文对作用机理的识别,我们将委托贷款样本按照借贷双方的股权关联关系分为股权关联样本和非关联样本,在此基础上分别进行检验。结果如表5所示,一方面,对于关联委托贷款而言,不仅DF的系数在1%的水平上显著为负,而且financing的系数也在5%的水平上显著为负,这表明外部融资显著降低了股权关联企业的委托贷款利率;另一方面,对于非关联委托贷款而言,DF和financing的回归系数都不显著。因此,后者情形就不适合进行中介效应检验。下面我们对股权关联企业之间的委托贷款交易样本实施中介效应检验,检验结果如表6所示。

表5 外部融资对委托贷款利率的影响:基于关联vs非关联视角的分析

注:character为sentiment、fin、age、state、assets和ROE

表6第1列结果显示,financing的系数显著为负;表6第2列结果显示,financing的系数显著为正;表6第3列结果显示,cash的系数显著为负,而且,中介效应的符号与总效应的符号一致。这些结果表明,外部融资对贷款利率的影响存在显著的以cash为中介变量的中介效应,中介效应占总效应的比例为87.08%。这揭示出,在股权关联企业间的委托贷款实践中,存在企业外部融资规模越大→货币资金越充足→贷款利率越低的作用机制。

实际上,中国、印度等广大新兴经济体由于市场机制和法律制度不完善,为了弥补资本市场不足和金融制度缺陷,企业家往往运用交叉持股、金字塔股权结构等方法构建企业集团,通过管理者协调掌控的内部资本市场配置资本[24] [25]。一些基于亚洲国家(印度、韩国、中国等)企业集团化运营和资本配置实践的经验研究发现,企业集团内部各成员企业之间存在显著的金融联系和活跃的内部借贷市场[26] [27] [28]。在需要资金的企业往往向其股权关联企业寻求金融支持的背景下,贷款企业会主动通过外部融资行为增强企业集团的资金池*很多上市公司进行外部融资时已将关联企业的资金需求考虑在内,部分企业在融资时明确表示将资金用于向关联企业发放委托贷款。例如,四川九洲电器股份有限公司在2012年A股增发公告中明确指出,将募集资金6.0182亿元中的1.19亿以委托贷款形式贷给其控股子公司以补充流动资金;昆明云内动力股份有限公司在2010年发行短期融资券时也明确表示,公司计划将1亿元募集资金通过委托贷款形式以同期银行贷款利率下浮10%的利率水平贷给其控股子公司,用于置换部分成本较高的银行贷款,降低融资成本。,这会降低企业放贷的机会成本,从而促使贷款企业以更廉价的资金为其股权关联企业的经营发展提供资金支持。

表6 中介效应检验

注:character为sentiment、fin、age、state、assets和ROE

五、结论

近年来我国十分普遍的非金融企业放贷活动受到政府和实业界的密切关注,但受数据可得性限制,相关研究十分稀少。本文手工收集整理了上市公司的委托贷款公告数据,运用贷款企业发放委托贷款之前是否通过发行股票或银行贷款融资来测度其是否有外部融资行为,同时运用企业筹资活动现金净流量与总资产之比度量贷款企业外部融资规模,在此基础上实证考察了贷款企业外部融资行为对其放贷利率的影响。研究显示,上市公司的外部融资行为显著降低了企业发放委托贷款的利率,而且,该降低作用在货币政策宽松时期和金融市场化程度较高地区相对较大。进一步研究发现,对企业集团内部借贷市场上的委托贷款交易而言,贷款企业利用其在银行信贷、证券发行等正规金融市场上的融资能力为其股权关联企业输送了廉价资金,从而为其发展提供了有力的金融支持。

本文研究结果不仅加深了我们对委托贷款这一企业内部资本配置机制运作机理的理解,而且通过考察上市公司先融资再放贷这种搭桥贷款,有助于我们对正规金融如何影响非正规金融定价的认识,从而为探讨正规金融和非正规金融之间联系和相互影响的研究文献提供了新证据,在边际上丰富并进一步推进关于两者如何协同发挥作用的研究。

[1]宋淑琴:《香溢融通的委托贷款分析及启示》,载《财务与会计》2012年第12期。

[2]Shin, H.S and L.Zhao. “Firms as Surrogate Intermediaries: Evidence from Emerging Economies”, Princeton Working Paper,2013.

[3]王永钦、刘紫寒、李嫦、杜巨澜:《识别中国非金融企业的影子银行活动》,载《管理世界》2015年第12期。

[4]李波、伍戈:《影子银行的信用创造功能及其对货币政策的挑战》,载《金融研究》2011年第12期。

[5]Allen F., E. Carletti, J. Qian and P. Valenzuela. “Financial Intermediation, Markets, and Alternative Financial Sectors” , Wharton Financial Institutions Center, 2012, (05).

[6]钱雪松、袁梦婷、孔东民:《股权关联影响了企业间信贷价格吗?》,载《金融研究》2013年第9期。

[7] Degryse, Hans, Liping Lu, and Steven Ongena. “Informal or Formal Financing? Or Both? First Evidence on the Co-Funding of Chinese Firms”, 2013, working paper.

[8]Allen F., M. Qian, J. Xie. “Understanding Informal Financing”, working paper, 2013.

[9]Almeida, Heitor and D. Wolfenzon. “Should Business Groups Be Dismantled? The Equilibrium Costs of Efficient Internal Capital Markets”, Journal of Financial Economics, 2006, 79(1): 99-144.

[10]黄俊,张天舒:《制度环境、企业集团与经济增长》,载《金融研究》2010年第6期。

[11]Hovakimian, Gayane. “Financial Constraints and Investment Efficiency”, Journal of Financial Intermediation, 2011, 20(2): 264-283.

[12]邹薇、钱雪松:《融资成本、寻租行为和企业内部资本配置》,载《经济研究》2005年第5期。

[13]刘少波、戴文慧:《我国上市公司募集资金投向变更研究》,载《经济研究》2004年第5期。

[14]方军雄、方芳:《IPO超募与资金滥用研究》,载《证券市场导报》2011年第9期。

[15]张路、罗婷、岳衡:《超募资金投向、股权结构与现金股利政策》,载《金融研究》2015年第11期。

[16]唐曜华:《银行委托贷款利率显著回落》,载《证券时报》2012年2月1日A06版。

[17]祝继高、陆正飞:《货币政策、企业成长与现金持有水平变化》,载《管理世界》2009年第3期。

[18]Levine, Ross. “Finance Development and Economic Growth: Views and Agenda”, Journal of Economic Literature, 1997, 35:688-726.

[19]Myers S.C, Majluf N.S. “Corporate Financing and Investment Decisions when Firms Have Information that Investors do not Have”, Journal of Financial Economics,1984,13(2) : 187-221.

[20]Steven M.Fazzari, R.Glenn Hubbard, Bruce C.Petersen. “Financing Constraints and Corporate Investment”, Brooking Papers on Economic Activity, 1998,1:141-195.

[21]温忠麟、张雷、侯杰泰、刘红云:《中介效应检验程序及其应用》,载《心理学报》2004年第5期。

[22]樊纲、王小鲁、朱恒鹏:《中国市场化指数——各地区市场化相对进程2011年报告》,北京:经济科学出版社2011年版。

[23]邓建平、曾勇:《金融关联能否缓解民营企业的融资约束》,载《金融研究》2011年第8期。

[24]Khanna T,Yafeh Y. “Business Groups in Emerging Markets: Paragons or Parasites? ”, Journal of Economic literature,2007 (45): 331-372.

[25]Morck R,Wolfenzon D,Yeung B. “Corporate governance,economic entrenchment and growth”, Journal of Economic Literature, 2005(43): 655-720.

[26]Gopalan R,Nanda V,Seru A. “Affiliated firms and financial support: evidence from Indian business groups”, Journal of Financial Economics, 2007, 86(3): 759-795.

[27]Buchuk D,Larrain B,Muoz F,Francisco U.I. “The internal capital markets of business groups: evidence from intra-group loans”, Journal of Financial Economics, 2014.(112): 190-212.

[28]钱雪松、李晓阳:《委托贷款操作机理与金融风险防范》,载《改革》2013年第10期。

责任编辑 胡章成

Does External Financing Affect the Lending Rate

of Non-Financial Corporations

——An Empirical Study Based on a Sample of Entrusted Loans of Listed Companies in China

QIAN Xue-song, MAO Zi-qi

(SchoolofEconomics,HUST,Wuhan430074,China)

Under the background of financing discrimination, the non-financial corporations’ bridging loans is universal, but few researchers discuss the lending rate of non-financial corporations. Using a sample of entrusted loans of listed companies in China from 2004 to 2014, we empirically examine the relations between lenders’ external financing and the lending rate. We find that the lending rate is significant negative correlated with lenders’ external financing. Moreover, the effect of external financing on the lending rate is larger when monetary policy gets looser and when both borrowers and lenders are in the provinces with higher financial marketization degree. Further research indicates that there is a significant mediation effect and lenders’ external financing affects the lending rate by influencing lenders’ financial situation. This evidence suggests that, the listed companies improve their own financial situation by external financing and these corporations provide financial support for their equity-related enterprise by reducing the lending rate.

entrusted loans; external financing; bridging loans; cash holding; mediation effect

钱雪松,经济学博士,华中科技大学经济学院副教授、博士生导师,研究方向为公司金融;毛子奇,华中科技大学经济学院硕士生,研究方向为公司金融。

基于企业间委托贷款的非正规金融研究:制度环境、运作机理和经济效应(71473091)

2016-09-29

F275.1

A

1671-7023(2017)01-0089-10