新兴技术项目投资时机受限时的投资规模与时机研究

——基于期权博弈理论

中南大学商学院 黄生权 李玲芝

新兴技术项目投资时机受限时的投资规模与时机研究

——基于期权博弈理论

中南大学商学院 黄生权 李玲芝

本文依据实物期权理论与新兴技术项目特征,修改投资机会永生这一不合理的假设,并引入投资规模的灵活性,求解出竞争条件下企业角色外生与内生决定时的追随者与领先者的投资规模与投资时机决策模型。且细分了企业角色内生决定时先后投资与共谋投资的均衡博弈与抉择概率,并给出了追随者与领先者相应的决策解析式。然后利用对比分析与算例运算,在证实模型可行性的基础上深入分析了投资时限对企业新兴技术项目投资决策的影响,发现不同情形下投资时限对企业新兴项目投资决策的影响规律均不同。

投资时机 投资规模 投资时限 期权博弈

一、引言

新兴技术包括新能源、新材料、新一代信息与生物技术等,它的产生代表了科技的革新,有利于国家摆脱传统粗放型增长方式,实现产业结构合理化与高级化。但新兴技术项目在带来高回报的同时也伴随着高风险,所以其投资成为了当前研究的热点。目前,关于新兴技术项目最优投资时机的研究采用实物期权法的比较多,但是实物期权模型的最大缺陷是其假定前提为投资规模保持不变。如Huisman和Kort(2003),Mason和Weeds(2010),吴建祖和宣慧玉(2006),夏轶群和陈俊芳(2009)等的研究。已有成果中同时研究投资时机与规模的文章不多,且基本上只针对单个企业,未引入竞争。如Chen(2009)通过实物期权研究了企业在各学习曲线阶段的最优投资时机与规模。Hagspiel等(2010)在产出规模可变情形下,利用线性与非线性需求函数分析了投资时机与规模。Guthrie(2012)在投资不确定条件下,研究了规模经济性如何影响企业的投资规模。Della(2012)研究了边际成本下降时最优投资时机与规模。Sarkar(2011),Nishihara和Shibata(2012a),Belhaj和Klimenko(2012),Knudsen(2013)探讨了企业在融资约束条件下的最优投资时机与规模。已有成果中基于期权博弈视角同时研究投资时机与规模的更少,Goyal和Netessine(2007)研究了竞争环境下两家企业对投资技术,投资规模以及产出规模的最优选择。Huisman和Kort(2011)分析了垄断以及双寡头条件下的企业最优投资时机与规模,并强调威胁的暂时性,且领先者为了维持垄断地位更倾向于过度投资。阳军(2012)在不确定条件下从期权博弈的角度以及产出规模可变与否等多种情形下探讨了项目的投资时机与规模。

上述研究中均假设投资机会永生,而新兴技术更新换代快,产品开发周期短,项目投资时间一般有限,所以现有模型不能解决新兴技术项目投资决策问题。尽管Zhang B(2012)研究了项目投资时间受限时,最佳投资规模与投资时机。鲁皓(2012)以新兴技术项目投资为背景,在投资时间受限条件下,建立了企业新兴技术项目的实物期权定价模型,但未将竞争引入到决策模型中,不切合实际情况。因此目前还缺乏基于期权博弈理论,投资时间受限情形下的新兴技术项目最佳投资时机与规模的研究。本文在此背景下,将投资时限变量引入期权博弈模型,从企业角色内外生决定的角度同时研究新兴技术项目投资时机与投资规模,并深入探讨投资时限对投资决策的影响,为企业投资新兴技术项目提供参考。

二、模型构建与求解

本文作如下假定:(1)企业都是理性的,进行投资时追求利益最大化,且持风险中性态度;(2)市场上在两个企业,领先者的投资规模为QL(t),追随者的投资规模为QF(t)(简称为QL,QF),且投产后规模不变,两家企业单位产出所需投资资本为δ;(3)假定企业面临的新兴技术产品价格受外生及内生作用共同因素影响,用P(t)表示t时刻的市场价格,满足:

式中η为常数,η(QL+QF)为生产容量反需求函数,指内生性因素对市场价格的影响,X(t)为单位时间收益流,指外生性因素的随机冲击影响,服从几何布朗运动,满足:

μ为收益流的瞬间增长率,σ表示X(t)的瞬间波动率,dW(t)为标准增量过程。假定新兴技术项目的贴现率为r。

(一)投资时间受限情形下企业角色外生决定时投资规模与时机分析企业角色外生决定时,领先者已率先完成投资,追随者的投资决策对领先者产生不了影响,引入竞争,领先者投资决策会考虑追随者的反应,且会对追随者的投资决策产生影响,二者处于均衡状态时会在最优值处投资。本文采用逆向归纳法求解,即先求解追随者在领先者完成投资后的最优投资规模与时机,再根据追随者决策,逆向获得领先者的最优投资决策。

(1)追随者最优投资规模与时机求解。假定T是新兴技术项目可持续时间,TF是追随者等待投资的时间,追随者投资价值为:

在收益流不确定的影响下,使投资机会价值最大化。利用积分性质,对式(3)变形分解:

经计算得追随者可获得的新兴技术项目的投资价值为:

其中B1是待定的常数,β=β1。当收益流从零开始,首次达到或者超过投资阈值时,即存在一个,当首次实现X≥X*F时,企业可以选择投资从而拥有项目预期价值,也可以选择等待拥有期权价值,所以当X=X*F时,满足价值匹配条件与平滑粘贴条件:

(3)投资时限对决策的影响分析。投资机会永生时企业投资新兴技术项目前拥有的等待期权是永久美式期权,投资后能无期限的享有投资收益。其最佳投资决策为:

结合投资机会永生与投资时间受限条件下的决策结果,来比较分析投资时限T对新兴技术项目投资的影响。用下标1,2来分别代表投资机会永生和投资时机受限,以示区别。结论1投资时限的存在将加速领先者投资,对其投资规模不产生影响。证明投资时机以投资阀值表示,则比较投资机会永生与投资时间受限时投资阀值大小:

结论2表明,追随者对市场上已有且寿命有限的新兴技术项目的投资比较慎重:若项目时限较短且价值相对较小,追随者会因考虑财务风险而持观望态度,且控制投资规模;仅当T取某临界值时,追随者为争取更多获利时间,才会倾向于加速投资,增大投资规模。

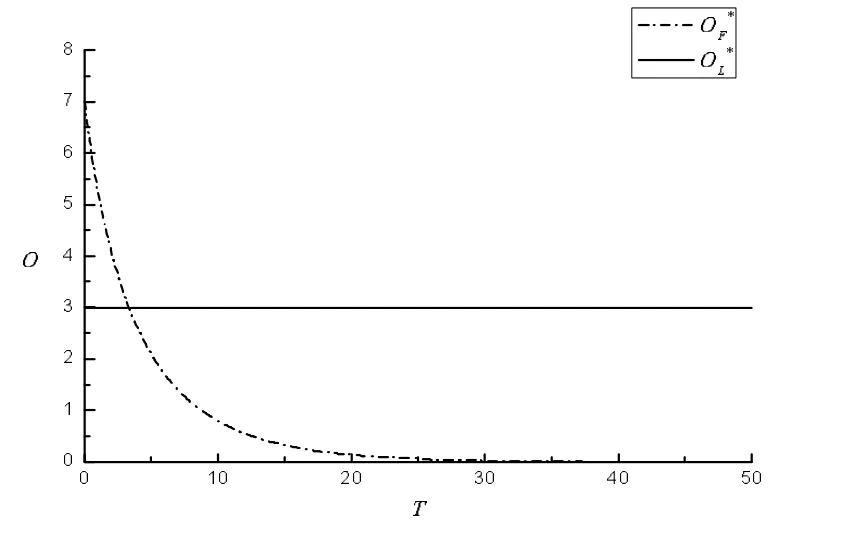

(4)算例分析。下面用数值来分析T的变动对投资时机与规模的影响。结合新兴技术项目高收益高风险的特征,令其收益流的瞬间增长率μ=0.08、瞬间波动率σ=0.2,预期收益率r=0.25,单位投资成本δ=100以及η=0.1。图1,图2显示了投资时机和规模随T增加的变动趋势:图1显示,领先者投资阀值曲线有个拐点,对应T值为3.31,当T<3.31年时,随着T增加领先者将迟延投资,T≥3.31则情况相反。同样从图1可知,当T→→4时,追随者的投资阀值为负无穷大,即不会投资该项目,而当T≥4,随着T值增加,追随者将提前投资。因为当T小于临界值,项目风险极可能超过预期,企业会倾向于等待。而当随着T增加,项目风险逐渐在承受范围之内,企业将会抢先投资来获取更多垄断利润。图2显示,领先者投资规模不受投资时限影响,而追随者投资规模与T值反向变化。因为当T越大,其他条件不变时,追随者面临的风险降低,将加速投资,另一方面,新兴技术项目技术风险大,但随着市场已有项目的运行,技术的可行性、可替代性以及适用性信息越来越多,投资风险降低,所以企业在较长的项目寿命内,会选择较小规模投资,当技术趋于成熟后再扩增规模。因而T越大,追随者起初投资规模越小。

图1 投资阀值与T关系

图2 投资规模与T关系

(二)投资时间受限下企业角色内生决定时最优投资规模与时机解析企业若角色是内生决定表示领先者事先不确定,市场上存在的两企业角色对称,投资策略也对称。存在两种情形:一是两企业同时投资,二是投资者受先占优势驱动,在后投资者进入市场前垄断市场,当领先者投资后,追随者伺机投资追求与领先者相同的价值。

(1)先后投资均衡最优投资策略求解与数值分析。首先了解领先者的投资过程和意向投资阈值。因占有抢先优势,两企业将出现无限博弈与循环,且其终点是一个企业认为不抢先也能获取相同的价值。此时最优投资策略是:当VBL=VBF时,一个企业勇于开拓,成为领先者,另一个追随其后。依据问题的对称性,有VAL=VBF=VBL=VAF。在区间0<X<内有唯一的使追随者获取与领先者相同的价值,即:

内生条件下领先者立即投资具有时限的新兴技术项目获取的投资价值为:

与上文设定相同的参数值设定r=0.25,δ=100,η=0.1,μ=0.08,σ=0.2,对上述公式进行计算,当T=2时,在设定的数字条件下b<0,即追随者不会进行投资,不满足模型基本假设,所以舍去该值,从T=3开始分析具体投资决策,当投资时限为4以及更大时,间隔设定为两年,通过计算得到具体结果如表1所示。上表显示,随着T增加,领先者的最优投资时机呈现出先上升后下降趋势,在T接近6时,达到最大值。就是说当T小于设定的数值,企业独断优势小,领先者因考虑风险会推迟投资。领先者投资规模与投资时机的趋势大致相同,在T接近于6时达最大。当T>16时,领先者的投资时机与规模对T的变化表现微弱,因为当项目达到一定运营年数,企业能较好控制项目本身与市场的发展,风险不再是主要控制变量。追随者投资决策受T的影响单一:单调递减,但是变化程度由急变缓。同时可以看出,由于没有先行优势,追随者的投资决策对T的敏感性很强。而随着新兴技术项目运营年数增加到一定数目,追随者与领先者面临的市场环境差别不大,所以二者并不太关注风险不可控度,对风险的态度可以从平缓的变化过程看出。

表1 均衡最优投资决策数值计算

(2)同时投资的博弈均衡分析。放宽约束条件,两企业同时投资。若没有一个企业一定要成为领先者,在<<下可能出现两个企业同时投资,只是若同时投资未达到最优均衡,两个企业获取的价值会小于先后投资中任一方获取的价值,但是这种可能性是存在的。Huisman和Kort(2011)运用混合策略求解了企业处于<X0<时两个企业同时进行投资的概率。

假定在Xt<θ时,两企业都认为应观望等待,在Xt=θ时是两企业同时进行投资,用C(Xt,θ)表示。排除一个企业偏离均衡事先成为领导企业,而另一个企业等待另一个最优时机选择投资,成为追随者。当所有Xt∈{Xt∈A∶A⊃(0,}都会有C(Xt,Q)>VL(Xt,Q)时,共谋投资才会成为是完美纳什均衡。借鉴上文中追随者价值函数的求解过程:

通过对比鲁皓求解出的完全垄断市场上单个企业的投资决策结果XM,QM发现,此处XL=XF=XM,QF=QL=1/2QM,说明当市场存在两个企业同时竞争,并共谋时,投资时机不变,只是投资规模减半,因而投资利润减少一半,为VM=1/2VM=δ/2η(β1+1)(β1-1),VM不受投资时限T的影响。同样将r=0.25,δ=100,η=0.1,μ=0.2,代入VM,得VM=111.72,与表1对比,VM>V。因此通过算例分析进一步证实对所有Xt∈{Xt∈A∶A⊃(0,X*F)}均有C(Xt,Q)>VL(Xt,Q),因而共谋投资是一个完美纳什均衡。

三、结论

本文结合已有的投资机会永生条件下投资时机与投资规模的实物期权模型,修改模型中投资机会永生这一假设,将期权博弈理论与实物期权理论相结合,动态分析企业角色外生决定、企业角色内生决定中的先后投资与同时投资的博弈均衡过程,给出了对称以及不对称双寡头博弈过程中如何进行抉择以及抉择的概率。构建了适用于投资时间受限的的新兴技术项目的多种竞争情形下企业同时选择投资时机和投资规模的期权博弈模型,并求解了各种情形下的投资决策表达式。本文的研究能在一定程度上为企业依据自身所处市场环境抉择新兴技术项目投资方案提供一定参考,但是也存在许多不足,比如忽略了投产后企业产出规模的可变性,这也是今后值得进一步研究的问题。

[1]吴建祖、宣慧玉:《不完全信息条件下企业R&D最优投资时机的期权博弈分析》,《系统工程理论与实践》2006年第4期。

[2]夏轶群、陈俊芳:《技术不确定的研发项目投资时机期权博弈分析》,《科研管理》2009年第2期。

[3]阳军、孟卫东、熊维勤:《不确定条件下最优投资时机和最优投资规模决策》,《系统工程理论与实践》2012年第4期。

[4]鲁皓、张宗益:《风险对新技术项目最优投资时机的影响》,《系统工程》2011年第2期。

[5]高强:《期权博弈理论在企业项目投资中的应用》,南京航空航天大学2003年硕士学位论文。

[6]殷宝健:《技术创新投资决策的期权博弈方法研究》,华中科技大学2005年博士学位论文。

[7]Huisman K J M,Kort P M.Strategic Investment in Technological Innovations.European Journal of Operational Research,2003.

[8]MasonR,WeedsH.Investment,Uncertaintyand Pre-emption.International Journal of Industrial Organization,2010.

[9]Chen M Y,Chen C C.Options Analysis and Knowledge Management:Implications for Theory and Practice.Information Sciences,2011.

[10]Hagspiel V,Huisman K J M,Kort P M.Production Flexibility and Capacity Investment under Demand Uncertainty. Center for Quantitative Methods Eindhoven,Tilburg University,University of Antwerp,2010.

[11]Guthrie G.Uncertainty and the Trade-off between Scale and Flexibility in Investment.Journal of Economic Dynamics and Control,2012.

[12]Della SM,Gryglewicz S,Kort P M.Optimal Investment in Learning-Curve Technologies.Journal of Economic Dynamics and Control,2012.

[13]Sarkar S.Optimal Size,Optimal Timing and Optimal Financing of an Investment.Journal of Macroeconomics,2011.

[14]Nishihara M,Shibata T.The Effects of External Financing Costs on Investment Timing and Sizing Decisions. Journal of Banking&Finance,2013.

[15]Belhaj M,Klimenko N.On the Role of External FinancingCostsinOptimalInvestmentDecisions.Amse Working Papers,2012.

[16]Knudsen AS,Birkwald N.Investment Timing and the Effects of Incorporating Investment Sizing.Aarhus University,2013.

[17]Goyal M,Netessine S.Strategic Technology Choice andCapacityInvestmentunderDemandUncertainty. Management Science,2007.

[18]ZhangB.EffectofFiniteProjectLifetimeon Investment Time and Capacity choice.Tilburg University,2012.

[19]WatanabeK,TakayasuH,TakayasuM.Random Walker in Temporally Deforming Higher-Order Potential Forces Observed in a Financial Crisis.Physical Review,2009.

[20]Huisman K J M,Kort P M.Effects of Strategic Interactions on the Option Value of Waiting.Social Science Electronic Publishing,1999.

(编辑 彭文喜)