股权结构、管理者过度自信与企业创新绩效

朱磊韩雪王春燕

摘要:从行为金融学角度研究管理者过度自信对企业创新绩效的影响机理,分析了股权结构在管理者过度自信与公司创新绩效之间的调节作用。利用2011~2013年我国A股高科技企业的数据进行实证研究,结果表明:管理者过度自信能显著提高企业创新绩效;股权结构在管理者过度自信与企业创新绩效之间能发挥一定的调节作用。具体而言,股权集中度负向调节两者之间的关系,国有持股比例正向调节两者之间的关系,股权制衡未能对两者关系产生显著影响。

关键词:管理者过度自信;创新绩效;股权结构

DOI:10.13956/j.ss.1001-8409.2016.12.22

中图分类号:F2715;F2731 文献标识码:A 文章编号:1001-8409(2016)12-0100-04

Ownership Structure, CEO Overconfidence and Enterprise Innovation Performance

——Empirical Evidence from Chinese AShare Hightech Companies

ZHU Lei1, HAN Xue1, WANG Chunyan2

(1.School of Accounting, Shandong University of Finance and Economics, Jinan 250014;

2. School of Management, Shandong University, Jinan 250014)

Abstract: This paper studies on the influence mechanism of CEO overconfidence on the enterprise innovation performance from the perspective of behavioral finance, and analyzes the regulating effect of ownership structure by data of Chinese A-Share Aigh-tech companies from 2011 to 2013. Empirical results show that CEO overconfidence can improve innovation performance. Meanwhile, the regulating effect of ownership structure is verified. Specifically, ownership concentration performs a negative role in moderating the relationship. Stateowned shareholding shows a positively moderated role. But ownership control shows no significant influence.

Key words: CEO overconfidence; innovation performance; ownership structure

引言

全球新一轮科技革命与我国加快转变经济发展方式形成历史性交汇,创新驱动是大势所趋,十八大报告指出,面对复杂的环境,今天的中国比任何时候更需要创新发展。习近平总书记在长沙调研时强调让企业成为创新主体,企业应该加强研发,不断创新。大量研究结果表明,创新有利于企业形成新的核心能力,提高企业绩效[1,2]。

管理者是创新的重要力量,与普通员工相比,更容易具有超乎一般水平的自信心。管理者过度自信是指管理者高估自己成功概率,低估自己失败概率[3]。目前文献主要研究这种非理性心理带来的非效率投资行为。例如,由于认知偏差,过分看好企业前景而忽视项目隐含的风险,导致过度投资[4,5],当企业现金流充足时,更偏好于投资净现值为负的项目[6]。既然管理者过度自信会降低企业价值,那公司为什么愿意继续留任过度自信的高管?本文认为,除了给公司带来上述负面效应外,过度自信也使管理者低估失败概率,敢于投资高创新性项目,提升企业价值,带来创新效益。

国内外学者的研究结果均表明管理者过度自信能促进企业创新,提高企业创新绩效[7~10]。根据委托代理理论,管理者是创新决策的重要力量,但管理者过度自信能否促进创新还受公司治理机制的影响。公司治理机制能约束过度自信管理者的行为[11],影响创新决策的制定。股权结构作为公司治理的重要部分,对过度自信管理者的行为及企业创新绩效的影响还少有文献研究。一般来说,股权结构可以从股权性质、股权集中度和股权制衡三方面进行分类[12]。本文主要讨论上述三个方面在管理者创新决策中扮演的调节作用。并以中国A股高科技企业为样本,考察管理者过度自信对企业创新绩效的影响,并进一步探讨股权结构是否会对二者之间的关系产生影响,该研究丰富了行为金融学理论在中国的适用性,为进一步从股权结构方面研究两者关系提供了实证参考。

1理论分析与研究假设

首先探讨管理者过度自信对创新绩效的影响机理;其次,股权结构作为解决委托代理关系的方式和公司治理的基础,一定程度上约束管理者行为,影响企业创新决策的制定,因此从股权结构三个方面构建其影响二者关系的分析框架,并作出相应的实证分析。

11管理者过度自信与企业创新绩效

行为金融学理论认为,人的理性是有限的,过度自信是一种普遍存在的有限理性。管理者具有优于常人的知识和能力,在决策制定时,更容易过度自信。由于委托代理关系的存在,股东与管理者之间存在信息不对称,股东并不完全了解企业运营情况,此时管理者的决策就显得特别重要,本文从管理者角度考察过度自信特征与创新绩效的关系。

以往研究主要围绕管理者过度自信与非效率投资展开,“自大假说”对非效率投资做了解释,也从另一方面说明过度自信管理者更容易从事创新活动[13]。管理者在制定与创新有关决策时,冒险精神、风险承受能力等“企业家精神”会促使管理者将资金投入风险较大的创新项目,有利于创新活动的开展,提高企业创新绩效。Hirshleifer等[8]研究发现,过度自信管理者在创新性项目上投入更多,有更多的专利和专利引用量,在既定的研发费用下更容易成功。在我国提倡自主创新、建设创新型国家的新形势下,管理者过度自信心理在面临创新决策时可能表现得更加明显,并且我国传统文化中对权威的绝对服从更容易使管理者产生过度自信心理。由此可见,在内外因的综合作用下,过度自信的管理者容易进行创新。因此提出假设:

H1:管理者过度自信能提高企业创新绩效。

12股权结构的调节作用

委托代理理论认为,虽然股东是企业控制人和监督人,但管理者才是真正决策者,由于存在信息不对称,管理者可能会为了自身利益而损害股东利益。股权结构作为公司治理的基础,是解决代理问题的重要方式,能够对管理者决策产生重要影响[14]。股权结构可以从“质”和“量”两方面进行界定,即股东性质结构和持股比例结构[12]。股东性质结构可分为国有股、法人股、社会公众股;持股比例结构包括股权集中度和股权制衡。

121国有股权的调节作用

不同性质的股权对管理层的监管不同,对管理层创新方面的决策会产生不同影响。已有研究表明,股权性质对创新具有重要影响[15],由于我国特殊的制度背景,国有股权在上市公司中占有较大比重,并且国有股东处于绝对控股地位,因此研究国有股权在管理者创新决策中的调节作用更有意义。国有股是指以国有资产对企业进行投资所形成的股权,国有股背后是政府的支持,在进行创新活动时会受到更多政府的税收优惠和创新扶持,这一自身优势有利于企业创新活动的开展[9]。同时国有股权所有者的缺位,公司高管扮演管理者与股东的双重角色,加之创新的专业性与复杂性,造成国有股股东对经营者的监督力度较差,容易使管理层较少受到国有股东的限制,加剧了管理者过度自信,有利于创新活动的开展,从而提高创新绩效。由此提出假设:

H2:国有持股比例正向调节管理者过度自信与企业创新绩效之间的关系。

122股权集中度的调节作用

大型公司一般存在控股股东,控股股东的存在可以对管理者进行有效监督[14],有利于解决第一类代理问题。随着股东参与企业经营活动的增加,对管理层创新项目的决策必然产生影响。股权集中可以使股东控制管理层行为,减少高管的机会主义行为[16],此时股权掌握在少数人手中,受少数股东本身的知识、掌握信息的限制,往往会干预管理者决策的制定,导致创新项目的失败[17]。除此外,股权越集中,越容易使大股东控制公司的欲望增强,在我国当今治理环境等不完善的情况下,容易使大股东干预管理者的基本决策,产生“侵占效应”,影响企业创新活动的开展,损害公司价值。因此提出假设:

H3:股权集中度负向调节管理者过度自信与企业创新绩效之间的关系。

123股权制衡的调节作用

股权制衡是指公司中多个控股股东分享控制权,使企业不能由一个股东单独控制,能够抑制大股东侵害小股东和公司利益。由于公司中其他股东与公司的目标一致,并且对第一大股东进行监督的收益远大于监督成本,因此增强了其他大股东对第一大股东的监督意愿,使监督机制得到更好的发挥。股权制衡使任何人都不能单独控制企业决策,不仅能对第一大股东进行约束,对管理者也能起到监督制衡作用[18]。这在一定程度上抑制了管理者非理性行为,使决策的随意性和自主性减少,保证决策的科学化[19]。制衡股东出于企业长远利益对大股东和管理层进行监督,降低了管理者个人因素给企业带来的影响,一定程度上影响了企业创新。因此提出假设:

H4:股权制衡负向调节管理者过度自信与企业创新绩效之间的关系。

综上所述,本文的理论框架如图1所示。

2研究设计

21数据来源与样本选取

本文选取了2011~2013年高新技术行业中创新活动频繁的医药和生物制造、信息制造和普通机械制造、电子行业为研究样本,同时剔除了以下公司:(1)ST、*ST公司;(2)为了避免IPO的影响,剔除了2011年以后上市的公司数据;(3)有异常观测值、财务数据缺失的公司。并对除虚拟变量之外的数据做了winsorize处理,最后得出1336个样本观测值。所有的样本数据来自CSMAR数据库,使用STATA130软件进行处理。

22变量界定

221企业创新绩效(Patent)

创新绩效的衡量包括创新投入和创新产出,创新投入一般用研发投入衡量,创新产出一般用专利数衡量。鉴于我国上市公司研发投入比重较小,而专利数客观且获取方便,所以采用反映企业核心创新能力的发明专利申请数来衡量创新绩效。专利数据来自中华人民共和国知识产权局网站,借鉴孔东民[10]的做法,考虑从研发到专利申请之间所需要的时间,对专利申请数据做了滞后一年处理。

222管理者过度自信(OC)

国外学者衡量管理者过度自信的方法主要有两种,一是以期权变动情况来衡量。如果管理者持有股票期权并长期不行权,则将该管理者定义为过度自信的管理者[20]。二是媒体评价法。通过专业网站收集纽约时报等杂志中与公司管理者有关的报道,以“乐观、过度乐观”为字眼判断是否为过度自信管理者[20]。由于我国股权激励政策实施时间较短,并且也没有专门网站收集相关报道,所以这两种方法在中国并不适用。

参照姜付秀[5]的做法,采用高管相对薪酬衡量管理者过度自信,用“公司中前三名高管人员薪酬之和占所有高管人员薪酬之和的比例”与公司所有高管薪酬的中位数进行比较,设置虚拟变量,将大于中位数的值定义为1,小于中位数的值定义为0。

223国有持股(SHS)

在前十大股东中,以国家股和国有法人持股比例之和度量国有持股比例。

224股权集中度(CR5)

借鉴冯根福和温军[15]的做法,采用公司前五大股东持股比例之和来度量。

225股权制衡(Z)

参照文芳[21]的做法,采用公司中第二到第五大股东持股比例之和与第一大股东持股比例的比值来衡量。

226公司其他控制变量

为了更好地研究管理者过度自信与企业创新绩效的关系,引入了相关控制变量(见表1)。

23模型构建

首先,构建多元回归模型来检验管理者过度自信与企业创新绩效的关系,建立回归模型1:

Patent=β0+β1OC+β2Lev+β3ROA+β4Age+β5Size+β6OutRatio+ε(1)

其次,加入调节变量,考察国有持股比例对两者关系的影响,建立模型2:

Patent=β0+β1OC+β2SHS+β3SHS×OC+β4Lev+β5ROA+β6Age+β7Size+β8OutRatio+ε(2)

考察股权集中度对两者关系的影响,建立模型3:

Patent=β0+β1OC+β2CR5+β3CR5×OC+β4Lev+β5ROA+β6Age+β7Size+β8OutRatio+ε(3)

考察股权结构对两者关系的影响,建立模型4:

Patent=β0+β1OC+β2Z+β3Z×OC+β4Lev+β5ROA+β6Age+β7Size+β8OutRatio+ε(4)

其中β0为截距,β1-β8为系数,ε为残差。

3实证分析

31描述性统计

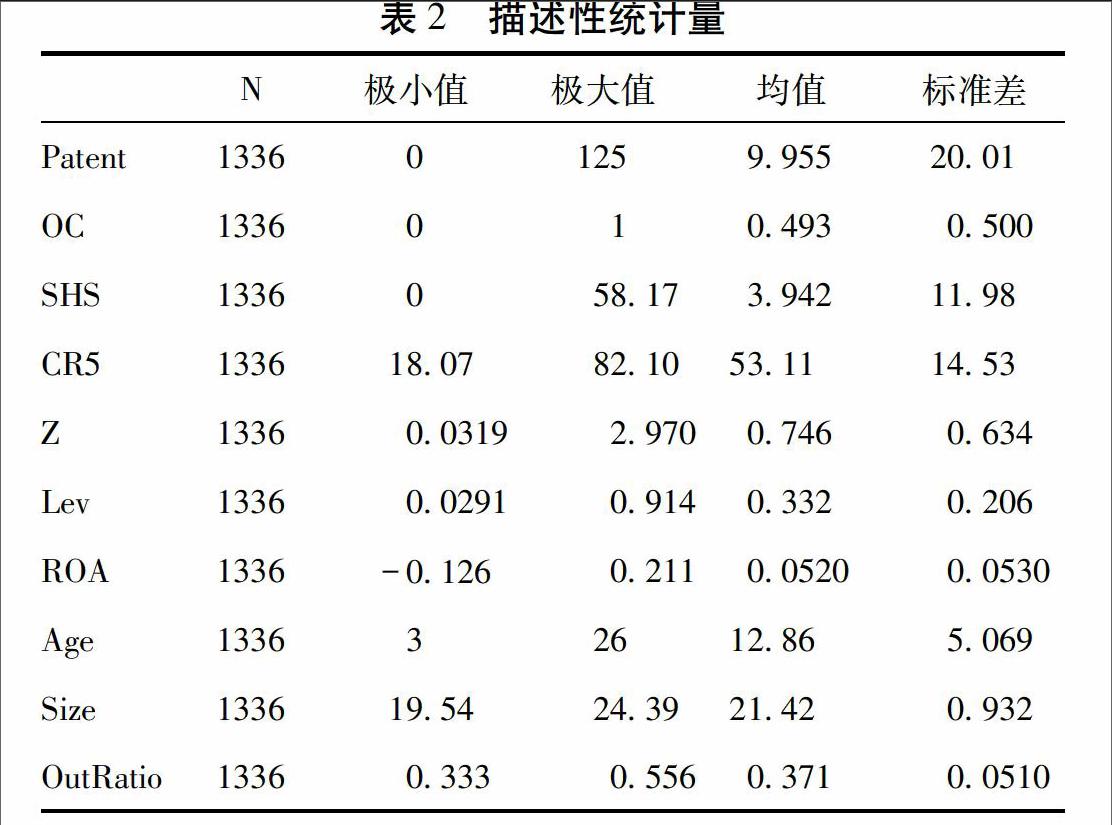

从表2可看出,2012~2014年间高科技企业平均每年申请将近10个发明专利。在研究样本中,过度自信样本将近50%,说明我国高科技企业管理者普遍过度自信。除此,不同公司的SHS与CR5差异也较大,其他变量的变化都在合理范围之内。

32回归结果及分析

表3中模型(1)的回归结果表明,管理者过度自信与企业创新绩效之间具有显著的正相关关系,假设H1得到了验证。模型(2)中SHS×OC的系数为0168,且在10%的水平上显著,说明国有股比例越高,管理者过度自信与创新绩效间的正相关关系越强,证明了假设H2。模型(3)说明,CR5×OC的系数为-0123,并且在10%的水平上显著,说明股权集中度对管理者过度自信与企业创新绩效起负向调节作用,支持了假设H3。模型(4)中Z×OC的系数为-1128,但结果并不显著。说明股权制衡并不能显著抑制管理者过度自信带来的企业创新绩效,假设H4不成立。原因可能是我国上市公司股权高度集中,第一大股东持股比例远高于第二到第五大股东持股比例之和,并且家族企业在上市公司中占相当大比重,股东与管理层之间关系密切,使股权制衡的作用不能得到有效发挥。

33稳健性检验

为了防止偏差,更好地验证结论的稳健性,采用郝颖等[4]对管理者过度自信的衡量方法,用增持股票数量的变化来衡量管理者过度自信,即CEO在2011~2013年间持股不减,则认定为过度自信的CEO,定义为1,否则定义为0。对上述模型进行重新回归,结果如表4所示,说明研究的检验结果较为稳定。

4结论与建议

以沪深两市高科技企业为样本,研究管理者过度自信对企业创新绩效的影响,结果表明,过度自信管理者具有的“企业家精神”有利于企业创新活动的开展,提高创新绩效。同时,股权结构能够影响管理者进行的创新决策,具体来说,国有持股比例正向调节管理者过度自信与企业创新绩效之间的关系,股权集中度负向调节管理者过度自信与企业创新绩效之间的关系,股权制衡未能对管理者过度自信与企业创新绩效的关系产生显著影响。

先前研究表明管理者过度自信容易进行非效率投资,降低企业价值。本文通过实证分析发现过度自信管理者为企业带来了积极效应,过度自信管理者善于洞察企业内外环境,敢于投资高风险高收益项目,把握高成长性机会,并将高成长性的机会转化为企业价值。这也就解释了企业为什么愿意继续留任一些过度自信的CEO和CFO,同时解释了过度自信管理者所在公司具有较高成长性的原因。研究还发现,管理者过度自信对创新绩效的影响还受治理机制中股权结构的影响,合理的股权安排可以规范管理者的行为,使高管做出有利于企业发展的决策,促进企业创新。研究结论为从新的视角看待管理者过度自信,推动创新、提升创新绩效提供了参考。首先,在高科技行业中,应该注重加强高管团队建设,提高管理者识别高成长性机会的能力,并将其转化为企业价值,并且管理者要具有较高的执行力,积极开展企业创新项目;其次,股权结构作为公司治理的基础,其构成比例要合理,应合理安排国有股所占比例和大股东持股比例,同时股权集中度要适当,防止大股东侵害企业利益对企业造成价值损失。

参考文献:

[1]Hamel G, Prahalad C K. The Core Competence of the Corporation[J]. Harvard Business Review, 1990, 68(3): 79-91.

[2]Covin J G, Slevin D P. A Conceptual Model of Entrepreneurship as Firm Behavior[J]. Entrepreneurship: Critical Perspectives on Business and Management, 1991, 16(1):7-25.

[3]Gervais S, Heaton J B, Odean T. Overconfidence, Investment Policy and Executive Stock Options[J]. Rodney L. White Center for Financial Research Working Paper, 2003, 15(2):36-45.

[4]郝颖,刘星,林朝南.我国上市公司高管人员过度自信与投资决策的实证研究[J]. 中国管理科学,2005(5):144-150.

[5]姜付秀,张敏,陆正飞,陈才东.管理者过度自信、企业扩张与财务困境[J].经济研究,2009(1):131-143.

[6]Malmendier U, Tate G. CEO Overconfidence and Corporate Investment[J]. The Journal of Finance, 2005, 60(6): 2661-2700.

[7]Galasso A, Simcoe T S. CEO Overconfidence and Innovation[J]. Management Science, 2011, 57(8): 1469-1484.

[8]Hirshleifer D, Low A, Teoh S H. Are Overconfident CEOs Better Innovators?[J]. The Journal of Finance, 2012, 67(4): 1457-1498.

[9]王山慧,王宗军,田原.管理者过度自信与企业技术创新投入关系研究[J].科研管理,2013(5):1-9.

[10]孔东民,李天赏,代昀昊.CEO过度自信与企业创新[J].中大管理研究,2015(1):80-101.

[11]章细贞,何琳.管理者过度自信、公司治理与企业并购决策相关性的实证研究[J].中南大学学报,2012(5):148-153.

[12]耿浩. 中小板上市公司股权集中与股权制衡对公司绩效的影响研究[D].山东大学,2013.

[13]Tang Y, Li J, Yang H. What I See, What I do: How Executive Hubris Affects Firm Innovation[J]. Journal of Management, 2012(4):1-21.

[14]周德建. 股权结构、管理者过度自信与企业投资异化的实证研究[D].海南大学,2013.

[15]冯根福,温军.中国上市公司治理与企业技术创新关系的实证分析[J].中国工业经济,2008(7):91-101.

[16]孙兆斌. 股权集中、股权制衡与上市公司的技术效率[J].管理世界,2006(7):115-124.

[17]滕飞,仇冬芳.高新技术上市公司股权结构特征与技术创新绩效关系研究[J].科技与经济,2015(2):6-10.

[18]陈信元,汪辉.股东制衡与公司价值:模型及经验证据[J].数量经济技术经济研究,2004(11):102-110.

[19]张其秀,冉毅,陈守明,王桂. 研发投入与公司绩效:股权制衡还是股权集中?——基于国有上市公司的实证研究[J].科学学与科学技术管理,2012(7):126-132.

[20]Malmendier Ulrike, Geoffrey Tate. Who Makes Acquisitions? CEO Overconfidence and the Markets Reaction[J].Journal of Financial Economics, 2008(89):20–43.

[21]文芳.中国上市公司R&D投资影响因素及其经济后果研究[D].暨南大学,2008.

(责任编辑:王惠萍)