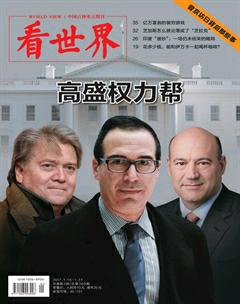

解码“白宫—高盛”联合公司

龚灿

在美国首都华盛顿,有这样一种说法:流水的总统,铁打的华尔街。

华盛顿和华尔街之间隔着什么?一道旋转门而已。而在华尔街的金融机构中,玩旋转门玩得最利索的当属高盛。

作为一家有140多年历史的金融机构,高盛的高管们完美地演绎了如何在华尔街与华盛顿之间实现官商身份的自如转换。从西德尼·温伯格、罗伯特·鲁宾、亨利·保尔森到如今的史蒂文·努钦,高盛系的精英们始终活跃在华盛顿的政治舞台上,并造就了“高盛政府”。另一方面,许多政府官员卸任之后,也会将高盛当做他们新事业的起点。

“白宫-高盛”联合公司

美国候任总统唐纳德·特朗普在竞选期间曾数次指责竞争对手希拉里·克林顿收了钱为华尔街站台,承诺要采取手段遏制华尔街。在2016年11月初的竞选宣传片中,特朗普阵营还特别附上高盛现任CEO布兰克·费恩的照片以抨击万恶的金融巨头。可是,成功当选后的特朗普并没有按照竞选中所承诺的那样对华尔街采取强硬手段,反而提名数名高盛系精英进入自己的新政府团队。特朗普时代尚未正式开启,高盛系的旋转门传奇已再度上演。

其实不止特朗普,在此前的奥巴马、小布什、克林顿、里根等多位总统的政府内阁中,都不乏高盛帮的身影。奥巴马竞选时声称坚决反对挽救华尔街,公开表示“我不是来帮助华尔街的‘肥猫银行家的”,“在华尔街,金融业和游说者一直在侵蚀法律规则”。可是他的政府团队里依然有浓重的高盛帮痕迹,其财政部长蒂莫西·盖纳虽然未曾在高盛履职,却是曾任高盛董事长的前财政部长罗伯特·鲁宾一手提拔起来的;白宫全国经济委员会主任劳伦斯·萨默斯是鲁宾担任财长时的副手,其还在鲁宾的力荐下成为哈佛大学校长;美联储12个地方联储中有三分之一的联储主席曾在高盛任职,包括纽约联储主席威廉·杜德利。

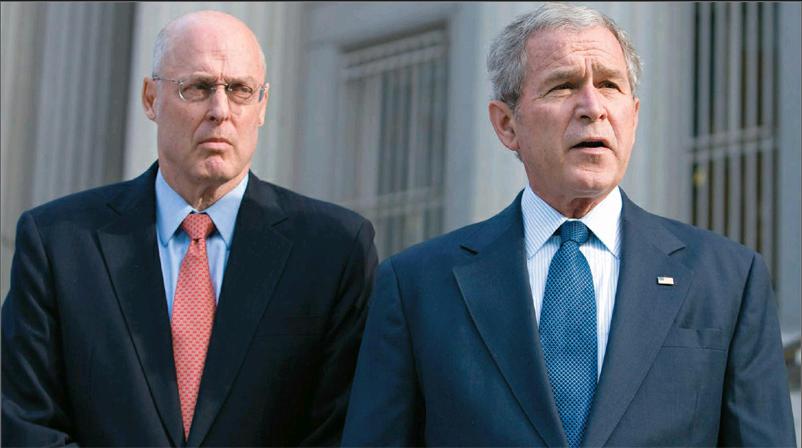

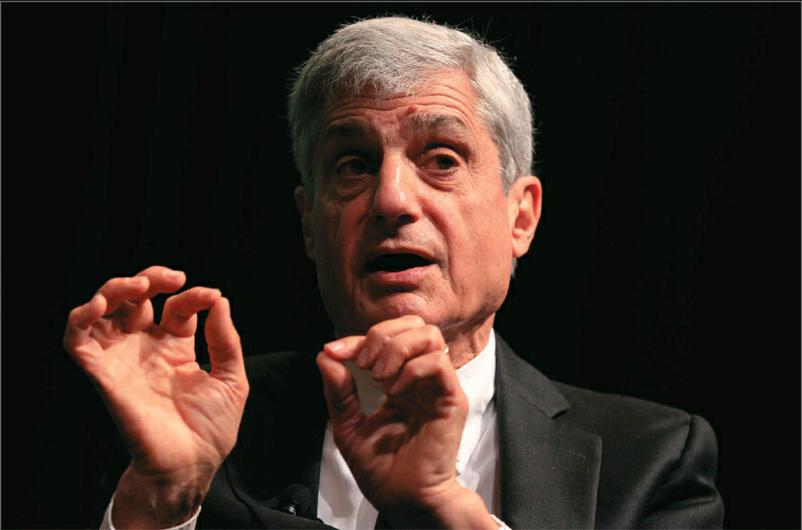

小布什政府时期,财政部长亨利·保尔森曾是高盛集团董事长兼首席执行官,他上任之后大大拓宽了财政部长的权力;副国务卿、世界银行行长(2007-2012)罗伯特·佐利克曾是高盛的高级国际顾问,并在卸任后加入高盛担任副董事长兼高级国际顾问团主席;白宫幕僚长乔舒亚·博尔滕曾是高盛(伦敦)法律事务部主管;白宫首席经济顾问史蒂芬·弗里德曼是前高盛联合主席。当年,在保尔森被任命为财政部长后,英国《泰晤士报》刊文称,白宫和高盛进行了合并,成为渗透高盛文化的“白宫—高盛”联合公司。

前高盛联合主席罗伯特·鲁宾是克林顿总统第二任期的财政部长,在任期间帮助美国政府实现财政盈余,被誉为“自汉密尔顿以来最伟大的财长”。在里根总统任内,前高盛联合主席约翰·怀特黑德1985年担任助理国务卿,前高盛董事长约翰·韦海德担任财政部副部长。

此外,高盛前运营副总裁罗伯特·杰弗里曾担任美国期货交易委员会主席,高盛(亚洲)总裁菲利普·默菲曾担任美国驻德国大使、前高级副总裁安德鲁·安帕曾任纽约经济发展局局长。美国《商业周刊》曾评论称,民主党和共和党的总统候选人如果要寻找“高参”,就去高盛吧。

除了美国政坛,高盛系的触角已经延伸至大西洋彼岸的欧洲政坛。欧洲央行行长德拉吉、英国央行行长马克·卡尼、意大利前总理马里奥·蒙蒂等人都曾在高盛任职。2011年,德拉吉和蒙蒂双双上位的时候,英国媒体《独立报》形容:“整个欧元区成了高盛集团的一个项目”,高盛俨然成了“欧洲的新主人”。

他们为何放弃千万年薪出任公职

虽然美国政府官员的薪酬看起来不菲,像奥巴马总统的年薪有40万美元,财政部长一职的年薪也有近20万美元,但是这样的薪酬与高盛高管年收入动辄上千万美元相比,实在是可以忽略不计。比如,亨利·保尔森出任小布什政府的财政部长之前,一年的年收入为3830万美元,鲁宾上任财长前的年薪也达到2650万美元,高盛高级合伙人约翰·塞恩则是放弃了高盛2000万美元的年薪出任纽约证券交易所首席执行官的。

为何这么多高盛人愿意放弃高薪前去政府部门任职呢?这与高盛自有的文化传统密不可分。上世纪30年代初,时任高盛高级合伙人的西德尼·温伯格积极帮助罗斯福总统推行新政,二战期间出任战时生产委员会主席,战后在杜鲁门政府内当过高级经济政策顾问。这位被《纽约时报》称为“华尔街先生”的银行家,开创了高盛向政府输送高管的先河。

在高盛的企业文化里有这样一种基因:“要始终创造价值,但创造价值的方式并不只是赚钱,还在于更长远的利益”。2005年的高盛年报曾如此写道:“高盛有着担任公职的悠久传统。许多曾经的高盛人后来都走上政府和非营利机构的重要位置,他们的成就是我们所有人的自豪。”

高盛内部有着森严的等级划分,竞争激烈,不过,有能力的年轻人有很大机会得到重用和晋升,像保尔森28岁就进入高盛集团的芝加哥分部,36岁时就已成为高级合伙人。这些高盛精英们在年富力强的年纪就已坐拥千万甚至上亿身家,但他们的长远目标可不是局限于简单的财富数字增加,跨界进入公共部门担任公职是这些金融精英们实现个人抱负的另一条出路。

美国的法律也从侧面鼓励金融界精英向政界流动。按照美国法律,公职人员履任前必须撇清一切与前雇主的联系,因此保尔森上任前不得不将所持股份全部抛出。在美国,抛售股票所得的收入应当缴纳增值税,但法律同时规定,因公职要求售出股票取得的收入可以免缴税。因此,保尔森通过抛售所持高盛股票获得了6亿美元的现金,却没有缴纳一分钱的税。

美国参议院财政委员会主席格拉斯利曾经说过,财政部长必须知道税收政策、资本市场、国际贸易和货币政策是怎样影响美国经济的。因此华尔街出身的高级精英们正好符合华盛顿期待的理想人才储备。高盛作为全球最大的投资银行,被认为既熟悉宏观研判,又精通微观操作,其客户中还包括很多外国政府,就连敌视美国的委内瑞拉政府也把主要储备外汇、黄金交给高盛打理。

《金融时报》曾评论称,高盛人小心翼翼地理解体制的运行方式,并努力保持其运转,这让他们受到政府的欢迎。《高盛:文化的成功》一书的作者、高盛前副总裁丽莎·埃德里奇则评价称:“高盛人在政府中的表现水平要更高更突出。”可以说,多种因素促成了华盛顿更倾向于从高盛选拔政治精英。

“华尔街最具政治野心的公司”

华尔街精英频频步入政坛也引发了很多争议。因为这些人在美国政坛所担任的职位大多集中在与高盛关系极为密切的经济和金融领域,这不由让人怀疑这种“旋转门”极有可能造成钱权交易。比如美国前国防部高官达伦·杜云在离任前与波音公司签订了采购价格过高的合同,波音公司从中得到超过1亿美元的好处,而杜云离任后就进入波音公司导弹防御部门任高管。

美国公职人员廉政中心政治编辑亚历克斯·诺特指出:“许多规章制度都是由那些或许会关照前雇员或同事的公职人员所做出的。”高盛批评者、机构风险分析公司执行董事克里斯托弗·沃伦直言不讳地批评,高盛就是“一家冒充投资银行的政治机构,与政府最高层坐在一起谈笑风生,是华尔街最具政治野心的公司”。

尤其是2008年金融危机爆发以后,批评高盛的声音越来越多。从2008年到2009年,每隔几个星期,就有一名高盛高管进入政府机构工作,这些投资银行家们进入美国财政部、联邦储备局等关键部门,推动万亿美元的大规模救助计划。

《滚石》杂志对此有段经典评论:“关于高盛,首先需要知道的是它无处不在。作为全球最大的投资银行,高盛就像是一只巨型吸血乌贼,盘踞人性之上,无情地将吸血漏斗挤进任何闻得到钱味的东西……最近的这场金融危机,背后也藏着一部高盛名人录。”

金融危机爆发后,保尔森掌权的财政部拒绝施以援手,导致高盛最大的竞争对手雷曼兄弟破产,几天后,美国财政部却又斥巨资拯救美国国际公司,而高盛就是这家公司的最大债主,因而有人质疑保尔森有意维护高盛的利益。当年华尔街几大投行,雷曼兄弟破产,美林被美国银行收购,贝尔斯登被摩根士丹利收购,花旗被迫拆分,摩根士丹利的业绩出现下滑,唯独高盛一枝独秀,成为华尔街唯一的赢家。

对高盛的质疑于2012年4月达到顶峰。高盛资深执行董事格雷格·史密斯在《纽约时报》发文痛斥这家自己服务了12年的公司沦落到了靠蒙骗客户赚钱的地步。《华尔街日报》就曾经报道了高盛的一个代客投资亏本的经典案例:2008年初,利比亚投资局交给高盛管理一笔13亿美元的主权财富基金,两年之后这笔基金亏掉了98%,而高盛从中赚取了至少1亿美元的利润。后来的交涉中高盛表示愿意善后,帮助利比亚把损失的钱再赚回来,但前提是利比亚要再投37亿美元,用20年时间帮助利比亚追回损失。至此,利比亚主权财富基金再也不敢和华尔街打交道。

从这一经典案例不难理解比尔·盖茨被问到最害怕的对手是谁时,为何会不假思索地回答是“高盛”。包括民主党总统参选人桑德斯在内的美国左派也一直将高盛视为华尔街罪恶的渊薮。

尽管面临众多质疑,但高盛与华盛顿之间的旋转门并不会就此停摆。

特朗普大肆启用高盛系人马,让高盛的政治影响力更上一层楼。