粮食期货与现货市场价格波动溢出效应

张有望,李 剑

(华中农业大学 a.经济管理学院; b.湖北农村发展研究中心, 湖北 武汉 430070)

粮食期货与现货市场价格波动溢出效应

张有望,李 剑

(华中农业大学 a.经济管理学院; b.湖北农村发展研究中心, 湖北 武汉 430070)

以小麦、稻谷、玉米和大豆为例,选取2009—2016年的相关日度价格数据,运用BEKK-GARCH模型考察了我国粮食期货与现货市场间的价格波动溢出效应。结果显示:我国粮食期货与现货市场之间存在价格波动溢出效应,但溢出程度在不同粮食品种之间有差异。主粮作物小麦、稻谷和玉米期货对现货价格的溢出效应较弱,非主粮作物大豆期货对现货价格的溢出效应较强,四个粮食品种现货对期货价格的溢出效应均较弱。分析表明:由于我国在调控粮食市场的思路和力度上对于主粮作物与非主粮作物存在较大差别,从而造成了四个粮食品种期货与现货市场间价格波动溢出效应的差异。

粮食价格; 期货市场; 现货市场; 波动溢出效应; 粮食市场

粮食是关乎国民经济发展与社会安定的重要农产品,粮食市场的稳定对保障国家安全意义重大[1]。期货市场作为一种重要的市场形式,兼具价格发现和套期保值两大功能,成熟的粮食期货市场能够在调节粮食价格、引导粮食生产、促进粮农增收和维护国家粮食安全等方面发挥重要作用。因此,健全粮食期货市场体系和统筹粮食期现货市场发展是我国农业现代化建设的重要任务。1993年3月,郑州批发市场诞生了国内第一份小麦远期合同,拉开了我国粮食期货交易的序幕[2]。经过20多年的发展,我国的期货交易合约已经覆盖包括小麦、稻谷、玉米、大豆在内的主要粮食品种,粮食期货市场体系日趋完善。

期货市场功能充分发挥的前提是期货与现货市场间信息的有效传递,尤其是价格信息的传递,这也是监管部门和市场参与者长期关注的焦点问题。只有当价格信息在期货与现货市场间有效传递时,期货市场价格才是对未来现货市场供求关系变化的准确反映,并能够很好地预测未来的现货价格。因此,研究我国粮食期货与现货市场间的价格传导关系,能够为粮食期货市场的监管部门和市场参与者提供有价值的市场信息,并对进一步提升我国粮食期货市场运行效率和推进我国粮食现货市场发展具有重要的现实指导意义。

一、文献回顾

国内有关期货与现货市场间价格传导的研究主要集中在均值和方差两个层面,即研究价格序列间一阶矩和二阶矩的关联性。均值层面的研究起步较早,涵盖品种多,相关方法也较为成熟,主要包括协整检验、Granger因果关系检验和误差修正模型等。华仁海基于误差修正模型对我国铜、铝和橡胶期现货价格间的传导关系进行了研究,结果表明三种商品的期现货价格间相互影响[3];华仁海和刘庆富综合运用协整检验、Granger因果关系检验和误差修正模型考察了我国股指期现货价格间的传导关系,发现二个市场的价格间存在双向引导关系[4];粮食市场方面,王健和黄祖辉、闫云仙和张越杰、古佛章、孙志娟通过协整检验和Granger因果关系检验,分别对我国大豆、玉米、早籼稻和小麦期货市场的价格发现功能进行了实证研究,并发现期货对现货价格的引导作用更强[5-8]。

方差层面的研究相对较少,研究方法以GARCH类模型为主。张金清和刘庆富通过双变量EC-EGARCH模型考察了我国铝和铜期现货价格间的波动传导关系,发现前者是期货对现货价格的单向引导,后者是期现货价格间的双向引导[9];郑尊信和李佳通过构建Rotated Gumbel Copula-EGARCH模型研究我国铜、铝和锌期现货价格间的传导关系,结果表明铝和锌期现货价格间的关联随二者滞后期基差扩大而增强[10]。粮食市场的相关研究仍比较缺乏,刘庆富和王海民运用双变量EGARCH模型对我国大豆和小麦期现货价格的传导关系进行了研究,发现二者之间均存在双向波动传导关系[11];朱海燕通过GARCH-BEKK模型研究我国小麦期现货价格间的波动传导关系,结果表明期货对现货价格的波动溢出效应较弱,并认为这种现象与最低收购价政策有关[12]。

上述文献运用多种方法考察了期货与现货市场间的价格传导关系,为本研究提供了有益的参考。但仍存在以下不足:⑴大部分研究以均值(一阶矩)层面为主,方差(二阶矩)层面的研究涉及较少。从方差层面考察期货与现货价格间的关联性能够更加深入地捕捉到条件方差、协方差等影响因素,并能够将更多信息从残差中剥离出来,从而有利于更加系统科学的揭示出期现货价格间的相互关系;⑵关于粮食市场的研究仍相对比较薄弱,涉及到的粮食品种较少。而将小麦、稻谷、玉米和大豆四个主要粮食品种放在一起进行研究,有利于更全面地考察我国粮食期货与现货价格间的传导关系,并发现不同品种间的共性与差异。基于此,本文拟通过BEKK-GARCH模型考察我国主要粮食品种期货与现货价格在方差(二阶矩)层面的关联性,即波动溢出效应。

二、研究方法与数据来源

(一)研究方法

期货市场价格与现货市场价格相互影响。一方面,期货市场具有价格发现功能,通过其高效率的竞争性交易机制,能够快速地反映出经济基本面变动的相关信息,形成真实、准确和权威的价格,并引导现货价格的变化[13];另一方面,期货价格随着交割日期的临近会越来越收敛于标的资产的现货价格,并在交割日等于或非常接近于现货价格。基于上述关系,下面构建我国粮食期货与现货市场间价格关系的理论模型,即BEKK模型。

BEKK模型由Engle和Kroner[14]最早提出,属于GRACH族中的一类模型。该模型可以在较弱条件下确保协方差矩阵的正定性,且待估计参数少,具有较大的优越性,故本文采用该模型研究我国粮食期货与现货市场间的价格波动溢出效应。一般情况下,GARCH模型的阶数较小,GARCH(1,1)模型便可以描述大量的时间序列[15]。因此,本文将采用BEKK-GARCH(1,1)模型,模型构建如下:

pt=∂0pt-1+εt

(1)

(1)式为BEKK-GARCH(1,1)模型的均值方程,式中变量满足同阶单整,且存在协整关系。随机扰动项εt服从均值为0,方差为Ht的正态分布。将Ht展开如下:

(2)

(2)式为BEKK-GARCH(1,1)模型的方差方程,用于考察变量之间的波动溢出效应。其中,A为包含a11、a12、a21和a22四个元素的ARCH项系数矩阵,B为包含b11、b12、b21和b22四个元素的GARCH项系数矩阵,C为包含c11、c21和c22三个元素的下三角矩阵。由于(2)式展开后涉及变量较多,此处省略了其展开式。

假定εt服从二元条件正态分布,采用极大似然法估计BEKK-GARCH(1,1)模型中的相关参数,得到对数似然函数如下:

(3)

(3)式中,θ为待估参数,T为样本量,N为序列数。

下面介绍如何判断价格序列间是否存在波动溢出效应。i市场价格的波动可能来自两个方面:一是自身和其他市场价格的前期波动及二者的相互影响;二是自身和其他市场价格的后期波动及二者的协方差[16]。当aij=0且bij=0时,表明j市场价格对i市场价格不存在波动溢出效应;而当aij≠0或bij≠0时,则j市场价格对i市场价格存在波动溢出效应。其中,aij≠0表明存在ARCH型波动溢出效应,具有方差时变性特征;bij≠0表明存在GARCH型波动溢出效应,具有波动持久性特征。基于此,为考察小麦、稻谷、玉米和大豆期货与现货市场间的价格波动溢出效应,设定如下假设:

原假设1:粮食现货价格对期货价格不存在波动溢出效应,即a12=0且b12=0。

原假设2:粮食期货价格对现货价格不存在波动溢出效应,即a21=0且b21=0。

(二)数据来源

本文选取我国主要粮食品种小麦、稻谷、玉米和大豆的期货与现货价格数据。其中,现货价格为小麦、早稻、玉米和大豆的全国现货平均价,数据来源于Wind数据库;期货价格为强麦、早籼稻、玉米和黄大豆1号的日结算价,数据来源于大连商品交易所网站、郑州商品交易所网站和Wind数据库。所有价格数据的单位均为元/吨,时间跨度为2009年1月5日至2016年5月10日*早籼稻期货价格数据为2009年4月20日至2016年5月10日。。剔除期货与现货价格在时间上不匹配的数据后,最终分别得到小麦、稻谷、玉米和大豆期货与现货数据1771组、1691组、1777组和1771组。

由于单个期货品种在同一交易日会有多个不同交割月份的价格存在,且每个期货合约的时间跨度有限,因而期货价格具有非连续性。为满足研究需要,需要获取连续的期货价格数据。一般情况下,构造连续期货价格序列的方法有两种:一种是主力合约构造法;另一种是近交割月构造法。国外成熟期货市场中主力合约的规律较为明显,相关研究大多采取主力合约构造法生成连续期货价格序列[17]。而国内期货市场主力合约的规律还比较模糊,故普遍采用的是近交割月构造法[18-19]。

本文采取近交割月构造法生成四个粮食品种的连续期货价格数据,具体的做法是,选取最近月份的期货合约为代表,在最近月份期货合约进入交割月后,选取下一个最近月份的期货合约(为避免交割月期货价格的异常变动,故不选取交割月的数据),利用连续期货合约每个交易日的结算价格生成连续的期货价格序列。以黄大豆1号为例,每年共有6个期货合约,分别1月、3月、5月、7月、9月和11月。每年1-2月,选取当年3月份交割的期货合约相关价格;3-4月,选取当年5月份交割的期货合约相关价格,以此类推。

三、我国粮食期货与现货市场间价格波动溢出效应实证分析

(一)单位根检验

采用ADF方法考察小麦、稻谷、玉米和大豆期货与现货价格序列的平稳性。由表1可知,四个粮食品种的期货与现货价格序列在5%的显著性水平下均为非平稳序列,而其各自对应的一阶差分序列在1%的显著性水平下为平稳序列,即上述价格序列均为I(1)序列,满足协整检验的前提条件。

表1 单位根检验结果

注:①*、**和***分别表示在10%、5%和1%的水平上显著;②pws、prs、pcs和pss分别为小麦、稻谷、玉米和大豆的现货价格,pwf、prf、pcf和psf分别为小麦、稻谷、玉米和大豆的期货价格。

(二)协整检验

采用Johansen协整方法考察小麦、稻谷、玉米和大豆的期货与现货价格序列间是否存在协整关系。该方法以VAR模型为基础,对滞后阶数较为敏感。故在此之前,通过构建VAR模型确定最优滞后阶数。根据LR、FPE、AIC、SC和HQ五个检验量,最终确定小麦、稻谷、玉米和大豆期货与现货价格VAR模型的最优滞后阶数分别为4阶、2阶、4阶和4阶,因而Johansen协整检验的最优滞后阶数分别选取3阶、1阶、3阶和3阶。

表2 协整检验结果

注:*、**和***分别表示在10%、5%和1%的水平上显著。

由表2可知,小麦和稻谷期货与现货价格序列在10%的显著性水平下、玉米期货与现货价格序列在1%的显著性水平下、大豆期货与现货价格序列在5%的显著性水平下分别拒绝协整向量个数为0的原假设,接受协整向量个数为1的备择假设,表明四个粮食品种的期货与现货价格序列间均存在协整关系。小麦、稻谷、玉米和大豆期货与现货价格在短期内可能偏离均衡状态,但存在长期均衡关系。

(三)波动溢出效应分析

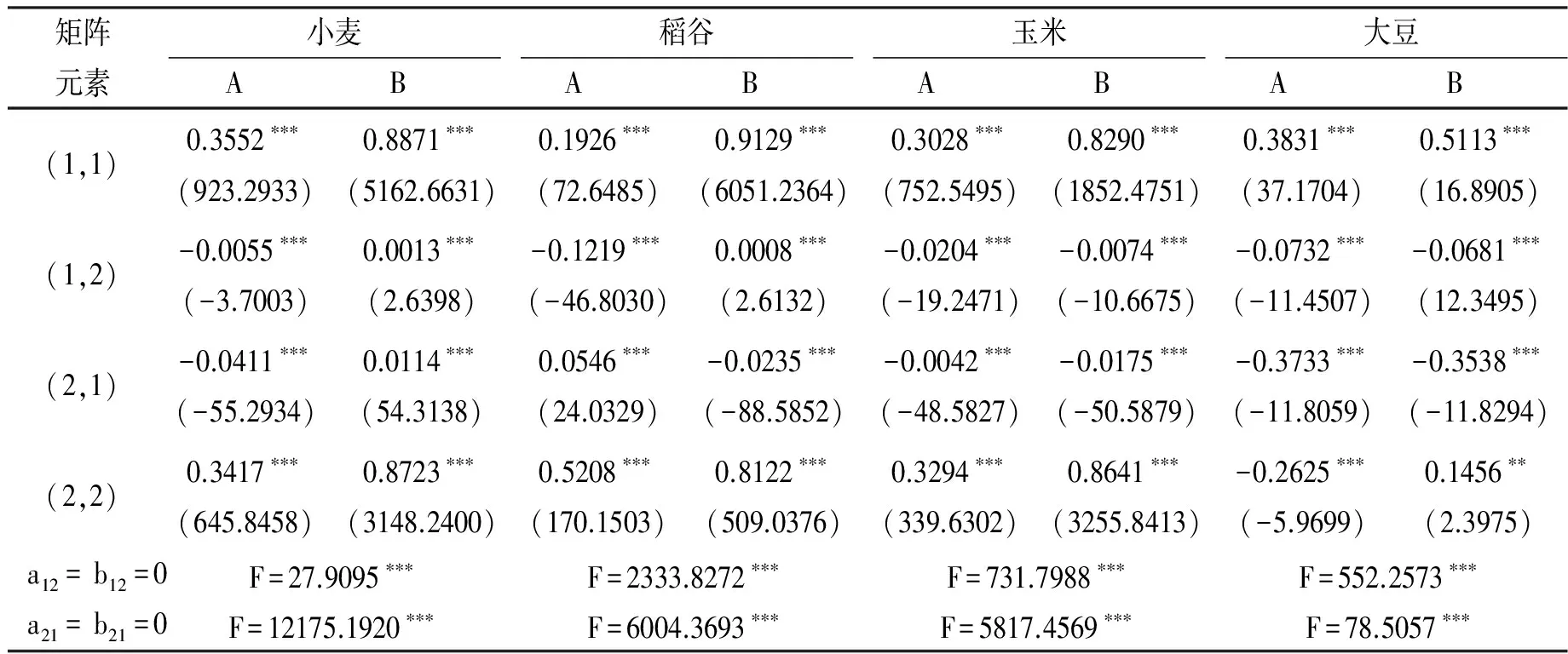

采用极大似然法对BEKK-GARCH(1,1)模型进行估计,考察小麦、稻谷、玉米和大豆期货与现货价格间的波动溢出效应。借鉴肖小勇和章胜勇[20]的做法,通过Winrats软件完成对模型的实际运算。本部分主要运用BEKK-GARCH(1,1)模型研究波动溢出效应,故仅估计方差方程的相关系数。具体而言,首先对未施加任何约束的方差方程的相关参数进行估计,然后通过χ2检验对受约束条件下模型的原假设进行检验。由表3可知:

表3 BEKK-GARCH(1,1)模型估计结果

注:*、**和***分别表示在10%、5%和1%的水平上显著。

小麦、稻谷、玉米和大豆期货与现货价格受自身前期波动影响较大,方差时变性和波动持久性特征共存。小麦、稻谷、玉米和大豆对应的BEKK-GARCH(1,1)模型中:a11和b11均在1%显著水平上异于0,表明四个粮食品种期货价格对自身存在波动溢出效应;其中,ARCH型效应,即方差时变性由大到小依次为大豆(0.3831)、小麦(0.3552)、玉米(0.3028)和稻谷(0.1926);GARCH型效应,即波动持久性由大到小依次为稻谷(0.9129)、小麦(0.8871)、玉米(0.8290)和大豆(0.5113)。a22和b22均至少在5%显著水平上异于0,表明四个粮食品种现货价格对自身存在波动溢出效应;其中,ARCH型效应由大到小依次为稻谷(0.5208)、小麦(0.3417)、玉米(0.3294)和大豆(-0.2625),GARCH型效应由大到小依次为小麦(0.8723)、玉米(0.8641)、稻谷(0.8122)和大豆(0.1456)。小麦、稻谷、玉米和大豆期货与现货价格间存在波动溢出效应。小麦、稻谷、玉米和大豆对应的BEKK-GARCH(1,1)模型中,ARCH项系数矩阵A和GARCH项系数矩阵B副对角线上元素a12和b12均在1%的显著水平上异于0,表明四个粮食品种现货对期货价格存在ARCH型和GARCH型波动溢出效应,兼具方差时变性和波动持久性特征;同理,a21和b21均在1%的显著水平上异于0,表明四个粮食品种期货对现货价格同样具有ARCH型和GARCH型波动溢出效应,二者之间的波动溢出效应均同样兼具方差时变性和波动持久性特征。此外,通过对四个粮食品种对应的原假设1和原假设2进行χ2检验,进一步验证了小麦、稻谷、玉米和大豆期货与现货价格间存在双向波动溢出效应的结论。然而,进一步考察四个粮食品种期货与现货价格间波动溢出效应的相关系数发现,虽然上述系数在统计上显著,但大部分系数的绝对值均较小,表明相互之间实际的波动溢出效应较弱。具体来看,期货到现货市场,仅大豆具有较强的ARCH型(a21=-0.3733)和GARCH型(b21=-0.3538)价格波动溢出效应,其余三个粮食品种实际的波动溢出效应(a21和b21均小于0.1)较弱;现货到期货市场,小麦、稻谷、玉米和大豆的对应的系数a12和b12均小于0.2,四个粮食品种现货对期货价格的实际波动溢出效应均较弱。

四、不同粮食品种溢出效应差异的原因分析

本文实证研究发现,主粮作物(小麦、稻谷和玉米)期货对现货价格的实际波动溢出效应均较弱,期货市场对现货市场波动传导作用有限,而非主粮作物(大豆)期货对现货价格实际的波动溢出效应较强,期货市场对现货市场波动传导作用明显。本文认为国家的调控政策是造成我国不同粮食品种期货与现货价格传导差异的重要原因。我国政府历来高度重视粮食安全问题,粮食宏观调控政策在粮食市场供需和价格形成中具有重要作用。而且,我国政策工具优先保障主粮作物,从而造成主粮作物与非主粮作物在市场特征上存在较大差异。总的来说,主粮作物(小麦、稻谷和玉米)呈现“高自给率,强调控”的特点,而非主粮作物(大豆)则呈现“低自给率,弱调控”的特点*2014年,我国进口大豆7139.89万t,国内大豆产量仅1215.40万t,进口量为产量的5.87倍;同期我国小麦、稻谷和玉米进口量分别为290.71万t、257.59万t和249.26万t,国内产量分别为12620.84万t、20650.74万t和21564.63万t,进口量占国内产量的比重仅分别为2.30%、1.25%和1.15%。。受制于市场供给主体和政策影响程度的不同,我国粮食期货品种在期货与现货市场信息传递与价格传导方面表现迥异。

我国对粮食市场的调控政策可以分为国内价格支持政策和贸易政策两类,这些政策大多以稳定粮食市场价格为出发点,在调控思路和力度上对于主粮作物和非主粮作物存在较大区别。国内价格支持政策方面:国家对主粮品种(小麦、稻谷和玉米)的国内价格支持政策实施时间长、覆盖范围广、调控力度大。分别于2004、2006和2008年开始对稻谷、小麦和玉米实行托市收购政策,凭借国家托市收购政策巨大的收储能力和规模,这些政策在稳定国内粮食现货市场价格方面发挥了显著作用。而对非主粮作物(大豆)的价格支持政策实施时间相对较短、区域相对集中、效果相对有限,加之较低的自给率,市场价格形成过程主要取决于市场供需关系和国际市场价格走势。粮食贸易政策方面:大豆作为我国关税政策最早放开的品种之一,国家对其进口采取的政策相对宽松,关税税率在加入 WTO之前就已经降到了3%。目前,大豆进口仍实行3%的低关税税率,导致近年来我国大豆进口量一直维持在较高水平,国内大豆现货价格受国际市场影响较大;而对主粮作物(小麦、稻谷和玉米)则采取了严格的进口配额政策,配额外征收高关税,我国小麦、稻谷和玉米进口目前配额外税率均高达65%。这种政策设计有效控制了主粮作物的进口比例,保证了主粮作物基本自给自足。同时,粮食品种之间自给率程度的差异进而造成政府政策调控力度悬殊。总体而言,在这种政策组合的影响下,我国对自给率高、进口量低的主粮作物(小麦、稻谷和玉米)市场调控力度相对较强,而对自给率低、进口量高的非主粮作物(大豆)市场调控力度相对较弱。

综上,粮食政策调控力度与自给率水平相互作用、互为因果,共同决定了我国主粮作物价格形成主要依赖国内价格支持政策,而非主粮作物价格形成主要取决于市场因素。因此,大豆期货市场成为市场参与者价格发现的主要工具,其对现货市场价格形成和演化具有较强的引导作用,在我们的研究中具体表现为非主粮作物大豆期货对现货价格实际的波动溢出效应较强,价格波动传导程度较高。相反,主粮作物价格形成主要依赖国内价格支持(托市收购)政策,换言之,主粮期货市场价格形成过程很大程度上取决于国内托市收购价格水平。考虑到主粮的高自给率及托市收购政策强大的收储和调控能力,期货价格的价格发现功能相应大为弱化,在本研究中具体表现为主粮作物小麦、稻谷和玉米期货对现货价格实际溢出效应较弱,价格波动传导之间缺乏联系。因此,我国这种特殊的粮食价格形成方式和品种差异现象在本研究中得到了充分的体现。

五、研究结论与启示

本文基于2009—2016年小麦、稻谷、玉米和大豆的相关日度价格数据,运用BEKK-GARCH(1,1)模型实证研究了我国粮食期货与现货市场间的价格波动溢出效应,并对不同粮食品种期货与现货市场间溢出效应差异的原因进行了分析。研究发现:我国粮食期货与现货市场自身的波动溢出效应明显,每个市场内部均具有各自的价格运行和调节机制,小麦、稻谷、玉米和大豆期货与现货价格受自身前期波动影响较大。同时我国粮食期货与现货市场间存在价格波动溢出效应,但这种波动溢出效应在不同粮食品种间存在较大差异。其中,从期货市场到现货市场方向,主粮作物小麦、稻谷和玉米的价格波动溢出效应较弱,非主粮作物大豆的价格波动溢出效应较强;从现货市场到期货市场方向,小麦、稻谷、玉米和大豆四个粮食品种的价格波动溢出效应均不明显。

通过进一步分析不同粮食品种期货与现货市场间价格波动溢出效应差异的原因发现,国家对主粮与非主粮作物采取的不同调控力度和调控思路是造成上述差异的重要原因之一。具体主要体现在贸易政策和国内价格支持政策方面,一方面我国对主粮作物小麦、稻谷和玉米实施了进口高关税和长时间、大范围的托市收购政策;而另一方面对于非主粮作物大豆则实施了进口低关税和短时间、小范围的托市收购政策,对主粮作物的调控程度明显强于非主粮作物。这样出现的结果是主粮作物小麦、稻谷和玉米的进口量小,供给主要依靠国内生产,其价格受国家政策干预影响较大,价格形成主要依赖于国内价格支持政策,期货与现货市场间价格的联动性较弱;非主粮作物大豆的进口量大,国内供给量小,其价格受国内调控政策影响较小,价格形成机制更加市场化,期货对现货价格的波动传导作用更强。

上述结论与分析表明,不同粮食品种期货与现货市场间这种价格传导差异一定程度上反映出我国现行的粮食托市收购政策在主粮作物市场价格形成中存在较大扭曲作用。因此,借鉴国外发达粮食市场的经验,充分发挥期货市场价格发现功能和进一步深化粮食价格形成机制改革势在必行。具体而言:一是要继续加强和完善我国粮食期货市场体系建设。目前我国主粮作物小麦、稻谷和玉米期货对现货市场的价格发现功能仍较弱,必须认清期货市场的重要性,加大对粮食期货市场的规范力度,提高其运行效率,增强主粮作物期货与现货市场间的联系,从而更好地引导现货市场发展;二是要进一步推进和深化我国粮食价格形成机制改革。对粮食市场,尤其是主粮市场的过度干预会造成其价格形成机制的扭曲,导致价格在一定程度上失去真实性,因而政府对粮食价格的调控政策要坚持市场化方向,减少过度的直接干预,充分发挥市场在粮食价格形成中的作用,使粮食现货与期货市场间的联动更为合理。

[1]王川. 我国粮食期货市场与现货市场价格关系的研究[D]. 北京:中国农业科学院,2009.

[2]楼迎军. 我国期货价格行为与市场稳定机制研究[D]. 杭州:浙江大学,2005.

[3]华仁海. 现货价格和期货价格之间的动态关系:基于上海期货交易所的经验研究[J]. 世界经济,2005(8):34-41.

[4]华仁海,刘庆富. 股指期货与股指现货市场间的价格发现能力探究[J]. 数量经济技术经济研究,2010(10):90-100.

[5]王健,黄祖辉. 我国大豆期货市场价格发现功能的实证研究[J]. 农业技术经济,2006(3):42-46.

[6]闫云仙,张越杰. 美国玉米期货市场功能发挥的经验及启示[J]. 农业经济问题,2011(7):106-109.

[7]古佛章. 我国早籼稻期货价格发现功能的实证研究[D]. 南昌: 南昌大学, 2013.

[8]孙志娟. 我国硬小麦期货市场价格保障效应研究[J]. 统计与决策,2014(10):162-164.

[9]张金清,刘庆富. 中国金属期货市场与现货市场之间的波动性关系研究[J]. 金融研究,2006(7): 102-112.

[10]郑尊信,李佳. 商品期现价格联动与局部套期保值决策——基于上海期货市场的实证研究[J]. 广东金融学院学报,2012(6):79-90.

[11]刘庆富,王海民. 期货市场与现货市场之间的价格研究——中国农产品市场的经验[J]. 财经问题研究,2006(4):44-51.

[12]朱海燕. 中国小麦和棉花价格波动研究[D]. 北京:中国农业大学,2015.

[13]赵华,王一鸣. 中国期货价格的时变跳跃性及对现货价格影响的研究[J]. 金融研究,2011(1):195-206.

[14]Engle R F, Kroner K. F. Multivariate Simultaneous Generalized ARCH[J]. Econometric Theory, 1995, 11(1): 120-150.

[15]易丹辉.数据分析与EViews应用[M]. 北京:中国人民大学出版社,2008.

[16]刘萍,柯杨敏. 国际农产品价格对中国通货膨胀的传递效应[J]. 华南农业大学学报(社会科学版),2016(2):81-89.

[17]马述忠,汪金剑,邵宪宝. 我国战略性农产品期货市场价格发现功能及效率研究以大豆为例[J]. 农业经济问题,2011(10):20-28.

[18]何晓燕,张蜀林. 我国棉花期货与现货市场的价格发现与波动溢出效应[J]. 系统工程理论与实践,2013(7):1723-1728.

[19]夏天,程细玉. 国内外期货价格与国产现货价格动态关系的研究——基于DCE和CBOT大豆期货市场与国产大豆市场的实证分析[J]. 金融研究,2006(2):110-117.

[20]肖小勇,章胜勇. 原油价格与农产品价格的溢出效应研究[J]. 农业技术经济,2016(1):90-97.

Price Volatility Spillovers Effect Between Futures and Spot Grain Market in China

ZHANG You-wang, LI Jian

(a.CollegeofEconomicsandManagement;b.CenterforHubeiRuralDevelopment,HuazhongAgriculturalUniversity,Wuhan430070,China)

Using wheat, rice, corn and soybean as examples, this paper selects daily price data from years 2009 to 2016, and uses BEKK-GARCH model to investigate the price volatility spillover effect between futures and spot market in China. The results show that there is volatility spillover effect between the futures and spot price on grain and the degree of the effect varies from grain varieties. There are weaker price spillover effect from futures to spot market for staple food wheat, rice and corn, stronger price spillover effect from futures to spot market for non-staple food soybean, and the price spillover effect from spot to futures market for all the four kinds of crops are not obvious. In-depth analysis shows that there is a big difference for staple and non-staple food on the ideas and efforts in the regulation of the grain market in China, resulting in the difference of price volatility spillover effect between the futures and spot market for all the four kinds of crops.

grain price; futures market; spot market; volatility spillovers effect; grain market

2016-09-04

10.7671/j.issn.1672-0202.2017.01.011

国家自然科学基金项目(71673103)

张有望(1990—),男,黑龙江双城人,华中农业大学经济管理学院博士研究生,主要研究方向为农产品市场与价格。E-mail: zhyouwang@163.com

F323.7

A

1672-0202(2017)01-0104-08