高管减持与公司送转股行为*

——基于中小板和创业板上市公司的比较

三峡大学经济与管理学院 戚拥军 宋梦佳 钟海燕

高管减持与公司送转股行为*

——基于中小板和创业板上市公司的比较

三峡大学经济与管理学院 戚拥军 宋梦佳 钟海燕

本文以2013年12月31日以前在中小板和创业板上市的公司为样本,以2010-2014年为研究期间,分析和比较了高管减持对中小板和创业板公司送转比例的影响。研究表明:无论是中小板还是创业板,高管减持公司的送转比例均高于未减持公司,并且其减持规模越大,公司送转比例就越高。特别是创业板公司,不仅其送转比例显著高于中小板公司,而且高管减持对其送转比例的影响程度也明显高于与之类似的中小板公司。本文以期为证监会有针对性地加强对公司财务行为和高管人员交易行为的监管提供参考。

高管人员 送转股 减持

一、引言

自2004年6月和2009年10月深圳证券交易所分别推出中小板和创业板以来,以“三高发行(高发行价、高市盈率和高超募资金)”著称的中小板和创业板有了长足的发展。截至2015年底,中小板上市公司数量达到了776家,总市值高达10.40万亿元,流通市值高达6.97万亿元;创业板上市公司数量达到了492家,总市值高达5.59万亿元,流通市值高达3.21万亿元。与主板不同的是,中小板和创业板的许多公司高管既是公司的管理者,又持有大量的原始股份,上市之后,其按持股市值折算的财富价值急剧膨胀。特别是中小板和创业板指数分别于2015年6月12日和2015年6月5日达到12084.30点和4037.96点的最高点时,其市盈率分别高达86.28倍和148.78倍。在中小板和创业板股票价值严重高估并接连创出新高的背景下,公司大股东和高管人员则选择了疯狂的套现,并直接导致了随后的断崖式下跌。为了维护资本市场稳定,证监会规定从2015年7月8日起6个月内,上市公司的大股东和董监高等高管人员不得通过二级市场减持本公司的股份。在2016年1月7日,也就是上述公告到期的前一天,证监会又发布了《上市公司大股东、董监高减持股份的若干规定》,对上述人员的减持行为适当进行了限制,以缓解其对二级市场的冲击。在上述规定出台之前,中小板和创业板的公司高管抓住有利时机大举减持当然是明智之举。为了提升股价,获得更多的减持收益,一直被国内资本市场热炒的“高送转”方案自然就成了高管减持公司的“标配”。为此,本文以中小板和创业板为研究对象,研究高管人员减持套现与公司送转股比例之间的关系。

二、理论分析与研究假设

国外学者很少对高管减持问题进行专门的研究,类似的研究主要是针对内部人交易问题。Manne(1966)的《内部人交易与股票市场》从两个方面分析了内部人交易对股票市场的影响:一是内部人交易会影响股价,从而提高股票市场的效率;二是内部人交易会影响公司治理,从而缓解外部股东与内部人的利益冲突,提高公司治理的有效性。后来,Bagnoli和Khanna(1991)以及Fischer(1992)的研究却发现,内部人交易会导致公司治理效率降低,并提出只有禁止内部人交易才能有效防范内部人的道德风险。Bebchuk和Fried(2003)的研究则表明,虽然内部人交易会影响股票交易的公平性,但可以促使他们为公司努力工作,进而导致公司治理效率的提升。内部人交易同样也困扰着中国的资本市场,其中内部人减持套现问题一直是社会各界关注的焦点。从前些年股权分置改革完成后“大小非”的解禁与减持,到近几年中小板和创业板高管人员和其他内部股东的疯狂套现,减持的步伐始终没有停止,让广大投资者和监管部门至今仍忧心忡忡。胡建平(2008)对高管能够通过减持进行大规模套现的原因进行了分析,他认为主要是市场效率低下和定价功能失调所造成。杨松令等(2012)通过研究发现,高管之所以大规模减持套现,是为了补偿其投资成本,有关部门应该采取措施,将高管个人利益与公司的总体利益相结合,从而规范高管减持行为。顾煜和程丹(2013)对创业板的高管减持和公司业绩进行实证研究后发现,公司的盈利能力、偿债能力及经营业绩会因为高管减持而呈现逐步下滑的趋势。朱朝晖和张亚妮(2014)对“大非”减持行为进行研究后发现,其不仅会在资本市场行情好时抓住有利时机减持套现,还会在资本市场行情较差时借助盈余管理提升股价实现高价套现。

股利政策是上市公司的一项重要财务政策,而国内中小板和创业板上市公司普遍存在“重送转,轻派现”的现象。国内上市公司的送转行为与国外的股票股利和股票分割行为基本类似,相关的理论主要包括信号传递理论、最优价格区间理论、代理成本理论和股利迎合理论。Lintner(1956)研究发现,由于信息不对称,上市公司管理层通过发放股票股利向投资者传递乐观信号;随后,Mcnichols等(1989)研究结果也证实了前人的观点。Brennan(1988)认为上市公司只有通过发放股票股利,将股价稳定在一个合理的范围内,才能提高股票的流动性。Jensen(1986)最早提出了代理成本理论,考虑到上市公司所有权和经营权的分离,从资本结构和两权分离的特征出发,研究股票股利和股票分割的动机。Baker和Wurgler(2004)提出的“股利迎合理论”,认为公司会根据投资者的偏好来决定是否发放股利,从而使管理层获得股票溢价。国内研究起步晚,但发展非常迅速。何涛和陈小悦(2003)提出了“价格幻觉假说”,认为上市公司送转的目的在于降低股价,吸引投资者,以最低的成本提升公司的市值。龚慧云(2010)通过实证研究发现,由于投资者越来越热衷于送转股的股利分配方式,公司高管就会迎合这种偏好,从而使自己获得更高的溢价。

在2015年7月8日证监会出台限制大股东和高管人员减持公司股份之前,中小板和创业板高管人员的减持潮一浪高过一浪,对国内资本市场造成了严重的冲击。但上述限制措施只能在短期缓解大股东和高管人员的减持问题,不能从根本上解决这一问题,所以高管减持不仅在过去几年存在的问题,并且是一个在未来几年甚至更长的时期还会继续存在的严重问题。高管人员是否在减持过程中采取了旨在提升公司股价的送转股行为,该问题值得深入研究。只要投资者偏爱这种分配方式,高管人员就可以全然不用考虑公司的业绩,甚至在公司严重亏损的情况下也可以推出高比例的送转方案。特别是在高管人员准备大规模减持套现的期间,公司更有可能推出高比例的送转方案。由此可以提出以下假设:

假设1:高管减持公司的送转比例大于未减持公司,并且其减持比例和套现规模越大,公司的送转比例就越高

此外,考虑到中小板已经推出多年,有许多公司已经发展成为成熟的大公司,这些公司的高管经过多年减持之后,其减持意愿已经有所降低。创业板自2009年10月推出以后,公司数量迅速增加,从2010年11月起公司高管持有的原始股份已经陆续开始解锁,再加上许多公司的高管持股比例极高,其减持意愿非常强烈。为了获得更多的减持收益,创业板公司比中小板公司的送转意愿更为强烈,而且其送转比例也有可能会显著高于与之类似的中小板公司。为此,本文提出另一个假设:

假设2:创业板公司的整体送转比例不仅显著高于中小板公司,并且高管减持对创业板公司送转比例的影响程度也明显大于与之类似的中小板公司。

三、研究设计

(一)样本选取与数据来源本文仅以2013年12月31日前上市的中小板和创业板公司为样本,以2010-2014年作为研究高管减持与公司送转股行为的时间窗口。在剔除17家在此期间曾经被特别处理的公司、3家金融类上市公司后,共获得1036家公司,总计3997组观测值。其中,中小板有681家公司,2817组年度观测值;创业板有355家公司,1180组年度观测值。高管减持数据来自于深交所网站披露的董监高及相关人员股份变动情况,其他数据均来自于国泰安数据库。如果某家公司的高管人员在同一年度发生多次减持,本文将其加以汇总,从而得出该公司高管人员在该年度的减持比例和套现金额。在汇总过程中本文剔除了在二级市场先买入后卖出仅赚取差价的买卖行为。此外,本文将公司高管年度累计减持数量不超过一千股的情况也视为纯粹的买卖行为,因为规模如此之小的减持一般不会影响公司的股价,更不可能影响公司的财务行为。

(二)变量定义在对上述模型进行回归分析时,解释变量与被解释变量均采用当年的数据,控制变量则采用上个年度的财务数据,因为公司在制定年度送转方案时原则上应以其上一年度的业绩和每股净资产为基础。此外,有少量的公司选择在中期进行送转,但是为了保证数据结构的一致性,相关的控制变量仍然采用该公司上一年度的财务数据。模型中各变量的定义和说明如表1所示。

表1 变量定义表

(三)模型构建本文构建了如下多元线性回归模型,对中小板和创业板样本公司分别进行回归,用于分析和比较中小板和创业板高管减持对样本公司送转比例的影响,从而对前文提出的假设1和假设2分别进行检验。

四、实证分析

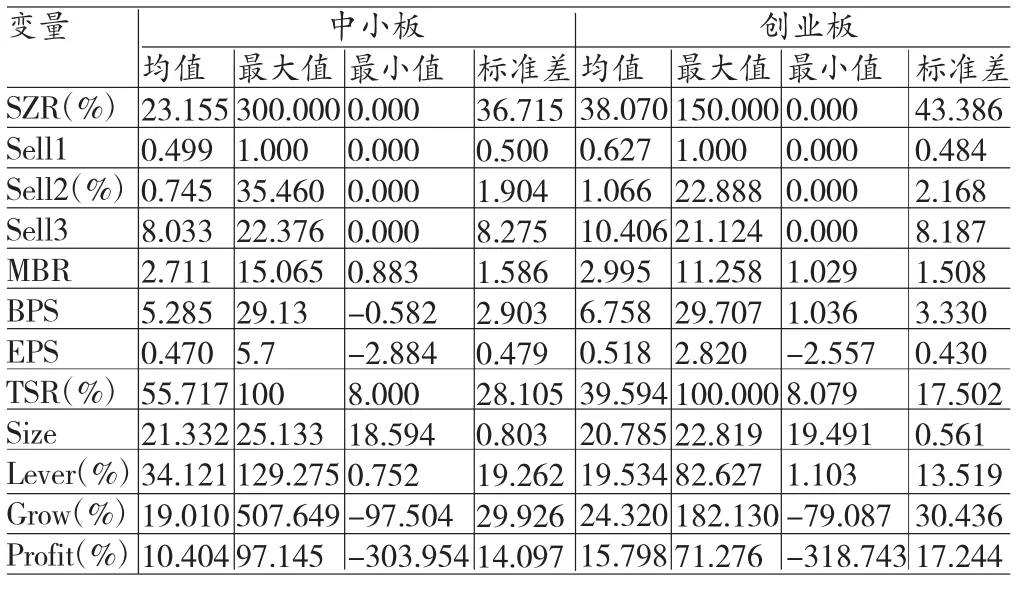

(一)描述性统计表2给出了相关变量的描述性统计情况。从该表可以看出,中小板样本公司平均每年的送转比例SZR为23.155%,创业板样本公司平均每年的送转比例为38.070%,约为中小板的1.64倍。中小板高管是否减持虚拟变量Sell1的均值为0.499,表明中小板样本公司平均每年有接近一半的公司出现了高管减持套现的行为;而创业板公司该指标的均值为0.627,表明其平均每年发生高管减持的比例超过了60%。中小板高管减持比例Sell2的均值为0.753,创业板高管减持比例的均值为1.071,说明中小板高管人员平均每年的减持比例约为样本公司总股本的0.753%,而创业板公司的该项比例则超过了1%。中小板高管减持比例的最大值为35.46%,为巨力索具的高管在2014年的减持比例,相当于该公司的高管在这一年里减持的股份超过了公司总股本的三分之一;创业板高管减持比例的最大值为22.888%,为宝利沥青的高管在2014年的减持比例。中小板高管套现规模变量Sell3的最大值为22.376,该指标为套现金额的自然对数,如果将其还原成绝对金额则超过了50亿元,是海康威视的高管在2013年的套现金额;创业板该指标的最大值为21.124,将其还原成绝对金额接近15亿元,是华谊兄弟的高管在2013年的套现金额。

表2 变量的描述性统计

(二)公司高管减持套现情况分析表3对中小板和创业板公司高管历年的减持套现情况进行了比较。从该表可以看出,随着中小板和创业板上市公司数量的不断增加,发生高管减持公司的数量也在不断增加。中小板发生高管减持的公司数量从2010年的164家增加到2014年的411家,在2014年中小板高管减持公司在样本公司中所占的比例超过了60%;创业板板发生高管减持的公司数量从2010年的16家增加到2014年的264家,在2014年创业板高管减持公司在样本公司中所占的比例达到了75%。中小板高管人员的套现总额在2010-2012年平均每年都稳定在100多亿元,在2013年则飙升到300多亿元,在2014年更是超过了400亿元;创业板的总体市值相对较低,其高管人员的套现总额自然也低于中小板,但其增长速度更快,从2010年的不足10亿元飙升至2013年的166亿元和2014年的279亿元。总体而言,在上述期间中小板高管减持公司所占比例的加权平均数约为样本公司总数的一半,而创业板高管减持公司所占比例的加权平均数更是高达62.71%。特别是2015年国内资本市场各大指数不断创出历史新高后,高管人员和大股东的疯狂套现直接导致中国股市随后出现了断崖式的下跌。

表3 中小板和创业板样本公司高管减持套现情况比较

(三)公司送转情况分析从表4可以看出,中小板样本公司在2010-2014年期间平均每年的送转家数约为200家,在2011年达到高峰,送转家数高达260家,在样本公司中所占的比例高达50.58%,其主要原因是上年度中小板公司数量新增了204家,这些新上市的公司在2011年大多选择了送转分配方式。随后几年中小板送转公司的家数虽有所下降,但仍然保持在高位。下降的原因主要是新增公司的数量有所下降,而前期上市的公司经过连续多年的送转之后,“资本公积”和“未分配利润”账户的余额大幅下降,其送转能力也明显减弱。创业板推出的时间相对较晚,但发展却非常迅猛,从2009年底的36家发展到现在已超过500家。由于创业板公司的“三高发行”问题更为严重,其“资本公积”账户足以支撑公司连续多年“高送转”。从表中可以看出,除2010年外,其他各年度创业板样本公司每年的送转家数都在100家以上,并且保持了稳步上升的态势,这与中小板公司的送转情况形成了鲜明的对比。此外,在上述期间中小板送转公司所占比例的加权平均数约为样本公司总数的35.71%,而创业板送转公司所占比例的加权平均数高达50.68%,比中小板高出约15%。

表4 中小板和创业板样本公司送转情况比较

(四)回归分析本文采用(1)式给出的模型分析高管减持对公司送转股行为的影响。为了进一步比较中小板和创业板高管减持对公司送转比例的影响差异,本文对其分别进行了回归。此外,考虑到三个反映高管减持情况的变量(即高管当年是否减持的虚拟变量、高管当年的减持比例变量和高管当年的套现规模变量)高度正相关,为了避免出现多重共线性,本文在回归分析过程中每次只引入一个高管减持的变量。回归结果如表5所示。

从表5可以看出,无论是中小板还是创业板,三个反映高管减持情况变量的系数均显著为正,表明高管的减持行为的确会对公司的送转比例产生影响。其中,无论是中小板还是创业板,高管是否减持Sell1的系数均显著为正,表明两类高管减持公司的送转比例均高于未减持公司;高管减持比例Sell2的系数同样显著为正,表明高管的减持比例越大,公司的送转比例越高;高管套现规模Sell3的系数也是显著为正,表明高管的套现金额越多,公司的送转比例也越高。上述结果使假设1得到了实证支持。从具体数据来看,中小板高管是否减持变量Sell1的系数为3.674,创业板该变量的系数为6.491,表明中小板高管减持公司的送转比例比没有发生高管减持的公司平均高出3.674%,而创业板高管减持公司的送转比例则比没有发生减持的公司平均高出6.491%,比发生了高管减持的中小板公司的送转比例平均高出2.817%。此外,中小板高管减持比例Sell2的系数为0.889,创业板该变量的系数为1.103,表明高管减持比例每增加1%,中小板公司的送转比例平均大约提高0.889%,而创业板公司的送转比例平均大约提高1.103%,比与之类似的中小板公司平均高出0.214%。最后,中小板高管套现规模Sell3的系数为0.238,创业板该变量的系数为0.367,表明高管套现金额每增加1%,中小板公司的送转比例平均大约提高0.238%,而创业板公司的送转比例平均大约提高0.367%,比与之类似的中小板公司平均高出0.129%。总之,无论从哪种角度衡量,高管减持对创业板公司送转比例的影响程度都大于与之类似中小板公司,从而使假设2得到了实证支持。在控制变量方面,用来衡量投资者非理性程度的市账比MBR在中小板三个回归方程中的系数平均约为3.206,在创业板中的系数平均约为7.792,表明公司总市值与账面总资产的价值之比每提高一个单位,中小板样本公司的送转比例平均大约提高3.206%,创业板样本公司的送转比例平均大约提高7.792%。每股净资产BPS在中小板三个回归方程中的系数平均约为4.925,在创业板中的系数平均约为4.943,表示每股净资产每增加一元,中小板公司的送转比例平均大约提高4.925%,创业板公司的送转比例平均大约提高4.943%。每股收益EPS在中小板三个回归方程中的系数平均约为10.395,在创业板中的系数平均约为24.532,表示每股收益每增加一元,中小板公司的送转比例平均大约提高10.395%,创业板公司的送转比例平均大约提高24.532%。流通股比例TSR在中小板三个回归方程中的系数平均约为-0.047,表示流通股的比例每提高1%,中小板公司的送转比例平均大约下降0.047%;但该变量在创业板三个回归方程中的平均系数为0.082,与预期的结果并不一致,还需要进一步研究。公司规模Size在中小板三个回归方程中的系数平均约为-0.689,在创业板中的系数平均约为-1.534,表示公司规模每增加1%,中小板公司的送转比例平均大约下降0.689%,创业板公司的送转比例平均大约下降1.534%。杠杆程度Lever在中小板三个回归方程中的系数平均约为0.246,在创业板中的系数平均约为0.466,表示资产负债率每提高1%,中小板公司的送转比例平均大约提高0.246%,创业板公司的送转比例平均大约提高0.466%。成长性Grow在中小板三个回归方程中的系数平均约为0.109,在创业板中的系数平均约为0.168,表明公司营业收入每增长1%,中小板公司的送转比例平均大约提高0.109%,创业板公司的送转比例平均大约提高0.168%。获利能力Profit在中小板三个回归方程中的系数平均约为-0. 055,在创业板中的系数平均约为-0.21,表示营业利润率每提高1%,中小板公司的送转比例平均大约下降0.055%,创业板公司的送转比例平均大约下降0.21%。

表5 高管减持影响公司送转股比例的回归结果

(五)进一步分析为了验证中小板和创业板样本公司的高管减持对送转比例的影响在统计上是否存在显著差异,本文进一步了引入了反映样本公司是否为创业板公司(GEM)的虚拟变量以及该变量与三个高管减持变量的交互项(GEM*Sell1-3),并重新构建了如下模型:

该模型的回归结果如表6所示。从表6可以看出,在这三个回归方程中是否为创业板公司GEM这个虚拟变量的系数平均约为3.648,并且在统计意义上显著为正,表明创业板样本公司的送转股比例比中小板平均约高出3.648%。该变量与高管是否减持交互项GEM*Sell1的系数为4.324,表明即使同样是高管减持公司,创业板公司的送转比例会比那些与之类似的中小板公司平均大约高出4.324%;该变量与高管减持比例交互项GEM*Sell2的系数为0.131,表明创业板公司的高管减持比例每提高1%,其送转比例比那些减持同样比例的中小板公司平均高出0.131%;该变量与高管套现规模交互项GEM*Sell3的系数为0.222,表明创业板公司高管的套现金额每提高1%,其送转比例比那些与之类似的中小板公司平均高出0.222%。由于是否为创业板公司这个虚拟变量以及该变量与三个高管减持变量的交互项的系数在统计意义上都是显著为正,表明不仅创业板公司整体的送转比例显著大于中小板,并且高管减持对创业板公司送转比例的影响程度也是显著高于与之类似的中小板公司。这些结果再次验证了前文所提出的假设2。在考虑了上述差别以后,三个高管变量Sell1、Sell2和Sell3的系数值和表6中的结果虽然有一定的差异,但在统计意义上仍然显著为正,表明无论是中小板还是创业板,其上市公司的送转比例的确都显著地受到高管减持因素的影响,从而再次验证了前文提出的假设1也是成立的。上述结果进一步表明前文表5中的实证结果是相当稳健的。

表6 高管减持影响公司送转股比例的回归结果2

五、结论

本文以2010-2014年为研究期间,分析和比较了中小板和创业板高管减持对公司送转比例的影响,结果表明:无论是创业板还是中小板,高管减持公司的送转比例均高于未减持公司,并且其减持规模越大,公司送转比例就越高。此外,不仅创业板公司的送转比例显著高于中小板公司,并且高管减持对创业板公司送转比例的影响程度也明显高于与之类似的中小板公司。考虑到许多背后并没有业绩进行支撑的中小板和创业板公司为了配合高管减持套现,采用所谓的“高送转”分配方式去迎合投资者的非理性偏好,因此,监管部门需要加强对公司送转分配行为的监督,引导公司树立合理的分配观念,不能只考虑公司高管的眼前利益,还要适当考虑公司中小股东和潜在投资者的利益。此外,监管部门还需要让高管人员和大股东一样,在首次卖出股份前的15个交易日以上预先披露其拟减持股份的数量、股份的来源、未来减持的时间、减持的方式、减持的价格区间以及其减持原因等,供投资者参考和监督。最后,监管部门还需要对机构投资者和中小股东加强教育,帮助他们树立一种长期投资的观念,让他们彻底改变过去“炒小炒新”劣习,使中小板和创业板公司的股价逐步回归到合理的正常水平,让这些公司的高管人员尽心尽力地去经营管理公司,致力于公司的长远发展,而不是迫不及待地减持套现。

*本文系国家自科基金青年项目(项目编号:71402082)、教育部人文社科项目(项目编号:13YAZH070)和三峡大学研究生科研创新基金(项目编号:2015CX080)的阶段性研究成果。

[1]胡建平:《高管辞职套现的分析与防范》,《现代管理科学》2008年第8期。

[2]顾煜、程丹:《创业板高管减持与公司业绩实证研究》,《商业研究》2013年第11期。

[3]何涛、陈小悦:《中国上市公司送股、转增行为动机初探》,《金融研究》2003年第9期。

[4]龚慧云:《基于股利迎合理论的我国上市公司送转股行为研究》,《上海金融》2010年第11期。

[5]Manne,H.Insider Trading and Stock Market,Free press,New York,USA,1966.

[6]Bagnoli,M.andKhanna,N.InsiderTradingin Financial Signaling Models,Journal of Finance,1992.

[7]Fischer,P.E.Optimal Contracting and Insider Trading Restrictions,Journal of Finance,1992.

[8]Bebchuk,L.A.andFried,J.M.Executive Compensation as an Agency Problem,Journal of Economic Perspectives,2003.

[9]Brennan M.J,Copeland T.E.Stock Splits,Stock Prices, and Transaction Costs.Journal of Financial Economics,1988.

[10]Jensen M.C.Agency Costs of Free Cash Flow, Corporate Finance,and Takeovers.The American Economic Review,1986.

[11]Baker M,Wurgler J.A Catering Theory of Dividends. Journal of Finance,2004.

(编辑梁恒)