我国润滑油暨基础油市场现状与发展预测

孔劲媛++王昭++张蕾

摘要:近10年来,我国润滑油市场总体保持高速增长态势,但“十二五”期间消费量见顶回落,2015年消费量显著下滑。受汽车工业迅速发展的拉动,车用润滑油在消费结构中的比例不断增长,工业油不断下降。我国润滑油市场已经进入充分竞争阶段,新进入者不断增加,两大集团份额不断下降。由于国内基础油产能结构与需求发展不匹配,近年来国内装置开工率低位运行,基础油进口数量保持高位,进口依存度不断提高。从未来发展看,宏观经济依然为润滑油市场提供发展空间,润滑油消费结构继续向车用油倾斜,工业油消费继续保持在下降通道。虽然国产基础油质量不断升级,但亚太地区基础油产能富集,我国进口基础油数量仍将维持高位。

关键词:润滑油;基础油;市场

中图分类号:TE626.3文献标识码:A

1我国润滑油市场发展现状

1.1经济增长步入“新常态”,目前正处于转换期

中国经济已经经历了30年的高速发展,未来经济的走势和经济驱动力是研究行业发展和需求变化的重要依据。从经济总量看,中国经济从过去30年年均增长近10%的高速增长阶段进入中速增长阶段。最近两年正处在由高速增长到中速增长的转换期,增长率维持在7%~8%之间,2015年开始明显下降,最终核算增速为69%。预计未来5~10年中国GDP的潜在增长率将回落至7%左右。1998-2014年我国GDP增速变化情况见图1。

1.2供给侧改革持续推进,工业发展稳中略降

工业一直是我国经济发展的支柱产业和引擎,在GDP中比重较高。但是由于我国制造业升级过程较为缓慢,工业占GDP占比的峰值在“十一五”期间已经过去,未来工业总体走势稳中略降,产能过剩行业将逐步淡出,到2020年后工业结构将基本稳定。预计2020年工业占GDP 比重将下降5个百分点,但仍然维持在35%以上的较高水平。

服务业目前正处于与工业并行的发展阶段,结构转换速度不断加快,增长空间巨大。2012年服务业以452%的占比超过工业成为占比最大产业。未来服务业的比重将继续上升,作为主导产业拉动中国经济增长。

农业方面,粮食生产仍将保持较快增长,预计2020年农业比重保持在15%左右。总体看,预计到2020年我国经济的产业结构比重为:15∶35∶50。

1.3汽车行业发展迅猛,我国进入汽车普及期

我国民用汽车保有量2001年以来始终保持两位数增长。截止到2014年底,我国汽车保有量154亿辆,仅次于美国居世界第二位。我国汽车总量占世界汽车总量的15%。2015年预计汽车保有量17亿辆左右,同比增加128%。2001年以来我国民用汽车保有量的变化情况参见图2。

2015年我国汽车销量2456万辆,是2001年的10倍,期间年均增速18%。2009年汽车销量超过1000万辆,2013年即超过2000万辆;2014年开始销量增速放缓到10%以下,但销量仍将保持在2000万辆以上。与17亿量的保有量相比,未来2~3年,我国汽车保有量的年度增速仍将保持在两位数水平。2001年以来我国汽车销量变化情况参见图3。

1.4润滑油市场见顶回落,消费量显著下滑

2001-2011年,受益于我国汽车行业的飞速发展,我国润滑油消费量也从350万t增长到691万t,几乎增长一倍;期间年均增速达到70%,远超过同期世界市场不到1%的平均增速。2012-2014年,润滑油消费量徘徊在680万t左右。2015年初步估算数据,消费量下滑至630万t,同比下降7%。消费量下降的主要原因是工业增速放缓导致需求下降,以及油品质量提升、换油期延长等。2001年以来我国润滑油消费量变化情况参见图4。

1.5润滑油市场充分竞争,两大集团份额不断下降

中国润滑油市场是完全开放的市场,市场竞争较为激烈和充分。2001年前后,中国石油和中国石化两大集团公司各自整合润滑油业务,均成立了专业润滑油公司,当年两大集团的市场份额合计为530%。然后在激烈的市场竞争中,两大集团的份额却呈现持续下降态势,至2015年两大集团市场份额降至不足40%。2006-2015年,两大集团以外的其他企业润滑油销售量不断增加,增幅达62%,市场份额从42%提高到64%。其中以壳牌为代表的国际石油公司在华生产的润滑油市场份额达到30%以上。2005-2015年两大集团及其他企业润滑油销量对比见图5。

目前壳牌在中国共有7个润滑油生产基地,产能已经超过100万t/a(含香港以及统一润滑油),从调合厂到快速换油中心以及技术服务中心等,壳牌在华市场的润滑油业务链较为完备,销售渠道十分发达,销量持续增长。壳牌希望未来3~5年内中国取代美国成为壳牌润滑油最大的销售市场。

近年来我国部分发动机和汽车公司自主研发或与油公司合作,开发润滑油产品,润滑油产能不断扩大,润滑油研发能力不断加强。玉柴、柳工、东风等,产能都在10万t/a以上。“玉柴润滑油”是国内第一家由发动机企业面向市场打造的润滑油品牌,主要通过玉柴服务站的渠道进行销售,从销售网络的布局看,有100多家一级经销商、5000多家二级分销网络和3000多家玉柴服务站;东风润滑油也具有自己的特点,从满足东风汽车的售后服务用油开始,到与韩国GS合作,主打高端润滑油产品。工程机械制造商也在打造自己的润滑油品牌,例如柳工高级润滑油拥有“柳工”和“思能”两个自主品牌,润滑油生产能力达18万t/a。这些新进入者的产品覆盖面较广,又突出自身特点,企业的成长性较好,也为中国的润滑油市场注入了新的活力和提高了竞争难度。

2我国基础油市场发展现状

我国润滑油的生产以国内工厂生产为主,少量进口为辅,但基础油的供应却呈现全球化态势。

2.1全球基础油供需关系较为宽松,亚太地区产能富集

根据福斯公司的研究数据,全球润滑油消费量2010年以来维持在3500万t左右,基础油生产能力2014年约5500万t/a。目前润滑油配方中基础油比例总体在90%以上,因此从基础油与润滑油的供求关系看,存在明显的供过于求。

从全球的基础油产能分布情况看,亚太地区产能占比最大,2014年达到2200万t/a,占全球总产能的39%。亚太地区产能在近十年呈现快速增长态势,目前产能较2002年几乎增长一倍。2014年全球润滑油基础油产能的区域分布情况参见图6。

2.2Ⅰ类油装置不断关停,Ⅱ/Ⅲ类蓬勃发展

从2014年全球基础油的产能结构看,I类产能约2500万t/a,占比45%;Ⅱ类和Ⅲ类基础油的产能合计2300万t/a,占比42%,较2005年翻倍增长。从近几年基础油产能的发展看,Ⅰ类基础油装置不断关闭,而Ⅱ、Ⅲ类基础油生产能力增长较快。近5年建设项目以及目前在建项目几乎全部为Ⅱ、Ⅲ类。全球基础油产能结构2014年与2015年对比参见图7。

2.3国产基础油产能结构与需求不匹配

2015年我国润滑油基础油产能达到近680万t/a,其中中国石油占比31%、中国石化占比29%,其他社会经营单位占比40%。从2015年的数据看,Ⅰ类基础油产能在全国基础油产能中占比48%,接近全球平均水平;Ⅱ/Ⅲ类基础油占比31%,明显低于全球平均水平。由于我国具有丰富的环烷基原油资源,因此环烷基基础油产能较高,在基础油产能结构中的比例达到21%,远高于全球9%的平均水平。

国产基础油开工率较低,近两年均不超过50%。究其原因,国产基础油的产品质量及产品结构不能满足国内润滑油生产的需要以及管理体制存在一定弊端是症结所在。这个问题在需求日益增长的Ⅱ/Ⅲ类基础油上表现更为突出。国内目前有8套装置可以长期稳定生产Ⅱ/Ⅲ类基础油,总产能208万t/a;2014年产量约90万t,加工负荷率只有43%。2014年我国消费Ⅱ/Ⅲ类基础油284万t,除国内装置供应90万t外,其余全部依靠进口。我国目前主要的Ⅱ/Ⅲ类基础油生产装置情况见表1。

2.4基础油进口依存度不断提高

2006年到2015年,两大集团的基础油产量从294万t下降到190万t,2015年基础油装置的开工负荷率只有45%。除市场需求萎缩外,基础油产品质量升级换代慢,以及销售体制的管理不适应市场需求都是主要的影响因素。进口基础油数量从2006年的108万t增加到2015年的258万t,对外依存度则从2006年的24%增加到2015年的46%。2006-2015年我国基础油进口量及进口依存度情况见图8。

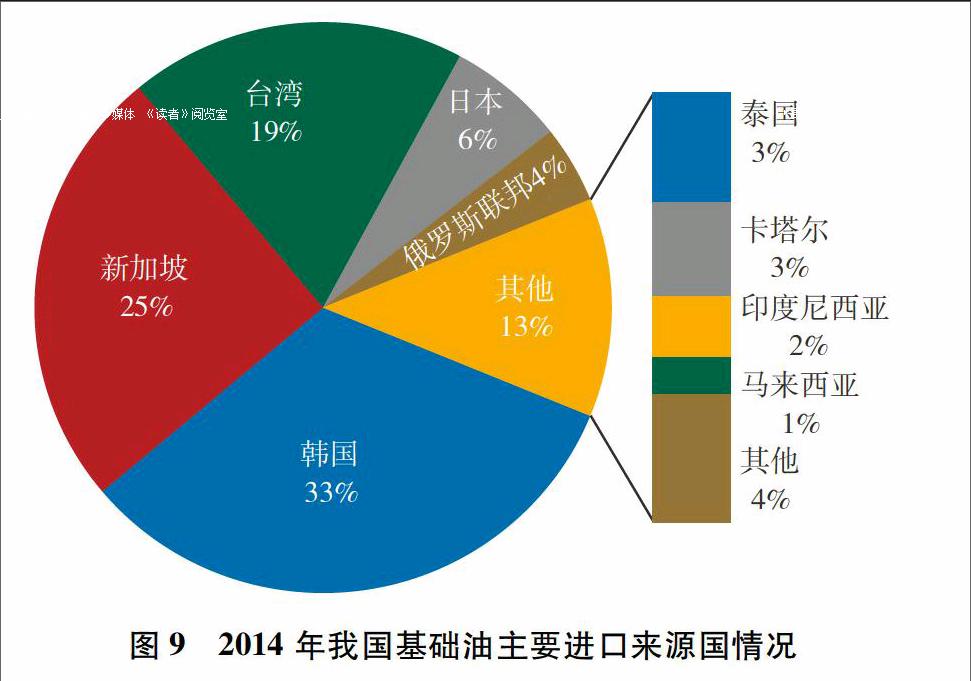

亚洲地区富集大量基础油产能,韩国、新加坡、中国台湾等地均分布大量炼油能力和基础油生产能力,大量的基础油需要出口,快速增长的中国市场具有较强吸引力。国内基础油品种结构以及销售体制等不能满足市场需要,给进口基础油敞开了大门,中国基础油市场陷入国内产能闲置、进口产品长驱直入的怪圈。2014年我国进口基础油主要来源国占比见图9。

3市场发展预测

3.1宏观经济依然为润滑油市场提供发展空间,润滑油消费结构继续向车用油倾斜

随着我国经济发展由高速增长期进入中高速增长阶段,能源消费总量将继续保持增长,但增速在逐步放缓。预计到2020年,我国汽柴油消费量283亿t,润滑油消费量700万t,润滑油消费量与汽柴油消费量比例下降至247%。

2014年国内乘用车千人保有量为82辆,与世界平均水平145辆相比仍有较大差距,“十三五”期间我国仍将处于乘用车普及期。中国城市化进程仍将持续,家庭收入稳步增长,居民的购车需求较为刚性。在乘用车仍将快速增长的拉动下,预计2020年汽车总保有量达到22亿辆。预测“十三五”期间我国车用润滑油消费仍将保持增长,车用油占润滑油消费量的比例将提高到58%。

3.2过剩产能不断淘汰,工业油消费难有增长

工业占GDP比重的峰值在“十一五”期间已经过去,产业升级不断加速,过剩产能逐渐淘汰,工业发展对工业润滑油的需求增速在下降。加之环保和节能要求的日益苛刻,润滑油性能不断提高,使用寿命不断延长,工业油不仅消费增速落后于车用油,消费量在2012年已经开始出现负增长。

“十三五”期间,我国工业油需求增长缓慢,个别年份出现负增长可能性较大。工业油的具体品类结构方面,汽轮机油、金属加工液等品种在电力和有色金属加工等行业发展的拉动下需求将保持增长,而液压油、齿轮油等大类工业油品的需求增长缓慢,以平稳下降为主。

3.3国内新增产能全部为Ⅱ/Ⅲ类基础油,进口基础油数量仍将维持高位

“十三五”期间,国内将新增基础油产能160万t/a,其中Ⅱ/Ⅲ类基础油产能140万t/a,环烷基基础油产能20万t/a。从目前建设进度看,中国石化和中海油装置均能在“十三五”期间投产。“十三五”期间我国预计新增基础油产能情况参见表2。

表2“十三五”期间我国预计新增基础油产能万t/a

企业地点预计投产时间产品规格基础油产能中国石化广东(茂名分公司)2016年Ⅱ/Ⅲ类40中海油江苏(中海油气泰州)2016年Ⅱ类及环烷基60恒利集团辽宁大连长兴岛2018年Ⅱ/Ⅲ类60

中国石化在“十二五”和“十三五”期间对基础油装置进行了大规模的质量升级改造和扩能建设,目前五大基础油生产基地均具备Ⅱ/Ⅲ类基础油生产能力;并与中海油合作,采购其泰州一体化项目的Ⅱ+基础油。因此预计未来5~10年,中国石化不会有新的基础油生产装置建设。

中海油的泰州项目投产后,中海油基础油产能将超过100万t/a。由于中海油除环烷基润滑油产品外,目前尚未开发润滑油业务,因此预计未来新增基础油装置的可能性较小。其他社会经营单位有一些基础油生产装置建设,但总体看规模较小,且开工率较低,对国内基础油市场的供应形势难以形成有效影响。

根据对2020年中国市场润滑油需求量的预测,以及对国内生产装置及开工情况的预测,2020年国产基础油供应量仍不能满足国内市场需求,预计仍将有170~200万t的供需缺口,需要进口资源补充。

亚太及中东地区还有一些正在进行扩建的炼厂,如沙特阿美在沙特的项目以及埃克森美孚在新加坡的项目,预计在2016年前后将新增Ⅱ/Ⅲ类基础油产能150万t/a。总体看,亚太及中东地区基础油产能较大,新建装置也较多,但润滑油需求增长有限,未来我国及周边地区基础油市场将继续呈现较为宽松的供求关系。

4结束语

中国润滑油市场自上世纪90年代全面开放以来,总体保持增长态势,尤其是2001年到2010年的十年,是快速增长的十年,是国外资源和资金迅速流入的十年,也是我国润滑油产品结构迅速调整、产品质量持续提高的十年。进入2011年后,中国润滑油市场开始进入高速增长20年后一个平缓增长期,在个别时段出现负增长。

虽然我国汽车工业增速放缓以及润滑油质量升级带来油品使用寿命延长,我国润滑油消费量增速也显著下降;但我国经济发展趋势长期向好,润滑油人均消费量属世界较低水平,因此润滑油市场仍有发展空间,润滑油消费量“十三五”期间也将保持总体增长态势。

中国市场对高档润滑油的需求不断增加,中国润滑油市场的价值也在不断提高。我们将继续跟踪我国润滑油市场发展情况,分析变化原因、把握发展趋势,为我国润滑油行业的健康发展建言献策。