上市公司财务风险和现金持有量相关性研究

吴晶晶,张 侠

(阜阳师范学院信息工程学院,安徽阜阳 236000)

上市公司财务风险和现金持有量相关性研究

吴晶晶,张 侠

(阜阳师范学院信息工程学院,安徽阜阳 236000)

现金持有量的合理确定是完善企业财务管理的一个关键问题,本文以安徽省上市公司2015年的财务数据为样本,对财务风险和现金持有量的关系进行实证分析。研究结果表明:上市公司的现金持有量与长期偿债能力、资产周转能力相关性不显著;与财务状况之间呈显著负相关;与短期偿债能力呈显著正相关。因此,公司应将现金管理与财务风险联系起来,既能提高现金利用效率,又能有效控制财务风险。

上市公司;财务风险;现金持有

近年来,随着经济理论和实践的不断发展,“现金为王”已经逐渐取代“利润最大”,成为现代企业追逐的目标。据相关媒体报道,我国上市公司(不包括银行等金融机构)的现金持有量在2016年高达1.2万亿美元,创历史新高。上市公司持有高量现金,一方面是因为当前我国实体经济不景气,投资回报率持续低迷;另一方面也反映了公司的财务风险防范意识增强,投资意愿较低,这是企业理性投资的表现。但从长期来看,上市公司大量持有现金,其盈利能力将会下降,必会影响我国经济的持续增长,需加以重视。本文以安徽省上市公司为例,将公司现金管理与财务风险联系起来进行相关性分析,以期使企业更为高效地制定出策略性的现金管理政策。

1 理论分析

1.1 文献综述

1.1.1 基础理论的综述

Keynes(1936)提出的现金持有动机理论可以说是开启了关于现金持有量研究的新篇章。随后,Baunmol(1952)、Miller(1966)从微观的公司层面提出了如何确定最优现金量的模型公式。Kraus(1973)等提出了权衡理论,认为当现金持有的边际收益和边际成本相等时,现金持有量才是最佳现金持有量。Myers和Majuf(1984)等提出的融资优序理论,认为企业偏好内部融资,且企业是没有最佳现金持有量的,现金持有只是留用利润和投资需求之间的缓冲器。Opler等(1999)系统综述了上述理论的现金解释模型,并采取美国的上市公司财务数据进行实证研究,结果发现四种理论在解释现金持有水平时经常出现相互矛盾的结果。

1.1.2 实证研究的综述

国外学者早在20世纪80年代就已经展开现金持有量相关问题的实证研究,研究成果丰富。Bskin(1987)从债务资本成本的角度分析,认为企业的债务如果提高,现金持有量将减少。Kim等(1998)发现企业的成长机会、现金流量变动性、财务困境成本与现金持有水平呈正相关。Opler等(1999)建立了著名的现金持有静态权衡模型,发现公司未来投资机会、现金流的不确定性越多,信息不对称程度越强,公司持有的现金越多。Oxkan等(2004)发现公司的现金持有和高管的持股比例大小没有明显的相关关系,且和终极控制人性质、董事会构成等因素也无明显相关性。Gabudean(2008)通过对美国上市公司的实证研究发现企业现金持有程度受资产专用性影响,且与行业现金流动性密切关联。

关于现金持有量影响因素问题的实证研究,国内学者的研究起步稍晚。早期的研究大多集中在公司的财务特征、公司治理、股权结构等因素对现金持有量的影响上,例如辛宇等(2006)和杨兴全等(2007)实证研究了包括企业规模、财务杠杆、公司投资机会、股利支付、股权结构、治理环境等因素对公司现金持有程度的影响。近几年来,关于现金持有量影响因素实证方面的研究也涉及了一些新的研究视角,如叶松勤等(2013)研究发现上市公司的经营者管理防御程度与现金持有价值呈负相关,其程度在国有企业强于民营企业。傅代国(2013)从经营维度、管理维度、发展潜力维度分析了财务风险对公司现金量的影响力。杨兴全等(2016)研究发现位于中心城市较近的公司其现金持有水平和价值明显高于偏远地区的公司。李高波等(2016)基于预防性动机,系统考察了我国A股上市公司战略异质性对现金持有水平存在的正面影响。

1.1.3 财务风险和现金持有量相关性问题的综述

在上述现金持有量影响因素的相关研究文献里,已经有不少学者也谈及了财务风险的某些指标对现金持有量的影响,但这些研究并不全面。截至到2016年8月,在中国知网上以“财务风险和现金持有量相关性”为关键词搜索到的期刊论文,仅有2篇。戴新民等(2010)选取我国A股房地产业上市公司为研究样本,王星懿等(2010)选取我国A股制造业上市公司为研究样本,考察上市公司财务风险和现金持有量的相关性,他们得出的研究结论基本一致。

1.1.4 研究述评

从目前的文献查阅过程来看,探讨财务风险和上市公司现金持有量的相关性问题的专题研究还比较少。虽然有几位学者在其论文中实证分析了上市公司财务风险和现金持有量的相关性,但都仅限于某个行业的财务数据,且数据时间比较滞后;而且他们在偿债能力的衡量指标选取上稍有模糊,没有考虑和现金持有量关系非常密切的资产周转方面的指标,存在很多不足。因此,学者有必要对上市公司财务风险和现金持有量相关性问题进行持续研究,有助于上市公司高效地制定出策略性的现金管理政策。

1.2 现金持有量及财务风险概述

1.2.1 现金持有量及其衡量指标

上市公司持有的现金包括库存现金、银行存款及现金等价物等。现金作为公司内部流动性最强的资产,其盈利水平却是最差的,因为现金本身无法获得增值,必须将其投入到生产经营过程中才能实现其资产的增值。从交易成本角度来看,只要公司的资产变现成本和筹资成本较低,则公司可以持有较为少量的现金以满足日常的经营管理所需;从预防动机角度来看,公司持有充足的现金,能够应对随时可能出现的突发状况,及时化解财务危机;从投资动机角度来看,公司可以将持有的现金投入到有价值的生产项目当中。公司现金持有量的决策通常是这三种动机共同作用的结果,同时也受到包括公司内部微观因素和宏观经济政策等多重因素的影响。

通常情况下,衡量公司现金持有量的常用指标是现金持有比率(即现金及现金等价物与公司总资产的比值)。为了保证研究的可比性,本文拟采用现金持有比率作为上市公司现金持有量的衡量指标,简称CASH。

1.2.2 财务风险及其衡量指标

对于企业财务风险的概念,国内外学者提出了不同的界定。广义的概念是指在企业的财务活动中存在着很多不确定因素,它们可能会使企业财务收益偏离预期,进而使企业蒙受损失;狭义的概念侧重于企业不能按期还债产生的风险,与企业负债经营相关。由于企业现金持有涉及范围较广,本文采用广义观点。

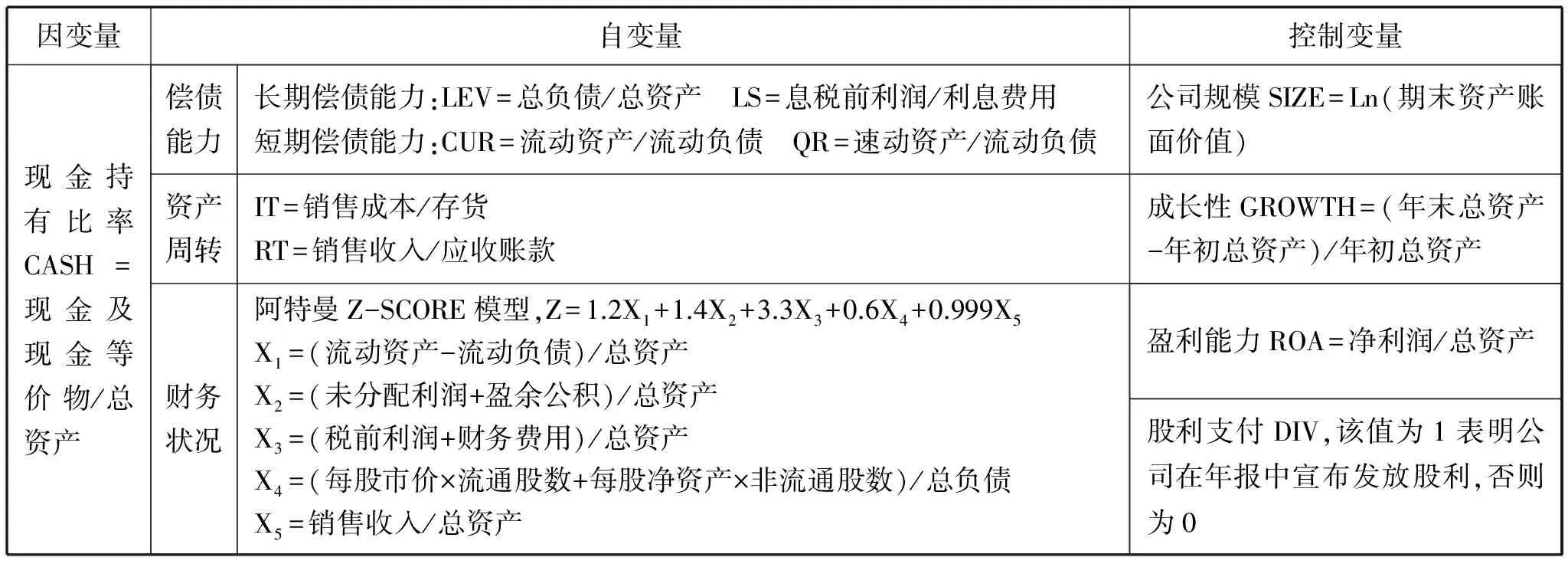

关于企业财务风险的衡量指标,本文选取和现金持有量联系密切的指标,即偿债能力、资产周转、财务状况。即(1)偿债能力:长期偿债能力有资产负债率(财务杠杆)LEV和利息保障倍数LS,短期偿债能力有流动比率CUR和速动比率QR;(2)资产周转:存货周转率IT和应收账款周转率RT;(3)财务状况:以阿特曼Z-SCORE模型作为财务状况的衡量指标。

1.3 上市公司财务风险和现金持有量相关性分析

1.3.1 偿债能力和现金持有量的相关性

一方面,偿债能力可能影响上市公司现金持有量同向变化。上市公司的偿债能力越强,公司所有者和管理层就会更倾向于负债经营,既能充分发挥财务杠杆效应,又能防止控制权被分散。上市公司的债务比重提高,公司将需要更多的现金持有量以用来偿还新的债务,避免未来可能出现的偿债危机,防范财务风险。由此分析,上市公司的偿债能力越强,公司持有的现金量可能就越多;反之,亦然。

另一方面,偿债能力也可能影响上市公司现金持有量反向变化。公司按时偿还本金和利息的能力越强,其财务危机出现的几率也就越低。相应的,公司很可能就不会重视现金的储备,现金持有量下降。由此可见,上市公司的偿债能力越强,公司持有的现金量可能就越少;反之,亦然。

1.3.2 资产周转和现金持有量的相关性

一方面,上市公司的资产周转率越高,公司资产的变现能力就越强,财务风险的出现几率也会较低,公司可能会减少现金的持有量,上市公司的资产周转和现金持有量呈负相关。

另一方面,上市公司的资产周转率越高,公司资产的变现能力越强,现金的积累速度就越快。根据融资优序理论,公司最偏好依靠内部资金来积累资金,抵御财务风险,把握投资机会。因此,上市公司的资产周转也可能和现金持有量呈正相关。

1.3.3 财务状况和现金持有量的相关性

上市公司的财务状况越好,就有足够的实力来应对财务风险。由于公司现金的盈利能力很差,因此公司会权衡现金的持有成本和收益,来决定是否持有高量的现金。在这种情况下,上市公司的现金持有量很可能和财务状况呈负相关。

财务实力较强的公司,一般都具备较高管理水平的经营现金流,公司的现金持有量也会在有限的管理下得到提升,从而可以推断出上市公司的财务状况实力与该公司的现金持有量主要呈现为正相关。

2 实证分析

2.1 样本选取和变量设计

2.1.1 样本选取

本文选取了截至2015年12月31日在安徽省上市的88家上市公司,鉴于ST公司的财务状况或其他状况有异常,不具备一般性,所以本文剔除国投新集、华菱新马、中发科技、国机通用4家ST公司;另外,本文剔除在A、H、B股交叉上市的公司,因为这些上市公司在股权结构、治理环境等方面存在差异;最后,本文剔除财务指标和股价数据不全的上市公司,确定67家安徽省上市公司作为样本公司。本文的研究数据来源于网易财经网站的股票行情资料,数据描述性统计、相关性分析和回归分析利用SPSS软件完成。

2.1.2 变量设计

变量设计见表1。

表1 变量设计表

本文的实证模型如下:

CASH=α+β1LEV+β2LS+β3CUR+β4QR+β5IT+β6RT+β7Z-SCORE+β8SIZE+β9GROWTH+β10ROA+β11DIV+ε

2.2 描述性统计分析

2.2.1 安徽省上市公司的现金持有情况

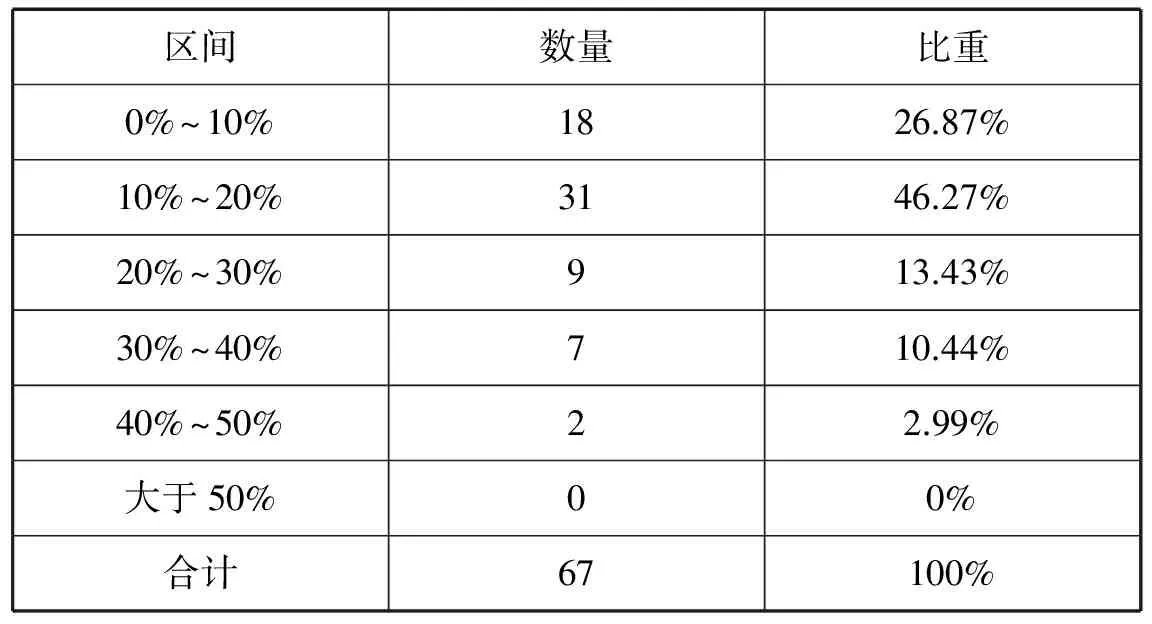

通过对67家样本上市公司现金持有比率的计算(表2),可以看出安徽省共有49家公司持有的现金量在0%~20%之间,占73.14%;而现金持有量大于40%的上市公司仅有两家。可见,安徽省的大部分上市公司在现金持有方面充分考虑了现金较差的盈利性。

表2 现金持有比率分布情况

2.2.2 安徽省上市公司的财务风险情况

由财务风险的描述统计量(表3)可知,样本公司的LEV平均水平为41.91%,标准差为0.1923,数值波动不大,上市公司的负债水平不算很高;样本公司的LS和RT的标准差很大,说明不同上市公司的LS和RT数值波动很大。样本公司的短期偿债能力指标均值和标准差稳定,说明上市公司在短期内偿债风险较低。样本公司的存货周转率数据较稳定,但应收账款周转率数据波动较大,说明某些公司对应收账款的管理不善。根据阿特曼Z-SCORE模型理论,如果Z值<1.8,则公司处于破产区;如果2.99>Z值≥1.8,则公司属于灰色区;如果Z值>2.99,则公司属于安全区,而样本公司的Z-SCORE均值为6.0691,高过2.99,说明总体财务状况还算不错。

表3 财务风险描述统计量

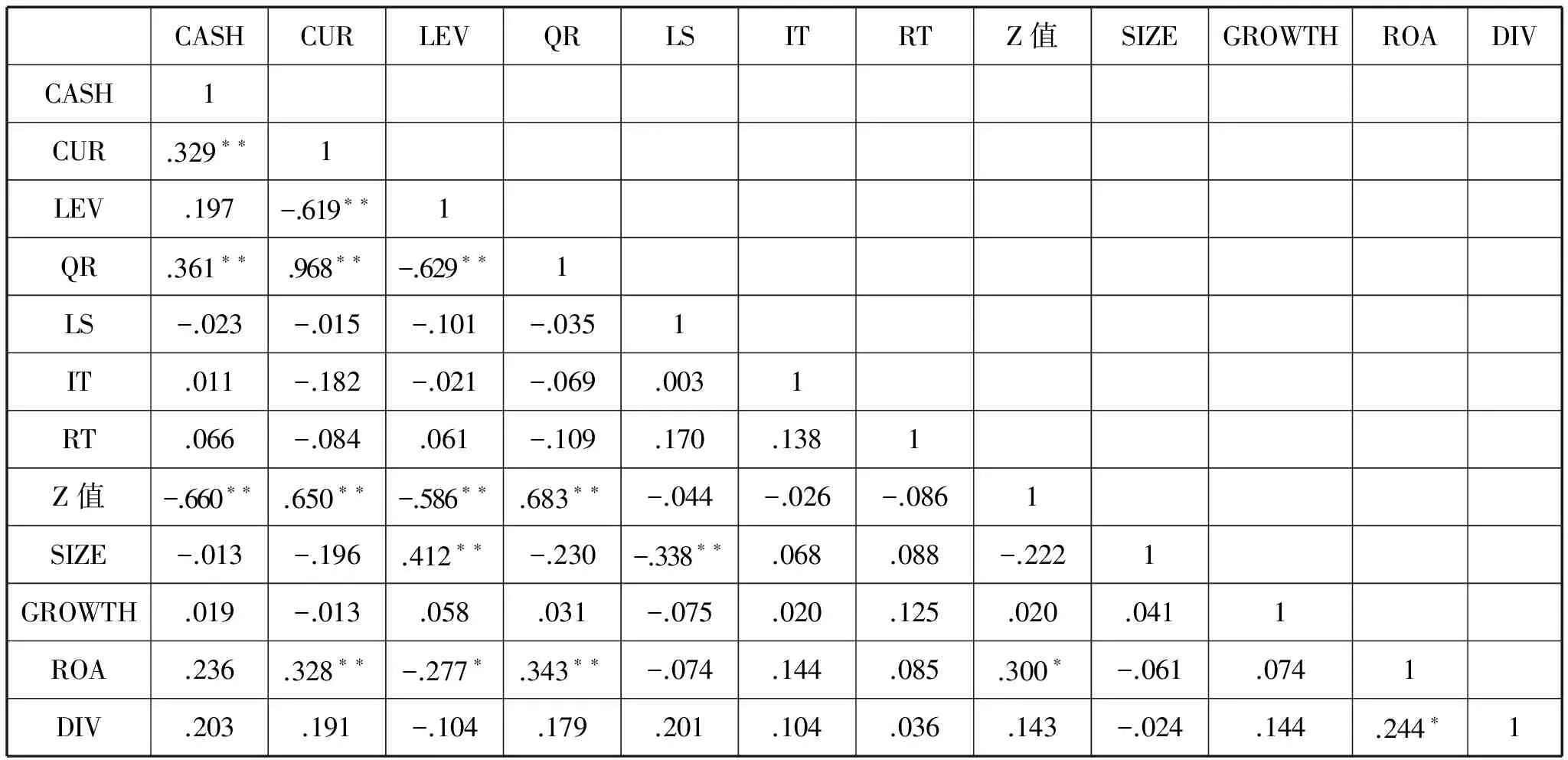

2.3 相关性分析

利用SPSS软件对样本公司的各项变量进行Pearson相关性分析(表4),由表4可以看出:(1)CASH和CUR、QR的正相关性显著,说明上市公司的短期偿债能力越强,公司所有者和管理层会更倾向于持续的负债经营,公司将需要更多的现金持有量以用来偿还新的债务,避免随时可能出现的偿债危机。(2)CASH与Z值的负相关性显著,说明上市公司的财务状况好,有能力来应对财务风险,但由于公司现金的盈利能力很差,公司会权衡现金的持有成本和收益,可能会减少对现金的持有。(3)CASH与LEV呈正相关,与LS呈负相关,但不显著,说明企业长期偿还债务和利息的能力越强,其财务危机出现的几率也就越低,公司很可能就不会重视现金的储备,现金持有量下降。(4)CASH与IT、RT是不显著的正相关,说明上市公司的资产周转率越高,公司资产的变现能力越强,现金的积累速度就越快。(5)CASH和各控制变量之间的相关关系分别为CASH和DIV、ROA、GROWTH呈正相关,与SIZE呈负相关,但均不显著。

表4 Pearson相关性分析表

**在0.01水平(双侧)上显著相关。*在0.05水平(双侧)上显著相关。

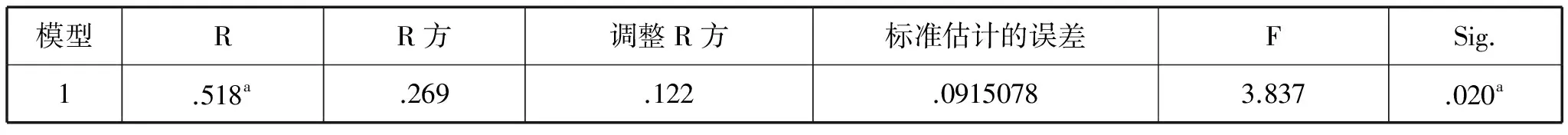

2.4 回归分析

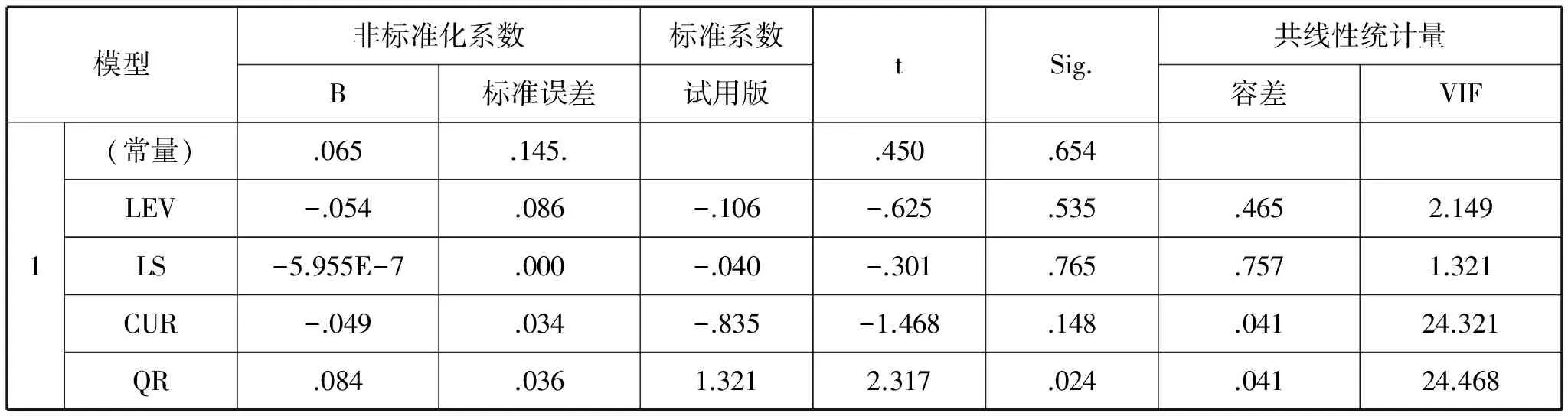

本文将因变量CASH,自变量LEV、LS、CUR、QR、IT、RT、Z值和控制变量ROA、GROWTH、SIZE、DIV直接加入多元线性回归模型,经SPSS软件分析后,输出结果如表5和表6所示。根据结果,模型1的相关系数R为0.518,判定系数R方为0.269,线性关系较显著,显著水平Sig为0.02.

表5 模型1汇总表

a.预测变量:(常量),DIV, SIZE, RT, IT, GROWTH, Z值, ROA, LS, LEV, CUR, QR。

b. 因变量: CASH。

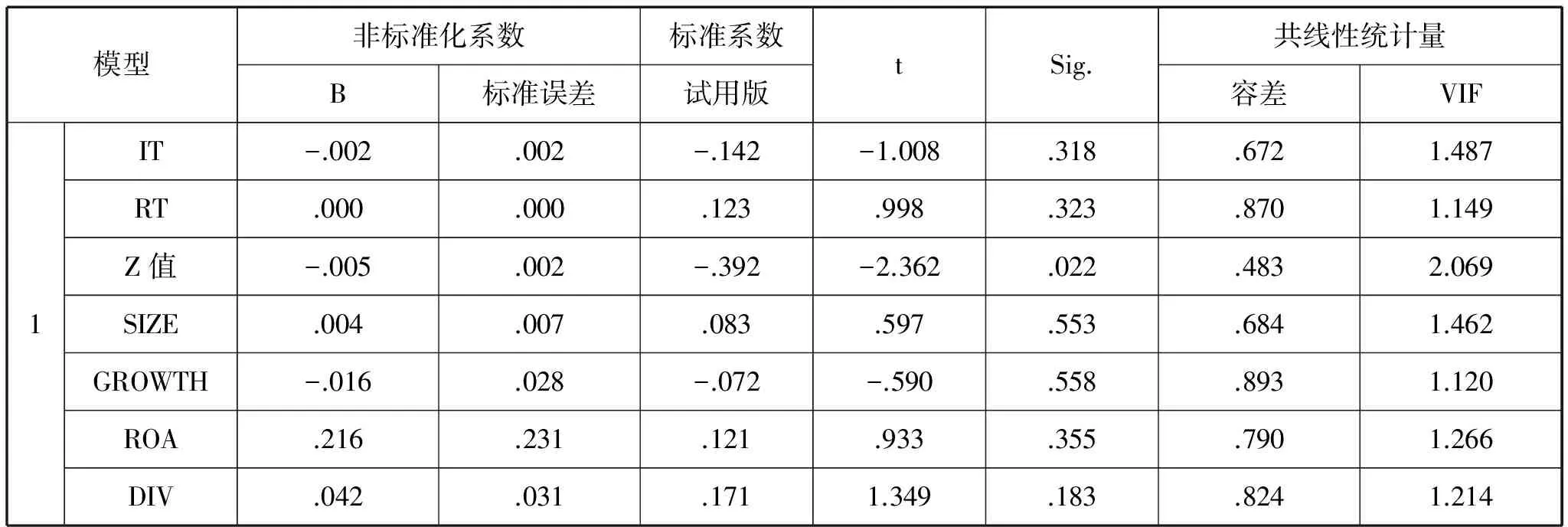

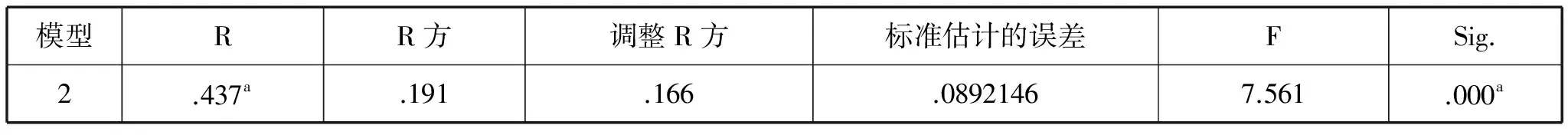

通过模型1的回归系数表(表6)发现,除了QR和Z值的t值比较显著,其他的变量的t值都没有达到显著水平,因此要将这些变量从模型中剔除;另外,表6中的共线性统计值VIF有两个量高达24,说明存在多重共线问题,要采取逐步回归代入。这样,剔除不显著变量后的模型2(表7)的R值为0.437,比原来有所降低,但F值为7.561,比原来有所上升,且逐步回归,模型2与模型1相比各系数的Sig都为0(表8),因此通过了显著性检验。

表6 模型1回归系数表

模型非标准化系数标准系数B标准误差试用版tSig.共线性统计量容差VIF1IT-.002.002-.142-1.008.318.6721.487RT.000.000.123.998.323.8701.149Z值-.005.002-.392-2.362.022.4832.069SIZE.004.007.083.597.553.6841.462GROWTH-.016.028-.072-.590.558.8931.120ROA.216.231.121.933.355.7901.266DIV.042.031.1711.349.183.8241.214

a.因变量:CASH。

表7 模型2汇总表

a. 预测变量:(常量), Z值, QR。b. 因变量: CASH。

表8 模型2回归系数表

a.因变量:CASH。

另外,在前文的相关性分析中,CUR与CASH之间显著正相关,然而CUR在逐步线性回归中却没有进入模型。因此,要对CUR变量进行曲线估计,CUR变量的曲线估计图如图1所示,检验结果见表9。

表9 模型汇总和参数估计值

因变量:CASH。自变量:CUR。

图1 CUR变量的曲线估计图

通过曲线估计,笔者发现S模型的解释能力最强,F检验值最大为31.828,R方为0.329,而流动比率与现金持有的关系呈非线性递增关系。

3 结论

通过上述研究,主要得出以下结论:(1)上市公司在进行现金持有量决策时,常常不会考虑公司的长期偿债能力,两者的关系不显著。(2)公司的现金持有量对公司的短期偿债能力的贡献明显,流动比率和速动比率提高,公司就会更倾向于持续的负债经营,公司将需要更多的现金持有量以用来偿还新的债务。(3)公司的现金持有与财务状况负相关性显著,说明上市公司的财务状况越好,有足够的实力来应对财务风险,而由于公司现金的盈利能力很差,公司会权衡现金的持有成本和收益,可能会减少对现金的持有。(4)资产的周转能力与现金持有量呈正相关,但关系不显著。综上所述,公司应将现金管理与财务风险联系起来考虑,制定合理的现金管理政策,以期完善企业财务管理。

[1]刘冬荣,沈茂荣.影响我国公司现金持有水平的因素分析[J].财会月刊:理论版,2008(7):44-45.

[2]王星懿,方霞.财务风险与现金持有:基于制造业的实证分析[J].上海经济研究,2010(10):23-30.

[3]徐广成.融资约束、公司治理与现金持有行为研究——来自中国上市公司的经验证据[D].北京:中国人民大学,2010.

[4]柴茂良.现金持有量对企业价值的影响研究[D].济南:山东大学,2013.

[5]戴新民,赵金蓉.财务风险对现金持有量影响的实证研究——来自我国房地产业上市公司数据的分析[C].//中国会计学会高等工科院校分会2010年学术年会论文集,2010:699-713.

Study on the Correlation Between Financial Risk and Cash Holdings of Listed Companies

WU Jing-jing,ZHANG Xia

(College of Information Engineering,Fuyang Normal University,Fuyang Anhui 236000,China)

The financial data of listed companies in Anhui Province in 2015 was as a sample for the perspective of financial risk and its cash holdings of the empirical analysis in this paper.The results show that the cash holdings of listed companies have no significant correlation with the long-term solvency and asset turnover ability, and have significant negative correlation with the Z-SCORE of financial status, and have significant positive correlation with short-term solvency.Therefore, the company should improve cash management and financial risks associated with consideration for improving cash utilization efficiency,and effective control of financial risk.

listed company; financial risk; cash holdings

2016-09-21

安徽省2016年教育厅高校人文社会科学重点项目“企业成长能力分析——基于管理用财务报表视角”(SK2016A0707);安徽省2015年教育厅高校人文社会科学重点项目“第三方电子商务平台上中小企业集群竞争优势研究”(SK2015A721);安徽省2014年教育厅高校人文社会科学一般项目“上市公司盈利质量与可持续发展能力的实证研究——基于安徽省上市公司的经验数据”(2014FXSK02)。

吴晶晶(1983- ),女,讲师,硕士,从事环境经济和财务管理研究。

F275

A

2095-7602(2016)12-0181-07