会计准则变革前后企业资源配置效率的变化

赵选民+李忻谕

【摘 要】 企业资源配置主要包括投资效率和融资效率,新的会计准则对于企业资源配置效率的提高具有重大影响。文章基于会计准则变革背景,以2006—2015年A股非金融类上市公司作为研究样本,分别研究会计准则变革对企业投资效率和融资效率两方面的影响。在此基础上,从异质性角度出发,将企业产权性质和企业所在区域因素纳入到影响企业资源配置的体系中。结果显示:会计准则变革将会使企业资源配置效率得到明显提高,但由于企业性质和所处地区不同,呈现出国有性质企业资源配置效率提高程度低于其他企业,东部沿海地区企业资源配置效率高于中西部地区。

【关键词】 会计准则变革; 产权性质; 所在地区域; 资源配置效率

【中图分类号】 F233;F830.91 【文献标识码】 A 【文章编号】 1004-5937(2016)22-0071-04

一、引言

2013年11月,我国政府发布《十八届三中全会关于深化改革的决定》(以下简称《决定》),根据《决定》要求,我国要以市场经济为主导进行资源配置改革,强化会计在资源配置中的作用。改革开放释放了我国经济发展的动力,资源配置改革促使我国经济产生了“帕累托改进”(帕累托改进:如果对某种资源配置状态进行调整,使一些人的境况得到改善,而其他人的状况至少不变坏,符合这一性质的调整被称为帕累托改进)。然而,目前我国仍处于经济发展初级阶段,企业资源配置效率较低。为保证我国经济平稳快速地发展,应着重强调会计行业在资源配置中的现实意义。改革开放至今,我国会计准则主要经历了六次重大变革,伴随着每次变革,我国会计准则的修订也逐步向国际财务报告准则趋同进行转变,确保我国会计准则能够与全球经济一体化发展要求相一致[ 1 ]。2007年1月1日新会计准则在我国上市公司执行,新会计准则对1997—2001年之间的16项准则进行全面的梳理和修订,基本实现了与国际财务报告准则的一致[ 2 ]。Holthausen(1983)认为会计准则的变革会改变企业的现金流量,以会计数字计算的经济财务会对企业管理者的决策作出一定的“干扰”。Kiefer(2007)利用1998—2005年间德国采用IFRS准则的公司为研究对象,通过对比采用IFRS准则两年前后的企业债务成本,结果显示IFRS准则能够显著降低企业债务成本。Barth(2008)以全球300余个采用国际财务报告准则的公司为样本,分析得出国际财务报告准则趋同能够降低企业盈余管理程度,提高企业资源配置[ 3 ]。

基于以上分析,本文通过会计准则变革前后对企业资源配置效率的变化,以经济后果理论为基础,结合契约理论、自由价格机制、制度经济学等理论,分别研究国有性质企业、非国有性质企业以及东部沿海地区企业和中西部企业在实施会计准则变革后资源配置效率的变化程度。

二、会计准则变革对资源配置影响的研究假设

(一)会计准则变革与我国企业资源配置效率假设

根据现代经济学理论,会计准则的变革对于企业资源配置效率的影响主要包含两种方式:一是会计准则变革能够加大会计信息披露内容范围,提高会计信息对称程度;二是会计准则变革能够提高资金流动性和可比性,从而改善企业资源配置效率。新的会计准则实施后,其趋势逐步与国际会计准则趋同。从新会计准则的主导理念来看,引入了公允价值,强调会计信息对于投资者的决策有用性。具体来看,新的会计准则在信息披露方面提出了更高要求,要求企业不仅要披露企业中期和分部报告,而且要披露其财务报告的范围和内涵,明确无形资产和预计负债等内容[ 4 ]。新的会计准则改革目标是为了提高资本市场的有效性,降低资本成本。因此提出假设1:会计准则变革能够显著提高我国企业资源配置效率。

(二)企业产权性质与资源配置效率假设

随着市场经济的不断深化,企业的性质与规模变得多元化,会计准则的变革应当从异质性角度进行分析。我国企业产权的特征是国有企业和非国有企业性质并存,产权性质对于企业绩效的影响体现在资源配置上[ 5 ]。与国有控股企业相比,非国有企业便于在资本市场利用收购、兼并、重组、拆分合并等方式进行产业调整,快速有效地提升企业竞争力。另外,国有产权企业高层领导人员的任命与罢免受到国家和政府的管制,高层领导更换的限制较多,国有产权性质的企业一般不愿意将产权向私有企业转让。因此,提出假设2:在会计准则变革一定的情况下,国有产权性质股份与资源配置效率成反比。

(三)企业所处区域与资源配置效率假设

新会计准则呈现出全球趋同的特性,而新会计准则的经济后果却呈现出地区性差异。目前,我国东西部地区由于地理环境和资源条件不同,其企业资源配置效率也存在巨大差异[ 6 ]。从客观条件来看,东部沿海地区企业的市场化程度高于中西部地区,因此,提出假设3:在会计准则变革一定的情况下,中西部地区企业资源配置效率低于东部沿海地区。

三、会计准则变革对企业资源配置效率影响的研究设计

(一)研究设计

本文为了研究会计准则变革前后对于企业资源配置效率的影响,以2006—2015年沪市A股非金融类公司为研究对象,通过CSMAR数据库对2006—2015年的相关数据进行分析整理,并利用Winsorize对变量进行1%分位及99%分位的缩尾处理,确保消除异常值影响。

(二)模型分析

四、实证结果分析

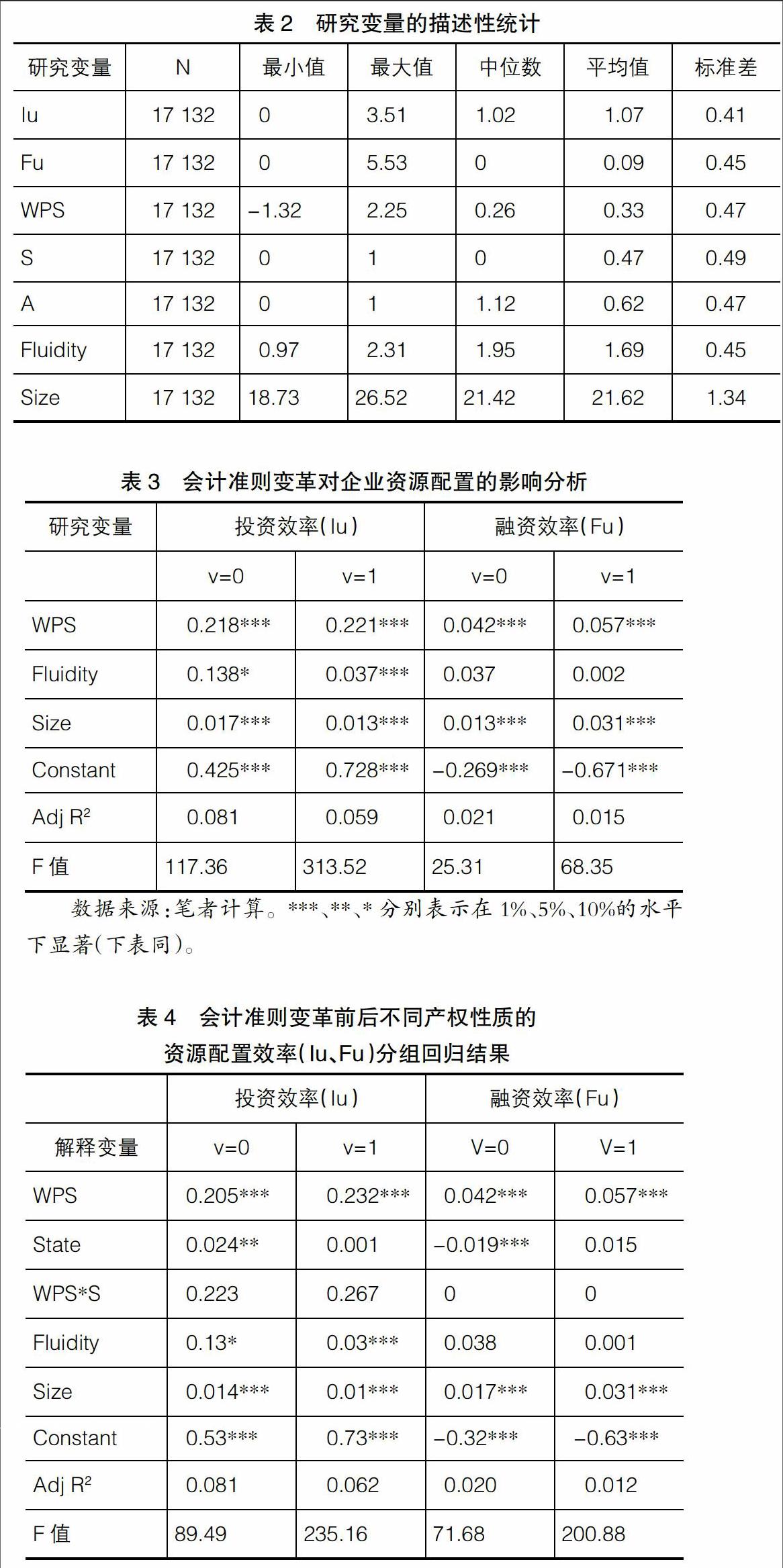

(一)描述性统计分析

根据2006—2015年A股上市公司的样本数据进行描述性统计分析,从分析结果来看(表2),投资效率(Iu)与融资效率(Fu)的表现水平存在一定差异,投资效率优于融资效率,且投资效率波动也小于融资效率。融资效率的中位数为0,说明我国企业的融资金额和实现概率较低。企业产权性质(S)的中位数为0,说明我国企业产权性质仍以非国有企业性质为主。企业所在区域(A)的中位数为1.12,代表我国东部沿海地区企业数量在最终结果显示中高于中西部地区。本文利用Winsorize进行处理,排除异常值,确保样本数据的真实性和有效性[ 8 ]。

(二)回归结果与分析

根据表3结果显示,在会计准则变革后,加权每股收益(WPS)与投资效率(lu)的系数从0.218提高到0.221,并且在1%的水平下显著,这表明会计准则变革对企业投资效率有较为明显的提高。同样,会计准则变革后,加权每股收益(WPS)与融资效率(Fu)的系数从0.042提高到0.057,表明会计准则变革对企业融资效率也有所提高。然而,会计准则的变革同样使得企业股票流动性对投资效率和融资效率的相关性系数降低,弱化了企业股票的流动性对于投资效率和融资效率的关系。因此,根据上述回归结果分析,假设1成立。

基于以上分析,将产权性质纳入到考虑范围当中,通过回归方程分析会计准则变革对国有产权性质企业和非国有产权性质企业资源配置效率的不同影响。根据表4显示,将产权性质(S=0)纳入其中后,投资效率(Iu)与加权每股收益(WPS)的系数从0.205提高到0.232;股票流动性(Fluidity)、企业规模(Size)对投资效率的灵敏程度有所降低,但基本上也能够保持在1%的水平下显著正相关。同时,当产权性质(S=0)时,每股收益与产权性质的交互项(WPS*S)进行考虑时,其系数由0.223提高为0.267。从融资效率(Fu)角度分析,当产权性质(S=0)时,每股收益(WPS)的系数从0.042提高为0.057,与投资效率的结果不同,新的会计准则实施后,虽然每股收益(WPS)对于融资效率的影响程度从0.042提高为0.057,但产权性质(S=0)每股收益和产权性质的交互项(WPS*S)与融资效率未显现出显著相关,这是由于企业融资行为约束条件较高,容易受到外部因素干扰,从而掩盖了不同产权性质下会计准则变革对融资效率的影响。基于以上分析,假设2得到验证。

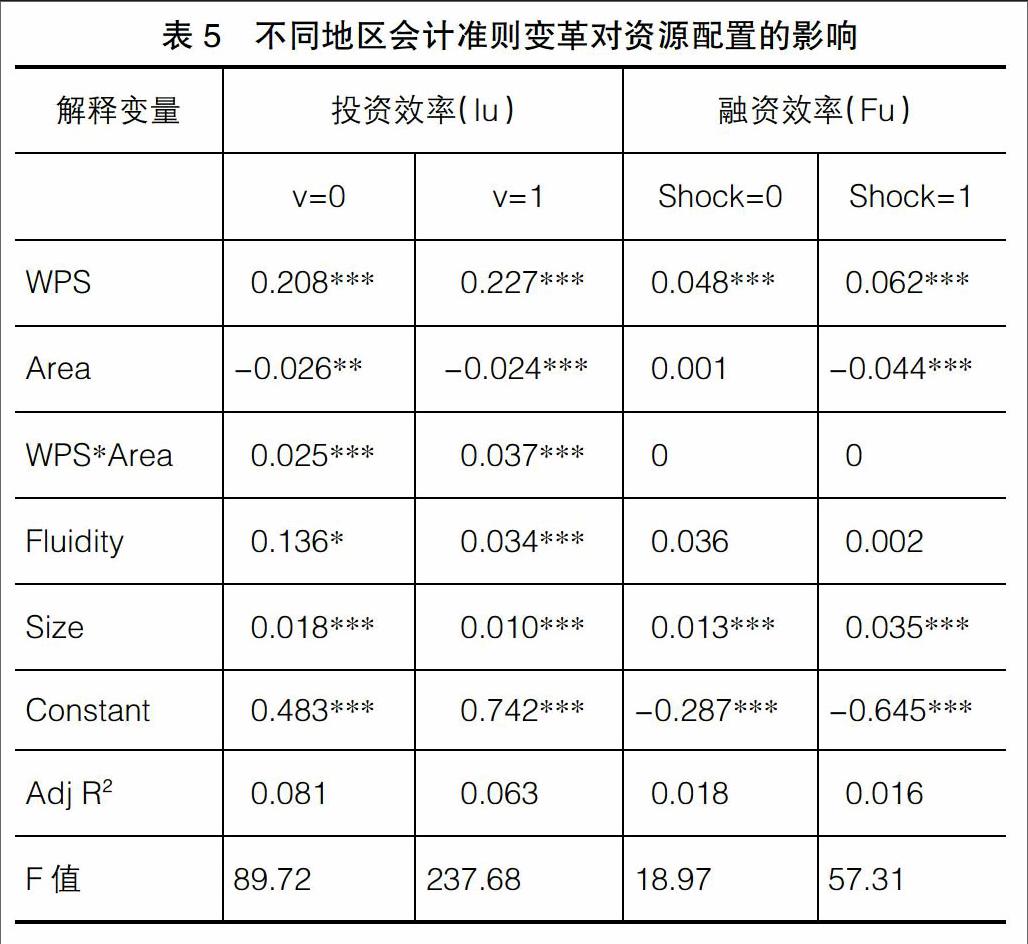

为了明确会计准则变革前后企业所在地域对资源配置效率的影响,将企业所在地域设为解释变量纳入回归方程中。结果如表5所示。从投资效率(Iu)角度来看,当加入所在地区域(A=1)时,加权每股收益(WPS)的系数从0.208提高到0.227,并且在1%的水平下呈现出显著相关性;将每股收益(WPS)与地区进行交互研究,每股收益与所在地区的交互项(WPS*A)的系数从0.025提高为0.037,且在1%的水平下显著,这说明东部地区企业在会计准则变革后投资效率有所提高。另外,股票流动性(F)、企业规模(S)对投资效率的灵敏程度有所降低,但都在1%的水平下显著正相关,这和表5的结果基本一致。从融资效率(Fu)角度分析,将地域变量加入时,解释变量(WPS)的系数从0.048增加到0.062,然而,会计准则的变革并不能影响所在区域(A=1)对融资效率的影响,每股收益和所在地区域的交互项(WPS*A)与融资效率不相关。基于以上分析,假设3成立。

五、研究结论与不足

由于样本企业在规模、经营状况、管理水平、所处区域等方面均有所不同,因此,应该根据公司的异质性进行多角度分析。基于以上分析,本文得到以下结论:(1)新的会计准则实施后,在企业同等规模和经营状况下,我国企业的资源配置效率整体上都有所提高,并且投资效率的优化水平要高于融资效率的优化水平。(2)将企业产权纳入到回归方程中,其结果显示产权性质对于企业投资效率有显著的影响作用,具体表现为非国有产权性质企业在会计准则变革后资源配置反应程度要高于国有产权性质的企业,而产权性质不同对企业的融资效率并未显现出明显的影响作用。(3)在会计准则变革后,将企业所处地域纳入到回归方程中,企业所在区域对于企业投资效率的改善有明显作用,具体表现为东部沿海地区企业的投资效率高于中西部内陆地区,但企业所在区对融资效率的影响程度较低[ 9 ]。

在今后的研究当中,可以从综合的视角将企业异质性考虑到其中,分别研究会计准则变革对企业投资效率和融资效率的影响。由于本文在企业“差异性干扰”的机制中受到样本数量的限制,对于深入剖析会计准则变革对资源配置效率的影响有一定偏差[ 10 ]。因此,未来应加大对样本数量的收集,有助于全面评价会计准则变革对企业资源配置效率的影响。

【参考文献】

[1] 黄岚.会计准则变革对企业影响分析[J].财会通讯,2015(25):49-50.

[2] 顾水彬.会计准则变革对企业投资效率的影响研究[J].山西财经大学学报,2013(10):92-93.

[3] 周芳.会计准则变革对QFII投资的影响研究:基于会计准则可比性的视角[J].山西财经大学学报,2015(12):103-104.

[4] 朱凯,赵旭颖,孙红,等.会计准则改革、信息准确度与价值相关性:基于中国会计准则改革的经验证据[J].管理世界,2009(4):47-48.

[5] 娄芳,李玉博,原红旗,等.新会计准则对现金股利和会计盈余关系影响的研究[J].管理世界,2015(8):32-33.

[6] 彭晓虹,陆正华.论完善上市公司会计信息披露的管理:基于新会计准则等法规实施的背景[J].特区经济,2007(5):42-43.

[7] 雷又生,廖康礼.高质量会计准则建设与会计准则国际趋同[J].特区经济,2007(9):51-53.

[8] 薛爽,赵立新.会计准则国际趋同是否提高了会计信息的价值相关性:基于新老会计准则的比较研究[J].财贸经济,2008(9):31-32.

[9] 漆江娜,罗佳.会计准则变迁对会计信息价值相关性的影响研究:来自中国证券市场1993—2007的经验证据[J].当代财经,200(5):35-37.

[10] 江笑云,孙辉.新会计准则执行效果实证研究结论与启示:基于会计信息决策有用性视角[J].经济问题探索,2010(6):133-134.