私营部门气候融资的风险与化解工具

李宗录,孔 跃

(山东科技大学文法学院,山东青岛266590)

私营部门气候融资的风险与化解工具

李宗录,孔 跃

(山东科技大学文法学院,山东青岛266590)

应对全球气候变化不仅要依赖公共资金的支持,还需要私营部门的积极参与。由于私营部门气候投资存在跨国家的全球风险、气候项目的特定风险及其规模扩展的风险,阻碍了私营部门资金流入应对气候变化领域的所需规模。绿色气候基金应当为促进私营部门气候投资提供保险、优惠贷款、补助金、担保等风险化解的工具。而且,这些风险化解工具的应用还要针对气候投资项目风险的特点,为私营部门提供充足的资本回报的经济信号,从而有效吸引私营部门的气候投资。

私营部门;气候融资风险;保险;经济信号

一、气候资金面临挑战与私营部门融资的重要性

为了使世界能源系统向低碳转型,走向节约型经济,将需要增加大量投资。2012年7月,联合国气候变化框架公约秘书处组织了关于长期气候融资的研讨会,展示出了一系列最新研究成果,加上国际能源署所作出的预测,其主要内容表明,至2035年将会有15.2万亿美元的额外的全球减排成本,由目前的每年1600亿美元增长为每年1.1万亿美元[1]。国际教育协会报告也表明,每年全球对电力的投资,仅仅在两摄氏度的情况下,就会导致每年增加额外的投资,从2010年到2020年的平均3700亿美元,2020年至2030年的平均6300亿和2030年至2050年的平均7600亿[1]。

虽然诸多气候行动将继续由政府承担,但该挑战规模之大意味着政府独臂难支,因为政府可能缺乏足够的资金、技术或能力。由于公共财政是有限的,包括私营部门等多样化的资金来源都可以不同方式有效地加以利用,从而提供可持续的解决方案。私营部门是与公共部门相对应的概念,一般是指产权明晰,以赢利为目的的营利性组织(主要是私人企业),以追求利益最大化为其核心的价值取向[2]18。气候变化项目中的私营部门投资者从事着各种各样的行业,而且它们有不同的风险位阶。私营部门投资者们为了获得相应的投资回报,而选择各自所要承担的风险级别和风险性质,包括风险资本投资者、股权投资者、债券投资者、中间投资者、碳金融投资者[3]29。

虽然国际国内的气候融资也有来源于私营部门的资金,但是就2009年至2010年来看,只有550亿美元的私营资本流动到发展中国家的气候变化缓解项目中,占不到私营部门117万亿美元资产的二十分之一[4]36。气候变化项目的投资障碍和高风险限制了私营部门的投资和规模。

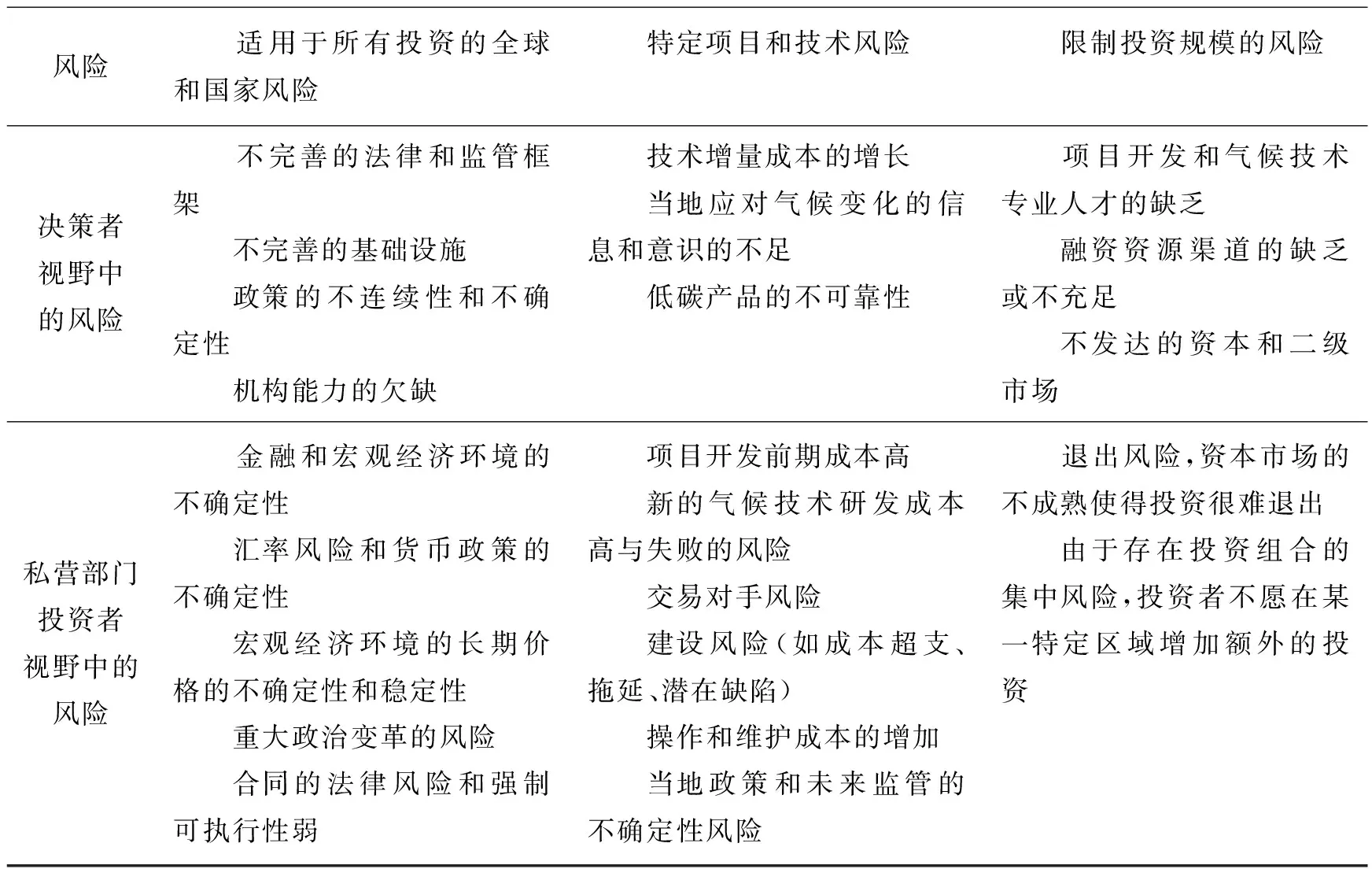

二、私营部门气候融资存在的风险

私营部门气候融资的风险从投资者和决策者的不同视角考察会有不同的关注。投资者普遍关注一个特定项目所具有的的风险以及这些风险可能对预期收益造成的实质影响[5]1197-1207;而决策者则普遍关注那些阻碍私营部门资本向气候项目流动的系统性障碍[6]73-89。不过,决策者眼中阻碍私营部门投资的系统性风险和私营部门眼中的项目投资风险具有关联性:解决气候资金流入的障碍在某些层面上也可解决气候项目投资风险。私营部门气候投资的风险总体上可分为三类,每一类中又包含着细化的风险种类(见表1)。

第一类可以定义为跨国家和全球的融资风险,包含国家层面上所有的投资类型和限制资本流动的障碍和风险。例如某些国家不完善的法律框架导致了不同类型的投资障碍,并且增加了合同违约风险。同样的,由于重大的货币风险、不一致的宏观经济政策可能导致国家吸引外国直接投资能力的缺乏。这些障碍和风险通常是中立的,因此需要立法、政策或能力建设方面的改革和相应措施的实施,来解决国家层面上私营部门气候融资有关的系统管理、政治和经济问题。

第二类是关于项目或技术的特定风险,直接影响项目层面。例如,清洁技术相比化石燃料技术,一般具有更高的增量成本,这会直接影响特定清洁技术或项目的经济可行性。如果没有法规、政策和监管制度为私营部门投资者提供充足的价格信号预测这种增量成本,那么私营部门投资者则要面对价格信号不确定或任意变化的风险。

第三类是限制投资规模的风险。虽然私营部门的最初资本通常能够在一个低碳行业发展不完善的特定国家建立起示范项目,但是这些项目是不可能完全扩散到整个经济体中的,即仅依赖最初项目的建设和投入是达不到本国低碳经济发展改革目标所需的规模的。由于气候变化项目的资金流入不充足,那么该行业的增长也将会受到限制,因此经济激励政策和融资工具应当为促进气候变化项目吸引大量的私人资本以达到所需规模,发挥其积极的作用。

表1 私营部门气候投资的风险表

三、化解私营部门气候项目融资风险的潜在工具

《绿色气候基金治理工具》指出,绿色气候基金将使该基金能够“直接或间接地为私营部门的减缓和适应行动在国家、区域和国际水平上提供资金”[7]。同时,绿色气候基金的资金,应当根据不同气候项目的各自风险,以促进私营部门气候项目投资的不同方式介入。结合其他行业或领域的成功经验,本文提出四种私营部门气候融资风险化解的潜在工具,包括保险、优惠贷款、补助金和担保。

(一)保险可广泛用于化解三类风险

保险是适用范围最广的用于化解私营部门气候项目投资风险的潜在工具。绿色气候基金可以借鉴现有的国家风险保险、碳保险、气候保险等工具,帮助私营部门化解上述风险。

首先,绿色气候基金可为私营部门购买国家风险。国家风险(Country Risk)指在国际经济活动中,由国家的主权行为所引起的造成损失的可能性[8]10。这类风险主要是宏观层面的政治风险,包括主权风险和转移风险[9]52。对于私营部门跨国家投资的气候项目而言,国家风险包括政策的不连续性和不确定性造成的风险、汇率和货币政策的不确定产生的金融风险、宏观经济环境中长期价格不确定性和不稳定性的风险以及重大政治变革的风险。就绿色气候基金而言,由于其自身不适宜承担风险业务,因而需要向气候项目所在国家的出口信用保险公司 、政治风险保险公司或者向世界银行的多边投资担保机构为私营部门购买保险。国家风险保险的投保人通过将自己潜在利润的一部分让渡给承保人,把潜在的风险也一并转让给了承保人[10]12-16。承保人(出口信用保险公司 、政治风险保险公司以及类似的担保公司等 )还可以进一步按照自己的风险管理政策进行国家风险管理,对风险进行分保和再保险。

其次,绿色气候基金为气候缓解项目投资的私营部门购买碳保险。低碳投资风险主要包括碳价格降低风险、碳排放许可限额生产成本的预期不确定性风险以及可产生的碳排放许可或配额结余的预期不确定性风险[11]48。这些风险需要对远期减排指标交易提供保险来降低可能面临的风险,进行必要的风险分散[12]30-31。目前欧洲国际保险公司等已经推出了相关的碳保险产品。例如,2006年欧洲国际保险公司推出了一项全新的碳保险产品,该产品用于协助一家美国私募股权基金(RNK Capital)管理其投资于清洁发展机制(CDM)项目的支付风险[13]147-151。该保险产品覆盖了CDM项目进行中产生的项目注册及碳减排信用(CERs)核证失败或延误的风险,即如果RNK因CERs核证或发放问题而受损,保险公司将提供RNK预期获得的CERs或等值的现金[12]30-31。

再次,绿色气候基金为气候适应项目购买气候风险保险。全球气候变暖导致平均气温升高、海平面上升,对人类健康、农业、森林、水资源管理、生态系统都会产生较大危害,包括财险、健康险、寿险、责任险等许多险种所涉及的风险保险都会受到气候变化的影响,但是,由于气候风险的不可预测性、低频率以及严重性对保险业造成了挑战并使保险业的承保能力压力巨大。不过,气候风险的可保险性随着时间的推移和技术创新而发生了改变,为了应对气候风险,世界保险业开发了一系列用来扩大气候风险可保险范围的工具。例如,针对传统再保险有限的承保能力和信用风险,国际保险市场上出现了可选择性风险转移工具(Alternative Risk Transfer,简称ART)[14]28。对此,绿色气候基金应跟随气候风险保险的进展,为私营部门在气候适应项目的融资设计可操作的保险工具并提供购买保险的资金支持。

(二)优惠贷款可用于化解项目开发前期成本等风险

预先由一方向另一方按比市场条件更优惠的偿还条件进行资金或资源转移的利用就是“优惠贷款”。该融资工具通过给所有借款方提供低息或无息贷款、较长的还款宽限期限等综合措施,以降低其早期投资成本风险[15]55-56。另外,在市场条件下当融资不可行或投资难以为续时,使用优惠贷款可以化解当地融资渠道缺乏或不充足的风险。若没有优惠可贷资金,气候项目或气候技术研发的总成本增加可能会对财政补贴造成压力,而通过价格或关税手段将额外成本转嫁给消费者,则会让其不堪重负甚至使项目或方案不可行。

绿色气候基金向私营部门提供间接优惠贷款的形式主要是向主权国家提供气候政策发展贷款或者低碳行业管理部门提供贷款。气候政策发展优惠贷款提供非指定用途的资金支持,从而帮助主权国家通过政策和制度行动方案实现控制排放或提升气候变化适应性的项目成果;向低碳行业管理部门提供优惠贷款,是按照国家的优先发展要求,为相关的低碳行业管理部门提供费用、政策和执行支持,帮助其发展制度能力,并对低碳项目投资计划进行规划、实施和监测。需要说明的是,绿色气候基金所提供的优惠贷款的资金一般直接提供给国家出资或参与设立的气候基金或碳基金,再通过它们向符合条件的私营部门提供优惠贷款。

(三)补助金可用于化解新气候技术研发增量成本等风险

一般而言,补助金是为投资提供资金且不期望能得到回报的资金来源。通常情况下补助金只用于补充其他手段,如优惠贷款,从而最大限度地提高投资的影响力。补助金可以预先提供或在实现特定目标后通过某种激励计划来发放。就私营部门气候融资而言,该类资源尤其适合用于以下情况:当减排成本未能从投资项目的创收渠道支出时,可用补助金支付全部或部分外部成本;为气候项目投资者或运作者提供培训,以帮助提升项目开发所需的技能;为新的气候技术研发的增量成本提供支持;为提升当地政府气候项目管理能力建设和气候项目的可行性研究提供支持。

(四)担保可用于化解金融环境不确定与债务违约等风险

一般来说,由于气候项目的收益具有不确定性和外部性,难以提供商业贷款要求的抵押品或有效担保;而且银行对气候项目不熟悉,考虑到贷款的风险性和安全性,商业银行难以实施信贷业务,这将导致私营部门气候项目融资的困难。因此,绿色气候基金为私营部门的气候项目融资提供担保是非常必要的。

绿色气候基金为私营部门气候项目融资提供担保,可以借鉴节能减排担保基金运作的国际经验,建立专项的私营部门气候项目融资的担保基金(或资金),通过相关担保计划,为投资气候项目的私营部门向商业银行申请贷款提供信用担保。国际经验表明,节能减排担保基金不仅要监督节能减排项目可能出现的财务、项目风险,还要协助企业规避因实施项目而出现的风险,才能真正达到防范贷款风险的目的[16]。对此,绿色气候基金私营部门融资的工作部门应进行气候项目担保业务的风险评估和控制,加强担保业务的风险管理,减少贷款担保的违约损失。

担保作为风险降低的手段,有助于化解以下风险:在气候项目融资中减少特定的交易对手的违约风险;为金融政策和宏观经济环境的变化带来的风险提供保障;化解因气候项目建设、操作和维修成本超支而无法获得融资渠道的风险。

四、具体风险化解工具的适用应以改善气候项目经济信号为导向

经济信号是指国家或区域内的一切有关生产、分配、流通和消费活动及关系的系统信息的释放信号。正向、充分的经济信号使市场主体之间能够获取对称信息,从而有利于资源的有效配置;相反的,若经济信号失真、不确定或不充分,则会导致市场资源配置的无效率[17]53-56。如果经济信号不存在或者不充足,那么对项目开发者的支持将不会产生任何作用。在一定程度上,经济信号不存在或不充足也是阻碍私营部门气候项目投资的风险或障碍,因此,欲使私营部门对气候项目予以关注并引发投资的积极性,需要考察和分析不同气候项目类型所在市场的经济信号,并就经济信号不充足的气候项目或其经济信号不充足的方面,通过潜在的融资工具予以化解。

(一)可再生能源发电项目化解风险的工具应为电价提供充足经济信号

就可再生能源发电项目而言,如风力发电项目,风力资源成本微不足道,对项目开发者和投资者来说,该类项目的主要风险是电价。若电价过低以至于项目融资吸引力不大,该类项目将难以展开,但若市场扭曲导致电价过高也难以保证项目的可行性,因此化解该类项目风险的工具应为稳定恰当的电价提供充足的经济信号。

对此,绿色气候基金可借鉴许多政府已经采用的“可再生能源馈电法”(Feed-in Tariff,简称FiTs,又称为“固定电价制度”)提高经济信号来支持风能发电项目。FiTs是一种稳定再生能源电价的政策机制,该机制通过为再生能源项目的私营部门投资者提供长期电力购买合同,并基于再生能源发电成本为投资者提供补助金,使再生能源发电项目以市场电价出售,以弥补成本与电价的差额[18]955-965。另外,绿色气候基金也可以为投资于再生能源发电的私营部门购买碳风险保险,或者为私营部门提供一个可以确保长期电力购买合同依约履行的保险工具,以稳定电价,并能化解交易对手风险。

(二)能源效率改进项目风险的化解工具应为能源价格提供充足经济信号

对于能源效率项目来说,存在着能源价格下降的风险,当石油或天然气价格下降幅度较明显时,将会减少利用能源效率改进项目或技术的工业部门的成本节约,从而导致私营部门投资者的交易对手的违约风险。为此,绿色气候基金应利用风险化解工具为能源价格不确定性提供充足的经济信号。

在一些发展中国家,通过使用补贴将能源价格压低,这样的市场扭曲可能无法创建一个适当的经济信号来进行大规模的能源效率改进的推广。为了解决这个问题,绿色气候基金(GCF)可以提供以绩效为基础的支付来资助能源效率技术的安装。这可能会提供一个充足的信号来驱动能源效率项目的投资并可以采取如上一部分所探讨的电力购买合同(PPA)的形式,GCF将为能源效率产生的能源节省付费。然而,一个现实的问题是在那些已经执行补贴能源的市场,GCF为能源效率产生的能源节省买单将是低效的,因为GCF这种做法与已经存在的因化石燃料补贴而提供的扭曲的经济信号正好相反,GCF的资助效果将会被抵消。因此,改革发展中国家的能源政策,应该优先予以考虑。绿色气候基金此时可以选择为私营部门投资者购买重大的交易对手风险保险,以确保绩效合同违约风险通过潜在的工具得以化解。

(三)工业废气减排项目风险的化解工具应为碳价格提供充足经济信号

半导体工业生产过程中需要用到含氟化合物(FCs),而FCs会产生相当数量的温室气体排放,用减少温室气体排放的技术来替代工业废气(FCs)的使用可以显著减少温室气体的排放,然而这需要额外的投资,将会增加半导体制造商的运营成本并影响企业的盈利能力。由于没有充足的经济信号激励半导体制造商来减少因利用FCs导致的排放,因此需要政策干预。绿色气候基金的替代方法是利用一个减排承销机制——只有减排被认证后才能获得GCF补助金,以补偿其额外的减排成本。绿色气候基金还可以通过特定窗口提供碳价格保险或担保,碳价格可以由一个专家委员会来设定或通过反向拍卖决定,该碳价格机制所提供的经济信号将因温室气体减排有明确的收入来源,而激励私营部门投资于该类项目。

(四)生物质废弃物堆肥项目风险的化解工具应为碳价格提供充足经济信号

生物质废弃物堆肥项目是利用生物质废弃物资源化的堆肥技术将固体废物转化成有机肥料,以确定的价格卖给项目购买方,从而为项目提供收益[19]31-34。该类项目是通过避免废弃物排放甲烷等气体来减少温室气体的排放,具有气候缓解的意义。但是,由于当地碳价格的不确定性未能为该行业的发展提供足够的经济信号,往往不足以支持一个竞争激烈的市场的发展,也就不会吸引私营部门的投资者进入该行业。对此,绿色气候基金同样可以把减排承销机制适用于经济信号普遍不充足或不存在的生物质废弃物堆肥行业,以化解碳价格不确定的风险。

该类项目还经常面临相当大的交易对手风险,因为项目产品所依赖的承购商的数量往往是非常有限的。虽然,利用长期承购合同可以帮助减轻这些项目面临的一些风险,但是,生物质废弃物堆肥产品的市场通常是不发达的,因此,收益回报的经济信号不充足会导致较大的交易对手的违约风险。对此,绿色气候基金私营部门融资可以提供一种能够确保抵制交易对手风险的保险机制。保险工具可以支持该类项目以当地水平为限的竞争性商业模式,并能化解交易对手风险。

五、结语

由于气候项目融资存在着多种风险,私营部门的投资需要获得市场回报,因此,除非为私营部门投资者提供足够的风险化解和获得收益的经济信号,否则私营部门的资本是不会流向气候变化项目的。不同气候项目的特点和发展阶段需要不同的支持工具。绿色气候基金私营部门融资工作机构采用的优惠贷款、补助金、担保和保险等工具,不仅能够帮助私营部门投资者化解在项目水平融资中的关键风险,而且要为私营部门投资者提供外部的资金支持,这是因为私营部门气候投资不只是私营部门获得投资回报的问题,更是关乎如何拓展气候融资来源提升全球应对气候变化能力所需要的。

[1]Green Climate Fund.Business Model Framework: Private Sector Facility[EB/OL].(2013-07-10) [2016-04-26].http://www.greenclimate.fund/documents/20182/24934/GCF_B.04_07_-_Business_Model_Framework__Private_Sector_Facility.pdf/fb909f84-1c95-42bd-973f-54bc9bcada8f.

[2]耿彬.论我国公共部门与私营部门人力资源绩效评估主体的差异[M].当代社科视野,2008,(11).

[3]Pierpont, B., Varadarajan, U., Nelson, D. & Schopp, A. Renewable Energy Financing and Climate Policy Effectiveness[J].Climate Policy,2011,11 (2).

[4]Buchner B., Falconer, A., Herve-Mignucci, M., Trabacchi, C. & Brinkman, M. The Landscape of Climate Finance[J]. Climate Policy,2011,11(4).

[5]Brown, M. Market failures and barriers as a basis for clean energy policies[J].Energy Policy,2001,73(29).

[6]Painuly, J.P. Barriers to renewable energy penetration: a framework for analysis[J]. Renewable Energy. 2001,85(24).

[7]United Nations Framework Convention on Climate Change(UNFCCC).The Governing Instrument for the Green Climate Fund[EB/OL]. (2011-09-11)[2016-04-26].http://unfccc.int/resource/docs/2011/cop17/eng/09a01.pdf.

[8]李福胜.国家风险:分析、评估、监控[M].北京:社会科学文献出版社,2006.

[9]李福胜.中国企业走出去面临的国家风险研究[J].拉丁美洲研究,2006,28(6).

[10]王毅.充分用好政策性信用保险促进外贸出口[J].国际金融,2009,29(9).

[11]谭飞燕,刘辉煌.国际碳交易机制下中国低碳投资风险探讨[J].浙江工商大学学报,2011, 25(2).

[12]朱家贤.气候融资背景下的中国碳金融创新与法律机制研究[J].江苏大学学报(社会科学版),2013, 15(1).

[13]王倩,李通,王译兴.中国碳金融的发展策略与路径分析[J].社会科学辑刊,2010,32( 3).

[14]张艳.气候风险保险及应对策略研究综述[J].保险职业学院学报,2012,26(5).

[15]何开丽,宋建军.利用国外优惠贷款,推动环保产业发展[J].国际经济合作,2002,18(5).

[16]林伯强.如何用经济手段促进节能减排[N].国际金融报,2007-08-07(8).

[17]朱荣科.经济信号失真——中国经济改革速度缓慢的原因之四[J].求是学刊,2003,30(3).

[18]T Couture,Y Gagnon. An analysis of feed-in tariff remuneration models:Implications for renewable energy investment[J].Energy Policy, 2010, 38 (2).

[19]徐衣显,刘晓,王伟.我国生物质废物污染现状与资源化发展趋势[J].再生资源与循环经济,2008,29(5).

(责任编辑 李逢超)

On the Risks and the Risk-solving Tools for Private Sectors in Climate Financing

Li Zonglu, Kong Yue

(CollegeofHumanitiesandLaw,ShandongUniversityofScienceandTechnology,Qingdao266590,China)

To cope with global climate change does not only rely on the support from public funds but also the active participation from the private sector. The scale of the capital from the private sector into the climate financing is largely restrained as there exist the global risk for the private sector capital to cross countries in the field of climate financing, specific risk featured in climate items and other risks involved in scale expansion of climate projects. The green climate fund is expected to provide insurance, preferential loans, subsidies and guarantee to promote private sector’s investment. In addition, these risk-solving tools should be also targeted at the characteristics of the risk of climate investment project and provide adequate economic signals for the return of capital in order to effectively attract private-sector’s investment in climate.

the private sector; climate financing risk; insurance; economic signals

2016-07-10

教育部人文社科研究项目“绿色气候基金融资正当性研究”(13YJC820050)。

李宗录,男,山东日照人,山东科技大学文法学院副教授,法学博士;孔跃,男,山东济宁人,山东科技大学文法学院研究生。

F831

A

1672-0040(2016)06-0005-06