新常态下商业银行债券投资风险研究

赵勱勋

(吉林银行股份有限公司,长春 130000)

新常态下商业银行债券投资风险研究

赵勱勋

(吉林银行股份有限公司,长春 130000)

在经济新常态下,随着市场对外进一步开放、利率市场化进程不断推进,债券市场规模快速扩大,发行总量大幅上涨,托管总量持续增加,债券产品不断创新,债券市场迎来了 “新常态”式的发展。这也使投资风险进一步升级,呈现信用违约多样化、政策突袭习惯化、利率波动扩大化的特点。债券投资所面临的风险问题,正在影响银行业的稳健经营,并威胁到银行间市场的健康发展。这对债券投资风险的管理提出了新的挑战。

新常态 债券投资 债券投资风险

1 新常态的概念解析

“新常态”概念是2014年5月习主席首次提出,并在2014年11月的APEC工商领导人峰会上,以 《谋求持久发展,共筑亚太梦想》为主题的演讲中,全面、重点对其进行了阐述。

1.1 新常态的含义

习主席提出的经济新常态,主要指在经济增速方面,由高速增长变为中高速增长;在结构调整方面,由旧的中低端水平变为不断优化升级的经济结构;在经济动力上由要素和投资驱动变为创新驱动。立足眼前,着眼中期,展望远期为其基本特征。

1.2 新常态下的机遇与挑战

在经济新常态下,实际经济增量并没有因为增速放缓而受到影响;随着经济结构升级,高新技术产业增速提高;政府简政放权,市场的自主性更大,企业数量增加带来了市场活力。然而,新常态也伴随着新的问题。金融市场的繁荣也使一些潜在风险逐渐显露。

2 新常态下商业银行债券投资的风险表现形式

在经济新常态下,产业结构加速调整,经济下行进入新阶段,整个投资背景发生了变化,债券投资风险也出现了新情况[1]。债券违约从无到有,政策提出由稳定到突变,债市核查由少至多。这些新变化使债券投资风险加大。

2.1 债券实质性违约出现

2.1.1 11超日债开启债市首单违约

2014年3月5日,11超日债发行人对外发布该公司2011年公司债券第二期利息无法按期全额支付,从而开启了债券市场的首单违约。

2.1.2 12湘鄂债成为债市本金首单违约债

2015年4月3日,12湘鄂债的发行人对外发布该只债券无法全额支付利息和回售款项。12湘鄂债的违约,开启了债券市场债券本金的违约先例。2.1.3 11天威MTN2开启国企债券首单违约

2015年4月21日,11天威MTN2的发行人和该券主承销商中国建设银行先后对外公布该笔债券2015年应付利息未能按期付息。天威集团,隶属于保定市国有资产监督管理委员会。该券的违约,成为国企资质债券违约第一单。

2.1.4 12中富01债成为年内违约第三单

2015年5月25日,属于外资企业的12中富01债,对外公布该债券可以兑付利息但不能按时足额兑付本金。成为2015年内第三单违约债券,也是本金违约第二单。

2.1.5 2016年债市违约加剧

据Wind资讯统计,2016年前7个月违约债券已达38只(18家发行主体),违约金额达247.61亿元。煤炭钢铁等产能过剩行业成重灾区,而且下半年将有大量债券到期,债券违约形势严峻。

2.2 政策黑天鹅突袭

(1)中证登公司于2014年12月8日,突然发布 《关于加强企业债券回购风险管理相关措施的通知》,该 《通知》提高了企业债券质押资格的门槛。按此要求,当时众多的老企业债券和约有74%的新发债券,失去或达不到质押标准。债券型基金不得不降低杠杆,提高信用等级。

(2)中国人民银行于2015年连续降准降息。特别是2015年6月26日,宣布降低存贷款利率,同时针对部分金融机构实施定向降准。此次突然“双降”出乎市场预期。这些政策黑天鹅引起了债市不小的震动。

2.3 债市核查风暴升级

债券市场从2012年底,财政部国库支付中心原副主任张锐利用职务贪腐被查开始,金融系统众多机构的某些领导、责任人被查处,由于大规模集中调查,涉及债券市场诸多机构及一些主要领导者,这给该机构甚至整个债券市场带来巨大的负面效应。直接影响债券市场的交易情绪,债券市场表现的非常低迷。

在经济新常态下,债券的相关信息越来越透明,因此,当出现债券发行人实质性违约,市场政策出人意料的频繁调整,金融腐败影响等内外部因素时,都从不同层面增加了债券投资的风险[2]。

3 新常态下商业银行债券投资的风险特征

3.1 信用违约多发化

违约程度逐渐加深,从债券利息无法及时兑付到债券本金无法足额兑付,违约性质越来越严重,并逐渐成为常态。

违约主体资质逐渐提高,从外资企业到一般企业,从民营企业发展到国有企业。违约场所逐渐升级,从交易所升级至银行间债券市场。银行间债券市场作为我国债券市场的主体,在此出现违约,说明债券信用风险的持续加剧。

3.2 政策突袭习惯化

自2014年下半年以来,央行和监管部门利用金融工具不断调节货币市场,并纷纷出台新规。对此,市场的反映由开始表现巨幅震荡转为逐渐适应平静。

(1)中证登抬高企业债质押门槛引起债市暴跌。债券的抛售压力通过跨市场的传导,使得银行间市场收益率巨幅震荡。

(2)央行降准引发债市收益率大幅下行。受央行突然降准的影响,2015年4月20日,国债收益率快速下行,平均降幅5~10BP;而信用债收益率下行幅度更大。

(3)中国人民银行于2015年6月26日晚宣布 “双降”,这是央行年内第三次降息,第二次降准,债市却反映平常。

可见债券市场已经适应了政策出台的突发频率。市场成员已经对政策突袭逐渐适应。

3.3 利率波动扩大化

自2014年以来,一级市场债券的发行利率大幅下降,其中10年期国债从2014年3月的4.42%降为2015年3月的3.39%,发行利率降幅23%,而10年国开债的发行利率则从2014年4月的5.67%下降到2015年5月的3.84%,下降幅度高达32%。

二级市场债券的交易价格波动更为明显,根据中央结算公司报告显示:2014年,10年期国债二级市场收益率的2日波动均值为2.09BP,较2013年同期增长16% ;2014年,10年期国开债的二级市场收益率的2日波动均值为3.01BP,较2013年同期增长77%[3]。由此可见,债券利率波动幅度显著提升,呈现扩大化趋势。

4 新常态下商业银行债券投资风险的防控措施

商业银行在应对债券投资风险的新情况时,应该转换投资策略,通过改变旧的以投资收益为主,忽略债券期限、评级等因素的投资策略[4],来应对新常态下出现的债券投资风险。

4.1 缩短债券久期避险获益

面对经济增速放缓趋势,新旧常态转换中面临很多的风险压力,债券市场风险增加,呈现震荡下行走势,中长期利率债面临地方政府债券的供给冲击,期限利差进一步收窄的空间有限,所以,采取缩短债券久期避险获益,是新常态下商业银行债券投资的特点之一。

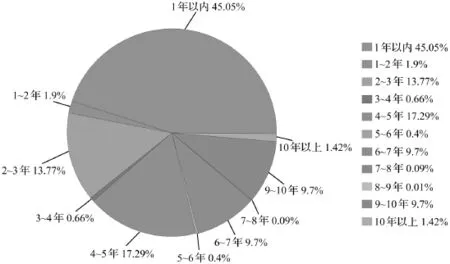

一级市场从2014年5月至2016年7月,1年期内超短期债券发行了24165期,发行额244401.23亿元,占发行总额的45.05% (图1)。从发行期数到发行量短期债券都占有绝对优势。而2013年5月至2014年4月一级市场1年期内债券仅发行了1826期,发行额为32002.64亿元,占发行总额的33.34%。可见自2014年5月开始,短期债券发行量迅猛增长,反映出投资者对于短期债券的认可。

图1 2014年5月~2016年7月各期限债券一级市场发行情况图

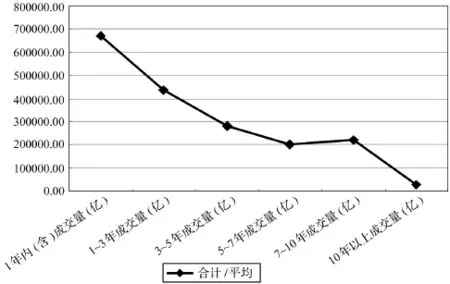

债券二级市场成交量亦不断增加,成交量走势如图2所示,1年内(含)成交量最高为66.9万亿元,1~3年债券品种也较为受投资者欢迎,3~5年和5~7年品种成交量相近,5年内成交量略高,而7~10年品种成交量明显下降,10年以上品种成交极少。

图2 2014年5月~2016年7月二级市场各期限成交量图

4.2 投资高评级债券防范风险

自2014年起,债券信用质量下降,违约事件不断发生[5]。从行业特征分析,周期性强的行业和产能过剩的行业债券信用风险较大;从企业资质特征分析,民企风险高于国企;从企业规模特征来看,中小企业违约风险较高;从市场的波动分析,中低信用品种与高等级信用的债券,利差不断扩大[6]。

从图3可以看出,债券二级市场成交量随着信用等级的降低而减少,AAA级品种投资最多,而A-级仅有4.09亿成交量,这也反映出市场对于中高等级债券的青睐程度。

图 2014年5月~2016年7月二级市场各评级债券成交量走势图

4.3 参与金融创新扩大投资范围

随着互联网+的迅猛发展,银行间市场也在不断的发展中推陈出新,债券市场无论投资品种和交易方式都有极大的丰富[7]。

4.3.1 债券借贷业务

债券的融通行为叫做债券借贷。具体指债券融入方将自己的债券质押给债券融出方,融出方出借标的债券后,按约定日期收回标的债券,并将融入方质押债券解押[8]。

债券借贷业务的开展是债券市场逐渐成熟的表现,对于融入方来说,融入优质债券一是可以帮助缓解头寸临时紧缺的压力,利用融入的优质债券通过质押式回购方式借入资金,弥补资金缺口。债券借贷为交易提供了做空手段,既可套利又可避险[9]。

对于融出方来说,债券借贷业务为其提供了新的盈利方式,可以提高其存量债券资产的收益,在固定收息的基础上,增加了借贷费等中间业务收入[10]。通过对闲置债券的买卖或进行质押,提高了闲置债券的周转速度,使市场的流动性增加。

到了2015年,仅上半年已累计成交突破4600亿,比2014年同期增长266%。

4.3.2 质押式回购匿名点击业务

质押式回购匿名点击业务,是一种以匿名的方式进行的资金融通业务。其操作方式有:(1)在匿名的情况下,交易机构通过交易系统,提交正、逆回购限价报价,交易系统根据双边授信,按规则自动匹配成交;(2)参与机构直接点击成交。成交后,正回购方提交质押券,并根据系统自动计算的折算率确定质押面额,以满足借入券的成交面额要求。(3)以系统自动生成的成交单作为业务凭证。

银行间质押式回购市场作为商业银行管理流动性的主要场所,为金融市场高效的运转奠定了稳固的基础[11]。作为资金融入方,节约了交易时间;在交易价格上,降低了寻找对手方和价格的发现成本。对于资金融出方而言,资金融出渠道更为公开透明,增加了获利方式[12]。对于整个金融市场来说,由于回购市场的高流动性,各金融机构不必过分担心融资难而增加资金备付水平,从而提高了金融体系的资金使用效率[13]。

债券借贷和质押式回购匿名点击业务做为债券市场的创新品种,为投资者增加了融资及获利方式,提高了资金使用效率[14],降低了融资成本,增加了利润来源,扩大了投资范围,应为业界所推崇。

5 结 论

本文通过研究,得出如下主要结论:(1)在“新常态”下,商业银行债券投资以债券实质性违约出现、政策黑天鹅突袭、债市核查风暴震动为主要的风险表现形式。(2)以信用违约多发化、政策突袭习惯化、利率波动扩大化为相应的风险特征。(3)针对风险特征,提出缩短债券久期避险获益、投资高评级债券防范风险、参与金融创新扩大投资范围的可操作性风险防控措施。

在 “新常态”的大背景下,随着债券市场规模迅速扩大,认清债券投资风险新的表现形式及特征,提高债券投资风险管理能力,是商业银行规避各类债券投资风险的当务之急。

[1]鞠雪姣.我国商业银行债券投资业务现状分析与策略探讨[D].浙江:浙江大学,2008

[2]赵新杰.商业银行债券业务经营对策研究 [J].金融管理与研究,2006,(3):42~47

[3]沈凡.我国商业银行债券投资业务策略研究 [D].安徽:安徽大学,2006

[4]刘琪雯 .积极型债券投资策略在中国国债市场的实证研究[D].上海 :复旦大学,2008

[5]孔繁利 .VaR度量市场风险及实证研究 [J].工业技术经济,2005,(4):130~131

[6]夏诗园,田新民 .转轨背景下国债与经济增长关系的长短期动态研究——基于SVaR模型的实证分析 [J].工业技术经济,2016,(8):107~113

[7]王满四,任梦,邵国良 .银行债权监督与公司内部治理——研究综述 [J].工业技术经济,2014,(6):145~151

[8]李瑞红 .我国银行债券投资业务风险及防范研究 [J].华北金融,2010,(10):33~36

[9]张曦月 .我国商业银行债券投资利率风险研究 [D].北京 :首都经济贸易大学,2009

[10]周砚松 .我国现阶段债券投资风险管理研究 [D].合肥 :合肥工业大学,2007

[11]高坚 .中国国债市场化进程研究 [M].上海 :上海社会科学院出版社,1997:23~35

[12]王轶 .我国债券市场现状、问题及对策浅析 [J].价值工程,2012,(3):182~184

[13]李扬,宗军 .银行间债券市场创新产品与业务操作实务研究 [M].北京 :中国市场出版社,2008:10~30

[14]郑尧天,杜子平 .基于VaR模型的银行同业拆借利率风险估计 [J].工业技术经济,2007,(12):150~152

Research on the Risk of Bond Investment of Commercial Bank under New Normal Economy

Zhao Jiexun

(Bank of Jilin CO.,LTD,Changchun 130000,China)

Under the new normal economy,with the market opening up,the interest rate market continues to advance,the scale of the bond market is enlarging,the total amount of the bond issuance expands,the total amount of collocation continues to increase,bond products continue to innovate,and the bond market ushered in the new normal type of development.This also makes the investment risk to be further upgraded,showing the characteristics of a diversification of the credit default,as well as the impact of policy changes,and the expansion of interest rate fluctuations.The risk of bond investment is affecting the healthy operation of the banking industry,and having threat to the healthy development of the inter-bank market.This is a new challenge to the management of bond investment risk.

new normal;bond investment;risk management of bond investment

10.3969/j.issn.1004-910X.2016.12.006

F830.3

A

(责任编辑:王 平)

2016—10—23

赵劼勋,吉林银行股份有限公司金融市场部交易中心经理,硕士,研究方向 :债券交易风险管理。