我国房价波动与货币政策关系研究

——基于风险溢出效应的分析

刘 翠

(1.中国人民大学 财政金融学院,北京 100872;2.天津财经大学珠江学院 金融系,天津 301811)

我国房价波动与货币政策关系研究

——基于风险溢出效应的分析

刘 翠1,2

(1.中国人民大学 财政金融学院,北京 100872;2.天津财经大学珠江学院 金融系,天津 301811)

本文以房价波动与货币政策关系作为研究对象,利用VAR-MGARCH-BEKK模型对货币政策是否需要关注房价波动及具体的关注程度进行分析,研究结果表明:从均值溢出效应的检验结果看,经济增长与房价波动之间、房价波动与货币政策之间均存在显著的均值溢出效应,货币政策应关注房价波动;从波动溢出效应的检验结果看,经济增长与房价波动之间存在显著的波动溢出效应,房价波动与货币政策之间不存在显著的波动溢出效应,货币政策不应对房价波动进行直接干预,而应采取间接关注的手段来对房价波动做出反应。

房价波动;货币政策;VAR-MGARCH-BEKK模型;间接关注

1998年以来,我国的房地产市场经历了从无到有、从小到大的发展过程,为国民经济发展做出了巨大的贡献。然而伴随着房地产市场的发展,负面问题不断暴露。为了应对房价过快上涨所带来的负面效应,我国相继出台了多个文件来解决房地产市场发展过程中出现的问题,如121号文件、18号文件、“国八条”、“国六条”、“国十条”和“新国八条”等。这些文件中多次出现货币政策的身影,如2009年的“国四条”、2010年的“国十一条”、2015年的3.30新政等,具体措施包括调整住房贷款首付比例、调整基准利率和调整商业银行存款准备金率等手段。其中,在2008年至2015年10月期间,中国人民银行调整利率17次,其中12次降息、5次加息;调整存款准备金率32次,其中上调存款准备金率25次,下调存款准备金率7次。不可否认,在稳定物价和促进经济增长方面,货币政策可以发挥很好的作用,但其是否真的可以解决房地产市场中出现的房价过快上涨问题?换句话说,货币政策是否真的需要关注房价波动?因此,本文接下来就将对货币政策是否需要关注房价波动以及具体的关注程度进行深入分析。

一、文献综述

目前,国内外学者针对“货币政策是否应对房价波动做出反应”存在以下两种观点:一种观点是货币政策不应关注房价波动,这种观点得到了Bernanke 和 Gertler[1]、Mishikin[2]、Savioz 和 Bengui[3]等的支持。他们认为,货币政策具有滞后性,当出现房价波动时,贸然采取提高利率的措施短期内可以平抑房价波动,但长期内可能反而会加速经济的衰退,得不偿失。货币政策的干预存在负面作用,即货币政策在干预房价波动的过程中容易出现为了抑制房价波动而使其他经济领域出现混乱的情况。另一种观点是货币政策应关注房价波动,这种观点得到了Ceccetti等学者的认同。他们认为,货币政策应对房价波动做出反应的理由可以概括为以下几点:一是房地产不同于其他商品,具有消费品和投资品的双重特征,是家庭一生中最大的一笔消费,房价波动会对整个宏观经济产生严重的影响;二是作为金融秩序的维护者,当房价波动冲击到金融体系的稳定时,中央银行有必要通过货币政策手段维护房价的稳定;三是货币政策应以维持广义的价格稳定作为最终任务,这种广义价格稳定必然包括房价稳定[4]。

在针对货币政策关注房价波动的具体反应程度的分析上,也存在着积极的直接干预和采用更加温和、保守的间接关注等两种截然相反的观点。

以Kent 和 Lowe[5]、Cecchetti[6]、Bordo 和 Jeanne[7]为代表的一些学者支持货币政策应对房价波动进行直接干预的观点。其理由有两个:一是房价波动将会对资源配置产生误导作用;二是房价波动会对宏观经济稳定和金融稳定造成极为严重的负面影响。货币政策有义务去消除这些负面影响,对房价进行直接干预。

大多数学者虽然赞同货币政策对房价波动进行必要的干预,但却不同意直接地、过度地干预房价波动,即货币政策应对房价波动进行间接关注,在一定程度上保持货币政策操作的灵活性。这些学者之所以不支持直接干预,主要是由于货币政策在干预房价波动的过程中存在很多操作性难题:一是中央银行对房价泡沫的识别问题,即如何快速、有效地识别房价泡沫;二是货币政策干预房价泡沫的有效性问题,即如何运用货币政策有效地抑制房价,而又不会对宏观经济体系中的其他领域产生负面影响[8-9]。

在具体研究思路上,国内学者主要是借鉴国外已有的实证方法,结合我国具体情况进行实证分析。对该问题的关注也更多地局限在对“货币政策是否应对房价波动做出反应”的判断,缺乏对具体应对措施的深入分析。如唐齐鸣和熊洁敏[10]、陈肯界和王学武[11]、朱孟楠和刘林[12]等均认为货币政策应该关注房价波动。也有少数学者,如王擎和韩鑫韬[13]、孟彩云和王聪[14]、吴超[15]等从社会福利损失、经济增长稳定性等多个角度支持货币政策不应对房价波动做出反应。

充分梳理上述国内外文献后发现,国内外多数文献虽然对货币政策是否应关注房价波动做出了是与否的判断,但缺乏对货币政策关注房价波动的具体关注程度的进一步深入思考。因此,本文尝试利用VAR-MGARCH-BEKK模型的均值溢出效应和波动溢出效应分析货币政策是否需要关注房价波动以及对房价波动的关注程度,在具体的关注手段上究竟是采取直接干预的手段还是间接关注的手段。

二、房价波动与货币政策关系的模型构建与假设提出

1.模型构建

VAR-MGARCH-BEKK模型是对不同经济变量之间的关系进行分析的一种方法,可以对宏观经济运行过程中,不同经济变量之间的相互制约、相互影响进行分析。因此,本文利用该模型分析经济增长、房价波动和货币政策在一阶矩(均值溢出效应)和二阶矩(波动溢出效应)上的关联度,进而分析货币政策是否应关注房价波动及具体的关注程度。

VAR-MGARCH-BEKK模型的均值方程为:

(1)

(2)

(3)

VAR-MGARCH-BEKK模型方差方程为:

(4)

在A、B的非主对角线中将式(4)展开有:

(5)

(6)

(7)

(8)

(9)

(10)

其中,Mij、aij、bij均为矩阵M、A、B第i行第j列元素,hii,t为变量i的条件方差,hij,t为变量i与变量j的条件协方差。从式(1)到式(10)为一个完整的VAR-MGARCH-BEKK模型,式(5)—式(10)为各个变量间的条件方差和协方差的影响因素。其中,式(5)、式(8)、式(10)反映了条件方差的影响因素,分别为滞后一期的各变量残差项平方、滞后一期的各变量残差项交叉乘积、滞后一期的各变量条件方差和协方差。因此,利用上述模型可以充分反映出经济增长、房价波动与货币政策间的均值溢出效应和波动溢出效应,反映出货币政策是否应对房价波动做出反应以及其具体的反应程度。

2.假设提出

本文在构建房价波动与货币政策关系的风险溢出模型时,做出如下研究假设:

假设1:若货币政策对房价波动的均值溢出效应是显著的,并且房价波动对经济增长的均值溢出效应也是显著的,则认为货币政策需要关注房价波动。

假设2:若货币政策对房价波动的波动溢出效应是显著的,并且房价波动也对经济增长的波动溢出效应是显著的,则认为货币政策应对房价波动采取直接干预的手段;反之,则应采取间接关注的手段。

在均值方程中,均值溢出效应是指一个经济变量的变化对其他经济变量的影响,反映了经济变量均值水平间的相互作用。若φ3,i为零或不显著,则表明货币政策对房价波动无均值溢出效应;若γ1,i为零或不显著,则表明房价波动对经济增长无均值溢出效应。在方差方程中,波动溢出效应是指一个经济变量波动的变化对其他经济变量的影响,反映了经济变量波动水平间的相互作用,波动溢出效应表现为两个经济变量或多个经济变量之间的相互影响。若a23和b23均为零或不显著,则表明货币政策对房价波动无波动溢出效应;若a31和b31均为零或不显著,则表明房价波动对经济增长无波动溢出效应。

三、房价波动与货币政策关系的实证分析

1.数据的搜集和处理

我国从1998年开始实行住房制度改革,因此,本文选取1999年1月至2013年12月的月度数据作为样本。考虑到我国货币政策实际操作过程中,货币供应量一直都是货币政策调控采取的常用手段,因此,选择货币供应量(M2)增速作为货币政策的代表变量。全国房地产开发景气指数(简称国房景气指数,HP)是由房地产开发投资、施工面积、销售价格等6个分类指数所构成的,是一项反映房地产市场发展水平和价格水平的综合指数,因此,房价选择国家统计局每月公布的HP增速作为代表变量。经济增长选择传统的国内生产总值(GDP)增速作为代表变量。

需要说明的一点是,由于国家统计局仅公布GDP的季度数据,故首先需要利用GDP增速将季度数据调整为月度数据。随后,对三个变量的数据进行对数处理,以避免异方差对模型结果造成影响。用GDPt表示第t个月的国内生产总值,GDP增速表示为:y1t=log(GDPt)- log(GDPt-1);用M2t表示第t个月的货币供应量,M2增速表示为:y2t=log(M2t)- log(M2t-1);用HPt表示第t个月的国房景气指数,HPt增速表示为:y3t=log(HPt)- log(HPt-1)。上述变量的数据均来自于中国人民银行网站、国家统计局网站和中经网统计数据库。

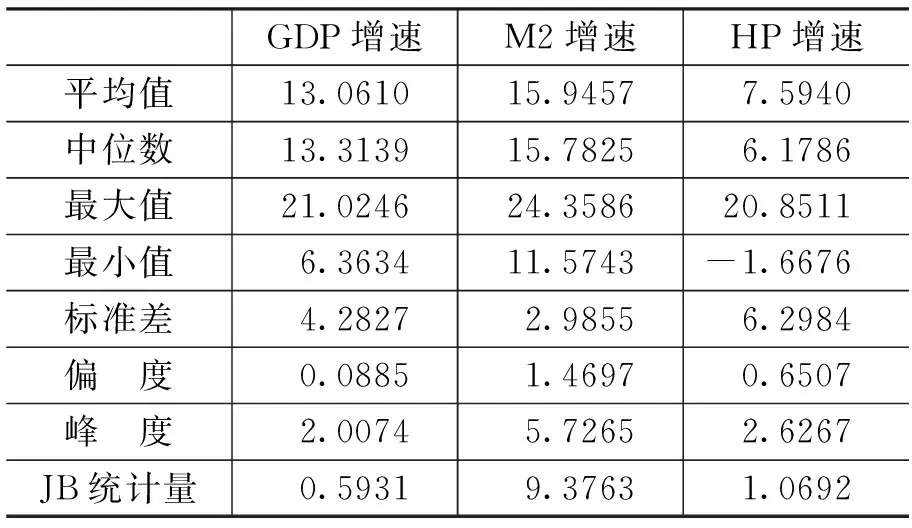

2.数据的基本统计特征

对GDP增速、M2增速和HP增速进行基本统计特征分析,结果如表1所示。

表1 各变量的描述性统计结果 单位:%

表1显示,从均值来看,各变量增速大小依次为M2增速、GDP增速和HP增速,其中,M2增速和GDP增速相对较高,反映出我国经济快速增长的趋势,货币政策相对宽松,而HP增速约为前两个变量增速的一半,反映出我国房地产市场仍处于发展阶段。从波动性来看,HP增速的标准差大于GDP增速和M2增速的标准差,这说明我国房价存在较大幅度波动。此外,所有经济变量均呈现右偏、尖峰厚尾的特征,且GDP增速和HP增速呈现正态分布,M2增速呈现非正态分布。

3.基于VAR-MGARCH-BEKK模型的实证分析

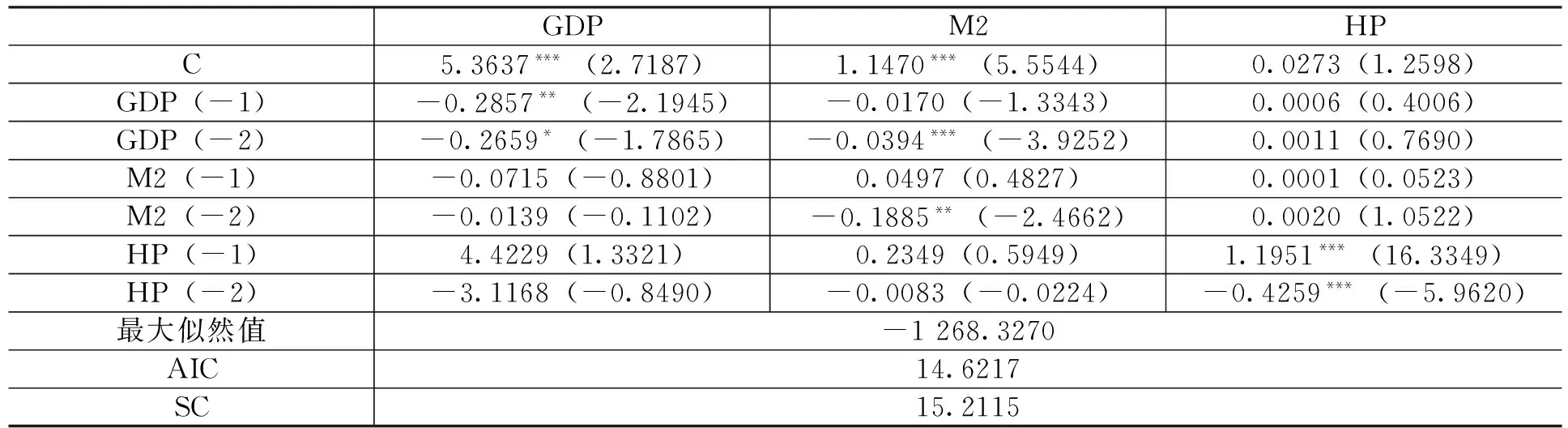

表2给出了经济增长、货币政策和房价波动VAR均值方程的估计结果。其中,GDP方程中,当期的GDP会受到其自身滞后1期和2期GDP的显著影响;货币供应量方程中,当期的货币供应量会受到滞后2期GDP和滞后2期货币供应量的显著影响;国房景气指数方程中,当期的国房景气指数会受到其自身滞后1期和2期国房景气指数的显著影响。

表2 经济增长、货币政策和房价波动VAR均值方程的估计结果

注:***、**和*分别表示1%、5%和10%置信水平下显著,下同。

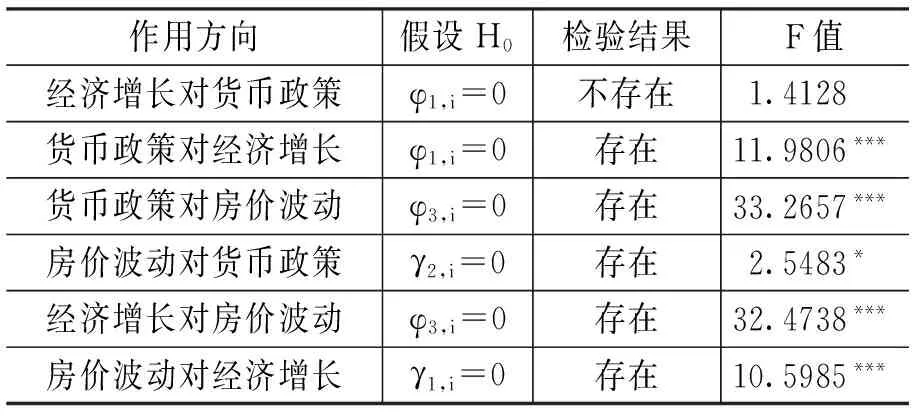

(1)均值溢出效应

均值溢出效应检验可以反映出经济增长、房价波动和货币政策三者之间的相互关系,在本质上是VAR方程中各单方程系数的联合显著性检验,对应的统计量为F统计量,其服从F分布,分子和分母的自由度分别为待检验系数个数和数据的样本量大小。具体结果如表3所示。

表3 均值溢出效应检验

从表3中可以看出:

第一,HP增速的均值波动能够在10%的置信水平下对M2增速产生均值溢出效应,说明房价波动已经成为货币政策调控的重要考虑因素,货币政策需要在一定程度上对房价波动给予关注。

第二,M2增速和HP增速的均值波动能够在1%的置信水平下对GDP增速产生均值溢出效应,反映出货币政策对宏观经济增长的调控作用明显,经济增长离不开货币政策的适时、适度调控。同时,房地产市场的不断发展可以在一定程度上刺激房地产投资的热情,直接或间接地带动其他行业的发展,从而对经济增长做出贡献,印证了房地产业在国民经济发展中的重要作用。房价一旦出现剧烈波动,势必会迅速对经济增长产生影响,货币政策需要对房价波动做出反应,但具体反应程度如何,还有待进一步分析。

第三,GDP增速和M2增速的均值波动能在1%的置信水平下对HP增速产生均值溢出效应,说明房地产市场的发展是以经济的不断增长为基础的,经济的起伏也必将会对房地产市场产生影响,导致房价出现剧烈波动。在这种情况下,货币政策需要对房价波动做出反应。总之,从均值溢出效应模型来看,经济增长与房价波动之间、房价波动与货币政策之间均存在显著的均值溢出效应,反映出房价波动对经济增长产生的影响是不可忽略的,货币政策应当关注房价波动。

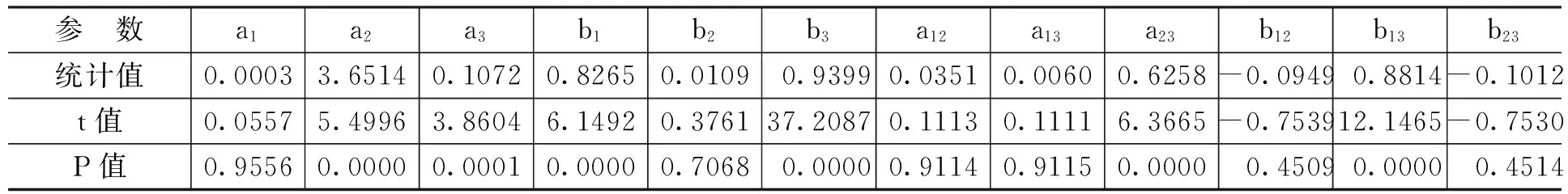

表4给出的MGARCH-BEKK模型参数估计结果表明,系数a2、a3的估计结果在95%的置信水平下显著,表明M2和HP均有显著的ARCH效应,即当期的货币政策和房价波动对自身的冲击反应强烈。系数a1的估计结果在95%的置信水平下并不显著,表明GDP不具有显著的ARCH效应,当期的经济增长对自身冲击的反应并不强烈。系数a12和a13是不显著的,系数a23是显著的,表明只有M2和HP的联动存在显著的ARCH效应,货币政策与房价波动之间存在明显的ARCH效应,经济增长与货币政策及房价波动之间不存在明显的ARCH效应,房价波动对经济的平稳增长没有实质性的影响。系数b1、b3的估计结果在95%的置信水平下显著,表明GDP和HP均有显著的GARCH效应,显示经济增长和房价波动的冲击具有持久性,即当期的经济增长和房价波动的相互作用能够对未来二者的相互关系产生影响,存在显著的GARCH效应。系数b2的估计结果在95%的置信水平下并不显著,表明M2不具有显著的GARCH效应,当期的M2波动冲击是短期的,不具有持久性。系数b12和b23是不显著的,系数b13是显著的,表明只有GDP和HP的联动存在显著的GARCH效应,房价波动与经济增长的波动之间存在显著影响,经济增长与货币政策、货币政策与房价波动之间不存在显著的GARCH效应。

表4 MGARCH-BEKK模型的参数估计结果

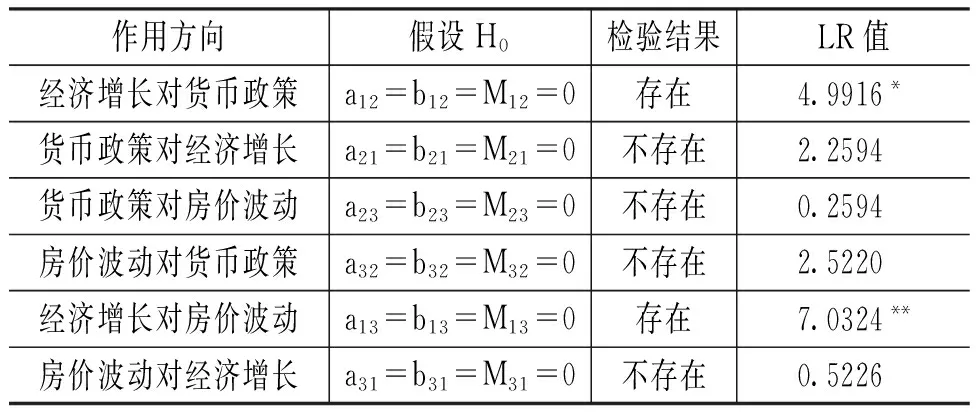

(2)波动溢出效应

波动溢出效应检验采用的是似然比检验法(Likelihood Ratio Test),对应的统计量LR表达式如下:

LR=-2(L1-L2)~χ2(n)

(11)

其中,L1和L2分别代表无波动溢出效应模型和原模型的对数似然值,LR统计量服从自由度为n的χ2分布,n为受约束参数个数。

经济增长、货币政策和房价波动的波动溢出检验结果如表5所示。

表5 波动溢出效应检验

从表5可知,经济增长与房价波动之间存在显著的波动溢出效应,房价波动与货币政策之间不存在显著的波动溢出效应,反映出货币政策与房价波动之间的关系日益密切,但货币政策调控房价波动的实际效果不太理想,具有一定的局限性,货币政策在关注房价波动时,不应当对房价波动采取直接干预手段,应采取间接关注手段。

四、结论与政策建议

1.结论

第一,货币政策应对房价波动做出反应。经济增长与房价波动、房价波动与货币政策之间均存在显著的均值溢出效应,反映出在目前阶段无法忽视房价波动对经济增长产生的影响,货币政策应关注房价波动。经济增长和货币政策对房价波动产生均值溢出效应,说明房地产市场的发展是以经济增长为基础的,经济的起伏也必将会对房地产市场产生影响,导致房价出现剧烈波动。在这种情况下,货币政策需要对房价波动做出反应,对房价波动给予一定的关注。

第二,货币政策关注房价波动时,应采取间接关注的手段。经济增长与房价波动之间存在显著的波动溢出效应,房价波动与货币政策之间不存在显著的波动溢出效应。因此,货币政策对房价波动不能采取直接干预的手段,而只能采取间接关注的手段。同时,还应充分认识到房地产市场的发展对宏观经济增长所做出的重要贡献,货币政策在关注经济增长的同时,需要对房价波动采取间接关注的手段,维护房地产市场的健康运行,从而为宏观经济平稳运行做出贡献。

2.政策建议

第一,重视房价对货币传导机制的影响。中央银行应充分重视房价对货币政策传导机制的影响,促进房地产市场与货币市场、宏观经济的协调发展。具体建议包括:逐步建立统一的货币市场,不断夯实货币市场的发展基础,扩大货币市场的规模,创新货币市场的交易工具,积极发展票据贴现和短期债券业务,尽早建立统一的货币市场;运用多项措施引导房地产市场的健康发展,坚持公平、公正、公开的原则,减少不必要的行政干预,逐渐修正当前房地产市场存在的制度缺陷,改善房地产市场结构,引导房地产市场健康、有序发展,促使房地产行业步入良性发展的轨道;在制定货币政策时,重视房价波动对货币政策传导机制的影响,以此来加强对房地产市场的宏观调控。

第二,构造广义价格指数。中央银行需要对传统的价格指数进行改进,使房价波动作为辅助监测目标,将其纳入到广义价格指数之中,充分利用房价释放的信息间接关注房价波动。通过构建广义价格指数,不断探索完善价格指数构成的新技术、新方法,充分挖掘房价背后所蕴含的相关信息,为货币政策的制定与实施提供依据。

第三,把握好货币政策关注房价波动的“度”。具体来说,货币政策只需要关注房价的过度波动,并对这种过度波动做出反应。但在实际操作过程中,存在的难题之一就是如何界定房价的过度波动,以及对房价何种程度的过度波动做出反应,做出何种反应?这些问题都有待于进一步深入分析与研究。因此,建议借鉴相关模型,构建房价波动目标区间,当房价的波动程度在既定的目标区间内浮动时,货币政策就无需对房价波动做出干预和反应,但如果超过了既定的目标区间就应该适当地做出反应。

第四,综合运用多种货币政策工具。需要综合使用利率、货币供应量等多种货币政策工具,使得货币政策工具可以迅速发挥作用,在短期内有效调节房地产市场运行状况。

[1] Bernanke, B., Gertler,M.Monetary Policy and Asset Price Volatility[J].Social Science Electronic Publishing,1999,84(9):77-128.

[2] Mishikin,F.Symposium on the Monetary Transmission Mechanism [J].Journal of Economic Perspective, 1995,9(4):3-10.

[3] Savioz,M.R., Bengui,J.Asset Prices Bubbles and Monetary Policy : What Can Be Learned From the Swiss Experience? [J].Aussenwirtschaft, 2007,(1):9-21.

[4] 段忠东,朱孟楠.不确定性下的房地产价格波动与货币政策反应:一个文献综述[J].经济评论,2011,(1):135-144.

[5] Kent,C., Lowe,P.Asset Price Bubbles and Monetary Policy [R].RBA Research Discussion Papers, 2000.

[6] Cecchetti,S.G.Asset Prices and Central Bank Policy [R].Geneva Report on the World Economy, 2000.

[7] Bordo,M.D., Jeanne,O.Boom-Bust in Asset Prices: Economics Instability and Monetary Policy[R].NBER Working Paper, 2002.

[8] Googhart,C., Hofmann,B.Asset Prices and the Conduct of Monetary Policy [D].Paper Present at the Royal Economic Society Annual Conference,2002.

[9] Kohn,D.L.Monetary Policy and Asset Prices Revisited [J].Review of Economic Dynamics, 2007,10(4):761-779.

[10] 唐齐鸣,熊洁敏.中国资产价格与货币政策反应函数模拟[J].数量经济技术经济研究,2009,(11):104-115.

[11] 陈肯界,王学武.中国房地产价格波动与货币政策:一个实证研究[J].上海金融学院学报,2010,(3):40-46.

[12] 朱孟楠,刘林.资产价格、汇率与最优货币政策[J].厦门大学学报(哲学社会科学版),2011,(2):25-33.

[13] 王擎,韩鑫韬.货币政策能盯住资产价格吗?——来自中国房地产市场的证据[J].金融研究,2009,(8):114-122.

[14] 孟彩云,王聪.房地产价格波动、泰勒规则与宏观经济调控——基于2000—2010年我国宏观经济数据的检验[J].当代财经,2012,(2):59-68.

[15] 吴超.房地产价格波动、货币政策调控与宏观经济稳定——基于均值和波动层面溢出效应的实证研究[J].上海金融,2012,(5):16-22.

(责任编辑:巴红静)

2016-08-19

国家社会科学基金重点项目“新常态下我国影子银行体系的风险溢出效应及其对货币政策的影响研究”(15AJY021);天津市哲学社会科学研究规划项目“我国影子银行体系对货币政策规则选择的影响”(TJYY15-020)

刘 翠(1985-),女,天津人,博士后,讲师,主要从事宏观经济与货币政策研究。E-mail:liucui0705@126.com

F820.2

A

1000-176X(2016)10-0048-06