中国货币政策的利率规则

——基于金融状况指数的分析

李祥发,冯宗宪,薛伟贤

中国货币政策的利率规则

——基于金融状况指数的分析

李祥发1,冯宗宪2,薛伟贤1

(1.西安理工大学经济与管理学院,西安710054;2.西安交通大学经济与金融学院,西安710038)

为检验中国中央银行是否已将金融市场状况纳入货币政策的框架,采用HTVPVAR模型的脉冲响应构建中国金融市场状况指数,检验结果显示:以金融市场状况指数为转换变量的STR模型形式的利率规则能较好地拟合实际数据,政策利率对通货膨胀缺口的变动存在非线性调整,且金融市场的景气(不景气)将增强(减弱)货币政策对通货膨胀缺口的反应程度。

金融状况指数;利率规则;HTVPAVR模型;Gibbs抽样

在货币政策制定和操作的实践中,往往以通货膨胀和经济增长为货币政策的最终目标。随着金融市场的发展,金融状况已成为影响物价稳定和经济增长的重要因素,传统的物价稳定目标仅是经济稳定的必要条件而非充要条件。宏观经济、金融市场与货币政策工具规则之间的关系问题,因此受到诸多学者的关注,构建能够反映中国金融市场状况的指数,检验中国货币政策当局是否已将金融市场状况纳入货币政策的框架,具有重要的理论意义和现实意义。

一、文献综述

在金融市场稳定与宏观经济周期波动存在紧密联系的背景下,将金融市场状况纳入货币政策的框架,成为学者和货币政策当局讨论的对象。但相关研究还存在不小的争议。

一些学者反对中央银行对金融市场状况的波动做出货币政策调整。如Myftari和Rossi(2007)[1]研究认为,中央银行对金融市场波动采取“先发制人”式的紧缩性货币政策面临两难抉择,虽然这一货币政策措施能抑制金融市场参与主体的乐观情绪,但紧缩性货币政策所引发的实际成本可能使干预金融市场波动的措施被否决。Fatas(2010)[2]研究发现,虽然宽松货币政策与引发次贷危机的房地产泡沫破灭存在关联性,但宽松货币政策不是主要原因,中央银行货币政策的立场不宜作为预测未来房地产泡沫破灭的先行指标。Assenmacher等(2010)[3]应用18个国家数据的实证结果显示,对金融失衡实施紧缩性货币政策对经济增长存在不利影响。Galiy和Gambettiz(2015)[4]应用价格名义刚性的代际交叠模型,研究了货币政策规则的选择对理性资产价格泡沫的影响,研究结果显示,货币政策对资产价格泡沫做出积极反应,会增加未来资产价格的波动。戴国强和张建华(2009)[5]应用VECM模型构建了中国的金融状况指数,实证检验显示,资产价格在货币政策的传导过程中反应不足,不建议将资产价格作为货币政策的操作指标。陈伟忠和黄炎龙(2011)[6]认为,直接将资产价格纳入货币政策的反应函数具有不确定性。黄昌利和尚友芳(2013)[7]将股票价格和房地产价格引入前瞻性泰勒利率规则的实证研究显示,中国货币政策利率主要对产出缺口做出反应。

另一些学者支持将金融市场状况纳入货币政策的框架。Semmle和Zhang(2007)[8]认为,金融市场不景气可能会引发通货紧缩和经济衰退,为避免陷入流动性陷阱,货币政策当局不应忽视资产价格的波动。Shibamoto和Tachibana(2013)[9]应用VAR模型的研究结果显示,货币政策的产出效应构建了股票市场与实体经济相联系的桥梁,并认为日本的货币政策会对因股票市场波动而引发的实体经济波动做出反应。刁节文和章虎(2012)[10]应用状态空间模型构建了动态权重的金融状况指数,检验结果显示,当面临严峻的通货膨胀时,货币政策当局才会对金融状况的波动做出反应。马勇(2013)[11]将金融市场稳定因素纳入货币政策函数的理论与实证研究,认为当货币政策当局的政策取向影响金融体系的风险承担和宏观经济环境时,货币政策应充分考虑金融系统性风险的货币政策因素及其危害,应将金融系统的风险承担纳入货币政策的框架。陈守东等(2014)[12]对金融市场状况能否有效反映中国货币市场的运行状况,认为应将金融市场状况指数纳入货币政策制定的参考指标体系。王烨等(2014)[13]应用支持向量回归算法构建的金融状况指数领先于通货膨胀的变动,认为其可作为货币政策的参考指标。周德才等(2015)[14]应用MITVPSVVAR模型构建了中国动态权重的金融状况指数,认为政府应定期构建并公布金融状况指数。何汇溪(2015)[15]就中国金融状况指数构建中的变量选取问题做了研究。李正辉和郑玉航(2015)[16]应用马尔科夫区制转换模型研究了中国金融状况指数的动态变化特征,认为金融状况对实体经济发展的有效性呈增强态势。

二、金融状况指数的构建

(一)变量选取与数据说明

在选择金融市场变量用于构建金融状况指数时,所选择的金融市场变量应包含较多的市场状况信息,能够作为金融状况的一个综合度量指标和货币政策的一个先行指标,对产出缺口和通货膨胀缺口具有显著影响。依据此原则,本文选择人民币-美元汇率、中长期贷款和货币供给量M2作为金融状况的代表性变量,用于构建金融状况指数。选择上述变量作为中国金融状况的代表性变量,主要基于如下考虑:在样本期内,由于中国巨额贸易顺差和强制结汇制度,以及次贷危机发生后所采取的宽松货币政策,中国的广义货币供给量M2迅速增加,使得广义货币供给量M2对金融市场和宏观经济的影响趋于增加;对于人民币-美元汇率,由于内外部经济环境形势的变化,中国自2005年启动了汇率形成机制改革,人民币-美元汇率经历了多次升值,随着汇率形成机制的逐渐成熟,人民币汇率波动开始影响国际收支、国内商品价格和产出,从而成为影响实际经济运行的一个重要变量;就中国实际而言,商业银行是中国金融体系的核心,银行信贷自然也就成为了中国社会融资的主要形式,使得中长期贷款的变动反应了金融状况的变化,以及投资者对未来经济增长的预期。

本文选择1997年1月—2015年12月共228个月的月度数据做实证分析。以消费者价格指数的环比增速为通货膨胀变量;在数据处理中,实际广义货币供给量由采用X-12季节调整后的名义广义货币供给量M2除以CPI获得,并进而求得实际广义货币供给量的环比增速;实际新增中长期贷款和实际汇率通过相应变量的名义值除以消费者价格指数获得,进而求得实际新增中长期贷款和实际汇率的环比增速;选择银行间拆借月度平均利率作为中国名义利率的替代变量,实际利率由名义利率减去消费者价格指数得到。通过H-P滤波方法计算获得上述变量的长期趋势成分,以上述变量偏离其长期趋势的偏差作为该变量的缺口值,并按照Goodhart等(2001)[17]的方法,以实际利率的月度环比增量作为实际利率缺口。由于中国未公布月度GDP数据,本文以月度GDP工业增加值为月度的替代变量,实际工业增加值由名义工业增加值除以消费者价格指数,进而获得实际工业增加值环比增速。由于利率和汇率为逆指标方向变量,需对利率和汇率的原始数据取相反数,将其调整为正向指标变量。上述数据来源于中经网统计数据库和国家统计局。

(二)时变权重的金融状况指数构建

在样本区间内,中国加入WTO、银行业改革和汇率形成机制改革,可能会使中国的经济结构发生变化,金融状况的代表性变量在金融市场和宏观经济中的作用大小也会随之发生变化,使得FCI所包含的金融状况的代表性变量的权重发生变化。而2008年爆发的次贷危机给中国带来的冲击,可能会使中国金融市场的代表性变量的时间序列存在异方差。因此,以不变权重和同方差方法构建的金融状况指数可能很难反映中国金融市场的实际状况,应在考虑时间序列变量间可能存在的结构性变化和异方差的情况下,构建中国的金融状况指数FCI。为包含经济可能存在的结构性变化和异方差的信息,本文构建具有时变参数和异方差的VAR(HTVPVAR)模型,并通过时变方差分解和在每一时点的脉冲响应计算FCI中各变量的权重。具有二阶滞后和四维时间序列的HTVPVAR模型为

其中,yt为4×1可观测的时间序列变量;ct为模型的时变截距项;A1,t和A2,t均为4×4的时变参数矩阵;εt为模型不可观测的外在冲击随机项,且具有异方差性,其协方差矩阵为Ct。不失一般性,假设协方差矩阵可做如下分解其中,Bt为三角形矩阵

Dt为对角线矩阵

令At=(ct,A1,t,A2,t),bt为矩阵Bt的对角线以下元素所组成的向量;σt为对角线矩阵Dt的对角线元素组成的向量。模型的时变动态参数满足

由式(1)~式(3)可以看出,参数At服从随机漫步,σt服从几何随机漫步,这也使得该模型的协方差矩阵具有时变性。当上述参数均为常数时,HTVPVAR模型退化为经典的VAR模型。依据经济变量之间的关系,对HTVPVAR模型中各变量作如下排序:实际广义货币供给量M2的环比增速缺口(M2)、实际中长期贷款环比增速缺口(loan)、实际汇率环比变动缺口(ER)和实际银行间拆借利率的变动值。这是因为广义货币供给量的变动包含了产出变动和通货膨胀变动的信息,因此将广义货币供给量M2的环比增速缺口排在第一位;新增中长期贷款反映了社会对未来经济增长的预期,遂将其排在第2位;虽然中国2005年进行了汇率形成机制改革,但中国还未形成自由浮动的汇率制度,汇率变动中管制的成分还较多,因此,汇率变量和利率变量分别排在第3位和第4位。时间序列变量的ADF检验和PP检验结果显示,各时间序列变量均在5%的显著性水平下满足平稳性要求。

参考Nakajima等(2011)[18]的研究和相应VAR模型的滞后期,选择HTVPVAR模型的滞后期为2。以贝叶斯方法估计HTVPVAR模型的参数,需首先获得时间序列变量初始状态的先验分布,为了获得时间序列变量初始状态的先验分布,选择1997年1月—2001年12月共60个样本的月度数据用于先验分布的校正。参考Primiceri(2005)[19]的方法,将参数的初始值A0设定为服从正态分布,且均值和方差分别为VAR模型的点估计值AˆOLS和其方差的4倍,B0的先验估计值以同样的方法获得,σ0的分布设定为服从对数正态分布

对于样本区间内的后验参数估计采用Gibbs抽样方法,共进行10 000次抽样,并舍去初始的2 000次抽样,用剩余抽样模拟模型的参数。HTVPVAR模型的时变方差和脉冲响应反映了外在冲击随时间变化的轨迹和各时间序列变量对冲击的反应。HTVPVAR模型中各时间序列变量方程残差标准差的后验均值轨迹如图1所示。

图1给出了实际货币供给量M2环比增速缺口、中长期贷款环比增速缺口、汇率缺口和利率变动缺口的残差标准差的后验均值。从图1可以看出,2008年金融危机发生之后,世界主要经济体实施了量化宽松的货币政策,全球流动性过剩,大量热钱流入中国,以及为应对次贷危机所采取的宽松性货币政策,使得实际广义货币供给量M2环比增速的缺口,在2008年前后和2011年后半年具有较大的后验方差均值;为了应对次贷危机对中国宏观经济造成的不利冲击,2008年11月中国政府还推出了4万亿的投资计划等一系列扩大内需刺激经济的措施,使得实际中长期贷款增速的缺口在2009年,特别是在2010年前后具有较大的后验方差均值;迫于外部压力和中国经济形势的变化,中国自2005年启动了人民币汇率形成机制改革,人民币汇率制度由原来的实际固定汇率制度转变为有管理的浮动汇率制度,但人民币汇率调整实行小幅逐步调整,这也使得实际有效汇率缺口在2006年、2009年、2010年前后和2012年的后验方差均值增加的幅度不大;2003年和2005年中国银行间市场出现短期流动性吃紧,使实际利率的后验均值有所增加。在2011年前后,货币政策当局为应对宽松货币政策所引发的通货膨胀压力,货币政策当局又不得不对货币政策再次伏特做出调整,使得利率缺口在2011年前后的后验方差均值较大。如果HTVPVAR模型识别出的货币政策变动可以作为货币政策非系统性变化的测量值,那么,我们可以通过识别货币政策变动的时变标准差来度量货币政策的非系统变化。依次可以判断,中国货币政策在2011年前后进行了多次调整,且调整幅度明显大于前期,使得货币政策在这一时期具有较大的波动性。从上述分析可以看出,HTVPVAR模型较好地拟合了各时间序列变量的变化轨迹,充分验证了允许TVPVAR模型存在异方差性的必要性和现实意义。

本文构建的时变权重的金融状况指数为

其中,M2t、loant和ERt分别表示实际广义货币供给量M2环比增速缺口、实际中长期贷款环比增速缺口和实际汇率环比变动缺口。为获得实际货币供给量M2增速缺口、实际中长期贷款增速缺口、实际有效汇率增速缺口在FCI中的动态权重,需对2002年1月—2013年10月样本内的每一时间点做脉冲响应,选定实际利率缺口对时间序列变量i,i=1,2,3在时间点t的脉冲响应的持续期为12期,并以zi,t表示时间序列变量的脉冲响应的平均值,则时间序列变量i在t时的权重wi,t的计算公式可以表示为

从图2可以看出,各时间序列变量的权重并不是固定不变的,而是随经济形势动态变化的,各时间序列变量权重的动态变化,反映了各时间序列变量对金融市场和宏观经济影响力的变化轨迹。其中,货币供给量M2的权重在2002—2004年较平稳,随着中国金融市场特别是银行业改革的逐步推进,利率的信贷渠道趋于增强,对广义货币供给的影响趋于降低。但在2008年之后,政府所推出的刺激性的经济政策,使得信贷资金更多流向了国有企业,货币利率的信贷渠道效应有所减弱。随着中国由固定汇率制度逐步转向有管理的浮动汇率制度,利率的汇率渠道逐步趋于畅通,使汇率的权重在2002—2014年底不断增大。随着中国政策利率的信贷渠道和汇率渠道的逐步畅通,在一定程度上也减小了货币供给M2的权重,这也与实际经济相符。中国动态权重的金融状况指数变动,反映了中国金融市场状况的整体趋势,如2003年和2007年前后经济的繁荣,以及2010年前后实施的刺激性政策,使中国的金融市场状况指数有所增加。

三、中国非线性利率规则的实证检验

(一)实证检验

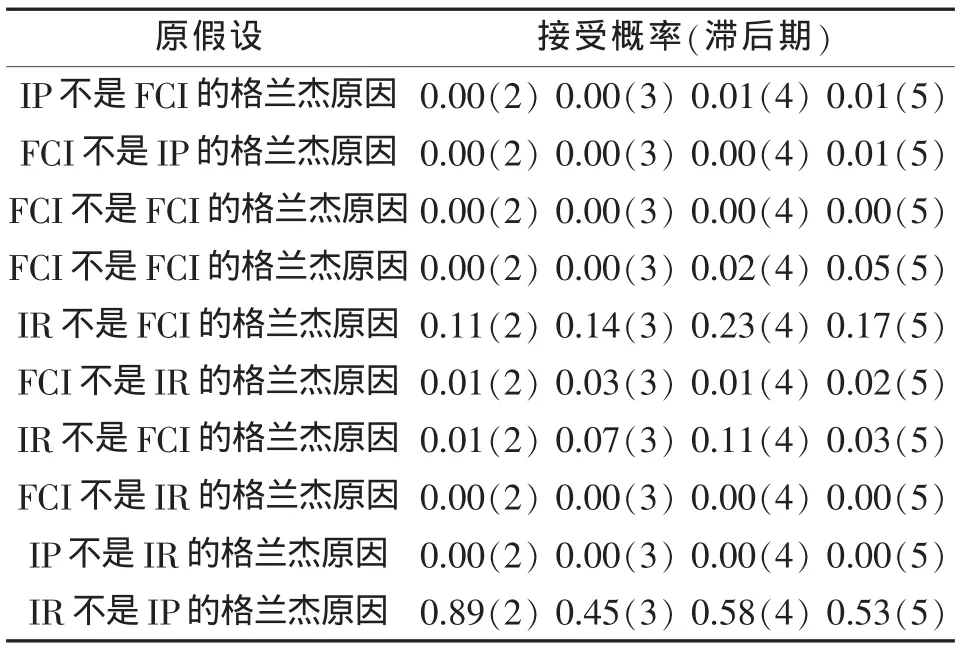

为进一步检验本文构建的金融状况指数是否包含了金融市场所蕴含的先行信息,首先对产出缺口、CPI缺口、实际利率缺口和FCI之间的因果关系进行格兰杰检验,检验结果如表1所示。

表1 变量间的格兰杰因果关系检验

格兰杰因果关系检验结果显示,通货膨胀缺口是实际利率缺口的双向格兰杰原因,产出缺口是实际利率缺口的单向格兰杰原因,即若以实际利率为货币政策的中介指标,则可以认为产出缺口和CPI缺口是货币政策当局监控的目标变量,货币政策当局会通过调整利率去试图调控通货膨胀和经济增长水平①格兰杰因果关系检验仅是线性形式的因果关系检验,并不能否定利率缺口是非中性的。。FCI与产出缺口和CPI缺口存在双向格兰杰因果关系,FCI是实际利率缺口的单向格兰杰原因,这也说明了本文构建的金融状况指数对产出缺口和通货膨胀缺口具有较好的解释力,可以作为上述变量的一个先行指标。下面将进一步检验中国政策利率是否会对产出缺口和通货膨胀缺口的变动做出非线性调整,以及FCI的变化是否会影响货币政策当局对产出缺口和通货膨胀缺口变动做出的政策调整。

本文尝试把具有时变权重的金融状况指数纳入货币政策的框架,考察平滑转换回归形式的泰勒利率规则在中国的适用性。本文依据泰勒利率规则原理,构建如下形式的平滑转换回归(STR)模型

STR模型的线性部分为

STR模型的非线性部分为

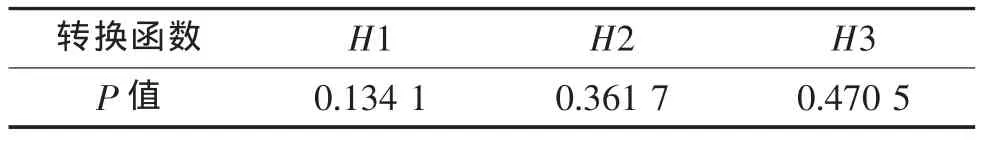

其中,(ø,θ)=(ø0,ø1,ø2,θ0,θ1,θ2,θ3)是1×7的参数向量;εt为随机误差项,服从正态分布:εt~N(0,σ2);G(γ,c,st)为以s为转换变量的非线性有界转换函数;γ表示转换函数的斜率参数;c是转换变量的位置参数向量。本文选择LSTR1模型为目标研究模型,并选择以FCIt为转换函数的转换变量。首先,我们依据检验准则比较线性模型与STR模型的优越性,检验结果如表2所示。检验结果显示,STR模型显著优于线性模型。

表2 线性模型与STR模型的优越性检验

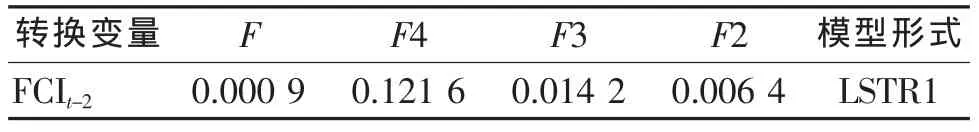

金融状况是一国经济运行的晴雨表,本文构建的中国金融状况指数能对利率缺口变动、产出缺口变动和通货膨胀缺口变动做出解释,可以作为中国经济运行的一个先行指标。因此,理论上可以选择FCIt作为转换函数的转换变量。以FCIt-2作为LSTR1模型的转换变量的检验结果如表3所示。

表3 模型形式选择的检验结果

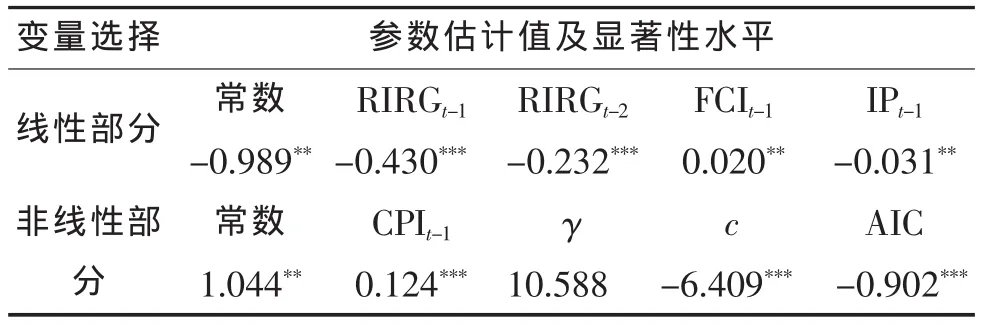

检验结果显示,选择作为转换函数的转换变量是合适的,且转换函数的形式为LSTR1。在估计LSTR1模型时,应用格点搜索方法确定参数的初值,以Newton-Raphson方法估计模型的参数,实证估计结果如表4所示。

表4 STR模型的参数估计值及显著性水平

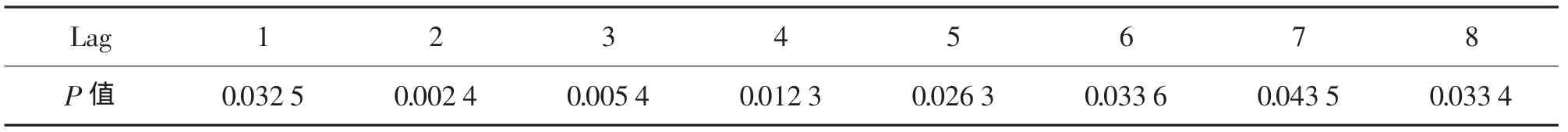

为确保估计结果的可靠性,需对残差序列是否存在序列相关和异方差进行检验,残差序列的相关性检验结果如表5所示,残差异方差ARCH-LM滞后8期的检验值为12.276(P值为0.139)。

表5 残差序列的序列相关性检验

从上述残差序列的相关性检验和异方差的检验结果可以看出,残差序列不存在序列相关和异方差,由此可知,LSTR1模型具有很好的检验显著性,实际利率的变动与其拟合值如图3所示。从图3可以看出,加入金融状况指数的非线性利率规则的预测值与实际利率的变动趋势基本一致,这表明中国的货币政策逐渐转向规则型的利率调整。2006年前后,在将证券公司和信用社纳入银行间拆借市场之后,2007年又将保险、信托等六类金融拆借机构获准进入银行间拆借市场,并于2007年1月4日全国银行间市场开始上线运行,推动了中国的利率市场化进程,使得银行间拆借市场能更好地反映中国货币市场的供需状况。

(二)实证结果分析

从LSTR1模型线性部分的估计结果可以看出,IRt-1和IRt-2前的参数均为负值,参数值分别为-0.430和-0.232,均在1%的显著性水平下显著,这说明实际利率缺口的变动具有一定的回调趋势,即当期和滞后一期的实际利率缺口增加,将会造成未来一期的实际利率缺口降低,这可能是因为中国货币政策的调整,在一定程度上存在过度调整,或者是货币政策的调整不具有前瞻性,这也与HTVPVAR模型中利率对自身的脉冲响应具有一定程度的回调相一致。实际利率缺口FCI随值的增大而增加,且在5%的显著性水平下显著,但金融状况指数的系数仅为0.02,政策利率对金融状况仅做出微弱调整。实际利率缺口随产出缺口的增加而减小,这说明中国银行间拆借利率未对实际产出缺口的变动做出充分调整。在LSTR1模型的非线性部分,滞后解释变量CPIt-1的参数为0.124,且在1%的显著性水平下显著。这说明实际利率会对滞后一期的通货膨胀缺口变动做出调整:通货膨胀负向偏离长期趋势,将使当期的实际利率下降。因此,可以认为通货膨胀缺口是中国货币政策当局关注的重要经济指标,也是货币政策调控的重要经济目标。更为重要的是,金融状况指数会显著影响实际利率对CPI缺口的反应程度。STR模型的非线性部分,除体现了CPIt-1对当期实际利率缺口的影响外,还体现了金融状况指数通过影响转换函数的函数值,进而影响当期实际利率缺口对CPIt-1的变动所做出的货币政策调整。但实际利率未对通货膨胀做出充分反应,这是由于中国经济发展所处阶段的特殊性,以及在次贷危机后的一段时间内,虽然经济在政策刺激下有所复苏,但后期经济复苏放缓和内需不足的压力是客观存在的,考虑到经济下行的风险和这一时期驱动经济增长因素的特殊性,以及成本推动是这一发展阶段通胀上升的一个主因,货币政策调控通胀的力度因此受到经济增长等政策目标的影响,货币政策对通胀做出充分调整面临较多困难。

LSTR1的转换函数为金融状况指数FCIt-2的单调递增函数,即金融状况指数增加,将会增加货币政策当局对通货膨胀缺口的调控力度,这是因为金融状况是宏观经济运行的一个重要先行指标,当金融市场处于景气时期时,经济主体会预期由此引发的投资需求和流动性过剩将会导致通货膨胀水平的上升;当金融市场处于不景气时期时,经济主体会产生未来通货膨胀水平下降的预期,货币政策当局则会减弱对通货膨胀的调控力度,实际利率缺口下降。综上所述,相较于金融状况处于不景气时期,在景气时期,政策利率对通货膨胀缺口变动的反应较敏感。

四、结论与政策含义

本文利用HTVPVAR模型的时变方差分解和脉冲响应,构建了中国的金融状况指数,充分考虑了中国金融市场可能存在的结构性变化和外在冲击带来的异方差性,并将其纳入非线性的“泰勒规则”对中国利率调整的规则做了检验。本文的结论如下。

本文构建的具有动态权重的金融状况指数是实际利率缺口、产出缺口和CPI缺口的格兰杰原因,显示出本文构建的金融状况指数可以作为经济运行的先行指标,反映出金融市场与实体经济存在紧密的关系,其可以作为货币政策的一个参考指标。对纳入金融状况指数泰勒规则的实证检验显示,实际利率对CPI缺口的变动存在显著的非线性调整,滞后一期的通货膨胀缺口增加,将使当期的实际利率缺口增加,且实际利率缺口对通货膨胀缺口变动的敏感程度,依赖于金融市场的景气程度,当金融市场处于景气时期时,将加剧实际利率缺口对通货膨胀缺口的反应程度,反之则相反。即货币政策当局会通过判断金融状况,以及滞后通货膨胀缺口的变动,进而对当期的利率做出非线性调整,泰勒规则下的货币政策对FCI的反应表现出逆周期性,但实际利率缺口对产出缺口的变动反应不足。本文构建的非线性泰勒规则能够较好地拟合中国实际利率缺口的变动轨迹,这说明随着中国利率市场化的逐步推进,政策利率在一定程度上遵循了规则的调控方式,且对金融状况的变动做出了调整。

基于实证结论,本文的政策含义在于:

第一,编制并定期公布中国的金融状况指数,使个人、企业和社会了解中国金融市场的状况,以及对未来经济形势变动做出尽可能准确的判断,尽量减少因误判经济金融形势而造成的损失,维护宏观经济和金融市场的稳定。

第二,纳入金融状况指数的泰勒规则对通胀缺口反应不足,存在内在不稳定性问题,因此,还需反思中国的货币政策并以此推动利率市场化改革。在次贷危机后,政策制定者和学者开始倾向于将金融状况纳入货币政策的框架,本文的实证检验也给予了证实。

第三,在构建动态权重的金融状况指数时,中长期贷款所占的权重较大,M2和人民币汇率的权重较小,这说明货币政策在后两个渠道上的传导不够畅通,这主要是因为中国还未实现自由浮动的汇率制度,汇率变动受制于政府的干预,且M2的变动受到实体经济和金融市场等诸多因素的影响,因此,中国需改革现存的汇率制度,减少不必要的行政干预,并推动利率的市场化改革,以促进货币政策传导渠道的通畅,提高货币政策的宏观调控成效。

[1]MYFTARI E,ROSSI S.Asset prices and monetary policy:should central banks adopt asset-based reserve requirements?[C].The Eleventh Berlin Conference of the Research Network Macroeconomic Policies.Berlin:University of Fribourg,2007.

[2]FATAS A.Fiscal policy and the current account[R].Imf Working Papers,2010,59(4):603-629.

[3]Assenmacher-Wesche K,Gerlach S.Monetary policy and financial imbalances:facts and fiction[J].Economic Policy,2010,25(63):476-478.

[4]GALIY J,GAMBETTIZ L.The effects of monetary policy on asset prices bubbles:some evidence[J].Macroeconomics,2015,7(1):233-257.

[5]戴国强,张建华.中国金融状况指数对货币政策传导作用研究[J].财经研究,2009,35(7):52-62.

[6]陈伟忠,黄炎龙.货币政策、资产价格与金融稳定性[J].当代经济科学,2011,33(1):1-12.

[7]黄昌利,尚友芳.资产价格波动对中国货币政策的影响——基于前瞻性泰勒规则的实证研究[J].宏观经济研究,2013(1):3-10.

[8]SEMMLE W,ZHANG W L.Asset price volatility and monetary policy rules:a dynamic model and empirical evidence[J]. Economic Modelling,2007(24):411-430.

[9]SHIBAMOTO M,TACHIBANA M.The effect of unconventional monetary policy on the macro economy:evidence from Japan’s quantitative easing policy period[R].Discussion Paper,2013.

[10]刁节文,章虎.基于金融形势指数对我国货币政策效果非线性的实证研究[J].金融研究,2012(4):32-44.

[11]马勇.植入金融因素的DSGE模型与宏观审慎货币政策规则[J].世界经济,2013(7):68-92.

[12]陈守东,易晓激,刘洋.政策不确定下中国股市与宏观经济相关性的非对称效应研究[J].当代财经,2014(1):45-55.

[13]王烨,张玲玲,郭琨,等.基于SVR的中国金融状况指数研究[J].管理评论,2014(5):3-11.

[14]周德才,冯婷,邓姝姝.我国灵活动态金融状况指数构建与应用研究——基于MI-TVP-SV-VAR模型的经验分析[J].数量经济技术经济研究,2015(5):114-130.

[15]何汇溪.浅谈我国金融状况指数构建中的变量选取问题[J].经济研究导刊,2015(27):10-12.

[16]李正辉,郑玉航.金融状况指数的动态特征及其有效性研究[J].财经理论与实践,2015(4):39-44.

[17]GOODHART C,HOFMANN B.Asset prices,financial conditions,and the transmission of monetary policy[C].Conference on Asset Prices,Exchange Rates,and Monetary Policy.Palo Alto,CA:Stanford University:2001.

[18]NAKAJIMA J,KASUYA M,WATANABE T.Bayesian analysis of time-varying parameter vector autoregressive model for the Japanese economy and monetary policy[J].Journal of the Japanese and International Economies,2011,25(3):225-245.

[19]PRIMICERI G E.Time varying structural vector autoregressions and monetary policy[J].The Review of Economic Studies,2005,72(3):821-852.

Monetary Policy Interest Rate Rules in China—The Analysis based on FCI

LI Xiangfa1,FENG Zongxian2,XUE Weixian1

(1.School of Economic and Management,Xi’an University of Technology,Xi’an 710054,China;2.School of Economic and Financial,Xi’an Jiaotong University,Xi’an 710038,China)

For overlooked the structural changes in representative financial variables and unexpected externanl shocks,when building the FCI and inspection the interest rate rules selection of central bank,and whether monetary policy is positive or not.For [For]the first time,FCI were[were]builted by the HTVPVAR model with time-varying variance decomposition and impulse response,and it was brought into the STR model in the form of Taylor’s interest rate rules.Inspection results argued that monetary policy would make nonlinear adjustment for the gap of inflation gap changes,and the current financial market in good(bad)will strengthen(weaken)the monetary policy response to the changes in the gap of inflation.This conclusion can be used as the empirical evidence for selecting the interest rate as the intermediate target of monetary policy.

financial conditions index;interest rules;HTVPAVR model;Gibbs sampling

F820

A

1009-3370(2016)06-0085-07

10.15918/j.jbitss1009-3370.2016.0611

[责任编辑:宋宏]

2015-12-05

国家自然科学基金应急管理项目资助(71441039);西安理工大学科学研究计划基金资助项目(2015RWYB003)

李祥发(1983—),男,博士,讲师,E-mail:xiangfali2008@163.com