科技金融文献研究述评

宁宇新+景琳

摘 要:科技金融属于产业金融的范畴,主要是指科技产业与金融产业伴随社会经济的发展,联系日益紧密,相互融合、相互发展的过程。相关的研究文献主要从科技金融的概念、政策制定、辩证关系、融资问题、发展指数、体系构建、发展模式等方面进行了分析。从总体来看,理论研究滞后于实务应用,相关对策建议的实用性较差。应从系统论的角度来理解科技金融的概念,注重宏观角度与微观角度的结合,考虑地区差异性问题,构建适合本区域的科技金融发展模式。

关 键 词:科技金融;科技金融体系;发展模式

中图分类号:F830 文献标识码:A 文章编号:2096-2517(2016)05-0072-10

Abstract: Sci-tech finance belongs to the category of industrial finance, with the development of society and economy, connection between sci-tech industry and financial industry is increasingly close day by day, and in the process they fuse mutually and develop together. This paper is a comprehensive study of sci-tech finance, which should be based on literature related to sci-tech finance subjects as the object. This article makes an analysis of research from variously aspects, which include the concept of sci-tech finance, policy formulation, dialectical relationship, financing problems, development index, systematic construction and developmental status. On the whole, the results show that theoretical research lagged behind the practical application, moreover, which also show the poor practicability of the countermeasures and suggestions. This paper suggests to understand the concept of science technology and finance from the perspective of system theory. On the one hand, we should pay attention to the combination of macroscopic angle and microcosmic angle. On the other hand, we should construct the regional developmental model of science technology and finance under the condition of considering the regional difference problems.

Key words: Sci-tech finance; Sci-tech finance system; developmental status

科技金融的本质是科技与金融相辅相成、相互结合发展的实践过程, 它是金融与科技互相作用、互相渗透的结果。 科技金融作为科技与金融的结合,始于上世纪80年代,我国以发放第一批科技贷款的形式逐渐展开了科技金融的实践工作。随后在1993年,在科技进步法的影响与推动下,我国成立了中国科技金融促进会。越来越多的人开始逐渐深入到与“科技金融”相关领域的研究中,研究范围不断扩大,研究深度不断增强。本文以科技金融相关的主题文献为对象展开对科技金融的综合性研究,将从科技金融的概念、政策制定、辩证关系、融资问题、发展指数、体系构建、发展模式等多方面进行分析,揭示我国科技金融研究发展的主要脉络趋势与学术前言领域所关注的热点问题,对于推进科技金融领域的研究将起到“抛砖引玉”的作用。

一、关于科技金融概念的研究

现今关于“科技金融”的定义并未统一。赵昌文等(2009)认为国家科技创新体系和金融体系的建立离不开一系列金融工具、金融制度、金融政策以及金融服务这四项基本要素的支持,并且这些要素在促进科技研究与开发、科技成果转化和高新技术产业发展方面发挥着创新示范作用,为进行科技创新活动与基础金融资源配置的政府、企业、市场、社会中介机构的各个主体之间提供融资支撑与引导[1]。《国家“十二五”科学和技术发展规划》(2011) 重点将金融机构作为辅助平台,用以引导各类金融机构通过创新金融产品、 改进服务模式、搭建服务平台的三阶段模式,促进科技成果与科技资源的优化配置,不断创新财政科技的投入方式,实现科技与金融的有效融合,以期达到双方互赢的局面。李心丹、束兰根(2013)则从整合科技金融资源的角度出发, 结合科技金融领域的实践工作,并在此基础上借助生命周期理论,重点强调了金融资源与高新技术产业所产生的相互协调效应,促进了科技型企业在不同发展阶段下对金融资源的内生性优化,进而保障高新技术产业链的加速发展与企业技术革新的显著提升[2]。孙伍琴(2014)基于金融发展促进技术创新的研究角度,提出科技金融在本质上是指技术创新与金融创新的融合[3]。

综上所述,本文认为科技金融的内涵应是科技金融活动的参与主体为企业进行科技创新活动提供金融资本支持,以实现资本增值的一种特定形态的金融活动。科技金融的外延主要指政府推动科技型企业以科技创新与成果转化为核心的金融资源基础配置问题。一方面,政府通过提高公共财政资金的配置效率来应对“市场失灵”问题;另一方面,国家通过构建适应本地区发展的区域创新环境来有效引导我国风险投资机构在市场经济条件下进行科技金融资源配置[4]。

二、我国科技金融发展的不同阶段及相关政策研究

我国对于科技金融的研究始于20世纪80年代,至今已走过30年的历程。大体经历了酝酿、蓬勃兴起、调整蓄势、新的发展四个阶段:(1)1978~1985年为第一阶段,我国的经济体制改革在此时拉开序幕,虽然计划经济体制内部引入市场机制改革, 但是科技体制和金融体制改革未见端倪。(2)1985~2006年为第二阶段, 我国由计划商品经济阶段过渡到社会主义市场经济体制阶段。1985年是科技金融发展历程中标志性的一年,为了支持科学技术事业的发展,《关于积极开展科技信贷的联合通知》(1985) 成为我国有关科技金融发展研究中出现的最早记录。随后《中华人民共和国科学技术进步法》(1993) 的颁布明确指出了金融要推动科学技术的发展, 科技的发展需要金融的参与和支持。(3)2006~2009年为第三阶段, 这三年是科技金融领域开拓思路、繁荣发展的三年。在此期间,我国陆续发布了一系列与科技金融直接相关的政策。其中最具代表性的是《国家中长期科学和技术发展规划纲要(2006-2020年)》(2006),它的出台标志着科技金融开始以主角身份正式登上经济发展的历史舞台。(4)2009年至今为第四阶段, 我国正处于不断完善社会主义市场经济的阶段。 我国在经历2008年全球金融危机的严峻考验之后,《国家“十二五”科学和技术发展规划》(2011)首次以战略规划的视角将科技金融正式纳入到国家科技创新战略体系中。

我国部分学者基于文献计量学的微观角度,针对以科技金融政策为主题的文献进行了研究。唐五湘等(2013)以北京市2001~2012年发布的科技金融政策为切入点,围绕政策的发布主体、年度发布数量、作用面、主题思想、交互关系这五大方面对该地区的科技金融政策文本展开量化分析[5]。曲昭等(2015)首先从文献发文的时间分布、文献类型及来源展开分析,其次以文献主题的演化历程和关键词对文献的关键内容进行计量分析,最后结合我国科技金融政策的研究现状,给予相应的对策和建议[6]。

大多数学者是从宏观角度出发,从全局把握科技金融政策整体发展状况。周昌发(2011)指出我国政府在制定科技金融政策时存在的主要问题有:政策体系缺乏系统性、 政策制定部门层级较低、担保政策不完善、信息共享机制缺失、金融创新机制不足[7]。张明喜(2013)主要围绕国家自主创新示范区的科技金融试点政策展开研究,重点跟踪并评价了30余项与科技金融相关的主题政策, 认为试点地区的科技金融政策重点以科技银行、 科技担保、科技保险、科技债券、风险投资、创业资本市场为研究对象,同时对科技金融政策的执行效果进行了总结[8]。张红(2014)认为我国政府对科技型企业的政策支持可分为三类:财政性科技金融、政策性科技金融与商业性科技金融[9]。

我国科技金融政策的主要特点是:(1) 政府对科技金融的重视程度越来越高。 从1985年到2005年,与科技金融相关的政策发布数量较少,而在2005年之后明显增多并呈现逐年增加的趋势。(2) 我国政府在推动科技金融的发展中起到重要作用,许多国内学者一致认为政府应制定相应的金融政策来实现对科技型企业的支持。一方面政府应制定和执行科技型企业配套金融政策,以满足科技型企业融资需求; 另一方面政府应通过制定公共创新政策,达到扶持整个高新技术产业的目的。(3) 各项政策的发布部门涉及广泛,各个职能单位在制定科技金融政策的侧重点有所不同。(4) 科技与金融的互动态势明显增强, 与我国经济金融环境相适应,科技金融政策也具有鲜明的中国特色。

三、关于科技与金融的辩证关系研究

(一)关于金融发展对科技的影响研究

在有关金融发展对科技创新的影响研究方面,国外学者的研究较为丰富。约瑟夫·熊彼特(Joseph A.Schumpeter)在《经济发展理论》(1912)一书中,强调并阐述了金融发展对科技创新的重要性[10]。熊彼特认为技术创新在社会经济发展中起着至关重要的作用。功能良好的金融机构通过信号甄别的方式将资金提供给具有科技创新能力的企业,从而促进科技创新。约翰·希克斯(John Hicks)在《经济史理论》(1969)的著作中提出,金融体系能够将流动性金融证券转化为长期资本投资,为工业发展提供大量长期资本,以实现科技成果的加速转化[11]。OECD(经合组织)在对美国“新经济”的研究报告中指出金融发展对科技创新具有明显的助推作用。King和Levine(1993)提出了一个具有金融系统支持的熊彼特流派增长模型,模型中所提出的金融中介机构具有的五大功能相互作用,共同提高了科技创新率[12]。随后Levine(1997)研究认为,科学新技术的发明是金融发展影响经济增长的主要渠道,国家要实现经济的稳态增长,主要思路就是需要金融发展推动科学技术创新[13]。Aghion等(1998)基于熊彼特流派增长模型,研究认为金融发展通过促进科技创新的方式,来提高经济增长率[14]。此外,Romain等(2004)、Hasan和Wang(2006)、Mollica(2006)都是以不同国家的数据作为研究样本,研究结论都认为:风险投资对专利或TFP存在显著的正影响, 进一步证明了金融资本的积累发展能够促进本国的技术创新[15-17]。

国内学者也分别从不同角度论述了金融发展对科技创新的作用。孙伍琴(2004)分析了以金融市场为主的金融结构和以银行中介为主的金融结构对技术创新的影响[18]。吕光明、吕姗姗(2005)研究发现金融体系在推动技术创新的过程中,通过风险管理与信息处理这两种因素的交互影响,起到了资源配置的作用[19]。程昆等(2006)从实证研究的基本路径出发,证明了风险投资对我国技术创新具有正向效应[20]。叶耀明、王胜(2007)对“长三角”地区城市群样本的面板数据进行了实证分析, 得出结论:金融中介对技术创新具有明显的推动作用[21]。明明(2013)以金融发展理论为依据,在借鉴国际经验研究的基础之上, 采用实证研究的方法证明金融发展对推动科技进步有显著的促进作用[22]。胡杰、刘思婧(2015)搜集了9个制造业高技术密集度子行业的样本数据,运用实证分析的方法证明了资本市场对制造业的创新能力有显著促进作用[23]。

(二)关于科技对金融发展的影响研究

Berger(2003)研究了科技进步对银行产业的影响,认为科技进步提高了银行服务质量,扩大了银行的业务范围,加速了银行业整合[24]。Consoli(2005) 从动力演化机制的视角分析技术进步对英国零售银行服务演化的影响,指出信息通信技术发展是零售银行业务结构变化的核心要素[25]。Schinckus(2008)基于计算机的应用基础,建立了“消费者导向” 的金融业演进模型来研究技术进步对金融产业的影响[26]。陈迅、陈军(2009)认为,以电子信息技术为代表的技术变革推动了金融创新的快速发展,提高了金融机构的经营效率,促进了金融业运行模式的创新[27]。徐璋勇、回广睿(2013)搜集了国外关于科技金融研究方面近10年的文献资料,分别从技术进步与银行业发展、技术创新与资本市场、新技术与金融发展三个方面集中探讨了科技与金融之间存在的正相关关系[28]。

我国学术界对于科技与金融的辩证关系研究仍然集中在金融发展与科技进步这两大方面,多数学者关于此类问题大都采用实证研究的分析方法,研究结论表明金融发展与科技进步二者具有相关性。在此基础之上,部分学者进一步剖析了科技进步与金融发展二者相互影响的作用机理,这也是未来科技金融发展领域最值得关注的热点问题之一。

四、关于科技型企业融资问题的研究

国内外学者大都采用规范性的方法来研究科技型企业的融资问题。目前有关科技型企业融资问题的研究文献主要涉及两类问题:

一是科技型企业在发展过程中面临的融资难题。张小蒂等(2000)、潘子欣等(2012)认为融资对象资金投放有限、融资结构不尽合理、银行间接融资机制不完善、科技型企业在其初创和成长期所面临的高风险性、 科技企业发展前景的不确定性、企业规模对融资规模的限制性这六大问题是造成科技型企业融资难的主要原因[29-30]。

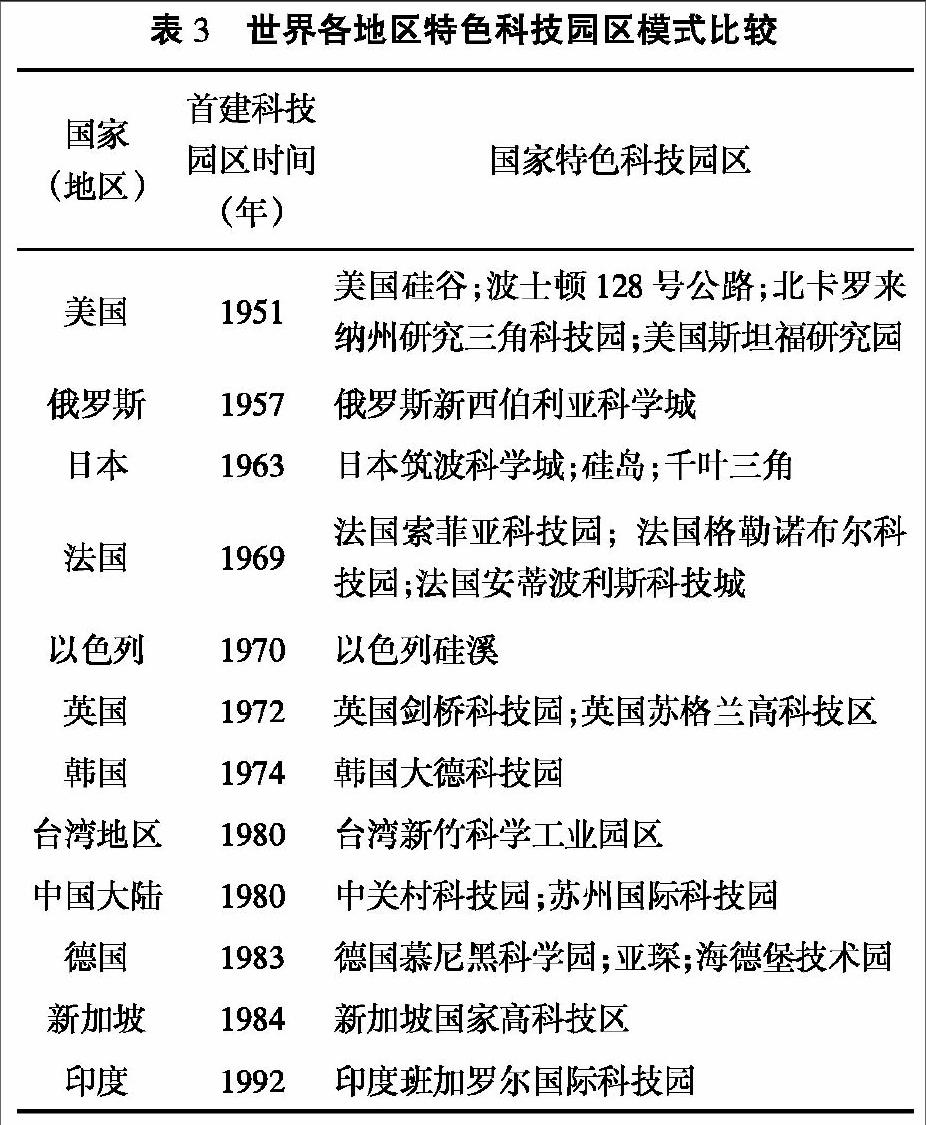

二是破解科技型企业融资困境的主要创新融资模式。唐雯等(2011)提出以知识产权质押、创业资本市场、创业风险投资、中小企业集合信托债券(西湖模式)、科技担保、科技保险、科技银行、科技型中小企业技术创新引导基金在内的八种创新融资模式来应对企业的融资难题[31]。李思呈、张友棠(2013)以科技型企业为主体,主要介绍了与核心利益相关者的三种融资模式,分别是债务融资、股权融资和基于以上两种融资方式相互组合的融资模式[32]。廖传惠等(2015)主张用互联网金融来解决科技型小微企业的融资问题,认为互联网电商金融的“集合贷款” 融资模式是现阶段解决融资问题的新型渠道之一[33]。李浩然、彭俞超(2015)提出以债权融资和股权融资相结合的选择权贷款运作模式有助于解决当前我国科技型中小企业的融资难题[34]。此外束兰根等(2013)、付剑峰等(2014)研究了我国最具创新性的三种典型科技型中小企业融资模式:桥隧模式、路衢模式以及云融资服务平台[35-36]。本文从不同方面对这三种模式进行了比较分析(见表1)。

五、有关科技金融发展指数的文献研究

我国当前有关科技金融发展指数的文献研究不多。曹颢等(2011)根据我国目前的科技金融发展状况,按照搜寻数据来源→制定计算方法→指数权重设置→计算结果分析的基本路径原则,提出构建以科技金融贷款、科技金融资源、科技金融产出以及科技金融经费为核心内容的科技金融发展指标体系[37]。从实证研究的角度出发,运用组间连接法对各地区的样本数据进行聚类分析,实证研究结论反映了我国科技金融发展中存在的融资难问题,进一步体现出我国金融体制与科技型企业融资需求之间存在的结构性矛盾。黄德春等(2013)基于科技型企业的成长背景,介绍了我国科技型企业在创立期、成长期、成熟期以及衰退期这4种不同阶段下与此相对应的金融支持, 设计出以证券市场、金融服务机构、天使投资、商业环境以及政府这5种因素各自对科技型企业成长的支持力度来作为科技金融发展的衡量指标,并规定对该指标的权重设置采用复合熵权法,分析了我国金融发展对科技型企业的支撑水平[38]。刘文丽等(2014)针对我国东部、中部和西部的地区差异性,借鉴了曹颢等(2011)构建科技金融指标的做法,研究了我国科技金融对不同地区经济增长的影响[39]。

科技金融发展指数是衡量我国科技金融发展状况的重要指标,由于我国当前科技金融发展尚处于摸索尝试阶段,因此相应的科技金融发展指标体系并不完善。从上述学者对科技金融发展指数研究的文献内容来看,共同之处在于实证研究都是以我国不同地区的宏观数据样本为依托,科技金融发展指标体系的建立在一定程度上能够为研究我国科技金融在区域经济增长、投融资需求、金融服务水平、金融资源配置方面搭建起“桥梁”,起到“助推剂”的作用。

六、关于科技金融体系构建的研究

以规范性为主的理论研究文献主要基于资源互补性、预算约束、机制的适应性、一般均衡等角度来作为构建科技金融体系的理论基础。 田云等(2013)将DNA双螺旋原理运用到科技金融体系的构建研究中[40]。肖泽磊等(2011)则从科技型企业的生命周期理论出发,认为服务运作机制与风险防范机制能够为科技金融创新体系的建立起到“保驾护航”的作用[41]。

部分研究文献以某地区为例, 偏好个性研究,意图以个性研究推动共性研究。刘伟、潘静云(2011)以重庆市为例,总结出我国西部地区在构建科技金融体系中的主要特点:以政府为主导模式,以风险投资为主体,银行对中小企业提供信贷支持,成立以中小科技型企业为特定对象的专项投融资服务机构,积极探索科技资源与金融资源相结合的新机制。针对西部地区在发展科技金融体系中面临的障碍,设计出以股权投资、信贷支持、财政补贴、中介机构为内容的科技金融体系架构[42]。李士华等(2013)从创新性、价值性、区域与行业性三方面研究了创业投资在构建科技金融体系中的角色定位,分析论证了以创业投资为主导的资本市场在构建科技金融体系中的竞争优势[43]。季菲菲等(2013)以无锡新区为例,认为科技金融体系的建立是一个以政府率先引导,科技型企业发展逐步迈向市场化的过程,同时指出政府、社会和市场是科技金融体系建立过程中发挥重要作用的三因素[44]。

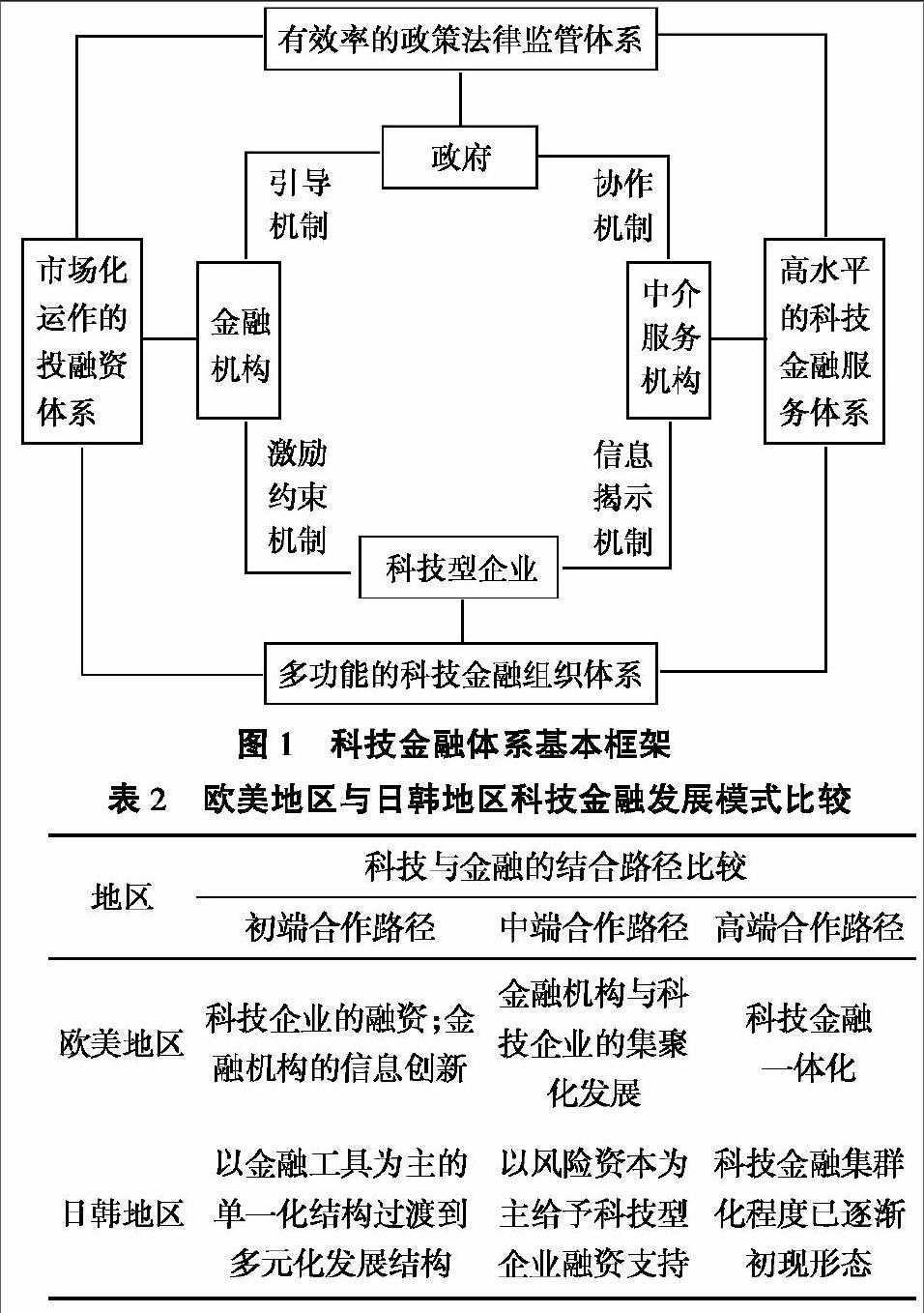

通过对上述研究文献的观点进行梳理归纳,本文认为我国关于科技金融体系的构建应以政府、金融机构、中介服务机构、科技型企业这4项基本要素作为主体,以各要素之间相互产生的引导、协作、激励约束以及信息揭示作用构成科技金融的主要运行机制, 在坚持以政府为主导模式的原则之下,逐步形成以投融资体系、政策法律监管体系、科技金融服务体系、组织体系为研究基础的科技金融体系基本框架,如图1所示。

七、有关科技金融发展模式的研究

(一)科技金融发展模式的国外研究

国外学者主要以“服务融资”“风险投资”“政府支持”为核心对科技金融发展模式展开研究。Luigi、Fabio和Alessandro(2008)以意大利企业的技术创新数据为样本,研究结果表明:首先,科技型中小企业要以银行金融机构的服务融资模式为主要依托来推动科技发展;其次,创业风险投资对科技金融的发展也起到关键性的推动作用[45]。Mowery和Rosenberg(1999)以美国为例,分析发现该国的资本市场通过对科技型企业提供股票融资与风险资本融资这两大方式来对高新技术产业发挥正向效应[46]。Audretsch和Lehmann(2004)研究了德国创业板的上市公司对风险投融资与银行债务融资的倾向性,研究结论表明风险投资在激励科技创新方面有显著促进作用[47]。此外部分学者从各国发展模式经验的研究文献中认为政府所发挥的引导支持作用不可或缺。Gerard和Ganesh(2003)论述了具有政策性支持的金融机构对以发展信息技术为核心的印度所产生的支撑作用[48]。Avnimelech和Teubal(2008)在分析以色列科技金融发展模式的基础之上,构建了以政府支持为主导作用的三阶段科技创新模型[49],有助于后续实务运用的开展。Cumming和Johan(2009)以澳大利亚为例,认为相关科技金融政策应匹配当前科技金融的结合发展机制[50]。

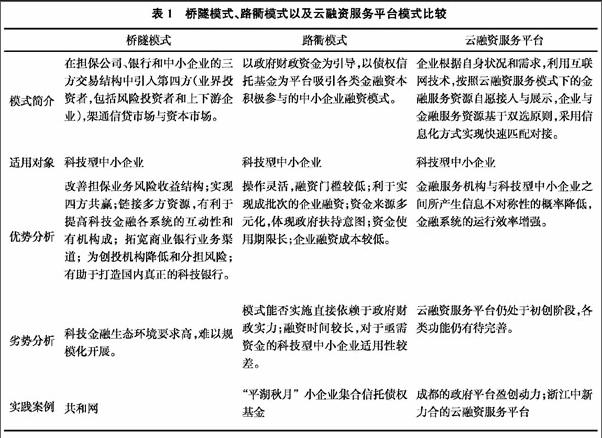

国内学者黄灿、许金花(2014)对日本、德国的科技金融结合机制进行了比较研究,认为以银行主导的科技金融模式对我国的金融发展更具借鉴意义[51]。张恒龙、袁路芳(2015)主要研究了美日两国在科技金融实践过程中的差异性。美国科技金融的成功发展主要归功于政府与资本市场的有效结合,包括科技金融中介机构类型多样、资本市场较为发达以及政府政策与体制相对完善。日本发展科技金融主要从外部市场环境和政府贡献两方面进行考虑,发展模式主要以风险投资为主导,政府支持及干预较多,最终形成以“主办银行制”为主导的金融体系[52]。韩一萌(2013)从科技金融模式的发展周期出发,根据国外各国科技金融发展模式的不同表现形式,对以欧美地区和日韩地区为代表的科技金融结合路径进行了深入探究(见表2)[53]。

根据国外科技金融发展的实践经验,研究文献重点以美国、日本、德国、英国、韩国、印度为研究对象,研究者认为这6个国家在科技金融实践发展过程中具有共性:一是拥有完善的法律环境和政策性金融的支持,政府的支持是科技创新过程中不可或缺的动力;二是提供信贷担保制度和信贷市场的融资之撑,完善的信用担保体系对于科技创新至关重要;三是存在多种风险投资发展模式;四是多层级资本市场的兴起;五是科技园模式的形成,科技园模式是促进科技与金融结合的重要组织方式,同时也是国外各地区科技金融发展的特色所在。世界各地区特色科技园区模式比较如表3所示。

(二)科技金融发展模式的国内研究

从2009年至今,国务院先后批准10个国家自主创新示范园区, 陆续批准16个城市作为试点率先开展科技金融工作。许多学者以我国的四大经济区域为研究基础,以东部地区、中西部地区、东北地区为分界对科技金融模式在我国的发展进行了研究。

1. 我国东部地区科技金融发展模式研究

广东省通过实地调研, 建立了以工作平台、融资平台、担保平台和科技型中小企业信用促进会为一体的“三台一会”工作模式。除此之外,广东省还在其传统EMC(合同能源管理)模式上有所创新。大多数学者如卢金贵等(2010)、邓彦等(2013)、麦均洪等(2015)都是通过分析广东省科技金融目前的发展现状, 根据现阶段存在的主要问题,从部门参与合作、科技金融业务、筹融资体系、法规政策、人才队伍建设等方面提出了具有创新性的解决对策[54-56]。杨勇(2011)研究了广东省在科技与金融结合模式下未来的发展路径问题,建议首要发展政府主导模式,其次兼顾发展租赁融资模式,然后重点发展风险投资模式, 最后努力推进民间互助模式[57]。刘思(2012)通过研究国内发达地区科技金融发展的成功经验,分别从科技金融政策、科技金融制度、科技金融平台、科技金融工具四个角度对广东省未来科技金融的结合模式提供借鉴[58]。

江苏省作为中国的科教大省,科技金融工作在全国领先。沈虹(2013)以江苏省为例,通过构建结构方程模型对该地区政府引导科技金融发展路径进行了实证研究。研究结果表明地方政府在科技与金融相互发展的过程中,应当根据本地区的实际状况制定差异化发展战略,从而制定出适应本地区的科技金融发展目标[59]。杨晓丽、孙凌杉(2015)基于金融产业链的角度,认为“苏州模式”在我国科技金融发展过程中具有一定的启示作用[60]。

北京中关村是国家高新区代表,是中国的“硅谷”,中关村国家自主示范区已经逐渐形成为“一个基础,六项机制,十条渠道”的科技金融体系,在缓解科技型中小企业融资难方面打造出具有中关村特色的科技金融模式,成为全国科技金融发展“先试飞行的风向标”。吴翌琳、谷彬(2013)总结出了中关村在我国成功发展科技金融的实践经验:(1)构建信用担保机制,实现技术与资本的高效对接;(2)提供特色金融产品,满足多样化市场需求;(3)重视并高效利用资本市场的作用;(4)发挥行业作用,促进科技金融协调发展[61]。

武汉东湖国家自主创新示范区是以“两个平台,五种方式”为核心的科技金融结合模式。殷兴山(2010)以北京中关村模式为参照,认为武汉东湖高新区科技金融组织机构比较完备,科技金融产品创新力度在不断加大,科技金融运行机制正在形成[62]。代利娟等(2013)、王朝平等(2013)深刻剖析了本地区科技金融发展过程中的主要弊端,从科技企业信用贷款、知识产权投融资、创业投资、资本市场、组织体系、制度创新、服务体系等方面提出了武汉地区科技金融模式顺利运行的对策[63-64]。胡新丽、吴开松(2014)侧重于研究美国硅谷探索科技金融模式的成功经验,提出了适应本地区科技金融改革的相关建议[65]。

上海张江示范区依附于上海作为国际金融中心的大背景,不仅是我国新兴试点的高科技产业园区,也是我国科技金融发展综合实力最强的地区之一。刘斌(2013)[66]、谢颖昶(2014)[67]都从科技金融推进主体、科技金融政策体系、科技金融融资方式、科技金融管理机制、科技担保与保险这五个层面对张江科技园区的科技金融运行模式进行了研究,着重探究了在发展科技金融过程中存在的主要问题,并提出了相应的对策建议。

浙江省“杭温湖甬”地区是以我国杭州市、温州市、湖州市和宁波高新区四市联合形成的首批国家级科技与金融结合试点地。杨曦(2014)着重从科技金融结合机制、信贷模式、融资方式、担保方式、科技金融服务平台这五个方面探究了近年来浙江省的科技金融结合模式与发展现状[68]。王卫彬、朱传波(2012)认为浙江省科技金融结合当前存在的问题是科技型企业融资难、 金融机构服务能力薄弱、投融资体系尚待健全。根据以上存在的问题提出了推进浙江省科技与金融结合的对策建议[69]。

2. 我国中西部地区科技金融发展模式研究

笔者根据中西部地区发展科技金融的特色优势,对不同学者的研究观点进行了梳理归纳。成都市在发展科技金融过程中具有两大特色优势:一是拥有浓厚的科研氛围;二是构建了“梯形融资模式”。作为理论与实践的先行者,为科技金融实践指明了方向。江世银(2012)、廖凤华(2012)根据多年来成都市科技金融发展的实践与成效,探索与思考了科技金融结合模式的问题[70-71]。周家福、翁鸣(2014) 认为制约广西发展科技金融的主要原因是由于科技型中小企业、金融机构等市场主体在其社会网络机构上存在缺陷,并以社会资本论的角度提出了促进广西科技金融发展的对策建议[72]。寻舸(2015)在研究湖南科技金融发展现状的基础上,提出湖南科技金融的协同发展要实施科技金融聚集工程, 调整区域科技金融结构,大力推进特色科技金融产品和走软实力提升之路[73]。

3. 我国东北地区科技金融发展模式研究

耿中元等(2012)将黑龙江省在科技金融工作中存在的突出问题归结于科技与金融结合度不高,建议: 一是要积极组建黑龙江省科技金融促进会;二是要设立以科技金融为主的专营银行和科技小额贷款公司; 三是要充分发挥担保机构的放大作用; 四是要引导创业投资发展;五是要进行知识产权质押贷款试点[74]。魏娜(2012)基于创新链与产业链相融合的视角,认为辽宁省战略性新兴产业的科技成果转化必须以“科技金融”的结合机制与运行模式为基础,创新科技投入机制和促进科技成果转化的科技金融服务体系[75]。

总体来看,我国科技发展与金融支持的有效结合取决于各地区政府的支持力度与支持方式、当地的经济情况、当地的产业结构特征、金融发展水平以及政策环境这五种因素的共同影响制约。 受其影响, 我国四大经济区的科技金融发展速度呈现出东部地区快于中西部地区的状态。我国应根据各地的特点以及区域优势,因地制宜地发展科技与金融对接的特色模式,有效发挥出金融助推科技发展的积极性和主动性,形成国家科技创新合力。

八、结论

近年来, 学术界对科技金融的研究不断升温,并产生了许多很有价值的成果, 但从总体来看,理论研究滞后于实务应用,实用性较差,对科技金融问题还需要密切联系实际,继续深入研究。

1.科技金融问题属于多学科复合型的研究。建议从系统论的角度来对科技金融的概念予以重新理解,针对现有定义进行完善和再创新,从而更好地指导科技金融创新实践。

2. 科技金融体系的构建要注重宏观与微观的结合。对科技金融的研究,既要注重从资本市场、风险投资、金融机构、投融资体系这几大方面进行宏观研究,又要注重从某个地区、某个企业和金融机构以及某个科技项目和科技金融业务的角度进行微观分析,并注重两者的结合,以丰富和完善我国科技金融理论体系,有效指导科技金融实践。

3. 科技金融发展应结合本区域经济发展状况,主打“特色牌”,构建适合本区域的科技金融发展模式。

参考文献:

[1]赵昌文,陈春发,唐英凯. 科技金融[M]. 北京:科学出版社,2009:15.

[2]李心丹,束兰根. 科技金融:理论与实践[M]. 南京:南京大学出版社,2013:31.

[3]孙伍琴. 金融发展促进技术创新研究[M]. 北京:科学出版社,2014:10.

[4]房汉廷. 关于科技金融创新理论、实践与政策的思考[J]. 中国科技论坛,2010(11):5-10.

[5]唐五湘,饶彩霞,程桂枝. 北京市科技金融政策文本量化分析[J]. 科技进步与对策,2013(18):56-61.

[6]曲昭,丁堃,张春博. 基于文献计量视角的科技金融政策研究[J]. 科技进步与对策,2015(13):123-128.

[7]周昌发. 科技金融发展的保障机制[J]. 中国软科学,2011(3):72-81.

[8]张明喜. 示范区科技金融试点政策跟踪研究[J]. 中央财经大学学报,2013(6):44-49.

[9]张红. 科技金融服务主体的合作与竞争研究[M]. 上海:上海大学出版社,2014:248-254.

[10]约瑟夫·熊彼特.经济发展理论[M]. 何畏,易家祥译.北京:商务印书馆,1990.

[11]约翰·希克斯.经济史理论[M].厉以平译.北京:商务印书馆,1987.

[12]Robert G King,Ross Levine. Finance and Growth:Schumperter Might be Right[J]. The Quarterly Journal of Economics,1993,108(3):717-737.

[13]Ross Levine.Financial Development and Economic Growth:Views and Agenda[J]. Journal of Economic Literature,1997,35(2):688-726.

[14]Philippe Aghion,Peter Howit,Cecilia Garcia Penalosa.Endogenous Growth Theory[M]. MIT Press,1998:1-694.

[15]Romain,Astrid,Potterie,Bruno van Pottelsberghe.The Economic Impact of Venture Capital[J]. 2004,Deutsch Bundes Bank.

[16]Hason Iftekhar,Wang Haizhi.The Role of Venture Capital on Innovation, New Business Formation,and Economic Growth[C].2006,FMA Annual Meeting.

[17]Mollica,Marcos A. Essays on Venture Capital Investment[D].2006,PhD dissertation. The University of Chicago.

[18]孙伍琴. 论不同金融机构对技术创新的影响[J]. 经济地理,2004(2):182-185.

[19]吕光明,吕珊珊. 我国技术创新金融支持的模式分析与政策选择[J]. 投资研究,2005(12):8-10.

[20]程昆,刘仁河,刘英. 风险投资对我国技术创新的作用研究[J]. 经济问题探索,2006(10):17-22.

[21]叶耀明,王胜. 金融中介对技术创新促进作用的实证分析[J]. 商业研究,2007(8):106-110.

[22]明明. 关于科技金融的理论和实证研究[J]. 金融理论与实践,2013(8):51-55.

[23]胡杰,刘思婧. 金融发展对制造业技术创新的影响研究[J]. 产经评论,2015(2):28-35.

[24]Allen N Berger.The Economic Effects of Technological Progress:Evidence from the Banking Industry[J].Journal of Money,Credit and Banking,2003,35(2):141-176.

[25]Davide Consoli.The Dynamics of Technological Change in UK Retail Banking Services:An Evolutionary Perspective[J]. Research Policy,2005,34(4):461-480.

[26]Schinckus. A Modern Epistemological Reading of Agent Orientation International Journal of Intelligent Information Technologies [J]. 2008(4):46-57.

[27]陈迅,陈军. 科技进步与金融创新的互动关系研究[J]. 科技管理研究,2009(12):55-57.

[28]徐璋勇,回广睿. 国外科技金融的研究及其对国内的启示[J]. 金融经济,2013(9):121-123.

[29]张小蒂,李风华.风险资本市场理论及其对我国中小型科技企业发展的启示[J].金融研究,2000(8):35-41.

[30]潘子欣,谢惠芳. 后金融危机环境下科技金融前路的探索与思考[J]. 科技管理研究,2012(6):92-95.

[31]唐雯,陈爱祖,饶倩. 以科技金融创新破解科技型中小企业融资困境[J]. 科技管理研究,2011(7):1-5.

[32]李思呈,张友棠. 科技金融“银投企”协同运作模式创新设计[J]. 武汉金融,2013(8):47-49.

[33]廖传惠,杨渝南,陈永华. 互联网金融、公共科技金融与科技型小微企业融资[J]. 科学管理研究,2015(2):97-100.

[34]李浩然,彭俞超. 科技金融创新与发展:选择权贷款[J]. 科技进步与对策,2015(8):1-5.

[35]束兰根,戈建国. 桥隧模式在科技金融风险贷款中的运用研究[J]. 资本市场,2013(4):24-27.

[36]付剑峰,邓天佐. 科技金融服务机构支持科技型中小企业融资发展的案例研究[J]. 中国科技论坛,2014(3):154-160.

[37]曹颢,尤建新,卢锐,陈海洋. 我国科技金融发展指数实证研究[J]. 中国管理科学,2011(3):134-139.

[38]黄德春,陈银国,张长征. 科技型企业成长支撑视角下科技金融发展指数研究[J]. 科技进步与对策,2013(20):108-112.

[39]刘文丽,郝万禄,夏球. 我国科技金融对经济增长影响的区域差异——基于东部、中部和西部面板数据的实证分析[J]. 宏观经济研究,2014(2):87-94.

[40]田云,高祥,王建忠. 基于DNA双螺旋原理的科技金融体系构建研究[J]. 黑龙江畜牧兽医杂志,2013(10):24-26.

[41]肖泽磊,韩顺法,易志高. 我国科技金融创新体系的构建及实证研究——以武汉市为例[J]. 科技进步与对策,2011(18):6-11.

[42]刘伟,潘静云. 我国西部科技金融体系发展障碍及结构设计——以重庆市为例[J]. 现代管理科学,2011(2):61-63.

[43]李士华,邓天佐,李心丹. 创业投资在科技金融中的定位研究[J]. 科技进步与对策,2013(18):156-159.

[44]季菲菲,陈雯,袁丰,孙伟. 高新区科技金融发展过程及其空间效应[J]. 地理研究,2013(10):1900-1911.

[45]Luigi B,Fabio S,Alessandro S. Banks and Innovation:Micro-Econometric Evidence on Italian Firms[J]. Journal of Financial Economics,2008,90(2):197-217.

[46]David C Mowery & Nathan Rosenberg. Paths of Innovation:Technological change in 20th-Century America[M]. New York:Cambridge University Press,1999:1-214.

[47]David B Audretsch,Erik E Lehmann. Financing High-Tech Growth:The Role of Banks and Venture Capitalists[J]. Schmalen-bach Business Rebiew,2004,56(4):340-357.

[48]Gerard George,Ganesh N Prabhu. Developmental Financial Institutions as Technology Policy Instruments:Implications for Innovation and Entrepreneurship in Emerging Economies[J]. Research Policy,2003,32(1):89-108.

[49]Gil Avnimelech and Morris Teubal. From Direct Support of Business Sector R&D/Innovation to Targeting Venture Capital/Private Equity:A Catchingu-up Innovation and Technology Policy Life Cycle Perspective[J]. Economics of Innovation & New Technology,2008,17(1):153-172.

[50]Douglas Cumming, Sofia Johan. Pre-seed Government Venture Capital Funds[J]. Journal of International Entrepreneurship,2009,7(1):26-56.

[51]黄灿,许金花. 日本、德国科技金融结合机制研究[J]. 南方金融,2014(10):57-62.

[52]张恒龙,袁路芳. 科技金融:国际经验与本土挑战[J]. 上海经济研究,2015(5):34-40.

[53]韩一萌. 金融创新背景下科技金融发展路径探析[J]. 宏观经济管理,2013(8):62-63.

[54]卢金贵,陈振权. 广东科技金融工作的实践及对策研究[J]. 科技管理研究,2010(24):7-10.

[55]邓彦,马千芸,黄青山. 广东省科技金融发展现状及创新对策研究[J]. 会计之友,2013(11):43-46.

[56]麦均洪,金江. 自贸区建设与广东科技金融发展[J]. 南方经济,2015(6):126-134.

[57]杨勇. 广东科技金融发展模式初探[J]. 科技管理研究,2011(10):31-34.

[58]刘思. 国内发达地区科技金融创新模式对广东的启示[J]. 会计之友,2012(7):61-63.

[59]沈虹. 基于结构方程模型的地方政府支持科技金融发展差异性研究[J]. 科技进步与对策,2013(22):48-52.

[60]杨晓丽,孙凌杉. 基于金融产业链的科技金融发展研究[J]. 科学管理研究,2015(2):52-55.

[61]吴翌琳,谷彬. 科技金融服务体系的协同发展模式研究[J]. 中国科技论坛,2013(8):134-141.

[62]殷兴山. 建立完善的科技金融服务体系支持国家自主创新示范区创建[J]. 武汉金融,2010(11):4-9.

[63]代利娟,张毅. 武汉东湖国家自主创新示范区科技金融创新研究[J]. 科技管理研究,2013(6):4-8.

[64]王朝平,石俊马,兰定成. 武汉市科技金融现状及发展对策[J]. 科技进步与对策,2013(20):35-40.

[65]胡新丽,吴开松. 光谷与硅谷:科技金融模式创新借鉴及路径选择[J]. 科技进步与对策,2014(9):15-18.

[66]刘斌. 我国高科技园区科技金融发展实施策略的比较研究[J]. 上海金融,2013(4):110-112.

[67]谢颖昶. 科技金融对企业创新的支持作用——以上海张江示范区为例[J]. 技术经济,2014(2):83-88.

[68]杨曦. 浙江省科技金融结合的探索、实践及建议[J]. 浙江金融,2014(8):76-79.

[69]王卫彬,朱传波. 推进浙江科技金融结合的对策研究[J]. 浙江金融,2012(5):44-45.

[70]江世银. 加快科技金融服务体系建设[J]. 政策研究,2012(5):21-24.

[71]廖凤华. 科技金融创新的探索与思考[J]. 金融创新,2012(1):57-58.

[72]周家福,翁鸣. 基于社会资本视角的广西科技金融创新发展对策研究[J]. 学术论坛,2014(9):76-80.

[73]寻舸. 湖南区域科技创新与科技金融协调发展研究[J]. 科技管理研究,2015(2):54-57.

[74]耿中元,王雅杰,惠晓峰. 黑龙江省科技金融服务体系建设的战略重点[J]. 科技进步与对策,2012(3):49-52.

[75]魏娜. 辽宁省战略性新兴产业科技成果产业化的“科技金融”创新支持体系建设研究[J]. 科技管理研究,2012(8):94-97.

(责任编辑、校对:龙会芳)