商业银行资本监管与风险承担

邱靖平

摘 要:选取我国19家商业银行2009~2014年的经营数据为研究样本,考虑到商业银行可能存在着资本监管套利行为,通过构建利润最大化目标下的联立方程模型,运用三阶段最小二乘法实证研究了我国商业银行资本监管有效性问题。研究结果表明,在考虑了资本监管套利行为以后,资本监管促进了我国商业银行资本充足水平的提高,有效降低了我国商业银行风险承担,增强了我国金融系统的稳定性,“在险资本假说”在我国商业银行业得到验证。

关 键 词:商业银行;资本监管;风险承担;利润最大化

中图分类号:F832 文献标识码:A 文章编号:2096-2517(2016)05-0016-06

Abstract: This paper selects the operation data of 19 commercial banks in China from 2009 to 2014 as the study sample, taking into account the capital regulatory arbitrage, constructing a simultaneous equations under the objective of profit maximization, using the three-stage least squares to study the effectiveness of capital regulation of commercial banks in China. The results show that, after taking into account the capital regulatory arbitrage,capital regulation promotes the capital adequacy of commercial banks in China, effectively reduces the risk taking of commercial banks in China, and enhances the stability of our financial system, and "capital at risk hypothesis" has been verified in Chinas commercial banks.

Key words: commercial banks; capital regulation; risk taking; maximizing profits

一、引言

2008年爆发的全球金融危机暴露出原有金融监管体系存在着严重缺陷,引起各国政府和专家学者反思,在此背景下代表着全球金融监管体系标杆的《巴塞尔协议Ⅲ》应运而生。新协议确立了微观审慎和宏观审慎相结合的金融监管新模式,大幅提高了商业银行资本监管要求,旨在提高金融体系的稳定性,防范系统性金融危机的发生。为了与国际金融监管体系接轨,我国银监会在立足于我国银行业实际的基础上发布了《中国银行业实施新监管标准的指导意见》。资本监管作为审慎监管的核心,在该文件中得到了进一步强化,具体表现在增加了核心一级资本充足率监管指标,提出计提逆周期资本和计提系统重要性银行附加资本要求。 新标准实施后,我国要求系统重要性银行的最低资本充足率为11.5%, 非系统重要性银行的最低资本充足率为10.5%。 随着新资本监管标准逐步实施, 我国商业银行应如何调整其资本充足水平?资本监管能否有效地降低商业银行风险承担,增强我国金融系统的稳定性?对于这些问题的研究能够为完善我国商业银行资本监管制度,提高资本监管的有效性提供科学依据。

二、文献回顾

在商业银行资本监管的众多研究文献中,一般认为在监管当局硬资本监管要求下,为了免于被处罚,商业银行会通过补充资本数量和调整资产结构等措施来提高其资本充足水平。但资本监管能否有效地降低商业银行风险承担,增强金融系统的稳定性,研究学界并没有达成统一的认识,形成了两种不同的观点。

一种观点认为,资本监管能够有效地降低商业银行风险承担, 增强金融系统的稳定性。Repullo(2003) 认为资本监管降低了商业银行存款保险期权的价值,使得商业银行在危机发生时以自有资本承担损失, 所以商业银行在资本监管下会选择谨慎的资产组合, 从而降低了商业银行的风险承担,即“在险资本假说”[1]。吴栋和周建平(2006)考察了我国14家商业银行资本和风险变化的关系,发现以资本为基础的资本要求有效地降低了我国商业银行的风险承担,但在提高商业银行资本水平方面没有明显效果[2]。张强和武次冰(2007)认为我国商业银行在资本监管压力下提高了其资本充足率, 同时资本监管降低了商业银行的风险水平,不过这个效应正在减弱[3]。Koziol和Lawrenz(2009)认为, 资本监管使得商业银行股东承担较大部分损失,在一定程度上抑制了商业银行的过度冒险行为和道德风险, 从而降低了商业银行风险承担[4]。Acharya(2009)认为,资本监管能够有效遏制商业银行风险转移激励[5]。袁庆禄(2012)利用GMM方法实证研究了资本监管对商业银行资本和风险调整的影响,研究结果表明,资本监管促进了我国商业银行资本充足率水平的提高,同时降低了商业银行风险承担[6]。

另一种观点为“预期收入假说”,认为资本监管降低了商业银行的预期收益,为了弥补预期收益损失,商业银行会更加倾向于高风险投资组合,因此资本监管不能有效地降低商业银行风险承担,甚至对风险承担有逆向激励作用。Rime(2001)分析了瑞士商业银行资本监管与风险调整之间的关系,发现资本监管会促使商业银行提高资本水平,但并没有起到降低商业银行风险的作用[7]。Godlewski(2004)对新兴经济体的实证研究结果表明,资本监管提高了银行系统的稳定性,但商业银行资本监管与风险承担没有明显的对应关系[8]。González(2005)分析了资本监管对商业银行风险承担行为的影响,发现资本监管降低了商业银行的特许权价值,使得商业银行的冒险动机得到增强[9]。王晓龙和周好文(2007)认为资本监管不是导致我国商业银行风险降低的因素,资本监管在市场化程度高的商业银行将丧失其有效性[10]。杨继光和刘海龙(2009)对我国商业银行经济资本和监管资本进行对比分析后,发现我国商业银行虽然满足了资本监管要求,但资本监管仍不足以缓释商业银行的实际经营风险[11]。张宗益等(2014)认为严格的资本监管促使商业银行资本充足率得到提高,但对商业银行风险承担却没有显著的影响[12]。

资本监管是指监管当局规定商业银行必须持有的最低资本持有量,最低资本持有量也称为监管资本,与监管资本对应的是经济资本,经济资本是商业银行在没有资本监管下持有的最优资本数量,用来承担非预期损失和保持正常经营所需的资本。沈庆劼(2013)认为商业银行监管资本往往高于经济资本,监管资本与经济资本之间的差距产生了监管成本,被商业银行视为监管税收,商业银行会设法躲避,由此产生了资本监管套利行为。所谓资本监管套利是指商业银行通过资产证券化和其他金融工具等手段,在几乎没有降低商业银行风险的情况下提高了自身资本充足率[13]。商业银行通过资本监管套利,一方面可以满足监管当局的资本监管要求,同时节约的资本提高了商业银行的资本收益率和扩大了业务规模[14]。

同一类风险资产中, 由于对应的风险权重相同,为了获得更多的收益,商业银行可能会倾向于从低风险贷款组合向高风险贷款组合转变,增加了商业银行风险承担。通过资产证券化提高了商业银行的资本充足率, 但并没有降低商业银行风险承担。这些资本监管套利行为降低了商业银行资本和风险承担之间的关联性,削弱了资本监管政策的有效性。杨继光和刘海龙(2009)认为,现有的风险加权资产分类计算资本充足率的方法可能鼓励商业银行采取监管资本套利行为[11]。翟光宇和陈剑(2011)认为资本充足率高并不一定代表资本充足,有可能是通过资本管理和资本监管套利两种方法提高了资本充足率[15]。在资本监管套利可能存在的情况下,资本监管能否有效地降低我国商业银行风险承担,增强我国金融系统的稳定性?考虑到商业银行可能存在着资本监管套利行为,本文通过建立利润最大化目标下的联立方程模型实证研究了我国商业银行资本监管的有效性。

三、研究模型及变量说明

(一)研究模型

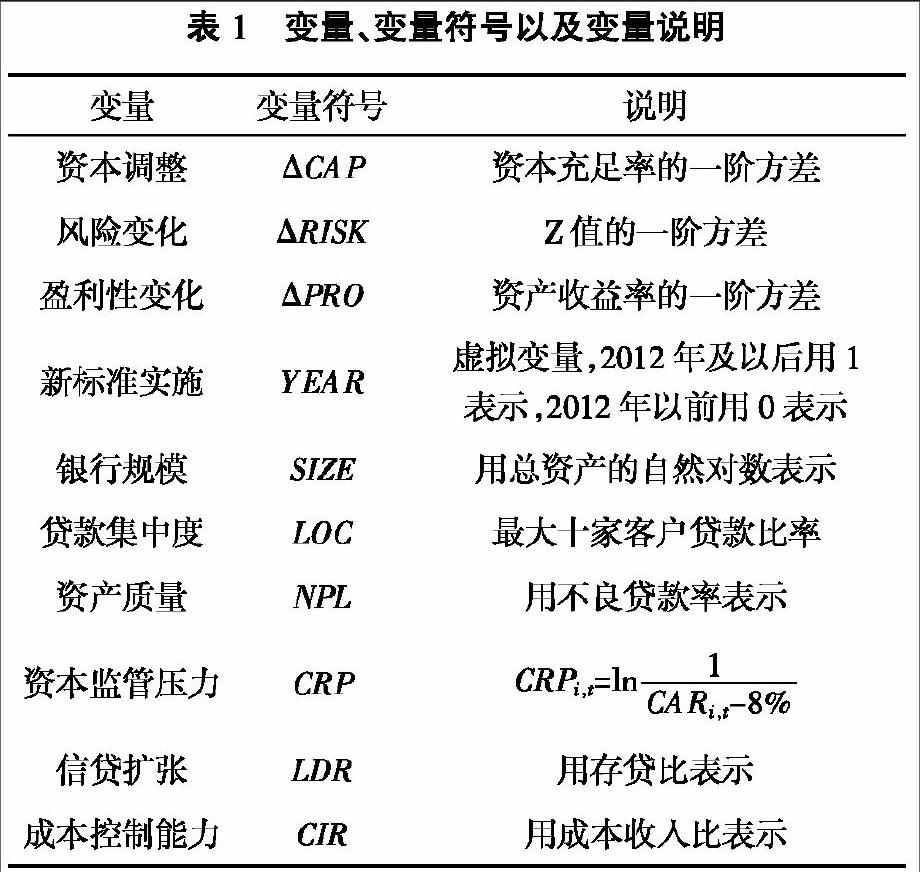

(二)变量说明

其中,ROAit为资产收益率,Eit /Ait为资本与资产的比值,?滓i(ROAit)为资产收益率的标准差。Z值越大,表明商业银行越稳健,破产风险越小;Z值越小,表明商业银行破产风险越大。影响风险承担变化的控制变量有资产质量、银行规模、贷款集中度:(1)资产质量。不良贷款是商业银行风险管理的结果,同时也是风险管理的参考因素,用不良贷款率来表示商业银行资产质量。(2)银行规模。用商业银行总资产的自然对数来表示银行规模。银行业存在着“大而不能倒”现象,规模大的商业银行在国民经济中发挥着重大作用,在政府的隐性担保下会更稳健,也有观点认为,政府的隐性担保促使商业银行更加倾向于高风险行为,因此规模与风险的关系不确定。(3)贷款集中度。选取最大十家客户贷款比例来表示商业银行贷款集中度。黄秀秀和曹前进(2014)认为贷款集中度提高对商业银行风险承担起到抑制作用[18],所以本文选取贷款集中度作为风险承担变化的控制变量。

方程(11)中,被解释变量为资产收益率变化,影响资产收益率变化的控制变量有成本控制能力、信贷扩张、 银行规模和资产质量:(1) 成本控制能力。选取成本收入比来表示商业银行的成本控制能力。商业银行成本控制能力增强,会降低商业银行的运营成本,增加商业银行的收益。(2)信贷扩张, 用存贷比来表示商业银行的信贷扩张。商业银行贷款数量增加,在风险可控的情况下,商业银行的收益会增加。(3)银行规模。用商业银行总资产的自然对数来表示。商业银行规模增加,有可能形成规模经济效应, 也有可能形成规模不经济,对收益的影响不确定。(4)资产质量。用不良贷款率来表示商业银行的资产质量。商业银行不良贷款降低了商业银行的可贷款额度和流动性,从而降低了商业银行盈利性。

四、实证分析

(一)样本选择

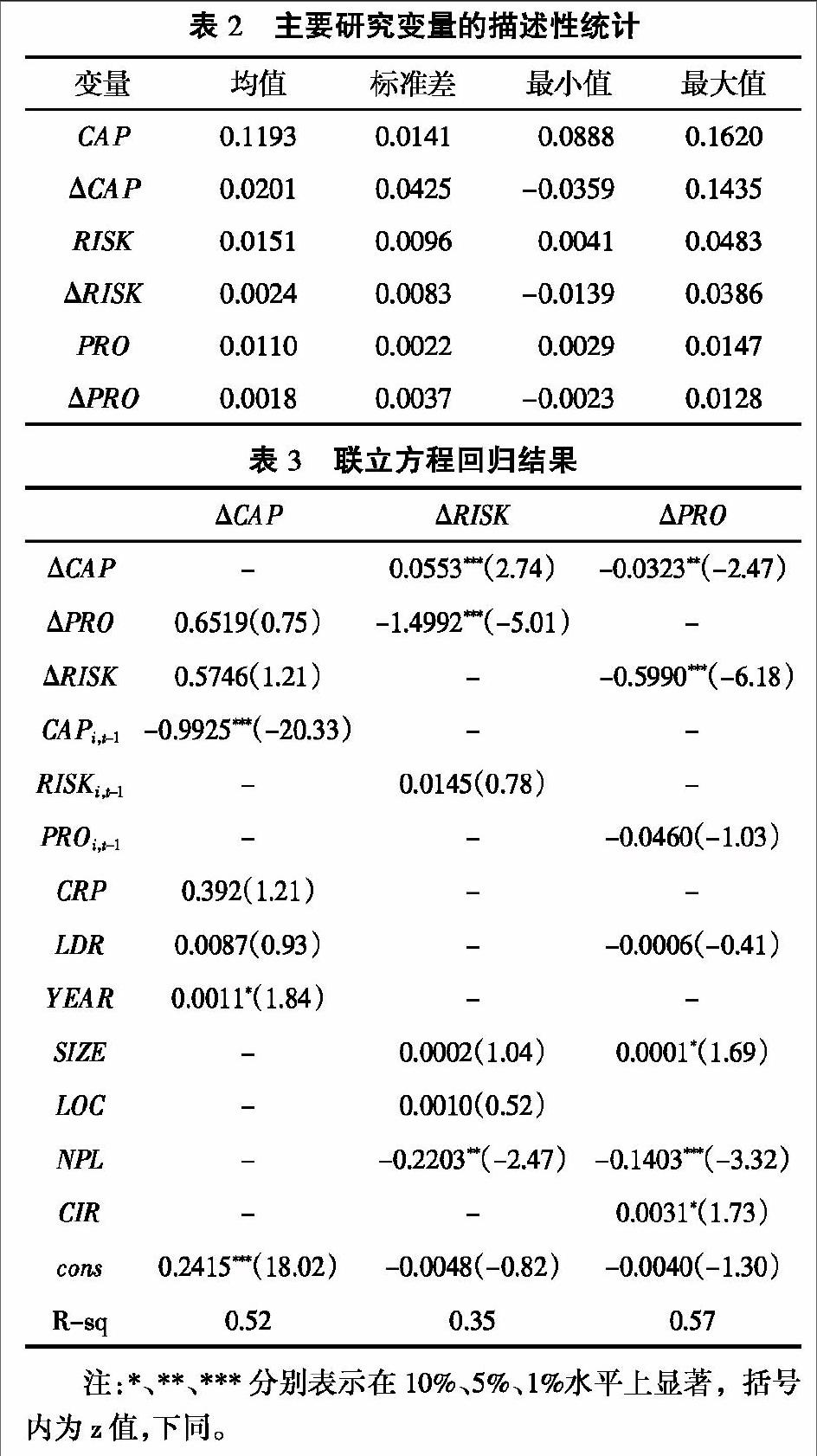

本文所采用的数据来源于国泰安数据库,样本期间为2009年到2014年,选取我国大型国有商业银行、全国中小型股份制商业银行和城市商业银行为研究样本, 在剔除了数据缺失的样本后,共选取我国19家商业银行,具体包括4家大型国有商业银行,10家全国中小型股份制商业银行和5家城市商业银行、表2给出了选取的主要研究变量的描述性统计。

(二)回归结果分析

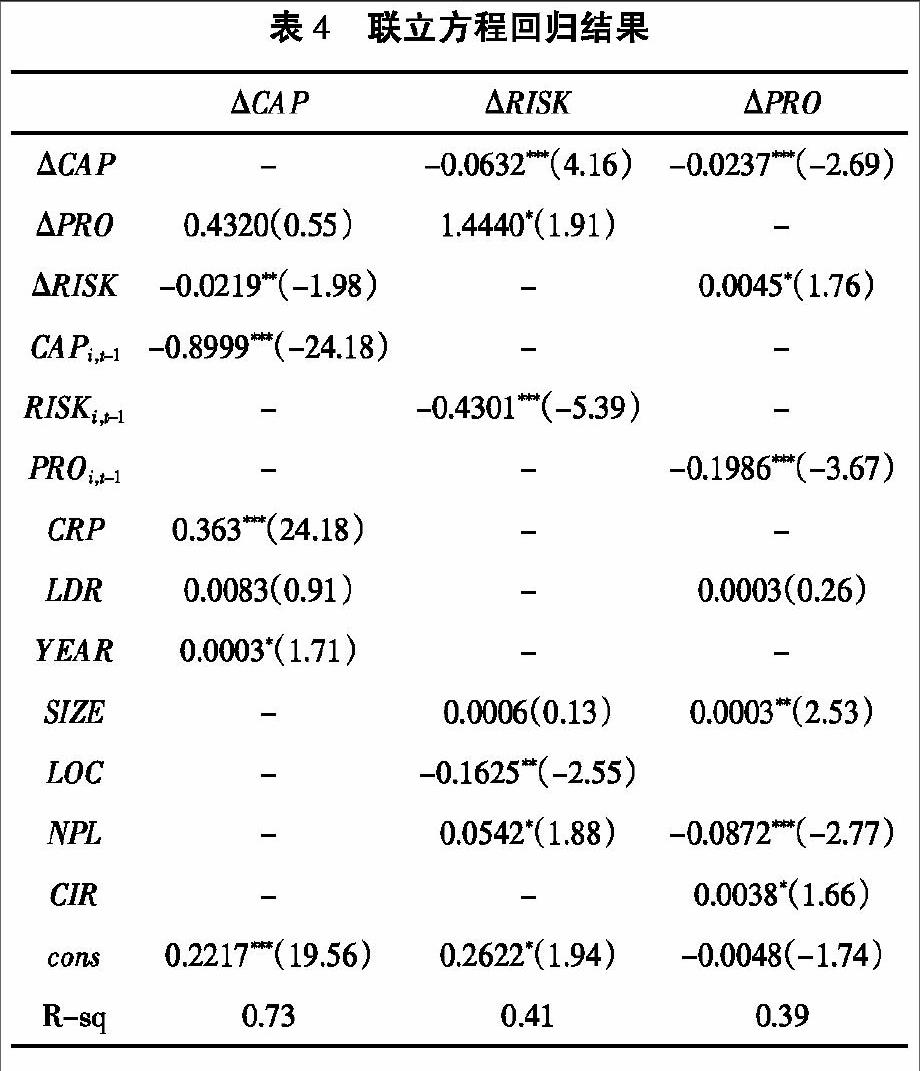

本文选取系统估计法中的三阶段最小二乘法来估计联立方程组,系统法统计估计所有的参数方程,能够更好地反映利润最大化目标下商业银行资本调整与风险承担变动,得到的回归结果如表3所示。

在资本变化方程中,解释变量?驻PRO和?驻RISK的系数分别为0.6519和0.5746,没有通过显著性水平检验,说明盈利变化和风险承担变化对资本变化的影响不明显,表明通过留存收益来提高资本充足率的作用有限, 而风险承担变化没有显著引起资本变化。引起资本充足率变化的为新资本标准实施变量,新资本标准实施变量系数为正, 在10%的水平上显著,表明新资本监管标准使我国商业银行资本充足率得到提高。这是因为我国实施的资本监管标准是硬性标准,满足不了监管标准的商业银行会受到相应的处罚,甚至给予停止经营处罚,因此商业银行会设法提高其自身的资本充足水平。监管压力变量系数为正, 但没有通过显著性水平检验,这可能是因为2004年我国就提出了8%的最低资本要求,经过多年经营发展,我国商业银行在这期间都通过调整资产结构、补充资本等方式提高了其资本充足水平,使得资本充足率达到了监管当局的要求。 这可以从资本充足率的描述性统计结果中看到。另外回归模型中加入的新资本标准实施变量则是监管压力变量不显著的另一可能原因。

在风险承担变化方程中,解释变量CAP系数为正,并且在1%的水平上显著,表明资本变化与风险承担变化存在着显著的正相关关系。这里需要说明的是,由于本文采用Z值来衡量商业银行风险承担,而Z值越大,表明商业银行越稳健,破产风险越小,因此回归结果显示在资本监管套利可能存在的情况下,资本监管发挥了降低我国商业银行风险承担的作用,这与张强和武次冰(2007),袁庆禄(2012)等人的研究结果相同,“在险资本假说”在我国商业银行业得到验证,严格的资本监管要求增加了商业银行以自有资本承担损失的程度,促使商业银行选择谨慎的风险投资组合,从而降低了商业银行的风险承担。

在盈利变化方程中,解释变量CAP的系数为负,在5%的水平上显著,说明资本监管降低了商业银行的预期收益,产生了监管成本。从盈利变化方程和风险承担变化方程中可以看到,盈利变化和风险变化是互为负相关的,并且都通过了显著性水平检验,说明商业银行风险与收益是对应的。不良贷款率与风险变化和盈利变化都呈负相关, 并且分别在5%和1%的水平上显著, 表明不良贷款降低了商业银行的风险承担和盈利性。不良贷款是商业银行经营风险、管理风险的结果,不良贷款增加了商业银行的信用风险,而信用风险是商业银行最主要的风险,同时不良贷款数量多导致商业银行可贷数量减少,损害了商业银行的流动性和盈利性。

(三)稳健性检验

本文选取风险加权资产与总资产的比值替代衡量风险承担的Z值,运用三阶段最小二乘法进行估计,得到的回归结果如表4所示。从表4中可以看到,在资本监管下,商业银行提高了其自身的资本充足率,并且监管有效降低了商业银行风险承担。

五、结论

自巴塞尔协议推出资本监管工具以来,资本监管有效性一直是理论界和实务界争论的焦点。本文选取我国19家商业银行2009~2014年的经营数据,考虑了资本监管套利行为对资本和风险承担调整的影响,通过构建利润最大化目标下的联立方程实证研究了我国商业银行资本监管有效性的问题。实证研究结果表明,在考虑了资本监管套利行为以后,资本监管促进了我国商业银行资本充足水平的提高,有效降低了我国商业银行风险承担,增强了我国金融系统的稳定性,“在险资本假说”在我国商业银行业得到验证。

商业银行是把储蓄转化为投资的金融中介结构,在间接融资主导的我国融资格局中发挥着重大作用,高效稳健经营的商业银行成为我国宏观经济快速发展的保障,同时商业银行高杠杆经营决定了一般工商企业所不具有的脆弱性和不稳定性等特点。因此对商业银行进行监管, 保障商业银行稳健经营,维护金融系统的稳定性十分重要。但监管目标和商业银行经营目标存在着一定程度的不一致性,如何平衡监管目标和商业银行经营目标是我国监管当局制定监管政策时所必须要考虑的问题。

参考文献:

[1]Repullo R. Capital requirements,market power,and risk-taking in banking[J]. Journal of Financial Intermediation,2003,13(2):156-182.

[2]吴栋,周建平. 资本要求和商业银行行为:中国大中型商业银行的实证分析[J]. 金融研究,2006(8):144-153.

[3]张强,武次冰. 中国商业银行资本充足性管制有效性的实证分析[J]. 湖南大学学报(自然科学版),2007,34(11):88-92.

[4]Koziol C,Lawrenz J. What makes a bank risky? Insights from the optimal capital structure of banks[J]. Journal of Banking & Finance,2009,33(5):861-873.

[5]Acharya V V. A theory of systemic risk and design of prudential bank regulation[J]. Journal of Financial Stability,2009,5(3):224- 255.

[6]袁庆禄. 资本充足监管下的银行资本与风险调整行为[J]. 金融论坛,2012(4):49-55.

[7]Rime B. Capital requirements and bank behavior: Empirical evidence for Switzerland[J]. Journal of Banking & Finance,2001,25(4):789-805.

[8]Godlewski C J. Capital Regulation and Credit Risk Taking: Empirical Evidence from Banks in Emerging Market Economies[J]. Ssrn Electronic Journal,2004.

[9]González F. Bank regulation and risk-taking incentives: An international comparison of bank risk[J]. Journal of Banking & Finance,2005,29(5):1153-1184.

[10]王晓龙,周好文. 银行资本监管与商业银行风险——对中国13家商业银行的实证研究[J]. 金融论坛,2007,12(7):45-48.

[11]杨继光,刘海龙. 监管资本的适度性研究——基于我国上市银行的实证分析[J]. 财经研究,2009,35(2):65-75.

[12]张宗益,刘胤,唐先明等. 银行资本调整与风险控制:内生互动与周期性特征[J]. 管理科学学报,2014,17(6):60-74.

[13]沈庆劼. 引入杠杆率限制能遏制商业银行监管资本套利吗?[J]. 经济评论,2013(4):135-140.

[14]张玉喜. 商业银行资产证券化中的监管资本套利研究[J]. 当代财经,2008(4):58-62.

[15]翟光宇,陈剑. 资本充足率高代表资本充足吗?——基于中国上市银行2007~2011年季度数据分析[J]. 国际金融研究,2011(10):65-72.

[16]Shrieves R E,Dahl D. The Relationship between Risk and Capital in Commercial Banks[J]. Journal of Banking and Finance,1992,16(2):439-457.

[17]Laeven L,Levine R. Bank governance,regulation and risk taking [J]. Journal of Financial Economics,2009,93(2):259-275.

[18]黄秀秀,曹前进. 贷款集中度对银行风险承担行为的影响——来自中国上市银行的经验证据[J]. 金融论坛,2014(11):9-14.

(责任编辑:李丹;校对:卢艳茹 )