制胜外汇风险管理策略

文/毕明强 罗浩 编辑/刘丽娟

制胜外汇风险管理策略

文/毕明强 罗浩 编辑/刘丽娟

海外投资及运营过程中,企业司库应遵循风险源头控制、全面性、动态管理、效益最大化四项原则,合理运用内部调整策略与外部衍生工具,建立系统化的外汇风险管理方法。

较高的波动性,将是2016年外汇市场上的主旋律。面对复杂多变的国际汇率环境,海外投资项目的经营风险逐步加大,如何有效地管理和规避外汇风险显得尤为重要。面对现金流与资产负债表两方面的外汇风险,跨国经营的企业司库应遵循风险源头控制、全面性、动态管理、效益最大化等原则,合理运用内部调整策略与外部衍生工具,建立系统化的外汇风险管理方法。

解构外汇风险

在当前高波动性的市场环境下,拥有海外投资项目的跨国企业尤其需要考虑与海外投资过程有关的外汇风险。应从海外项目准备初期就开始考虑外汇风险管理,并将外汇风险管理贯穿于项目交易与运营的全过程,以利于优化投资的整体收益。具体而言,海外投资的外汇风险包括现金流风险和资产负债表风险两个维度。

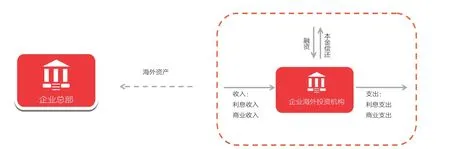

现金流风险主要与企业海外投资机构的商业运作有关(典型的现金流风险如图1所示),包括:收入与支出现金流可能出现的货币错配(如在俄罗斯投资项目实现的卢布商业收入与企业美元利息支出之间的错配);收入与支出现金流可能出现的利率错配(如企业浮动利息收入与固定利息支出之间的错配);融资货币与营运资金货币的错配(如企业通过美元融资,然后投资于南非本地营运项目)。

资产负债表风险是指企业总部在会计报表上合并海外项目时出现的货币折算风险。公司在编制财务报告的过程中,为了将原来用外币计量的资产、负债、收入和费用合并到本国货币账户内,必须要把以外币计量的项目发生额按本国货币重新表述、折算。这一操作必须按母公司所在国政府或公司自己确定的规定进行,并在折算过程中产生因汇率变动而出现的折算风险。例如企业的合并资产负债表以人民币计价,而海外资产以当地货币计价,这种情况下,外汇市场的波动就会导致企业合并资产负债表的波动。

厘清外汇风险管理思路

在跨国投资与经营过程中,企业首先应该清楚地认识到汇率风险不会自动消除,但可以通过相应手段加以规避或对冲。跨国运营的企业应以保障企业稳健运营而非获取投机收益为目标,在司库部门建立专门团队,引入外汇风险预警、监督和考核机制,通过识别、评估外汇风险,借助各种风险规避、对冲手段,将外汇风险锁定在可控范围内并保障预期利润。具体而言,规避外汇风险包括内部资产负债表调整策略和运用外部衍生工具两类。

在选择外汇风险管理策略的过程中,企业应坚持风险源头控制、全面性、动态管理、效益最大化四项原则。风险源头控制原则要求企业首先考虑通过外币币种选择、资产负债匹配等自然对冲手段,在日常业务中规避、化解、消除外汇风险;对于无法自然对冲的风险,也应从源头进行监控。全面性原则是指外汇交易风险敞口对冲覆盖率目标最大应为100%,不可超出敞口上限。动态管理原则要求企业根据业务和外汇市场变化情况制定风险敞口及对冲方案滚动操作,并按预测、识别、评估、对冲和合约交割各环节往复循环,实时掌握外汇风险状态并及时采取应对措施。效益最大化原则则要求企业尽可能压缩风险管理成本,灵活运用对冲工具。

具体运用过程中,由于企业外币资产、负债受汇率波动影响将产生溢价或折价,对外币资产、负债组合在币种、期限、数额等方面进行合理安排可实现总体保值甚至增值。持有外币现金流的企业,应争取持有硬货币资产、软货币债务,且保持期限相同或相近、数额相等或相当,以有效降低和消除外汇风险敞口。例如当企业新增一笔外币应收账款时,则同时可在银行叙做一笔同币种、等数额、同期限的融资借款,以消除外汇风险敞口。

对处于不同波动趋势的币种,企业应采取差异化策略,尽可能减少汇率波动对企业的影响。对处于贬值通道的货币,企业可以减少对该种币种的持有量,尽量避免扩大该币种的应收账款,并努力扩大该币种的应付账款;同时,可借助当地货币偿付企业的预付款,以此增加该种货币的负债,减少其资产,以降低汇率变动带来的经济损失。对汇率变动趋势不明朗的币种,企业最好平衡资产和负债比例,并妥善处理币种分布,以中和汇率波动对企业的影响。

若无法有效利用合约条款消除或化解外汇风险,自然对冲组合构建不完整,企业还可选用金融市场相关工具来对冲外汇风险。善用金融市场衍生工具管理汇率可降低企业运营风险,但如操作不当也会加剧风险。跨国企业理想的全球风险管理框架,是在符合所在当地会计准则规范下,有效降低市场风险对企业财务状况的影响。如果跨国企业外汇资金流的确定性较高,可以考虑选择外汇远期、交叉货币掉期(CCS)等常规衍生产品避险;反之,如果外汇资金流确定性较低,则可考虑通过外汇期权产品管理其风险敞口。此外,外汇衍生产品还能发挥减少融资成本的作用。比如,选择合适的地点发行外币债券,并匹配运用外汇掉期或交叉货币掉期,就有可能降低企业融资成本,并可在丰富企业融资渠道、降低融资成本的同时,有效规避融资的外汇风险。

系统化管理外汇风险

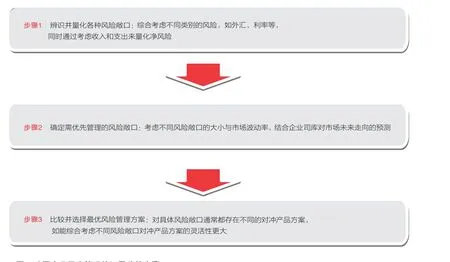

系统化考虑风险管理有利于企业更加全面地了解风险敞口所在。通过分析不同风险敞口,跨国企业可以集中资源优先管理较大风险,并运用合适的对冲工具对有关风险进行对冲。跨国企业的司库(或相关管理团队)的风险管理通常可以分为辨识并量化各种风险敞口、确定需要优先管理的风险敞口和比较并选择最优风险管理方案三个步骤(见图2)。

透过某中资跨国企业A的海外投资历程,可以更为直观地了解跨国企业司库运用系统化外汇风险管理策略的步骤和方法。A企业在2016年通过其海外分部收购了南非公司B。收购过程中,交易双方约定以兰特作为计价币种,由中资银团以美元与欧元过桥贷款形式提供短期并购融资。A企业计划,在完成收购后通过B公司在3年后以发债的形式进行再融资。

并购交易过程中,A企业的外汇现金流风险在于融资资金与收购定价之间的币种错配。对此,A企业可以选择“美元-兰特”“欧元-兰特”外汇远期进行对冲。但是,如果收购因任何原因中止,企业A则需要按市值对外汇远期进行结算,这将给A企业带来汇率损失。为了避免交易不确定性带来的外汇风险,A企业可以选择附有“条件”的“欧元-兰特”“美元-兰特”外汇远期。这样在收购中止的情况下可自动中止外汇远期合约,而在交易顺利完成的情况下,则可通过远期交割规避币种错配风险。

图1 企业海外投资中的现金流风险

图2 跨国企业司库管理外汇风险的步骤

并购交易完成后,A企业就形成了一笔金额2亿美元、期限3年的美元浮动利率贷款,利率是3ML+2%;以及一笔金额1亿欧元、期限3年的欧元浮动利率贷款,利率是3ME+2%。上述贷款期间利息及3年后的贷款本金将通过人民币购汇方式偿还。在企业经营方面,A企业每年有海外外汇收入约2000万美元和5000万南非兰特。对此,A企业希望将所有海外收入转化为海外美元存款。在外币存款方面,A企业目前已拥有海外存款5000万美元,存款采用3ML的浮动利率。

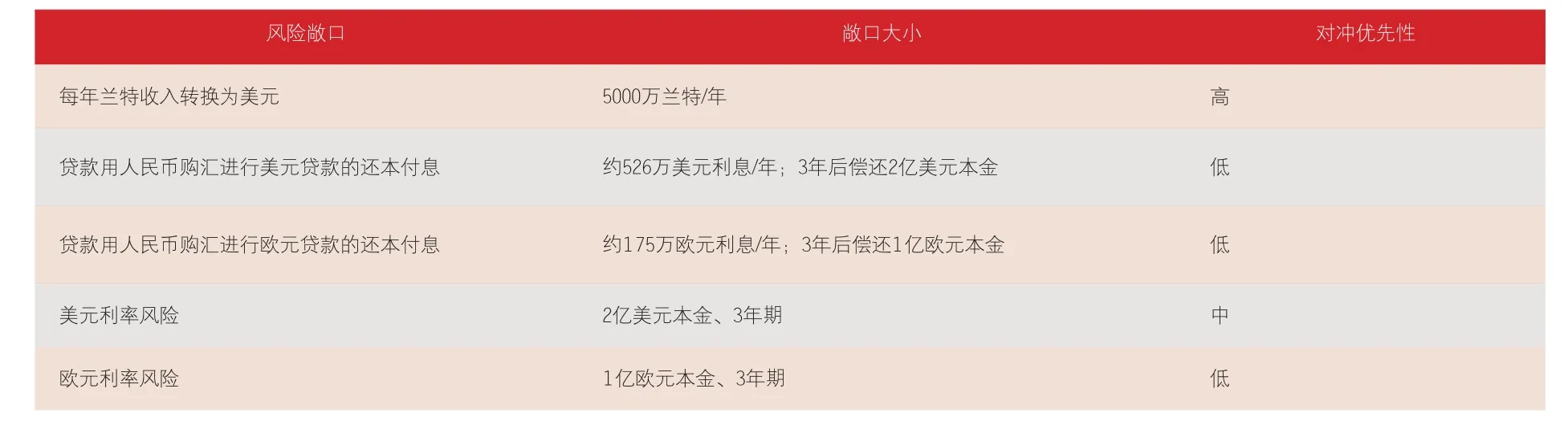

表1 A企业海外运营中的风险敞口及识别分析结果

表2 A企业可选择的外汇管理方案比较

步骤1,辨识并量化各种风险敞口(未来3年内)。分析以上信息可以发现,该企业存在的现金流风险既包括收入与支出现金流可能出现的货币错配,也包括收入与支出现金流可能出现的利率错配,还包括融资货币与营运资金货币的错配(见表1)。

步骤2,确定需优先管理的风险敞口。A企业司库在选择需优先管理的风险敞口时需考虑以下因素。从风险敞口大小角度分析,美元和欧元债的本金偿还是金额最大的风险敞口;从市场波动率角度分析,兰特兑美元以及美元/欧元兑人民币均有较大的市场波动率,相对风险较高;从预测市场未来走向的角度分析,2016年美联储继续加息的可能性是影响美元利率的重要因素。

步骤3,比较并选择最优风险管理方案。根据A企业的实际情况,司库可以使用外汇远期、交叉货币掉期以及利率掉期等产品来对冲各种风险敞口,也可以考虑使用期权与组合期权来增加方案的针对性与灵活性,以实现对冲成本和对冲效果的多样化组合。假设综合考虑各种因素以后,A企业司库对所辨识风险的判断如表1所示。

国际市场中管理美元兑兰特外汇风险以及美元利率风险的产品有很多。商业银行向A企业提供了“外汇远期+利率掉期”和“外汇远期+利率期权”两种组合方案,并分析指出了不同方案的潜在优势(见表2)。由于兰特汇率波动性较大,且A企业认为兰特存在较大贬值压力,实际操作中可以通过汇率工具对冲兰特汇率风险;对于美元贷款的利率风险,考虑到贷款存续期内美元利率存在上升风险,A企业也选择了利率工具管理利率风险。对于人民币对欧元和美元的汇率风险以及欧元的利率风险,经综合考虑对冲成本和市场走势判断,A企业决定暂不对冲。因此,A企业最终选择了方案1“外汇远期+利率掉期”的组合。通过这一简单而有效的工具实现了外汇汇率和美元利率风险的有效对冲和管理。

作者毕明强系工银标准银行董事长

作者罗浩系工银标准银行

金融市场业务部联席主管