“营改增”政策对金融机构税赋及成本影响研究

刘 敏

“营改增”政策对金融机构税赋及成本影响研究

刘 敏

随着经济的发展,我国传统的税务制度已经不能完全适应高速发展的市场经济现状。对此,政府提出了以营业税改增值税的政策,推进税务改革。自2012年起在上海率先实行,自此“营改增”对我国企业的经营方式带来了重大的转变。笔者以金融企业从业者的角度,对“营改增”之后,金融企业面临的税务成本和税赋构成现状进行了分析。

金融企业 “营改增” 赋税影响 成本构成 应对措施

一、传统计税模式在金融业中的弊端

(一)税务抵扣问题

传统的制造业实行的增值税和营业税计税,由于存在上下游的行业链条,因此可以得到一定程度的抵扣。企业在经营中能够实行对税负的转移,即使拉高价格,但实际经营成本并没上涨。而且下游企业实际上承担的更多营业税负和增值税负,最终将会被转移到消费者身上。但是金融企业则不然,由于金融资本与实体经济不同,缺少生产者这一环节,所以金融企业在行业链条上不完整,没有下游企业的金融行业只能承担自己所有的税负,因此在一定程度上提高了经营成本。同时,高昂的利息和税负压力使得实体经济“融资难、融资贵”的情况一直难以得到缓解。

(二)税赋组成和计税依据不合理

金融企业的营业税主要由以下四类组成:一是金融企业贷款业务利息计税;二是融资 租赁收益全额与承租方成本的差额计税;三是金融产品收益差价计税;四是资金转移手续费计税;

以营改增之前的“营业税”为例,10年间平均税率为5%,另征收城建税、教育费附加(1% ~ 7%)的费用。农村金融机构的营业税较少,如农村信用社和农业银行的营业税为3%,综合税率为3.36%。金融企业征收“营业税”本身就存在计税依据不合理的问题,经常会导致重复征税的情况,而且缺少退税的补贴,使得金融企业在税务成本方面高于其他行业。而且,金融企业征收营业税与国际惯例也存在冲突,不少西方国家对金融业仅征收1% ~ 3%左右的增值税,低于国内的5.56%的营业税综合税率。

(三)不利于金融企业国际化竞争

在经济全球化的大趋势下,我国金融业经历30余年的发展,已经形成了足够专业的金融结构体。但是传统的计税模式与国际通用的营业税模式不符,缺少出口退税渠道,难以转移税负。因此,增加了金融企业的运营负担,不利于我国金融企业参与国际金融资本竞争,难以实现我国金融企业“走出去”的战略目标。

二、营改增对金融企业税赋成本的影响

(一)“营改增”对金融企业利润的影响

第一,存款业务利润变动。对于“营改增”的计税制度,由原先的17%和13%两个档次变为6%、11%、13%和17%四个档次,金融企业的增值税税率可能在6%和11%之间进行选择。金融机构的经营利润变化首先体现在存款业务方面,“营改增”后,金融机构缴纳的营业税将变为利润计税,存款业务的利息收入开始计入增值税纳税范围,两者之差为金融机构利润的变动,以6%的税率计算,金融企业的经营成本可能下降,利润有小幅度提升。

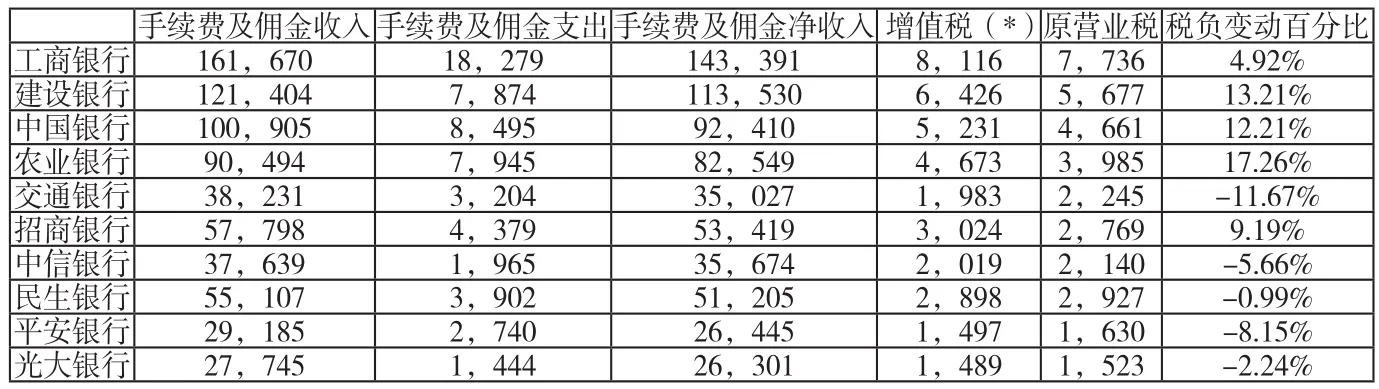

第二,直接收费业务利润变动。直接收费业务是金融企业尤其是银行业经营中主要的收费管理业务,也是银行利润的重要组成部分。营改增后,直接收费业务的利润将从原有的营业税变为增值税计税,与贷款业务有关的费用不得从进项税抵扣,其余业务可以从进项税抵扣。另外,原营业税中手续费部分归入其他金融业务,增值税科目为手续费及佣金净收入。笔者以10家银行2015年数据为例进行了分析:

表1 直接收费金融业务税负变化

从表1中可以看出,除交通、中信和平安之外,大部分银行增值税高于原营业税的情况,可见营改增后,银行直接收费业务的税赋压力呈上升趋势。

第三,总利润变动。根据央行给出的金融企业年报数据,实施营改增后,金融企业的总利润变化趋势不定,从总体来看6%的增值税税率使金融企业总利润略微减少,市场业务总体量变化不大。但从税务局反馈的税务信息来看,“营改增”对银行业总利润的增加并没有明显的推动效应,而且由于金融企业各种监管机制的管理下,没有将税负增加转嫁给实体经济,使得金融企业总利润在税制改革初期有所下降。

(二)对金融企业经营成本的影响

“营改增”的提出,对金融企业的经营成本并没有带来较大的变动,从金融企业的经营成本构成中可以看出,银行经营成本的60%是人员工资和房租成本,这两部分不能抵扣,因此“营改增”变动影响不大。剩余40%是IT运营、电信服务等支出费用,税率变动对这部分成本难以构成较大的影响。

三、“营改增”后金融企业经营应对的措施

(一)转变纳税意识

“营改增”中,政府提出了许多金融企业转型时期的优惠和减税政策。对此,金融企业财务人员要转变传统的纳税意识,研究“营改增”税务制度,通过合法手段将金融企业的纳税额降至最低。

(二)转变经营理念

我国金融业“营改增”的主要目标之一是促进我国金融业的规范化,另外就是提高金融企业的国际竞争力。对此,金融企业需要在未来的发展中转变发展思路,开拓发展眼界,放眼世界,积极在国际金融竞争中寻找商机,提高参与国际竞争的能力。

(三)提高财务风险管理

营改增后,金融企业不能仅仅对税制改革的表面进行调整,而是应该进行更深层次的税务管理风险防范。首先,金融企业要加强对于财务管理人员的培训,聘请专业的税务工作人员对“营改增”后计税模式和避税陷阱进行讲解,防止金融企业在纳税过程中出现的税务问题。第二,要提高企业内部财务管理的监督审核,保证金融企业内部的利润和成本账目清晰,并且全部按照新增值税的计税方式组合。第三,要加强金融企业财务高层的法律意识,了解营改增后偷漏税的后果,让金融企业所有的行动既符合国家政策的规定,又符合法律的要求。

四、结语

经过30年的改革开放,我国金融领域的大门已经悄然透进了一道曙光。随着经济全球化的不断升级,金融市场化的趋势已经不可阻挡。在这种情势下,我国政府需要逐步放宽对金融企业发展的限制,进一步降低税负,解放发展动力。同时,金融企业也要转变发展理念,适应国家的税务要求,创新产品,提高国际竞争力,最终促进金融业的持续稳定发展。

(作者单位为中国人民银行鹤壁市中心支行)

[1] 李辉.建筑企业营改增对企业税收的影响及对策分析[J].企业改革与管理,2016(13).

[2] 中国金融四十人论坛.金融业“营改增”方案离不开配套措施[N].财经综合报,2016-01-27.

[3] 方圆圆.“营改增”对税收征管影响的分析与对策研究[J].现代营销旬刊,2016(4).