并购王融创“复仇”

龚小锋

9月中下旬,短短3天之内,融创中国豪掷178亿元发起两笔重量级收购。138亿元收购融科,40亿元入股金科,光这两项,就耗去了融创现金储备400亿元的一半。其中,以138亿元收购联想控股旗下地产业务,更是引发外界广泛解读。

抚今追昔,在2011年前后,融创借助西山壹号院回归北京之际,其一年销售额也不过数十亿。记者仍记得当时见到的融创中国董事长孙宏斌,谨慎而略带敏感,当时孙宏斌为了借助自己的传奇故事打响名气,在一天里马不停蹄地接受多家媒体专访。

如今,孙宏斌几乎不接受媒体专访,融创已经离千亿大关越来越近了,他前面的对手已经不多。借助这些收购,他已经具备冲击2000亿元销售额的体量了。

“复仇”联想

联想创始人柳传志,一度将孙宏斌送进监狱,此后又帮助孙宏斌东山再起,而如今这笔交易,被外界视作孙宏斌在向柳传志“复仇”。

知名财经评论家水皮发文感慨,“其实谈不上孙宏斌跟柳传志有恩怨,而是说两人惺惺相惜更为妥当。我想这是孙宏斌的宿命,也是联想的宿命”。

9月19日,融创发布公告,以总代价约137.8亿元拿下联想控股41间目标公司的相关股权及债权,这41间公司共拥有42个物业项目的权益,分別位于北京、天津、重庆、杭州等16个城市,未售面积约为730万平方米。

为什么联想控股要卖掉融科智地?有业内人士援引柳传志一位老友的话说:“联想控股是一家投资公司,对于一家上市投资公司来说,持有房地产业务其实不占便宜,你知道的,房地产公司的市盈率是非常非常一般的,会拖累人家本身的市盈率。”

联想控股投资的其他行业,比如佳沃水果、丰联酒业、联泓化工、星恒电源、神州租车等,都战绩赫赫。相比之下,融科智地显得有些尴尬。风光无限的联想,没有将旗下地产业务送上行业的前列。

尤其是发展策略的模糊,使得融科智地一度位于行业边缘。从2012年开始,联想的地产板块营业收入从75.35亿元起步,但此后公司的销售收入一直在100亿元上下浮动。

为此,2015年11月份,柳传志换掉了融科智地的几乎所有高层,其中包括带领融科智地的“联想地产少帅”陈国栋,取而代之的,则是融科智地原常务副总裁郑志刚。

柳传志此前也在人士变动的会议上明确指出:“融科智地本可放手发展,成为中国房地产行业排头兵,为股东创造丰厚回报,但是距离控股的要求却有相当的差距。”

除了人事换血意外,今年初,融科还申请发行75亿元债券,但这些无法改变融科利润大幅下滑的现状。根据联想控股2016年中期财报显示,联想房地产板块今年上半年利润仅3.65亿元,净利润率也回落至8.13%。

在行业内,融科的房子被认为品质尚可,甚至有人认为几年前融科盖的房子比融创还好。但上述业内人士仍感叹,“那些干得好实体经济的,未必干得好房地产,比如联想、娃哈哈、雅戈尔。房地产不再是从前了,现在,它有着不低的技术门槛。”

吞下融科,无疑有助于融创的规模化增长,但对于这笔收购,业内也颇多不看好者。中银国际证券地产行业分析师田世欣就直言,粗略估算2015年联想地产业务的利润率,无法对融创起到帮助。融创在发展过热时期过于激进的土地收购,将损害公司未来几年的盈利能力。

坐上金科第二把“交椅”

在买下融科之后仅两天,9月21日,融创中国再次于深夜发出重磅公告。该公司间接全资附属公司聚金物业认购金科地产非公开发行股票9.07亿股,约占金科已发行股份总额的16.96%,认购价为每股4.41元人民币,收购的总代价约为40亿元。

据金科股份公布的信息,金科董事会主席黄红云及其妻陶虹遐,共持有金科公约30.84%股份,为金科第一大股东。融创入股金科后,将成为金科第二大股东。

一名熟悉金科的人士说,融创高价大比例认购,表明其对金科资产价格的认可,金科股份土地储备63%在重庆,将明显受益于重庆市场复苏和重庆自贸区批复的预期。

金科虽然在北京、上海等城市没有形成气候,但却是西部地产企业大鳄,重庆更是其大本营所在地。在重庆,龙湖和金科、融创厮杀十分激烈,而孙宏斌对重庆这块地头蛇盘踞的高地,觊觎已久。

坊间有消息称,2014年,为了超越龙湖争得重庆销售冠军,融创甚至在年底通过多次撤销网签信息,虚增了十几亿的销售额。2014年,重庆融创对外宣称销售了110亿元,成为重庆第一。

虽然这一说法并未得到融创的证实,但过去几年,融创和龙湖、金科在重庆争得你死我活,却是行业皆知的事。竞争最激烈的时候,各大项目的拓客人员甚至跑到对方的楼盘门口拉人。

由此可见,融创对金科很可能不是财务投资,金科在重庆以及重庆周边有不小的项目储备,而融创也一直表示要深耕重庆。按照孙宏斌的风格,可能会进一步增持,争取在金科的话语权。

国信证券一名分析师指出,融创目前持股16.96%占第二大股东席位,但实际控制人黄红云家族控股接近31%,这样的股权结构,融创无法左右金科公司的决策。

值得一提的是,金科的股份较为分散。在融创定增之前,恒大旗下的恒大人寿通过多次买入持有金科1.77%的股份,并通过前海开源资管计划买入2.31%,合计持有4.08%,逼近举牌线。

恒大在A股的激进动作,有可能引起了金科的警惕。如果孙宏斌和金科大股东站在同一战线,金科和融创的后续合作则有了更高可能性,这也会再次迅速扩大融创的规模。

并购容易整合难

近几年,嗅觉灵敏的孙宏斌,几乎第一时间出现在各大房企收购的谈判桌上。2014年,融创首次进入全国前十,此后,其大规模并购之路逐渐展开。

2015年以来,融创已分别同中渝置地、西安天朗、江苏四方、武汉美联以及烟台海基置业达成并购协议,成功将触角伸向成都、济南、西安、南京、武汉及海南等二线城市。

这其中,收购绿城和佳兆业虽然没有成功,但却让孙宏斌名声大震。“地产并购的项目,他们都是来主动找我的,我主要就是给别人营造了这样(并购狂人)的感觉,因此他们想卖项目第一个都是想到我。”孙宏斌此前说。

在他看来,第一是因为自己比较厚道,“大家很信任我,所以都来找我。第二,是因为我们的产品做得好,做得有产品溢价,所以别人愿意和我们合作。”

孙宏斌吸取绿城、佳兆业的并购经验,并购策略逐步有所转变,转向项目收购,其中,比较成功的收购案例是,2015年9月,融创以成立合资公司的方式,花费6.84亿元收购天朗旗下的8个项目。今年5月,融创中国44亿元买莱蒙地产7个项目。

如今,孙宏斌再度以股权收购的面目出现,在今年9月,收购融科和金科股权,融创共花费近178亿元。这不免让业内再度质疑,尤其是融科的物业,表面上看,融创以不到2000元/平方米的价格拿下这些项目,似乎孙宏斌捡了个大便宜,但可能未必如此。

上述项目“分別位于北京、天津、重庆、杭州等16个城市”,但位于一线以及热门二线城市的货量占比很低。大部分的存货集中在大庆、昆明、重庆、大连、江阴、景德镇、三亚、唐山等城市。

此外,按照物业类型来看,纯住宅项目只有9个,但却有31个项目涉及商业、写字楼和酒店,对于缺乏商业运作经验的融创来说,想要经营好似乎并不容易。

“哪些项目好,做精品;哪些项目不好,清掉,回笼资金,融创对此非常清楚,动作也会很快,顶多2-3个月,操盘思路肯定会定下来。”同策咨询研究部总监张宏伟说。

不过,所幸的是,上述大部分项目已经进入销售,符合融创快速出货高周转的要求。孙宏斌的能耐众所周知,在融创入主绿城之时,为了缓解现金流压力,孙宏斌就发动全力做高周转。2014年,绿城在杭州向老业主发放总金额高达300亿元、每户最高可抵扣20万元的购房抵扣券,甚至可以叠加使用;在青岛诚园,也曾放话以65折抛售园区剩下600多套房源。

面对公司之间完全不同的架构,孙宏斌也不一定能顺利消化融科、整合金科。以融科智地为例,其管控模式是松散的,区域公司有着很大的自主权,这和融创并不相符,要顺利吞下融科,融创必须要大刀阔斧改革。

佳兆业和绿城的失败教训在前,孙宏斌的急性子也是业内皆知之事。有媒体人士近日撰文说,其曾和杭州滨江房产老板戚金兴吃饭,聊到融绿之争。戚金兴感慨:“孙宏斌太急了,只要缓一缓,不那么着急改造绿城,进行人事大调整,凡事也照顾下老宋的面子,也就没有后面那么多事。”

千亿大关

融创已经走到了千亿关口。融创中国执行董事兼行政总裁汪孟德曾在8月底对外披露,今年该公司销售规模有望越过千亿大关。

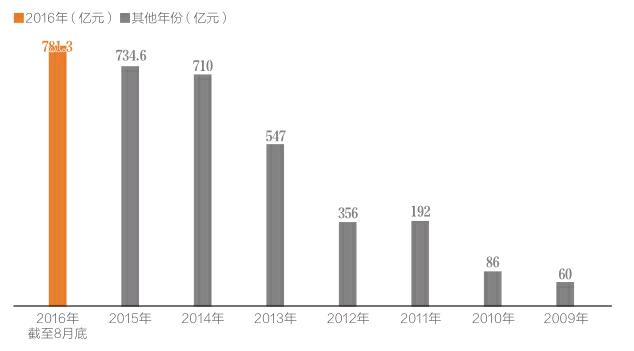

截至2016年8月底,融创合约销售额781.3亿元,同比增长95%,完成全年目标业绩的97%。截至6月底,融创中国还手持现金储备401亿元。在良好的销售形势下,融创将2016年的销售目标提高到了1100亿元。

融创并不寂寞,因为行业大鳄的规模,足以激发孙宏斌无穷斗志。今年前九个月,恒大以2805.6亿元的销售金额,超越万科成为行业老大,万科2610.2亿元,排在第二位,碧桂园也已经飙过2000亿元。

与之相似,融创虽已进入房企前十,1100亿元显然还不能满足孙宏斌的增长要求。今年上半年,融科智地销售额近80亿元,这已经是融科智地历年来的最好成绩。金地上半年销售额为439.6亿元,但有多少项目能并入融创尚未可知,如此算来,融创还要通过更多收购,迅速扩大规模。

除了并购股权外,融创也没少买地。据媒体不完全统计,截至2016年8月,融创共获取64宗土地(项目),新增土地储备为1990万平方米(权益面积为1342万平方米),分布于核心一二线城市和市场较火爆的东莞、佛山、惠州和珠海。

上述地块总代价达804.11亿元,其中不乏高溢价地王项目。算上高达178亿元的收购金额,融创获取项目的资金总代价已逼近千亿。此后,在地价压力面前,融创多次表态希望以并购形式拿地。有媒体报道,孙宏斌今年7月在合肥项目发布会上曾表示,目前公司已停止竞拍土地。

孙宏斌雄心壮志背后,其利润和负债率指标的减弱,也引起外界关注。在大举并购和高价拿地的同时,融创中国今年上半年的业绩滑坡严重。2016年上半年,融创中国净利润约为1.03亿元,较去年同期减少91.8%,股东应占净利润为0.73亿元,较去年同期减少92.3%。净负债率由去年年末的75.9%上升至85.1%。

近日,评级机构穆迪近期发布公告称,将融创中国的B1企业家族评级和B2高级无抵押债务评级列入降级审查。穆迪副总裁梁镇邦认为:“评级复评反映融创无法阻止盈利能力下滑的风险正在升高,该情形将导致其疲弱的信用指标无法支撑其B1的公司家族评级。”

不过,另一家信用评级机构则表示了不同的看法。标普在最近发布的报告中称,融创控股评级未受拟进行收购的影响。由于融创控股的销售表现较好以及一大部分对价将在2017年支付,本次收购不会显著影响标普对该公司财务杠杆和现金流的预期。

在融创业绩爆发的前夜,孙宏斌继续增持融创。9月26日晚,融创中国发布公告称,拟向大股东孙宏斌配发新股4.53亿股,配股价是6.18港元。孙宏斌向融创中国注资28亿港元,持股比例从47%提升至53.22%。无论如何,这一切似乎都阻挡不了融创中国这列高速运转的列车。

绿城中国联席董事长宋卫平曾提及,认识孙宏斌这么久,还是看不懂孙,不明白他要那么多钱干什么,“他太能隐忍了。在你面前总是低头哈腰口口声声喊大哥,面子上应付得特别好,但他真实的想法是什么?我猜不透,这有点可怕”。

很多人说,孙宏斌始终想证明什么,所以一些举动让人觉得有些着急。也许是性格使然,也许是他想在做给一些人看,给曾把他送进监狱后来又帮助过他的大哥柳传志,给多年恩怨、同样带刺的王石,给曾经倒戈过的媒体和舆论?

北京一名业内人士就对记者感叹,“孙宏斌要的是名,是争第一的名,他做什么都要做第一,过去挑战王石是如此,现在大肆并购也是如此”。