基于人民币升值下企业如何降低融资成本的探讨——以白银有色集团股份有限公司为例

■/吴贵毅 张兆云

基于人民币升值下企业如何降低融资成本的探讨——以白银有色集团股份有限公司为例

■/吴贵毅张兆云

降低融资成本对于减轻企业财务负担、增强企业动力有着十分重要的意义,如何降低企业融资成本是一个永恒的话题,本文从人民币升值的市场环境入手,通过对白银集团融资方式的应用实践进行阐述,为进出口企业更好的降低融资成本、提升融资管理水平、实现经济效益最大化带来一定的启示。

人民币升值进口企业降低融资成本

白银有色集团股份有限公司(以下简称白银集团)的主要业务为铜、铅、锌、金、银等多种有色金属的采选、冶炼、加工及贸易,业务覆盖有色金属全产业链,是具有深厚行业积淀并初步形成国际布局的行业领先的大型有色金属企业。根据中国有色金属工业协会统计,2013年白银集团为全国第八大阴极铜生产商、第六大锌生产商。白银集团生产所需主要原料为铜精矿、粗铜和废杂铜及锌精矿和铅锌混合矿,公司铜产品生产的原料自给率较低,不足部分需要通过国内购买和国外进口弥补,近几年冶炼产能的扩张使得公司对外购原料供应的依赖性增大,对资金的需求量也随之增加。同时,全球经济低迷、国内经济金融形势错综复杂,有色金属价格波动下跌,行业景气度持续下滑,有色企业利润空间呈缩减态势甚至亏损,公司面临重重经营压力。在这种情况下,融资成为保证资金链不断裂、维持生产经营周转与谋求企业发展所必不可少的手段。当前,白银集团正处在跨越转型的关键时刻,为了实现集团公司做大做强的目标,不单单要考虑资金周转问题,更应该首先考虑资金成本的高低和不确定的风险成本等因素。合理控制融资规模,想方设法降低融资成本,才能为集团公司的经营减压、效益增量。

一、人民币升值为进出口企业带来的机遇

随着世界经济的发展,各国之间贸易的频繁发生,汇率作为经济杠杆,在一国的国民经济中起着越来越重要的作用。人民币汇率不仅是调节我国国民经济内外均衡的杠杆,也是国际金融领域的重要政策工具之一。2005年7月21日起,我国开始实行以市场供求为基础参考一篮子货币进行调节、有管理的浮动汇率制度,形成了更富弹性的人民币汇率机制。2005年汇率机制的改革,使人民币升值,从宏观层面带动了资本流动开放,从微观层面促进了金融产品创新和竞争,对国内金融市场和金融机构的进一步发展起到了良好的推动作用。2010年6月19日,中国人民银行宣布进一步推进人民币汇率形成机制,增强人民币汇率弹性。2012年4月14日,中国人民银行对外宣布,自2012年4月16日起,银行间即期外汇市场人民币兑换美元交易价浮动幅度由千分之五扩大至百分之一,此举措有利于促进人民币汇率的价格发现。

人民币升值是一把“双刃剑”,对出口来讲,会提高中国产品的价格,加大资本投入的成本,导致我国出口产品竞争力下降,从而引发国内经济的不景气。相反,对进口来讲,有利于降低进口成本,从而提升企业利润。

在人民币升值趋势下,白银集团充分利用贸易融资工具、金融衍生产品等,有效降低了融资成本并赚取收益。

二、如何利用人民币升值降低融资成本

(一)叙作进口押汇、海外代付业务

人民币升值,对进口商而言,想要降低成本,就要尽量延期支付货款。进口押汇及海外代付作为信用证下的一种专项融资,主要功能就是延长付款期。

进口押汇是开证行给予进口商(开证申请人)的一项短期融资便利,即企业(开证申请人)在银行给予减免保证金的情况下,委托银行开出信用证,在单证相符须对外承担付款责任时,由于企业临时资金短缺,无法向银行缴足全额付款资金,经向银行申请并获得批准后,由银行在对企业保留追索权和货权质押的前提下代为垫付款项给国外银行或出口商,并在规定期限内由企业偿还银行押汇贷款及利息的融资业务。

海外代付的功能与进口押汇相似,但与进口押汇业务不同的是,进口押汇由开证行代进口商支付货款而海外代付则是由开证行通过其境外银行代进口商支付货款。虽然海外代付与进口押汇比多出一个环节,但对企业来讲,并不会增加办理业务的手续,反而因境外银行的融资成本一般情况下低于境内银行,使得其更具竞争优势,同时,通过海外银行付款不占用境内银行的外债指标,突破了进口押汇的局限性。

近几年来,白银集团通过办理进口押汇、海外代付业务缓解了资金紧张的压力,也使融资成本大幅降低。以下是本公司办理进口押汇的操作实例:

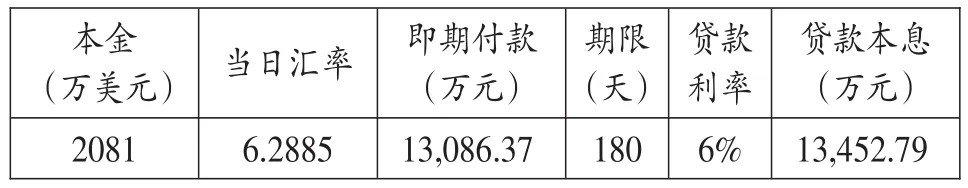

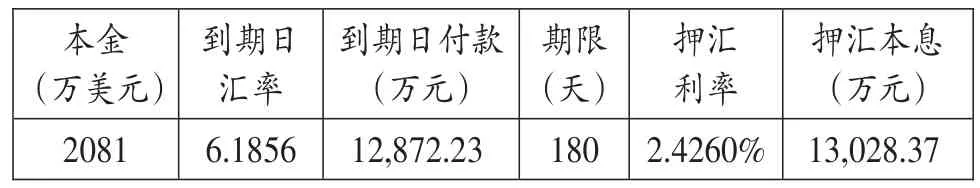

2012年12月份,本公司一单进口合同开立信用证后到单,该信用证项下到单货款金额为2081万美元。当期集团公司资金压力较大,需要通过融资解决资金(见表1和表2)。

表1 银行借款融资

表2 进口押汇融资

对比以上两表可以计算得出:

进口押汇比银行借款节省融资费用=13452.79-13028.37=424.42(万元)。

进口押汇比即期付款节省资金=13086.37-13028.37= 58(万元)。进口押汇支付利息不仅完全被人民币升值因素影响抵销,同时还赚取到收益58万元,融资成本为负。

(二)调整借款结构,适当增加美元债务

调整借款结构不能盲目进行,企业在融资决策前,需要了解宏观经济形势、货币及财政政策等各种外部环境因素,及时掌握国内外利率、汇率等金融变化趋势,敏锐捕捉市场信息,合理分析和预测企业的融资规模需求,以寻求最佳融资时机,果断决策。

2012-2013年间美元借款平均利率约比同期人民币借款低40%-60%,人民币升值趋势明显,这一时机为白银集团降低融资成本创造了有利条件。集团公司适时调整借款结构,通过“一增一降”,即增加美元借款,同时归还部分人民币借款,降低融资成本。仅2013年,白银集团充分把握人民币持续升值这一有利时机,转换借款币种,增加美元借款比例,获取汇兑收益14013万元。

(三)组合融资及理财产品,发挥最大降本增效作用

大部分融资产品的作用是有限的,但如果因时所需,合理组合,就会激发出新的活力。

1.进口押汇套作海外代付。办理进口押汇业务一般可延长付款期3-6个月,融资期限较短,有时受银行规模限制,某段区间内仅可以办理3个月期的进口押汇,不能满足企业融资期限的要求,而进口押汇与海外代付套作,则可以将两项单独的业务有效对接,延长融资期限。另外,通常海外代付的利率比同期进口押汇利率低,使得进口押汇与海外代付套作不仅延长了融资期限,更降低了资金成本。

2.进口押汇、海外代付套作理财业务。进口押汇、海外代付不仅具有融资的作用,同时可以起到优化资金管理的作用,如在到期付款时遇到更好的投资机会,且该投资的预期收益率高于贸易融资的利息成本,使用进口押汇、海外代付,既可保证商品的正常购买、转售,又可同时赚取投资收益,实现资金使用效率的最大化。

企业的资金周转不可能一直处于紧张的状态,有时候也会比较充裕,在这种情况下,就可以考虑对进口信用证项下到单办理进口押汇或海外代付延长付款期,同时将这部分到期后才需支付的资金办理与进口押汇或海外代付同期限的结构化存款等理财产品来赚取收益。办理这项业务的首要前提是理财产品收益率高于进口押汇、海外代付的利率,同时人民币处于升值态势,还可赚取到汇率差。

在人民币升值的情况下,上述操作方式都可以成为企业降低融资成本的不错选择,但企业与银行不同,不是以赚取汇率差为目的,因此,要将风险防范放在首位,从自己的经营战略出发,通过预测,选择最适合自己的方式方法,来降低资金成本,获取收益。

[1]曼昆〔美〕.经济学原理(第1版)〔M〕.北京:北京大学出版社,2009(4).

[2]张卿.进出口贸易〔M〕.合肥:合肥工业大学出版社,2006(2).

[3]吴百福.进出口贸易实务教程〔M〕.上海:上海人民出版社,2004(1).

[4]邢力.2005年汇率改革以来人民币升值四阶段〔J〕.理财周刊,2010(3).

[5]郝庆玲.2005年汇率改革评述〔D〕.北京交通大学,2007(6).

◇作者信息:白银有色集团股份有限公司

◇责任编辑:罗敏

◇责任校对:罗敏

F.275.5

A

1004-6070(2016)10-0050-02